【华安证券·策略研究】专题:ISMPMI大幅回调引发美股衰退交易的真相

主要

观点

当美国ISMPMI单月回落超1.5个百分点,容易引发美股阶段性衰退交易。经济下行期阶段性调整幅度要大于上行期

ISMPMI作为美国经济良好前瞻指标,当其发生大幅回落时如单月回落超1.5个百分点,容易引发投资者对美国未来经济担忧,从而演绎美股衰退交易的阶段性调整。

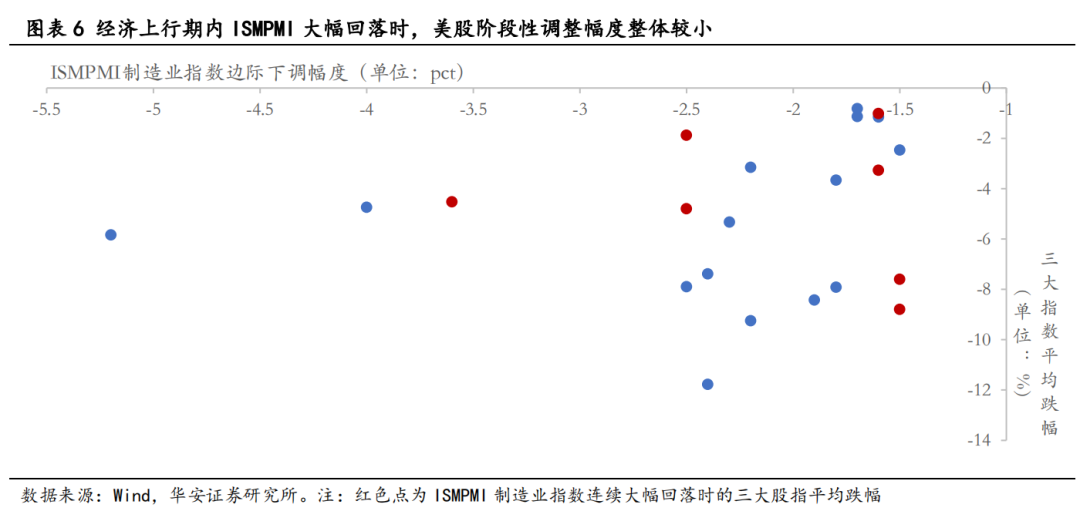

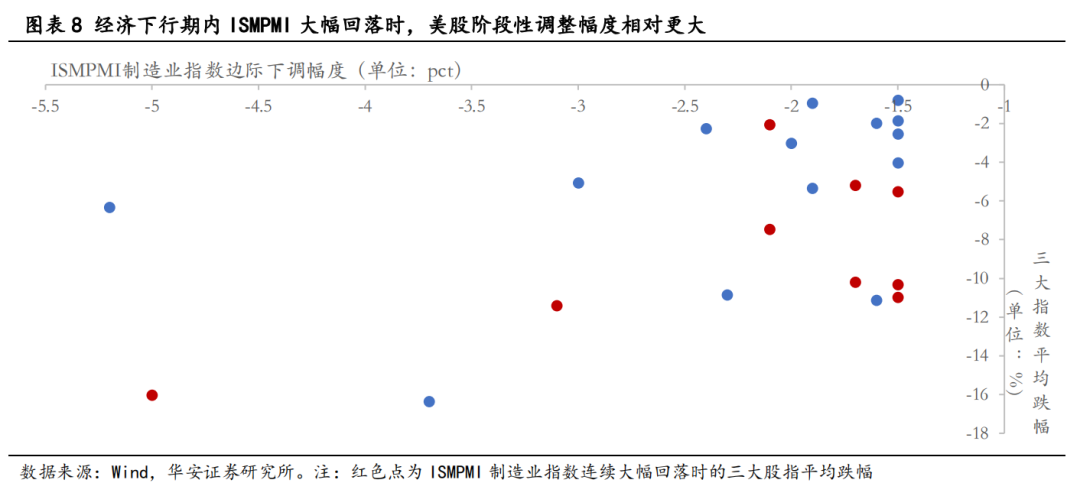

1、经济下行期发生的阶段性调整幅度大于上行周期,这主要是因为不同经济环境下产生悲观预期的难易程度不同。具体地,经济上行周期时,ISMPMI大幅回落(回落超1.5个百分点,下同),三大股指平均回调幅度通常在3-8%左右,均值在5.0%,一般不会超过10%;经济下行期,三大股指平均回调幅度在3-11%左右,均值在6.6%,并且有较大概率回调幅度超过10%。

2、ISMPMI连续大幅回落带来阶段性调整幅度也受经济周期影响而区别。具体地,经济上行期,ISMPMI连续大幅回调带的美股阶段性回调幅度并不比单月不连续回调时更大,如期间4次连续大幅回落的三大股指平均跌幅3.4%,小于5.0%的整体均值。经济下行期,ISMPMI连续大幅回调可能带来两种结果,一是证实美国经济衰退来临,美股步入熊市;二是进一步加深对经济衰退的忧虑,使调整幅度更大,如期间3次连续大幅回落的三大股指平均跌幅8.8%,显著高于经济上行期,也明显高于6.6%的整体均值。

3、调整时间方面,无论是经济上行还是下行期,通常持续1-3周,平均为2周,而且一般不会超过1个月。

4、三大股指的相对调整幅度上,均呈现跌幅纳斯达克指数>标普500指数>道琼斯工业指数的特征。如经济上行期,三大股指平均跌幅分别为6.4%、4.5%、4.2%。如经济下行期,三大股指平均跌幅分别为7.9%、6.3%、5.6%。

本次因ISMPMI大幅回落引发的美股衰退交易已经结束

美国7月ISMPMI回落1.7个百分点,引发本次美股阶段性的衰退交易调整。本轮调整中,持续时间在3周左右,三大股指平均调整幅度为9.2%。尽管无法确定当下美国经济的周期属性,但无论与上行周期还是下行周期相比,本轮美股调整的持续时间和调整幅度,均明显超过对应均值,触及甚至超过区间上沿,这意味着参考历往经验,本次因ISMPMI大幅回落对美国经济衰退的担忧已经充分反应。

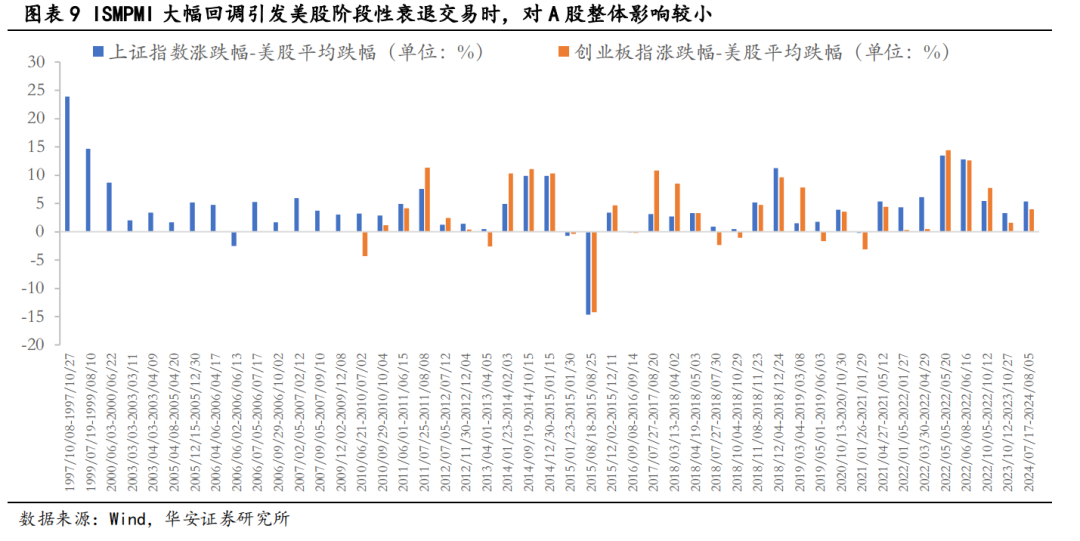

ISMPMI大幅回落引发阶段性美股衰退担忧时,对A的影响较小

1、从市场表现看,A股不一定跟跌。一方面,美股三大股指均跌幅与上证指数和创业板指同期表现得相关系数分别为0.36和0.44,均为弱相关。更具体地,上证指数跟跌的概率为57%,创业板指跟跌的概率为64%。

2、相对收益方面,A股大概率取得相对更优异的表现。其中上证指数同期跑赢美股三大股指均值的概率为89%,创业板指同期跑赢的概率为71%。

对比研究和逻辑推演的局限性;市场学习效应超预期;美国经济衰退时间难以精确确定等。

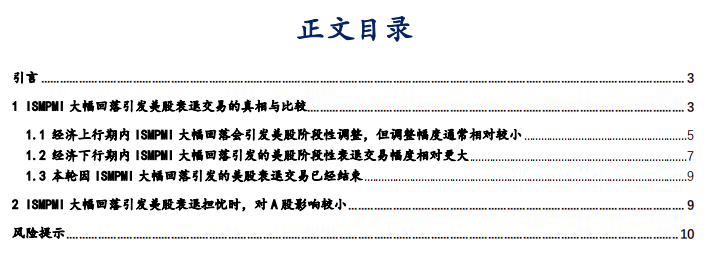

近期 ISMPMI 制造业指数回调引发美国经济衰退担忧,美股出现回调。ISMPMI 制造业指数与美国 GDP 同比增速的相关性高,若 ISMPMI 出现显著下滑则意味着美国经济有发生衰退的潜在风险或可能。此外,美国经济分析局公布的美国经济未来 12 个月发生衰退的概率,从 2023 年 12 月开始预测的经济衰退概率便一直高于 47%,超过近 30 年极值,前高位于 2001 年 12 月录得 46%,当时美股正处于科技股泡沫破裂的熊市时期,美国经济也受此冲击而出现衰退。近两年衰退概率大幅走高表明美国始终存在对未来经济衰退的担忧。在这种背景下,8 月 1 日公布 7 月ISMPMI 制造业指数较前值大幅回落了 1.7 个百分点,前瞻性经济指标的明显走弱再次加剧了衰退担忧,是引发本轮美股回调的重要催化因素。从 7月 10 日至 8 月 7 日,纳斯达克、标普 500、道琼斯工业指数最大下跌幅度分别为 13.1%、7.7%、3.6%。

因此本篇报告从 ISMPMI 对美国经济的前瞻性引领入手,探讨当 ISMPMI 出现显著回落时,市场对未来经济预期的变化,从而对美股产生的影响。

1

ISMPMI 大幅回落引发美股衰退交易的真相与比较

选取ISMPMI制造业指数单月下跌1.5个百分点及以上情形分析对美股的影响。

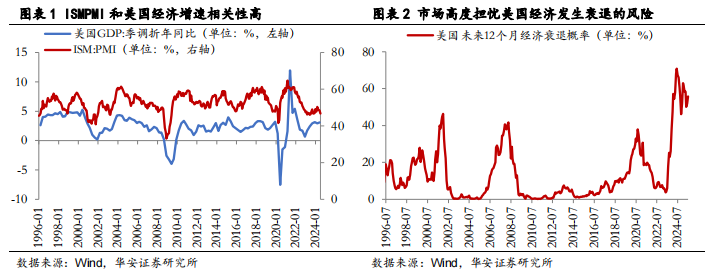

观察历次美股受ISMPMI制造业指数出现边际大幅下行时对美股造成的干扰,我们将1997年1月作为复盘起始时间点(科技股泡沫破灭之前),当时亚洲金融风暴席卷全球,避险情绪升温,经济数据的扰动对股市的影响较为明显,具有借鉴性。同时以1997年作为起点也能保证复盘时间的宽度,截止至2024年7月,期间ISMPMI制造业指数的单月边际变化数据样本量总计达330个。

选取在历次边际变化中ISMPMI下降较多的数值,按照历史百分位20%为界作为选取标准,即将单月下调幅度超过1.5个百分点(含)作为边际大幅下行的衡量标准,在过去的330次样本量中总共出现了66次。

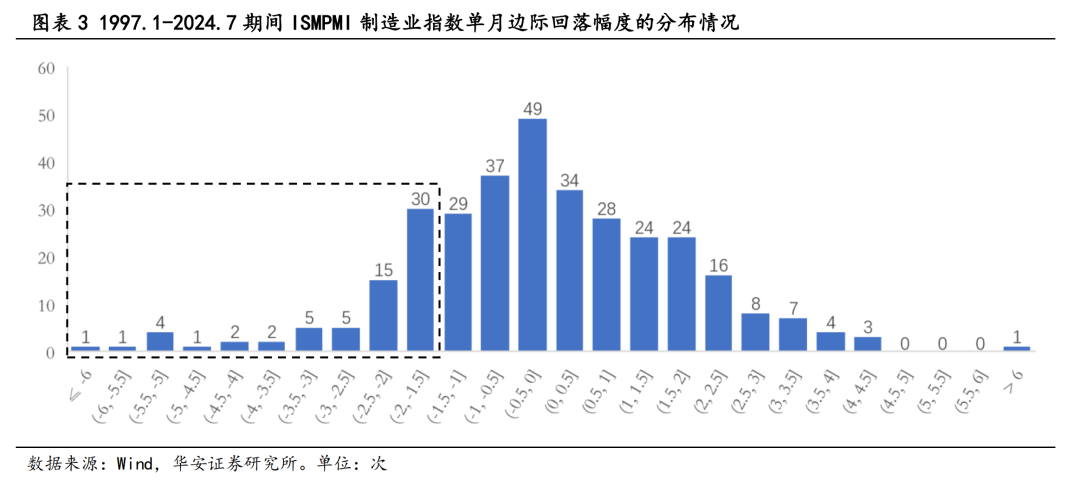

同时考虑到在美国经济不同周期的环境下,市场对未来经济预期变化的弹性会有所区别,因此ISMPMI制造业指数显著回调对美股造成的影响也可能会有所区别,因此我们分别从美国经济上行期和下行期两种情形区分分析。

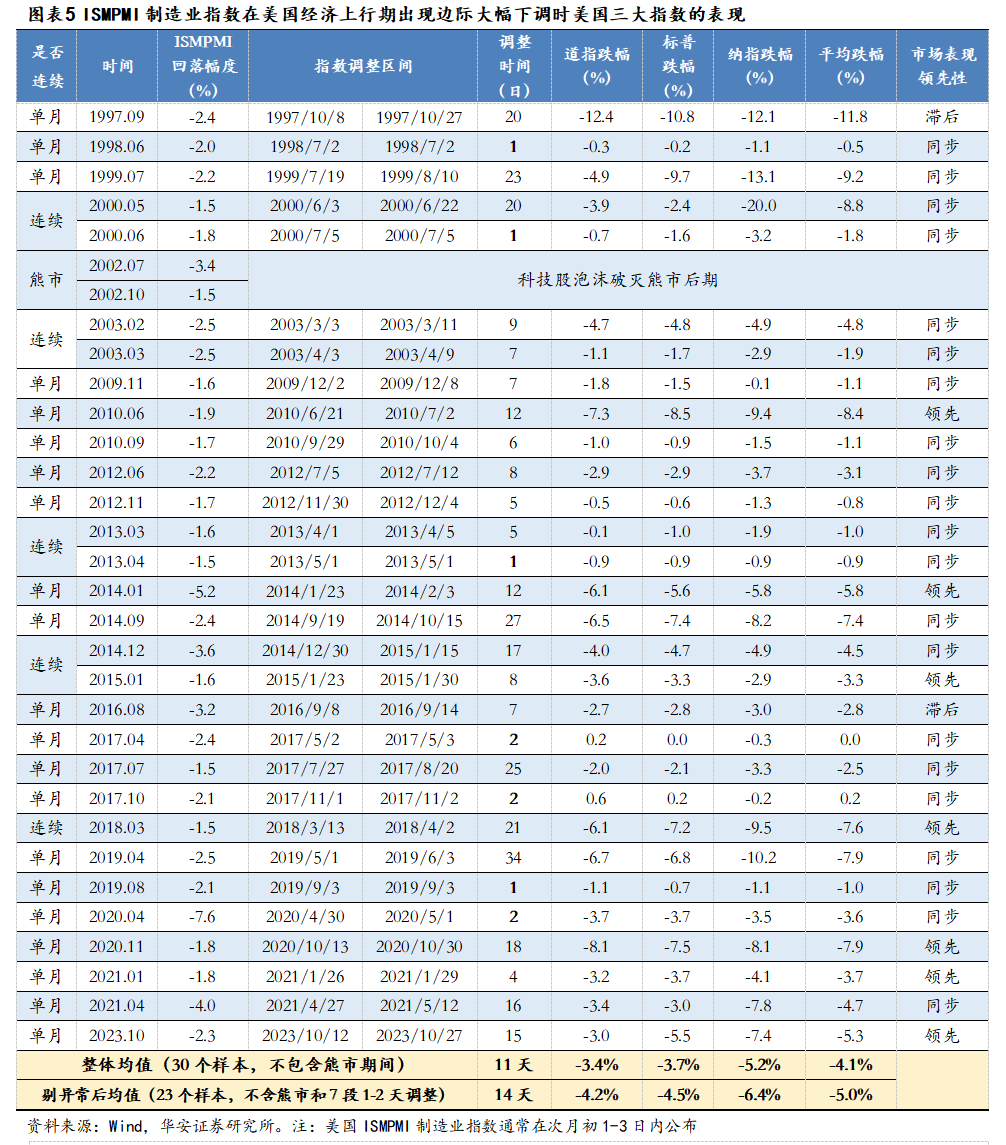

1.1 经济上行期内 ISMPMI 大幅回落会引发美股阶段性调整,但调整幅度通常相对较小

1997年1月以来,在美国经济上行期内,ISMPMI制造业指数边际回落超过1.5个百分点(含)总共出现了32次,其中包括有2次出现在美国科技股泡沫破灭熊市的后期。哪怕在美国经济上行期内,若出现ISMPMI回调幅度超过1.5个百分点时,通常也会引发美股阶段性回调,但回调幅度并不大。

(1)在30次(剔除熊市期间的2次)中,均出现了阶段性回调,其中有7次回调时间极短,即在数据公布前后的1-2天内反应完毕。我们认为这种情况,尽管美股因ISMPMI大幅回落而出现了回调,但调整的持续时间和幅度都极短极小,这种情况下并不能算为美股衰退担忧的交易。

(2)其余23次引发的阶段性回调来看,三大股指平均回调幅度通常在3-8%左右,均值在5.0%,一般不会超过10%,调整均值超过10%的情形仅发生过1次。调整持续时间通常维持在1-3周,均值在14天,一般不会超过1个月,调整持续时间超过1个月的情形也仅发生过1次。

(3)从三大股指的调整幅度上,跌幅纳斯达克指数>标普500指数>道琼斯工业指数。根据23次阶段性调整(不包括2次熊市和7次极短调整),纳斯达克、标普500、道琼斯工业指数平均调整幅度分别为6.4%、4.5%、4.2%。

(4)在经济上行期内,也会出现ISMPMI连续大幅回调的情形,如总共出现了4次,每次都是连续2个月,但尽管如此,所导致的美股阶段性回调幅度并不显著比单月不连续回调时更大。4次连续性ISMPMI大幅回调导致的三大股指平均调整幅度为3.4%,甚至小于5.0%的整体平均水平。

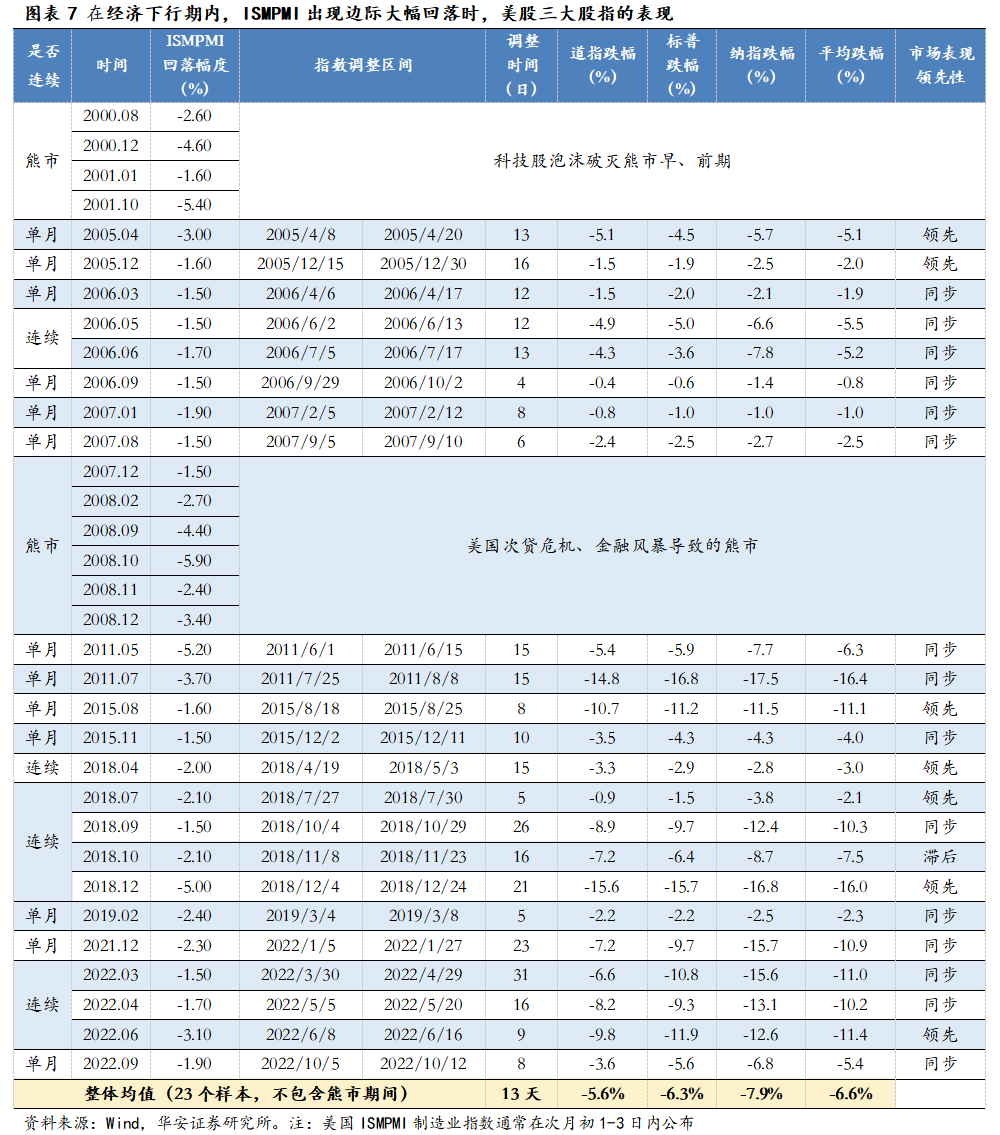

1.2 经济下行期内ISMPMI大幅回落引发的美股阶段性衰退交易幅度相对更大

1997年1月以来,在美国经济下行期内,ISMPMI制造业指数边际回落超过1.5个百分点(含)总共出现了33次,其中包括有10次出现在美股熊市期间。

在美国经济下行期内,出现ISMPMI回调幅度超过1.5个百分点时,引发的美股阶段性回调幅度相对较大,若出现连续性的ISMPMI大幅回落,则引发的美股阶段性调整幅度将更大。

(1)剔除10次经济下行-美股熊市期间的样本,剩余的23次也都引发了美股的阶段性回调。三大股指平均回调幅度通常在3-11%左右,均值在6.6%,回调幅度超过10%的情形较多,发生过8次,甚至包括有2次调整幅度超过了15%。调整持续时间通常维持在1-3周,均值在13天,一般不会超过1个月,调整持续时间超过1个月的情形仅发生过1次。

(2)从三大股指的调整幅度上,跌幅纳斯达克指数>标普500指数>道琼斯工业指数。根据23次阶段性调整(不包括10次熊市),纳斯达克、标普500、道琼斯工业指数平均调整幅度分别为7.9%、6.3%、5.6%。

(3)在经济下行期内,更容易出现连续性的ISMPMI大幅回调情形。其可能出现的后果有两种:①是证实美国经济进入衰退,美股迎来熊市深度调整(如其中的10次熊市情景);②是进一步加深投资者对美国经济未来更大概率步入衰退的担忧,在这种情况下其阶段性回调的幅度也将更大,除了熊市外,出现了3次ISMPMI持续大幅回调,且大幅回调时间超过了2个月,所导致的美股阶段性回调幅度明显高于单月不连续回调时。3次连续性ISMPMI大幅回调导致的三大股指平均调整幅度为8.8%,明显高于6.6%的整体平均水平。

1.3 本轮因ISMPMI大幅回落引发的美股衰退交易已经结束

本轮美股调整属于典型的ISMPMI大幅回落引发的阶段性衰退交易。8月1日公布的7月ISMPMI制造业指数录得46.8%,较6月的48.5%下跌了1.7个百分点,超过了1.5个百分点的回调界限,引发了美股对美国经济衰退的担忧和交易。而本轮纳指、标普、道指的调整从2024年7月11日、7月18日、7月17日相继开始,截至现在,三大股指期间最大跌幅,均是到2024年8月5日,分别为-13.1%、-8.5%、-6.1%,下跌持续时间分别为26、20、19天。即三大股指平均跌幅9.2%,持续下跌时间3周左右。

当下并不能判定美国经济处于下行周期。2024Q2季度美国实际GDP折年同比3.12%,处于2023Q1季度经济上行周期的高点,与2023Q4季度的3.13%基本持平,因此Q2季度实际上仍处于本轮美国经济的上行周期内。而Q3是延续经济上行周期还是启动新一轮下行周期,目前难以判断、仍待数据揭晓。

然而无论Q3季度属于美国经济上行周期还是开启新一轮经济下行周期,都不会影响“本次美衰退交易结束”的判断。截至当前本轮美股表现,持续下跌时间3周左右、三大股指平均跌幅9.2%。①若是与经济上行期ISMPMI大幅回调引发美股阶段性调整的特征,即持续下跌时间1-3周、平均2周,跌幅3-8%左右、平均跌幅5.0%,无论是下跌持续时间还是跌幅都超过了平均水平,达到甚至超过了区间上沿,这说明与之相比,本轮衰退交易反馈已经充分;②若是与经济下行期ISMPMI大幅回调引发美股阶段性调整的特征,即持续下跌时间1-3周、平均2周,跌幅3-11%左右、平均跌幅6.6%,本轮美股回调的持续时间超过平均值、触及区间上沿,回调幅度超过了平均值、也接近区间上沿,因此也意味着本轮美股衰退交易也已经基本反馈充分。

2

ISMPMI大幅回落引发美股衰退担忧时,对A股影响较小

剔除美股熊市期间和持续时间仅1-2天的快速反馈案例,在不区分美国经济上行、下行期,由ISMPMI大幅回落引发的美股阶段性调整样本总共有47次。在同期内,A股表现与之相比较,我们发现:

(1)市场表现方面,从相关性来看,A股不一定跟跌。美股三大股指与同期上证指数和创业板指的相关系数分别为0.36和0.44,均为弱相关。具体地,上证指数47次案例中,其中有27次同期表现为下跌,占比57%;有20次同期表现为上涨,占比43%。创业板指33次案例中,其中有21次表现为下跌,占比剔除美股熊市期间和持续时间仅1-2天的快速反馈案例,在不区分美国经济上行、下行期,由ISMPMI大幅回落引发的美股阶段性调整样本总共有47次。在同期内,A股表现与之相比较,我们发现:

为64%;有12次同期表现为上涨,占比36%。

(2)相对收益方面,A股大概率取得相对更优表现。具体地,上证指数47次案例中同期跑输美股三大股指均值的次数为5次,占比仅11%。创业板指33次案例中同期跑输美股三大股指均值的次数为9次,占比为29%。

对比研究和逻辑推演的局限性;市场学习效应超预期;美国经济衰退时间难以精确确定等。

本报告摘自华安证券2024年8月14日已发布的《【华安证券·策略研究】专题:ISMPMI大幅回调引发美股衰退交易的真相》具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准

分析师:郑小霞 执业证书号:S0010520080007

分析师:刘 超 执业证书号:S0010520090001