债权投资拖后腿?中泰证券上半年净利润16亿 资产减值准备计提了1个亿

本文来源:时代周报 作者:郑仲芹

近日,中泰证券(600918.SH)披露了2023年半年报,报告期内,公司实现营业收入66.24亿元,同比增长32.11%;归母净利润16.39亿元,同比增长79.79%。

对于上半年业绩提升,中泰证券称主要是投行业务、资产管理业务、投资业务等收入同比增长明显,及本期合并万家基金产生股权重估收益所致。

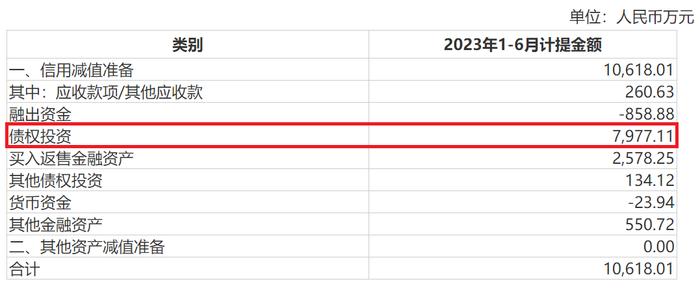

值得注意的是,在中报披露的同日,中泰证券发布了关于计提资产减值准备的公告,2023年1至6月计提各项资产减值准备10618.01万元,超过公司最近一个会计年度经审计净利润的10%。

从公告披露的细节来看,此次减值准备的计提主要涉及“应收账款/其他应收款、融出资金、债权投资、买入返售金融资产、其他债权投资、货币资金以及其他金融资产”等项目,其中计提减值准备较大的项目有债权投资7977.11万元,买入返售金融资产2578.25万元。

图片来源:中泰证券2023年半年报

图片来源:中泰证券2023年半年报针对债权投资的高额减值准备计提,中泰证券的解释为:“这部分计提是为子公司持有的债券计提的信用减值准备,公司综合考虑债务人的信用评级、信用风险变化等情况,采用三阶段模型计提预期信用损失。”

中泰证券2023中报数据显示,本期债权投资与其他债权投资合计金额274.04亿元,占当期总资产的13.79%;2022年同期债权投资及其他债权投资合计275.96亿元,占总资产的12.61%。

其次是买入返售金融资产科目,2023年上半年关于买入返售金融资产计提的减值准备2578.25万元,中泰证券此番对该部分进行计提的解释是“针对股票质押式回购业务,通常企业在购入的返售金融资产市场价格下跌时会有计提减值准备的需求。”

中泰证券2023年上半年并表计提的资产减值准备将直接减少当期利润总额10618.01万元,减少净利润9959.61万元。

为何中泰证券多项业务均出现了巨额减值准备计提?是否公司在相关业务板块的风控工作不到位?

对此,时代周报记者多次通过邮件和电话的方式联络中泰证券相关部门进行了解,但截至发稿,仍未获得官方回复。

2020年6月上市至今,中泰证券每年都在计提大额的资产减值。2020年至2022年,中泰证券合并报表分别计提资产减值准备40168.10万元、76319.03万元和52894.13万元。

一名业内人士告诉时代周报记者,“资产减值准备的新增超额计提,主要还是资产质量和资产结构发生了变化,可能是机构对投资的资产质量预期下降,或是整体的资产结构发生了变化,例如,优良资产变少,不良资产增加所致。”

中信建投证券研报曾指出,上市券商超额计提减值损失主要原因有两方面,首先,2018年起,修订后的《企业会计准则》第22-24号开始适用于上市券商,新《准则》将金融资产减值的处理方式由“已发生损失法”改为“预期损失法”,这给予了上市券商更大的减值计提自主性和灵活性,部分上市券商开始将减值计提当作利润调节工具。

另外,2020年12月,沪深交易所对《股票上市规则》)涉及退市制度的相关内容进行了修,对四种类型的退市指标进行了优化和修改,使得指标更加严厉也更加具体。同时简化了退市流程,从而大大压缩了退市股票的炒作时间和炒作空间。受此影响,有退市风险的小盘股普遍出现下跌行情;上市券商出于审慎考虑,对有退市风险的股票质押项目的预期损失进行了计提。

中泰证券表示,“公司是基于单项金融工具或金融工具组合,进行减值阶段划分,有效监控资产信用风险的情况,并定期进行调整,公司主要将减值划分为三个阶段,主要通过信用风险的评估结果或是否已经实际发生信用减值来划分不同阶段。”另外,“公司对信用风险的评估以及发生信用减值的依据也有详细的标准,主要是考虑到宏观经济状况、债务人经营和财务状况、内外部信用评级等因素的变化情况。”

简单来说,就是中泰证券计提信用减值准备的额度大体是根据交易对象的信用状况而定的,

方正证券研报预计,2023-2025E中泰证券归母净利润分别为29.2亿元、35.2亿元、37.6亿元,同比增长394%、20.6%、6.8%。

8月31日,中泰证券股价高开低走,最终以下跌1.35%报收7.31元,公司市值降至约509亿元。