中泰证券前3季扣非增3成 拟定增募60亿2020上市募31亿

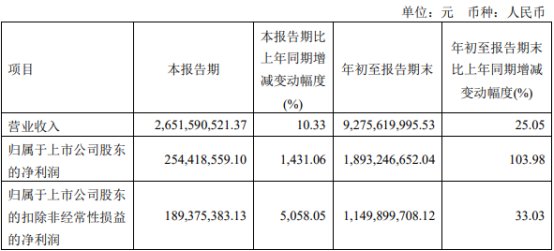

中国经济网北京11月1日讯近日,中泰证券(600918.SH)发布了2023年第三季度报告。今年前三季度,公司实现营业收入92.76亿元,同比增长25.05%;实现归属于上市公司股东的净利润18.93亿元,同比增长103.98%;实现归属于上市公司股东的扣除非经常性损益的净利润11.50亿元,同比增长33.03%;经营活动产生的现金流量净额为11.62亿元,同比下降28.32%。

今年第三季度,公司实现营业收入26.52亿元,同比增长10.33%;实现归属于上市公司股东的净利润2.54亿元,同比增长1,431.06%;实现归属于上市公司股东的扣除非经常性损益的净利润1.89亿元,同比增长5,058.05%。

2023年前三季度,中泰证券基本每股收益0.26元/股,同比增长100.00%;加权平均净资产收益率5.03%,比上年同期增加2.44个百分点。

2023年第三季度,中泰证券基本每股收益0.03元/股,同比增长1,150.00%;加权平均净资产收益率0.62%,比上年同期增加0.57个百分点。

今年前三季度,中泰证券的利息净收入为12.87亿元,上年同期为16.94亿元;手续费及佣金净收入为49.37亿元,上年同期为42.21亿元。

2022年1-9月,中泰证券的投资收益为10.62亿元,上年同期为11.18亿元,经计算,同比减少4.97%。

今年前三季度,中泰证券的信用减值损失为1.61亿元,上年同期为3.75亿元。

中泰证券于2020年6月3日在上海证券交易所主板上市,首次公开发行新股69,686.2576万股,发行价格为4.38元/股,募集资金总额为305,225.808288万元,募集资金净额为292,428.085403万元。

中泰证券2020年4月28日披露的招股书显示,发行募集资金扣除发行费用后,公司拟全部用于补充资本金,增加营运资金,发展主营业务。

中泰证券的保荐机构(主承销商)是东吴证券股份有限公司,保荐代表人是方磊、王茂华。中泰证券首次公开发行费用共计12,797.722885万元(发行费用不含增值税),其中东吴证券获得保荐及承销费用11,367.924528万元。

中泰证券披露的2023年半年度报告显示,公司上半年实现营业收入66.24亿元,同比增长32.11%;归属于母公司股东的净利润16.39亿元,同比增长79.79%;归属于母公司股东的扣除非经常性损益的净利润9.61亿元,同比增长11.60%;经营活动产生的现金流量净额21.53亿元,同比下降86.95%。

中泰证券9月23日发布的《向特定对象发行A股股票预案(修订稿)》显示,本次向特定对象发行A股股票募集资金总额不超过人民币60亿元(含本数),中泰证券预计在信息技术及合规风控投入不超15亿元,另类投资业务投入不超10亿元,做市业务投入不超10亿元,购买国债、地方政府债、企业债等证券业务投入不超5亿元,财富管理业务投入不超5亿元,偿还债务及补充其他营运资金不超15亿元。