长三角银行成绩单:利差“没差” 中收难收 投资“显神通”

记者:吴霜

根植于优渥的区域经济环境和居民财富状况,相较其他地区,长三角的城农商行近些年表现突出。

在整体经济波动加大,经营压力增长的背景下,长三角区域的城农商行表现优于行业的整体水平,Wind数据显示,2024年上半年A股上市银行的总营收同比下降1.95%,而长三角区域的上市银行则逆势上涨0.91%。

但是,与其他银行一样,江苏的银行机构也面临着“收缩的烦恼”,利息和中收下滑成为普遍现象,银行们纷纷通过投资拉动营收,“各显神通”。

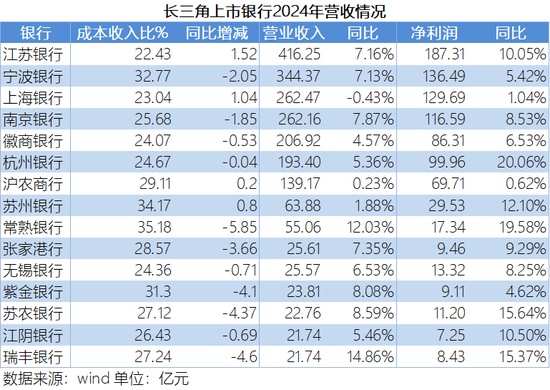

在区域内部,各家银行的分化也相对明显,江苏银行坐稳长三角上市银行第一的宝座,营收和净利润水平遥遥领先,并且保持着稳定的增速,分别为416.25亿元和187.31亿元,同比增长7.16%和10.05%。

宁波银行紧随其后,营收和净利润分别为344.37亿元和136.49亿元。上海银行和南京银行位列第三和第四,但差距较小,营收和净利润均在262亿元和120亿元上下。安徽省唯一一家上市银行徽商银行位列第五。

部分区域银行今年上半年业务增长乏力,上海银行和上海农商行两家同属上海的银行今年营收增长均落后于其他银行,上海银行也是唯一一家营收负增长的长三角上市城农商行。上海农商行则略有增长,增幅为0.23%。苏州银行的营收增速也有所放缓,为1.88%。

从成本来看,上半年大部分银行都在努力压缩成本,15家银行中有11家成本收入比较去年同期下降,其中,下降最多的是常熟银行,下降了5.85个百分点。常熟银行财报显示,上半年业务及管理费用为19.37亿元,同比减少了3.93%,其中占比最高的员工费用下降了8.35%。常熟银行在15家银行中成本收入比最高,因此大力度压降成本也在情理之中。

从规模数据的绝对值来看,江苏银行强势领先,总资产为3.77万亿元,贷款总额为2.05万亿元,存款总额为2.09万亿元,甚至超过股份行浙商银行。其次是上海银行、宁波银行、南京银行,总资产分别为3.22万亿元、3.03万亿元、2.48万亿元。

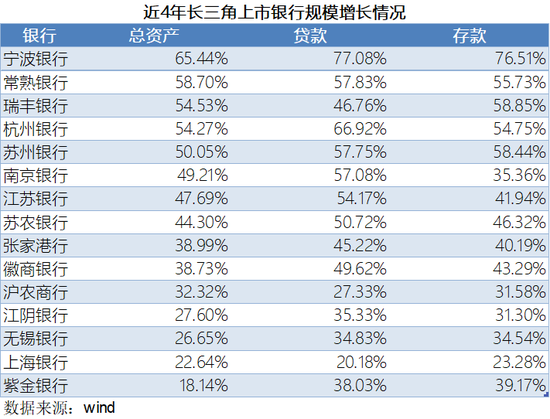

虽然目前“长三角银行老大”的位置已经被江苏银行牢牢锁定,但长三角金融市场竞争激烈,还远未到可以安居高位的时候。从总资产、贷款、存款的规模来看,后面的“追兵”来势汹汹。宁波银行一直不甘“屈居次座”,规模增势迅猛。

Wind数据显示,宁波银行近4年的总资产增长幅度位列15家银行中的第一,为65.44%,贷款规模和存款规模的增长更是遥遥领先,分别为77.08%和76.51%。其次是常熟银行、瑞丰银行、杭州银行、苏州银行等规模本来就较小的城农商行。

息差、中收承压,投资收益增势猛

拆分业务类型来看,上半年长三角银行息差收入大多下滑。在贷款端,银行受服务实体经济的要求,以及贷款市场的价格竞争等因素影响,贷款利率整体下滑。11家银行公布了生息资产收益率,这一数据悉数下滑,且多在0.2个百分点以上,江阴银行、张家港银行甚至超过0.5个百分点,仅有宁波银行下降幅度在0.1个百分点以内。虽然存款利率也在下调,但幅度低于贷款。数据显示,计息负债成本率下滑幅度大多在0.1个百分点以下。

因此,从净息差来看,长三角银行整体好于同行。国家金融监督管理总局数据显示,2024年二季度商业银行整体净息差为1.54%,城商行为1.45%。15家长三角城农商中13家高于平均水平。

但他们的息差保卫战也难称胜利,净息差同比均有下滑。目前常熟银行仍保持最高,为2.79%。在1.8%以上的包括南京银行、江苏银行、宁波银行、徽商银行,净息差分别为1.96%、1.9%、1.87%、1.8%。上海银行已经低至1.19%。

对于息差收窄,上海银行在财报中表示,未来将从优化资产结构和管控付息成本入手,推动息差趋势好转。优化资产结构是指压降低收益资产占比,即存放中央银行款项和存放同业、拆出及买入返售金融资产,目前两类资产日均规模同比分别减少 5.41%和0.77%;此外增加高收益资产占比,也就是贷款,目前贷款占比已经提高 0.17 个百分点。

受息差收窄影响,长三角城农商行的利息净收入普遍下滑,但部分银行采用“以量换价”,同时“严控降量”的策略,在利差降低的情况下,利息净收入同比上涨。以宁波银行为例,上半年贷款及垫款利息收入同比增长16.43%,主要是由于规模的增加。上半年,贷款及垫款日均规模同比增长 22.62%,其中对公贷款日均规模同比增长 20.68%,个人贷款日均规模同比增长 25.93%。

而受资本市场不断下行影响,居民的投资理财趋向保守,出现“抢购存款”的情况,再加上理财和基金降费,银行手续费及佣金收入下滑较多。宁波银行、上海银行下滑超20%;张家港银行、苏农银行下滑超40%。作为一项轻资本业务,财富管理业务近来成为各家银行发力的重点,但受权益市场影响,理财、基金、保险等销售面临压力,叠加资管产品压降费率的趋势,银行中收纷纷“败下阵来”。目前手续费及佣金净收入占比超10%的银行仅有南京银行、杭州银行、苏州银行。

目前来看,江苏银行上半年手续费及佣金净收入最高,超30亿元。其中,代理手续费收入增幅最大,为 18.6 亿元,同比增长 30.73%。此外,南京银行的手续费同样增长亮眼,同比增长13.33%,其中占比较高的代理及咨询业务同比增长23.83%。

与利息净收入和手续费及佣金净收入不同,长三角城农商行的投资净收益增势喜人。上海银行、瑞丰银行的投资净收益同比增幅超200%,张家港银行、紫金银行、苏农银行的投资净收益同比增长也在100%以上。多数银行的投资净收益的营收占比在20%以上或略低,上海银行、苏农银行超30%,挑起了稳定营收及净利润增长的大梁。

部分银行可疑资产迁徙率增加

在资产质量方面,长三角银行整体表现较优。15家银行中12家的不良贷款率都在1%以下,并且超过1%的三件银行的不良率也在快速下降。宁波银行、杭州银行、常熟银行不良率均为0.76%,其中常熟银行较去年同期略增0.01个百分点。

需要注意的是,今年上半年,部分银行的可疑类资产迁徙率增幅较大。比如,沪农商行同比增长71.86个百分点至76.96%;苏州银行同比增长65.40个百分点达到91.22%;瑞丰银行增长48.55个百分点达到49.09%;苏农银行增长46.46个百分点达到55.08%。

沪农商行财报显示,该行的企业贷款主要集中在房地产业、租赁和商务服务业、制造业,贷款余额分别占本集团贷款总额的14.80%、12.01%和 11.16%。截至6月30日,不良率最高的三大行业分别是:批发和零售业2.43%,建筑业2.26%,房地产业1.73%。此外个人贷款的不良率高于企业,两者分别是1.32%和1.03%。

受房地产不良拖累的还有苏州银行。财报显示,苏州银行的房地产业贷款占比位居前五,且不良贷款率最高的也是房地产业,为1.64%,其次还有批发和零售业以及农、林、牧、渔业,不良贷款率分别为1.31%和1.29%。