江苏银行的另一面

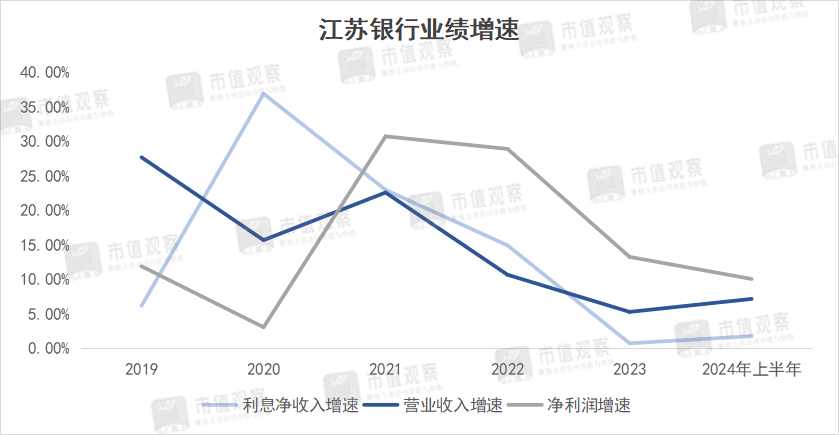

近期,江苏银行公布了2024年上半年财报,实现营业收入416.25亿,同比增长了7.16%;归属于母公司净利润187.31亿,同比增长了10.05%。相较于2023年,营收增速有所反弹,但净利润增速继续呈现下降态势。

近些年来,江苏银行得益于此前业绩的快速增长,拿下了城商行一哥的位置。但2023年后高增速已然不再,还要面临风控和资本金方面的挑战。

01

净息差继续承压

江苏银行交出的这份半年报业绩答卷可以说喜忧参半。

一方面,江苏银行的营业收入增速出现了小幅反弹,自2021年以来的下滑态势暂时得以扭转,这主要得益于利息净收入的企稳和投资收益的助推。上半年净利息收入276.56亿,同比增加了1.76%,相比2023年的0.73%增速有所提升。

而净利息收入增速回升与江苏银行利息支出增速放缓有关。上半年利息支出增速8.93%,环比2023年的15.58%下降了6.65%,而利息收入的增速环比仅下降了3.07%。究其原因,是上半年多波存款利率的下调加快了付息成本的下降。

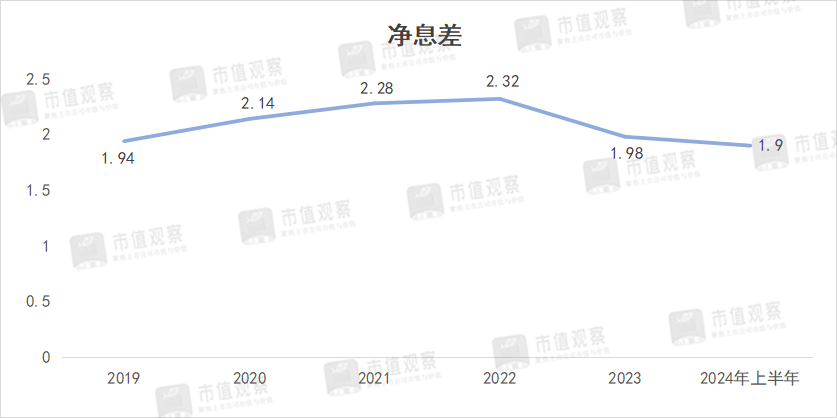

江苏银行净利息收入的回升也相应减缓了净息差的下降速度。净息差作为银行盈利能力的关键指标,近年来持续下滑使得行业不断承压。

从定义上来讲,净息差是净利息收入和银行平均生息资产规模的比值,反映的是银行靠生息资产获取利息收入的能力。净利息收入增速的加快对净息差下滑起到了缓冲作用。

上半年江苏银行的净息差为1.9%,相较于2023年的1.98%下降了0.08%,而2023年的降幅达到了0.34%。净息差降幅放缓这一点在南京银行身上也有印证。

此外,上半年江苏银行投资业务也是一大亮点,或与债市走牛有关,其实现投资收益80.84亿,同比增速达37.42%。近年来江苏银行投资收益稳步提升,营收占比也由2023年的16.32%提升至近20%。

令人忧虑的是,江苏银行净利润增速仍没有看到拐点。除了净息差下降影响外,上半年江苏银行管理费用93.37亿,同比增长了14.97%,一定程度上挤占了净利润。

具体来看,管理费用中在员工成本几乎平增的情况下,物业及设备支出10.91亿,同比增长21.98%;其他办公及行政费用28.48亿,同比增加了52.3%。然而,上半年江苏银行各层级分支机构共539家,相较2023年末仅增加了2家。

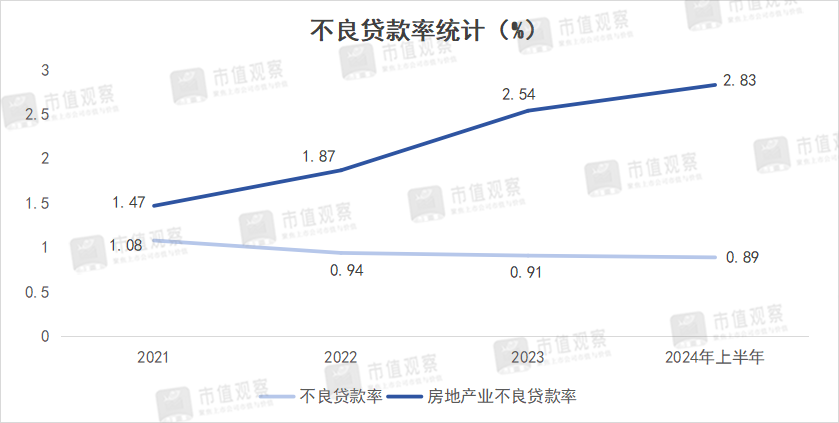

在资产质量上,江苏银行房地产行业的不良率值得重视。

02

内控问题值得关注

虽然江苏银行不良率持续下降,但上半年房地产业的不良率达2.83%,相较于2023年增加了0.29%,明显高于整体的0.89%数据,排在所有投资领域首位。

地产不良率的逐年抬升也折射出江苏银行在该领域的风控缺失。

在业务上,近年来江苏银行因地产业务被罚并不少见。就在2024年1月,镇江分行因发放建筑企业贷款为房地产项目垫资、超工程进度发放房地产贷款、向购买主体结构未封顶住房的个人发放住房按揭贷款等8项违规共计被罚292万。

一般而言,年初的罚单更多根据上一个会计年度得来,而江苏银行房地产不良率快速提升正是发生在2023年,2022年尚在1.87%,到2023年就已经到达了2.54%,呈现加速趋势。

在往前看,2021年6月杭州分行又因向资本金比例不足且四证不全的房地产开发项目发放贷款、房地产开发贷款资金实质用于支付土地款等违规被处罚235万;2020年徐州分行因向项目资本金未达规定比例的房地产企业发放贷款、信贷资金用途管理不到位被罚没60万。

不仅在房地产领域,江苏银行在贷款审查、反假反洗钱、债券业务管理方面的风控同样存在漏洞。

就比如在2022年初,江苏银行北京分行因开立个人银行结算账户未及时备案、未按规定履行客户身份识别义务等被监管层给予警告并处罚124万,相关负责人也被罚款4.1万。

同样类似的情况还发生了2023年2月。在央行开出2023年1号罚单中,江苏银行因违反账户管理、流通人民币管理以及人民币反假有关规定;未按规定履行客户身份识别义务;未按规定报送大额交易报告或者可疑交易报告;对金融产品作出虚假或者引人误解的宣传等9项违规被罚773.6万。4名相关责任人也共计被罚15.5万元。

在债券业务上,江苏银行作为债务主承销商,存在违反银行间债券市场相关自律管理规则的行为。就比如2023年1月因个别债务融资工具未按照发行文件约定开展余额包销,挤占了其他投资人正常投标,影响了发行利率;低价包销多期债务融资工具,影响了市场正常秩序等被给予警告并责令整改。

需要注意的是,2023年底江苏银行还因“员工被领导施压发生关系”的负面舆论事件登上热搜。

除了内控问题,江苏银行的资本金状况也不容乐观。

03

资本金仍有压力

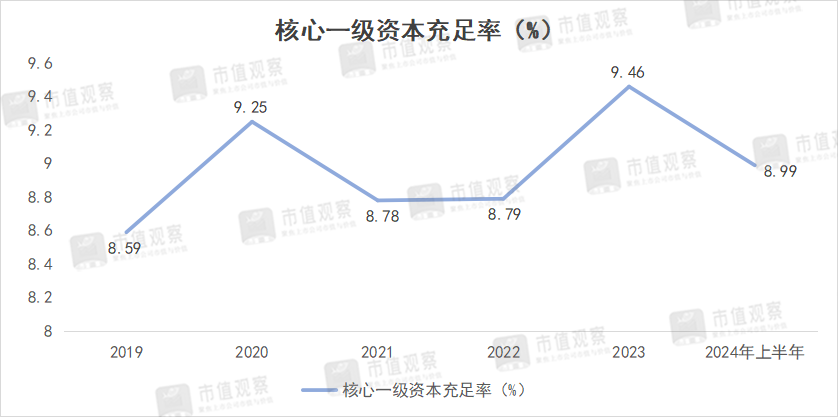

当前,江苏银行的资本充足率依然较低,2024年上半年核心一级资本充足率为8.99%,在全部42家银行中排名第36位,相比于一季度的9.18%继续下滑。

较低的核充率需要不断的融资来维持。仅在今年上半年,江苏银行筹资活动现金流净额就达到了806.71亿。且截至9月中旬,2024年来江苏银行共发行债券规模已经达到了500亿。

当前,江苏银行资本金吃紧的后遗症正在显现,近年来股利支付率明显下降,由2021年的33.06%下降到了2023年的27.81%。对于银行类上市公司,股利回报是投资者进行决策的重要依据,若股利支付率持续下滑必然影响投资者信心。

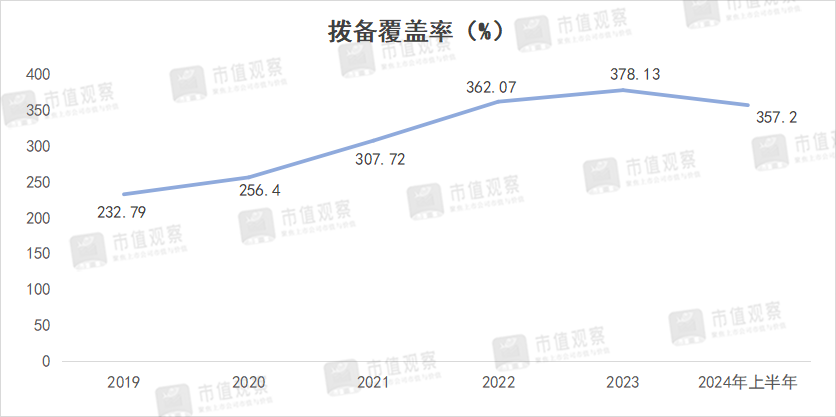

为缓解资本金压力,在发行债券之余,上半年江苏银行也释放了“家底”拨备覆盖率,由2023年的378.13%降至上半年的357.2%,仍高于150%的监管红线。

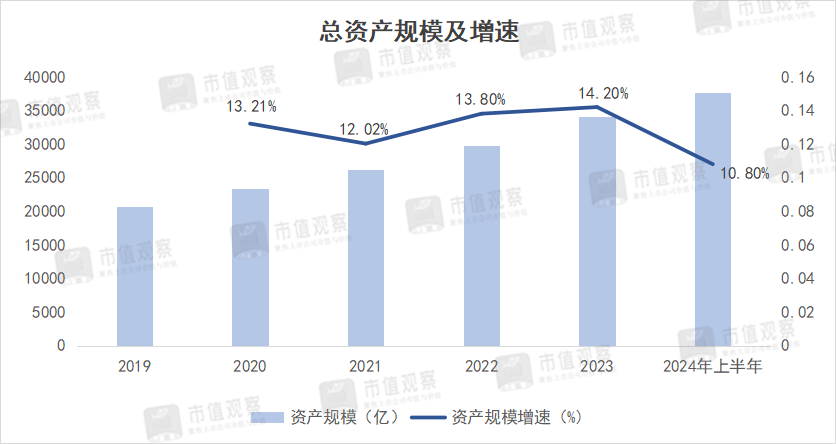

从规模上看,上半年江苏银行总规模达3.77万亿,同比增长了10.8%,相较以往增速已经出现了减缓。

江苏银行作为城商行优等生,近年来净利润增速的持续下滑也反映了自身增长动能的不足。

在整体风控可控的情况下,如何解决好资本金问题,是江苏银行重回中高增长轨道的关键。