西安银行前三季净利增7.1% 计提信用减值损失增2.7%

中国经济网北京11月1日讯西安银行(600928.SH)近日公布的2023年第三季度报告显示,今年前三季度,西安银行实现营业收入50.41亿元,同比增长3.68%;归属于母公司普通股股东的净利润19.05亿元,同比增长7.10%;归属于母公司股东的扣除非经常性损益的净利润19.02亿元,同比增长6.83%;经营活动产生的现金流量净额113.42亿元,同比减少55.02%。

今年第三季度,西安银行实现营业收入16.16亿元,同比增长0.54%;归属于母公司普通股股东的净利润5.73亿元,同比增长3.77%;归属于母公司股东的扣除非经常性损益的净利润5.69亿元,同比增长2.89%。

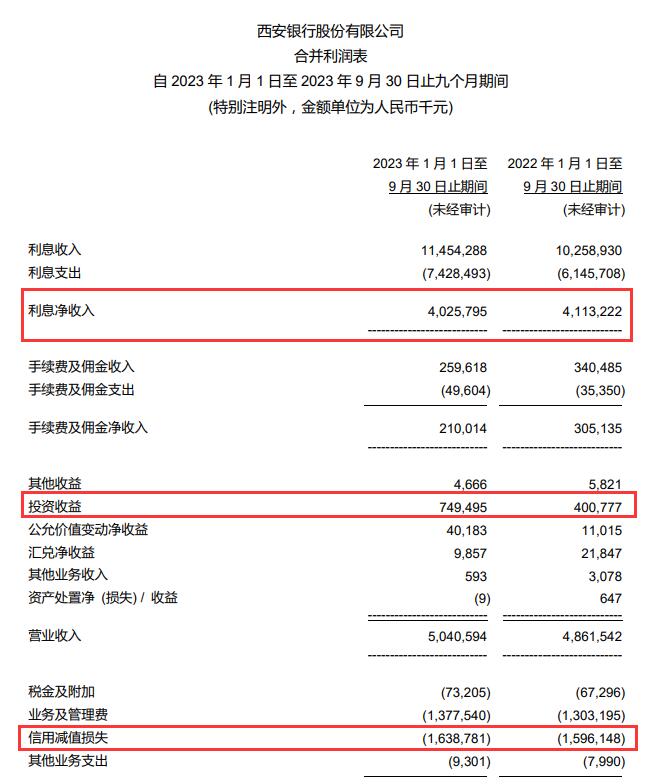

今年前三季度,西安银行实现利息净收入40.26亿元,去年同期为41.13亿元。其中利息收入114.54亿元,利息支出74.28亿元。

今年前三季度,西安银行投资收益7.49亿元,去年同期为4.01亿元。

今年前三季度,西安银行计提信用减值损失16.39亿元,上年同期为15.96亿元,同比增长2.69%。

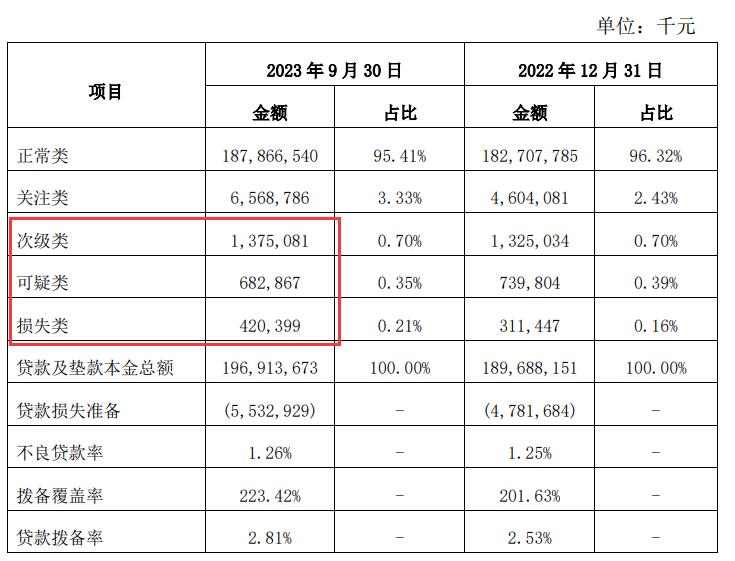

截至今年三季度末,西安银行资产总额4,263.19亿元,较上年末增加204.80亿元,增幅5.05%,其中贷款及垫款本金总额1,969.14亿元,较上年末增加72.26亿元,增幅3.81%;负债总额3,958.44亿元,较上年末增加192.54亿元,增幅5.11%,存款本金总额2,882.71亿元,较上年末增加79.11亿元,增幅2.82%;股东权益304.75亿元,较上年末增加12.27亿元,增幅4.19%。

截至今年三季度末,西安银行不良贷款余额为24.78亿元,上年末为23.76亿元;不良贷款率为1.26%,上年末为1.25%%;拨备覆盖率为223.42%,上年末为201.63%。

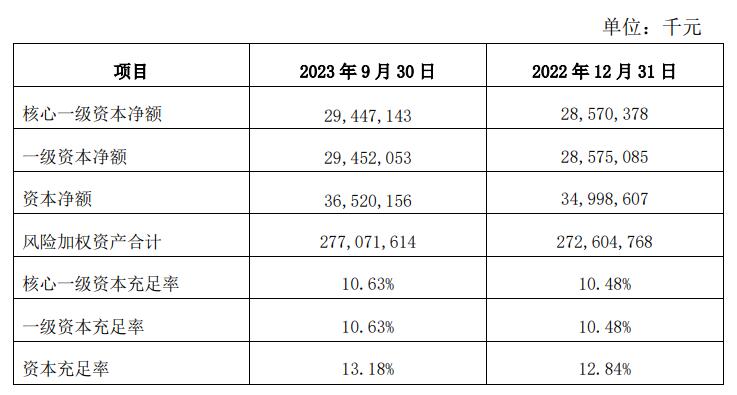

截至今年三季度末,西安银行资本充足率为13.18%%,上年末为12.84%;一级资本充足率为10.63%,上年末为10.48%;核心一级资本充足率为10.63%,上年末为10.48%。

西安银行于2019年3月1日在上交所上市,发行数量444,444,445股,无老股转让,发行价格4.68元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为吴浩、骆中兴。

西安银行发行募集资金总额208,000.00万元,募集资金净额200,428.50万元。

西安银行于2019年1月22日发布的招股说明书指出,本次发行的募集资金将在扣除发行费用后全部用于补充该行资本金,提高该行资本充足率,以增强该行抵御风险能力和盈利能力,带动该行各项业务持续健康发展。西安银行拟使用本次公开发行募集资金用于补充该行资本金的金额为200,428.50万元。

2023年3月23日,西安银行发布关于向不特定对象发行可转换公司债券预案的公告。西安银行本次拟发行可转债总额为不超过人民币80亿元(含80亿元),具体发行规模由该行董事会(或由董事会转授权的经营管理层)根据股东大会的授权在上述额度范围内确定。西安银行本次发行可转债募集的资金,扣除发行费用后将全部用于支持该行未来各项业务发展,在可转债持有人转股后按照相关监管要求用于补充该行核心一级资本。