国信金属 | 赤峰黄金半年报点评:二季度黄金量价齐增,兑现高利润弹性

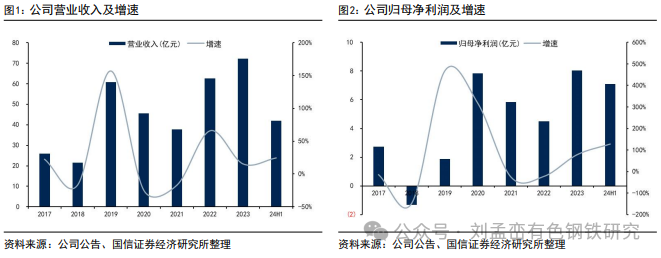

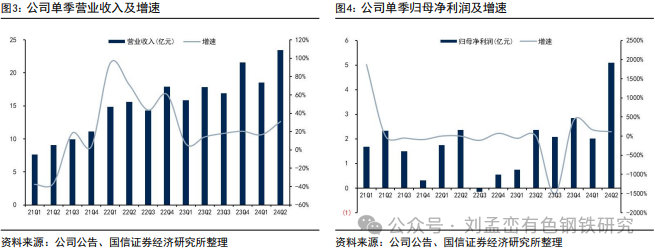

公司发布中报:上半年实现营收41.96亿元,同比+24.45%;实现归母净利润7.10亿元,同比+127.75%;实现扣非归母净利润6.39亿元,同比+71.80%。公司24Q1/Q2分别实现营收18.54/23.42亿元,Q2环比+26.35%;24Q1/Q2分别实现归母净利润2.01/5.10亿元,Q2环比+154.35%;24Q1/Q2分别实现扣非归母净利润2.05/4.34亿元,Q2环比+112.29%。公司今年二季度业绩表现亮眼,主要得益于黄金价格二季度有比较明显的上涨,COMEX黄金Q2均价2222.11美元/盎司,Q2环比+6.37%。

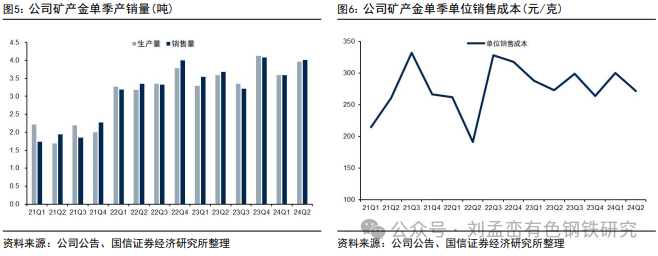

挖掘现有资源,产销量有所提升:今年上半年,公司黄金产量达到7.55吨,同比+9.72%,销量达到7.59吨,同比+5.14%。2024年公司预算合并范围内黄金产销量16.02吨,电解铜5300吨,铜铅锌精粉35800吨,钼精粉600吨,稀土氧化物3700吨。

战略重心转移,降本控费效果明显:今年上半年,公司实现全维持成本264.67元/克,同比下降0.9%;销售成本285.44元/克,同比增长1.7%;公司今年上半年成本同比基本持平,降本控费取得了较好的效果。分区域来看,国内矿山销售成本168.96元/克,同比增长9.9%,虽有所提升但成本优势仍然突出;万象矿业销售成本1489.75美元/盎司,同比下降3.0%;金星瓦萨销售成本1290.82美元/盎司,同比增长5.1%。

现金流宽裕,计划于港股上市:①截止至今年上半年,公司资产负债率为51.68%;在手货币资金26.17亿元;在手存货23.86亿元;②公司于上半年计提了非流动性资产处置收益约7048万元,这主要是全资子公司赤金香港转让所持铁拓矿业股份影响当期损益;③公司于2024年8月29日向香港联交所递交了公司发行H股股票并在香港联交所主板挂牌上市的申请。

风险提示:项目建设进度不及预期;黄金价格大幅回调;生产成本大幅上涨;资产减值超预期。

报告正文

24H1实现归母净利润7.10亿元,同比+127.75%

公司发布中报:上半年实现营收41.96亿元,同比+24.45%;实现归母净利润7.10亿元,同比+127.75%;实现扣非归母净利润6.39亿元,同比+71.80%;实现经营活动产生的现金流量净额14.35亿元,同比+64.46%。公司24Q1/Q2分别实现营收18.54/23.42亿元,Q2环比+26.35%;24Q1/Q2分别实现归母净利润2.01/5.10亿元,Q2环比+154.35%;24Q1/Q2分别实现扣非归母净利润2.05/4.34亿元,Q2环比+112.29%。公司今年二季度业绩表现亮眼,主要得益于黄金价格二季度有比较明显的上涨,COMEX黄金Q2均价2222.11美元/盎司,Q2环比+6.37%。

挖掘现有资源,产销量有所提升。今年上半年,公司黄金产量达到7.55吨,同比+9.72%,销量达到7.59吨,同比+5.14%。公司持续推进矿山的重点开发建设项目:1)吉隆矿业年新增18万吨金矿石选矿扩建项目顺利实施,并已于6月建设完成,7月启动试生产,预期选矿处理能力增长150%;2)五龙矿业3000吨/天选厂处理规模逐步提升,上半年日均处理矿量已达2000吨左右;3)万象矿业重要在建工程均按计划推进实施,一系列研究项目也将为选矿回收率提高奠定基础;4)金星瓦萨引进工程承包商,提高掘进工程效率,开拓242斜坡道和B-shoot南部斜坡道,为2024年及瓦萨未来5年的井下出矿打开局面。2024年公司预算合并范围内黄金产销量16.02吨,电解铜5300吨,铜铅锌精粉35800吨,钼精粉600吨,稀土氧化物3700吨。

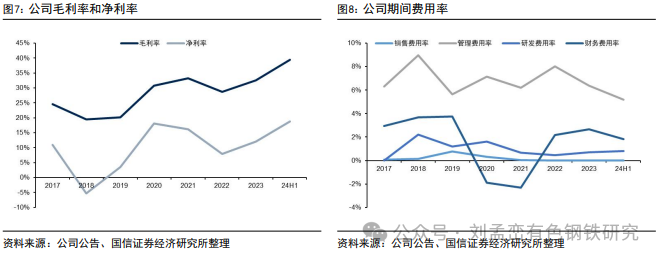

战略重心转移,降本控费效果明显。过往,公司相对更重视资源保障、黄金增量,制定了产量连年翻倍目标。但2022年成本波动对业绩造成较大扰动,因此公司在坚定大型黄金矿业公司发展路线的基础上,2023年重点关注降本控费,通过集中化采购,改善工艺技术、引入第三方承包商、人员优化等方式,在汇率波动以及金星瓦萨遭遇特大洪水灾害的不利影响下,实现全维持成本267.17元/克,同比下降12.0%;销售成本280.20元/克,同比增长 1.1%。

今年上半年,公司实现全维持成本264.67元/克,同比下降0.9%;销售成本285.44元/克,同比增长1.7%;面对全行业生产成本不断上升的趋势,公司今年上半年成本与上年同期基本持平,降本控费取得了较好的效果。分区域来看,上半年,国内矿山销售成本168.96元/克,同比增长9.9%,虽有所提升但成本优势仍然突出;万象矿业销售成本1489.75美元/盎司,同比下降3.0%;金星瓦萨销售成本1290.82美元/盎司,同比增长5.1%。往后展望,公司两座海外矿山成本预计还有进一步优化的空间。

财务数据方面:①截止至2024年上半年,公司资产负债率为51.68%,相比于2023年末下降2.68个百分点;在手货币资金26.17亿元,同比+83.90%;在手存货23.86亿元,同比+4.66%;②期间费用方面,公司上半年销售费用约24.98万元,同比-32.06%;管理费用约2.18亿元,同比-17.53%;研发费用约3364万元,同比+195.28%;财务费用约7667万元,同比-5.86%;③公司于上半年计提了非流动性资产处置收益约7048万元,这主要是全资子公司赤金香港转让所持铁拓矿业股份影响当期损益;④公司于2024年8月29日向香港联交所递交了公司发行H股股票并在香港联交所主板挂牌上市的申请。

法律声明

本公众号不是国信证券研究报告的发布平台,本公众号只是转发国信证券发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解和歧义。提请订阅者参阅国信证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。国信证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据国信证券后续发布的证券研究报告在不发布通知的情形下作出更改。国信证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号中资料意见不一致的市场评论和/或观点。