宝丰能源终止不超100亿元定增 为中信证券项目

中国经济网北京11月5日讯宝丰能源(600989.SH)昨日晚间披露公告,公司于2024年11月1日召开第四届董事会第十四次会议、第四届监事会第十一次会议,审议通过了《宁夏宝丰能源集团股份有限公司关于终止公司2023年度向特定对象发行股票事项并撤回申请文件的议案》。

宝丰能源表示,自公司决定开展本次再融资以来,公司与中介机构积极有序推进相关工作,并严格按照相关法律法规和规范性文件的要求履行了决策程序和信息披露义务。目前,拟通过本次募集资金建设的项目已经通过自有和自筹资金基本建设完成,综合考虑公司项目建设进度及总体发展规划等因素,经公司综合评估并与相关各方充分沟通后,公司决定终止2023年度向特定对象发行股票事项并撤回申请文件。

根据宝丰能源2024年4月4日披露的2023年度向特定对象发行A股股票证券募集说明书(修订稿)显示,公司本次向特定对象发行A股股票的发行对象为不超过35名特定投资者,向特定对象发行股票数量不超过800,000,000股(含本数),未超过本次发行前公司总股本的30%,本次发行的价格不低于定价基准日前20个交易日(不含定价基准日)公司股票交易均价的80%。

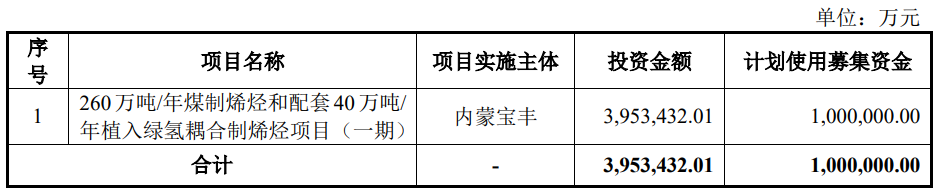

宝丰能源本次向特定对象发行股票的募集资金总额(含发行费用)不超过100.00亿元,扣除发行费用后募集资金将用于投资建设“260万吨/年煤制烯烃和配套40万吨/年植入绿氢耦合制烯烃项目(一期)”。

截至募集说明书签署日,公司控股股东为宝丰集团,宝丰集团直接持有公司35.57%的股份。公司实际控制人为党彦宝,党彦宝直接持有公司55,200.00万股股份,通过宝丰集团间接控制公司260,847.01万股股份,通过东毅国际间接控制公司200,000.00万股股份,合计控制公司516,047.01万股股份,占公司总股本的70.37%。本次向特定对象发行A股股票数量不超过800,000,000股(含本数)。本次发行完成后,宝丰集团仍为公司的控股股东,党彦宝仍为公司的实际控制人。因此,本次向特定对象发行不会导致公司的控制权发生变化。

宝丰能源本次向特定对象发行股票的保荐人(主承销商)为中信证券股份有限公司,保荐代表人黄超、周焱。