朗坤环境上市首日跌10.7% 超募3亿元招商证券保荐

中国经济网北京5月23日讯深圳市朗坤环境集团股份有限公司(以下简称“朗坤环境”,301305.SZ)今日在深交所创业板上市。截至今日收盘,朗坤环境报22.56元,跌破发行价25.25元,跌幅10.65%,成交额5.17亿元,换手率40.93%,振幅11.60%,总市值54.95亿元。

公司致力于资源再生及创造美好的生存环境,是一家综合型环保企业。公司深耕有机固废处理和垃圾分类领域,主营业务为有机固废(餐饮垃圾、厨余垃圾、粪污、动物固废等)、城市生活垃圾的无害化处理及资源化利用,以及提供相关环境工程服务,是我国有机固废处理领域的领先企业。

公司无控股股东,实际控制人为陈建湘和张丽音夫妇。陈建湘自朗坤有限设立以来,一直担任朗坤有限及公司董事长及总经理职务,在公司日常经营及所有重大决策中起重要作用,其直接持有公司1,530.00万股股份,通过建银财富间接持有公司2,073.60万股股份;通过朗坤合伙间接持有公司677.80万股股份;通过共青城朗坤间接持有公司291.60万股股份;张丽音直接持有朗坤环境1,530.00万股股份;二人通过直接与间接持股方式合计持有公司6,103.00万股股份,占公司发行前股份的33.41%。

此外,陈建湘还是建银财富的控股股东,并在朗坤合伙出任执行事务合伙人,陈建湘、张丽音夫妇实际可支配或影响公司发行前股东大会7,378.00万股表决权,占公司发行前股东大会表决权的40.39%。

朗坤环境于2022年8月10日首发过会,创业板上市委员会2022年第50次审议会议提出问询的主要问题:

发行人主营业务为有机固废、城市生活垃圾的无害化处理及资源化利用,以及提供相关环境工程服务。发行人曾因环保问题被行政处罚。报告期内,发行人废弃油脂供应商自然人居多且变动较大。请发行人说明相关内部控制制度建立健全情况及执行有效性。请保荐人发表明确意见。

朗坤环境本次发行数量为60,892,700股,占发行后总股本的25.00%,发行价格为25.25元/股,保荐人(主承销商)招商证券股份有限公司,保荐代表人为李寿春、王玉亭。

朗坤环境本次发行募集资金总额为人民币153,754.07万元,募集资金净额为142,499.56万元。公司最终募集资金净额比原计划多30,269.62万元。

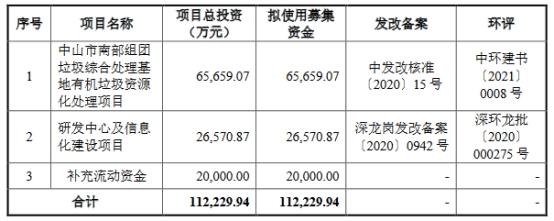

公司于2023年5月17日发布的招股说明书显示,公司拟募集资金112,229.94万元,分别用于中山市南部组团垃圾综合处理基地有机垃圾资源化处理项目、研发中心及信息化建设项目、补充流动资金。

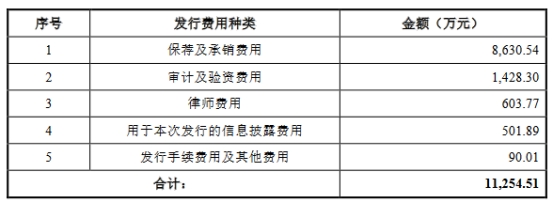

本次公司公开发行新股的发行费用合计11,254.51万元,其中招商证券股份有限公司获得保荐及承销费用8,630.54万元。

2020年至2022年,朗坤环境实现营业收入分别为112,306.70万元、161,861.21万元、181,856.40万元,实现净利润分别为15,436.65万元、23,899.65万元、25,418.40万元,实现归属于母公司所有者的净利润分别为15,378.23万元、22,807.35万元、24,253.49万元,实现扣除非经常性损益后归属于母公司所有者的净利润13,589.16万元、20,852.55万元、23,249.67万元。

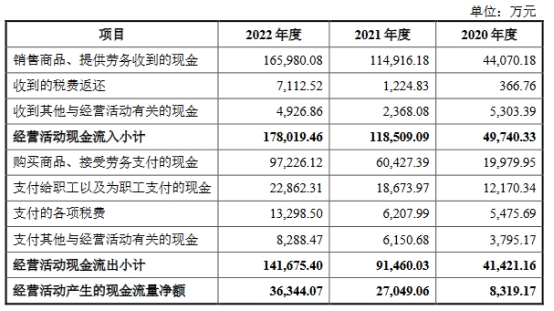

上述同期,公司经营活动现金流量净额分别为8,319.17万元、27,049.06万元、36,344.07万元,销售商品、提供劳务收到的现金分别为44,070.18万元、114,916.18万元、165,980.08万元。

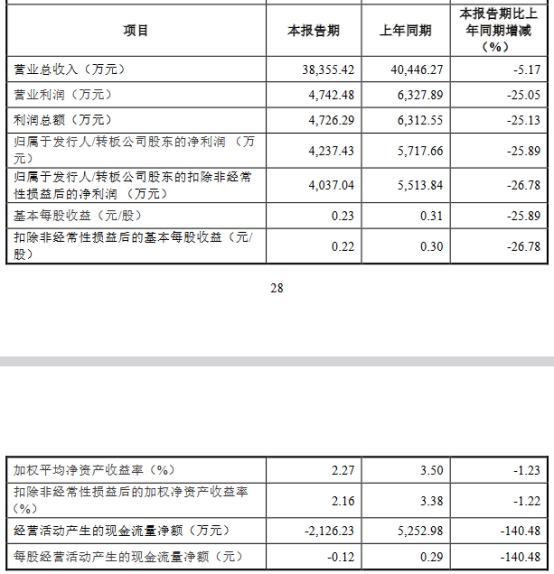

2023年1-3月,公司营业收入为38,355.42万元,较上年同期下降5.17%;归属于母公司股东的净利润为4,237.43万元,较上年同期下降25.89%;扣除非经常性损益后归属于母公司股东的净利润为4,037.04万元,较上年同期下降26.78%;经营活动产生的现金流量净额为-2,126.23万元,较上年同期减少140.48%。

基于公司目前的经营情况和市场环境,公司预计2023年1-6月实现营业收入为79,100.00万元至107,100.00万元,同比变动幅度-15.03%至15.05%;归属于公司股东的净利润为10,100.00万元至14,800.00万元,同比变动幅度-24.84%至10.14%;归属于公司股东的扣除非经常性损益的净利润为9,600.00万元至14,100.00万元,同比变动幅度-25.25%至9.79%。