隆基绿能,被追上了

近日,摩根士丹利将隆基绿能的目标价从58元下调至38元,并小幅下调今明两年每股盈利预测,称其较行业竞争对手增长更慢。

船大掉头难,这句话放在“光伏茅”隆基绿能身上分外贴切。经历了光鲜亮丽、人人艳羡的高速增长期,现在的隆基绿能不得不面对行业竞争对手飞速飙车,而自己由于船体太大、速度下降的事实。

在竞争对手强大的攻势下,多项财务指标显示,隆基绿能与对手的竞争优势逐步缩小,“光伏茅”的地位未来很可能不保。

诞生于2006年的隆基股份,因为创始人李振国的独到眼光和政策助推,吃到了第一波光伏红利。

在光伏兴起之初,业内存在着单晶硅多晶硅路线之争。由于物性差异,单晶硅比多晶硅具有更高的转换效率。而多晶硅由于其成本相对低廉,在相当长的一段时间内都是光伏市场的主流。

在大多数光伏企业走多晶硅路线的时候,李振国却坚定选择了单晶硅。隆基团队反复研究讨论后一致认为,单晶硅在降低度电成本上优势大于多晶硅,未来单晶技术路线是光伏充分竞争市场中发展的最优路线。

这是一场关乎生死的豪赌,因为当时多晶硅还是主流,而隆基的单晶硅生产成本更高,技术更难,价格也更贵,与“主流”背道而驰很有可能将企业逼入深渊。

随着2008年金融危机到来,国内光伏企业普遍面临组件产能过剩危机,欧洲市场的需求也降至了冰点,重挫了国内众多光伏生产企业,多晶硅价格也随之下跌。根据隆基股份的招股说明书,2010年,电池组件营业利润率从2009年的3%降低至-1%。一时间,许多组件企业无法支撑而倒在了黎明的前夜。

经历光伏行业多次周期变动,低门槛、低技术的多晶硅越来越被证明不是光伏企业的未来,单晶硅的优势逐渐显现。

2015年起,单晶硅凭借全产业链的一系列的技术升级实现降本增效,性价比大幅提高,逐渐缩小与多晶硅之间的差距。2019年,单晶硅在光伏市场占有率达到65%,实现局势逆转。2020年单晶硅市场份额上升至97.6%。这意味着,光伏单晶已经成为市场上的主导技术路线。在隆基的努力推动下,中国成为全球最大的单晶硅生产国。隆基也多次改进光伏电池效率,屡次打破世界纪录,并成为全球最大的单晶硅片和组件制造企业。

2012年,隆基股份登陆A股,随着单晶硅占据市场主流,隆基绿能的市值也水涨船高,股价9年上涨了56倍,一度突破5000亿元,等同于行业内第二大、第三大公司的市值总和。2020年,隆基绿能组件出货量全球第一,全球市占率达19%,人称“光伏茅”。营收也从2012年的亏损0.53亿元变成2022年的盈利近150亿元,成为国内光伏龙头。

财报显示,2022年隆基绿能营收1,289.98亿元,同比涨幅约60.03%;归母净利润约148.12亿,同比涨幅约63.02%。2023年一季度,隆基实现营收约283.19亿元,同比增长约52.35%;归母净利润约36.37亿元,同比增长约36.55%。

然而在业绩双增长的情况下,隆基绿能市值却持续下跌。2022年,隆基绿能在资本市场上的表现,令“隆基粉”都不敢恭维。12个月中,仅有3个月K线是红的,其余9个月都是绿的,还走出了“六连阴”的跌势。尤其从2022年7月开始,股价持续震荡下行,据统计,目前隆基绿能市值已经缩水约3,000亿,仅剩2000多亿。

从摩根士丹利下调隆基绿能目标价就能看出来,机构对于隆基绿能的发展已经开始存忧,因为在过去的2年,隆基绿能的增速已经开始放缓,硅片和组件第一的地位已经松动。

从硅片环节上看,TCL接手中环后大举扩产,到2022年底硅片产能达到140GW,未来规划产能180GW,这与隆基150GW的产能不相上下。而由于体量的缘故,隆基绿能近年的成长性已不及TCL中环。2022年,TCL中环交出了营收增长63.02%、净利增长69.21%的靓丽业绩,均比隆基绿能高。

其次,在组件环节,隆基绿能不仅要面临天合光能、晶澳科技、晶科能源、阿特斯和东方日升的挑战,还要面对通威股份携上游硅料成本优势进军组件领域的冲击。

由于不掌握上游的硅料,隆基、天合、晶科的组件生产成本显然要高于手握硅料的通威。通威目前已经手握8GW订单,现拥有14GW组件产能,2023年落地南通25GW+盐城25GW+金堂16GW 组件,预计2023 年底前将形成80GW的组件产能。

2020年,隆基绿能净利润85亿,第二名通威股份净利润仅36亿,不到隆基一半。2021—2022年是光伏行业快速成长的两年,隆基反而在这两年失速了,公司总营收虽然突破了千亿,但是利润在三年间被通威股份超过,2022年通威股份增速更是达到了124%。

隆基绿能总裁李振国近日在接受媒体采访时表示,前两年市场保持了50%-60%的增长,不可能每年都有这样的增速。隆基的成长是在大势下形成的结果。过去两年,隆基显得和同行相比慢了一点,“但这是我们长期策略和风格的一种表现。”

市场环境已经今非昔比,这样的说辞,只能掩盖隆基绿能增速下滑的事实。

光伏产业属于低毛利率产业,近年来盈利水平下降更甚。

隆基绿能2023年一季度营收从去年的186亿增长到今年同期的285亿,增速53%。但净利润从去年一季度的26.63亿增长到今年的36.37亿,增速为35%,低于营收的增速。证明公司的利润率是下降的,这一点是不争的事实。

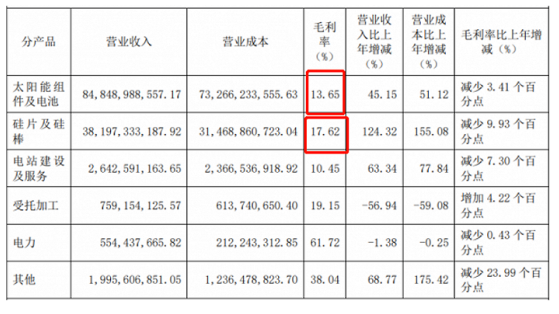

财报显示,2022年,隆基绿能硅片和硅棒毛利率只有17.62%,太阳能组件及电池毛利率只有13.65%。隆基的毛利率已经下降了很多年,从2017年的32%降低至今年一季度的17.91%。产品赚钱能力在持续下降。

(图 / 隆基绿能2022年年报)

(图 / 隆基绿能2022年年报)隆基绿能的两大核心业务,盈利能力均面临继续下降的压力。

硅片业务,长久来看大尺寸更具有成本优势。在大尺寸硅片环节,中环股份是隆基的强劲对手。目前,中环集90%的硅片产能来生产大硅片。根据行业调研数据,中环的大尺寸硅片市占率已超过80%,优势越来越明显。而隆基绿能在硅片环节的竞争力,面临逐渐被削弱的风险,盈利能力存在下行危机。

组件业务,技术壁垒较低,晶科能源、天合光能和晶澳科技等本就厮杀得头破血流。2022年,通威凭借在硅料的优势,大举杀入组件,竞争骤然陡升。不仅如此,通威初来乍到,凭借自己在硅料业务的优势,直接以低于隆基0.05元/瓦的价格拿下华润项目,以价换量抢占市场,隆基的压力之大,显而易见。

隆基绿能盈利能力的降低,除了自身原因,与整个行业的大形势也密不可分。

2022年供需错配,上游硅料出现大幅涨价,头部硅料企业处于大幅扩产周期,导致2023年多晶硅产能较2022年增长近一倍。而目前巨头们仍然在扩产,6月6日隆基绿能和通威股份同时宣布扩产。其中,隆基绿能拟投资125亿元,规划生产20GW单晶硅棒、24GW单晶电池及配套项目;通威股份投资105亿元建设年产25GW太阳能电池暨20GW光伏组件。

据机构预计,2023年全球光伏组件出货将达400GW,而行业内前10家组件企业的出货上限已经达到440GW以上。在产能过剩背景下,行业毛利率有可能进一步下滑。产品毛利率下滑,公司盈利能力也会减弱。

五月以来,TCL中环已两次下调硅片报价,目前其150μm厚度的P型182尺寸的硅片价格已下调至5元/片。5月29日,隆基也开始下调两款硅片价格,降幅达30%,光伏上游产能过剩已是事实,价格战的“屠刀”已经举起。光伏企业变得越来越不挣钱,越报越低的集采价格就是证明,很多情况下企业拿下订单变成额赔本赚吆喝。

无论景气度多高,作为周期行业,光伏的高光时刻很难长期维持,产能爆发后,一旦需求开始下滑就将进入残酷的洗牌阶段。

上市10余年以来,隆基绿能经历了高速发展时期,但同时也埋下了很多隐患。一方面是估值高,另一方面是隆基体量太大,继续保持高增长势头的压力很大。目前来看,隆基绿能虽然短期内仍有优势,但其霸主地位已经开始松动。