大幅调降硅片价格背后,千亿光伏龙头隆基绿能逆势扩产穿周期?

硅料价格下行,或带动行业利润重新分配,而成本下降带来的利润空间更多被截留在哪个环节,值得关注

《投资时报》研究员 王子西

日前,多家市值超千亿的光伏TOP企业密集宣布扩产。其中,隆基绿能科技股份有限公司(下称隆基绿能,601012.SH)拟在西安投资年产20GW单晶硅棒、24GW单晶电池及配套项目,总投资额或在125亿以上。

《投资时报》研究员注意到,这并不是这家光伏龙头企业今年首次宣布扩产,今年1月、3月、4月,隆基绿能均对外宣布了投资计划。

受益于“双碳政策”,近年来光伏行业发展迅速,产业链各环节企业的业绩爆发,隆基绿能营收与净利润的增长也较为迅猛。伴随业绩大增,公司股价也在2020年一路上涨,全年股价高、低位(按前复权计算)落差逾3倍。但进入2022年下半年,公司股价开启下行模式。截至2023年6月13日,公司股价收于27.75元/股(前复权,下同),较此前高位回撤六成多。

有分析认为,股价下行原因主要是产能过剩、行业发展不确定性因素增多、盈利能力减弱影响市场信心等。数据显示,2020年至2022年,该公司硅片及硅棒、太阳能组件及电池的毛利率持续下滑;2022年前者已降至18%以下,后者降至14%以下。2022年,隆基绿能整体毛利率为15.38%,较2019年减少近14个百分点。

且今年硅料价格下行、供过于求趋势尚无明显改善,隆基绿能已两次下调硅片价格,而5月29的价格调降幅度远超上月。一方面是产业链价格下降,有望刺激终端需求;另一方面产能过剩越发凸显,行业竞争日趋激烈。而硅料价格下行,带动的行业利润重新分配问题,或也对公司业绩产生影响。

针对公司扩产的考量、如何应对阶段性产能过剩、价格战以及行业洗牌等,《投资时报》研究员电邮沟通提纲至该公司相关部门,截至发稿尚未收到回复。

股价大幅回撤

受益于“双碳”政策的提出,近年来,我国光伏产业得到了空前发展。据国家能源局数据,2019年至2022年,全国光伏新增装机容量从30.11GW(吉瓦)增至87.41GW,大增近2倍。

在下游装机量大幅增长的刺激下,光伏产业链公司得以爆发。作为太阳能单晶硅领域的一体化龙头企业,隆基绿能营收由2019年的328.97亿元,增至2021年的809.32亿元;净利润也由55.57亿元,增至90.74亿元。除2021年净利润同比增速为4.30%,表现较弱,其余两年的业绩均为高增。

在上述三年中,该公司的组件及电池收入由151.10亿元,增至584.54亿元;硅片及硅棒收入则由137.77亿元,增至170.28亿元。2020年、2021年,组件及电池收入增速为1.4倍、61.30%,硅片硅棒则为12.60%、9.77%,后者增速逊于前者。

伴随业绩大增,公司股价也一路走高,由2020年3月低位10.94元/股,上涨至年底高位48.05元/股,高、低位落差逾3倍。2021年,隆基绿能股价一度冲高至73.54元,较年初涨幅也在四成左右。

不过,进入2022年下半年,该公司股价便急转直下。截至2023年6月13日,隆基绿能收于27.75元/股,较此前高位回撤幅度高达六成多。

而在业绩层面,公司2022年、2023年第一季度分别实现营收1289.98亿元、283.19亿元,同比增长60.03%、52.35%;实现净利润分别为147.63亿元、36.26亿元,增幅达62.70%、36.68%。虽然公司业绩仍保持增长,但股价却持续下行,有分析认为,产能过剩、行业发展的不确定性因素增多是股价下跌主要原因,此外,公司盈利能力减弱也影响市场信心。

大幅调降硅片价格

事实上,上游硅料价格还在下行。

据野村东方国际、平安证券等行业周报(6月5日—9日)显示,多晶硅致密料的价格已跌至100元/Kg,周环比降幅达15%,并且有低至80元/kg左右报价出现,较去年历史高位降幅高达超七成。且硅料产能较大基础上,叠加新建产能释放等影响,短期内,硅料供过于求的趋势仍无改善。

硅料价格的急速下跌,也带动硅片、电池片以及组件价格跟随下降。根据上述券商周报,当周M10、G12尺寸硅片价格已到3.6元/片和5元/片。且尽管5月中旬一些厂商减产,但当前减产幅度尚不足以消化庞大的库存水位。若厂家减产幅度维持当前,预计硅片价格继续回落。

值得注意的是,5月29日,隆基绿能将150μm厚度的P型M10硅片价格由6.3元/片下调至4.36元/片,将150μm厚度的P型M6硅片价格从5.44元/片下调至3.81元/片,调降幅度分别为30.8%和30.0%。

相比4月27日的两种硅片价格微降3.1%、3.0%,5月底,该公司的硅片价格“下修”可谓较大。

且仅时隔几天,TCL中环(002129.SZ)也在微信公众号宣布,下调产品价格。其中,218.2、210、182尺寸的150μm厚度P型硅片价格降至5.78元/片、5.35元/片、3.80元/片,降幅最大为24%。

一方面,产业链价格下降有望刺激终端需求提升;另一方面,结构性产能过剩越发凸显,价格战或升温,行业越发内卷。而硅料价格下行,带动行业利润重新分配,成本下降带来的利润空间更多被截留在哪个环节,也需关注。

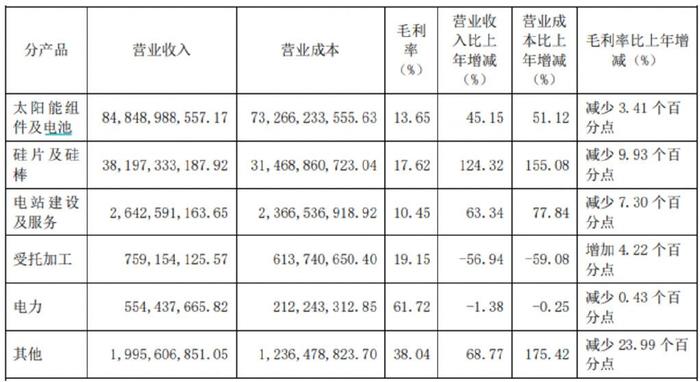

《投资时报》研究员注意到,近几年来,隆基绿能的硅片及硅棒、组件及电池的毛利率均在持续下滑。2019年,公司硅片及硅棒毛利率尚在30%以上水平,但到了2022年已降至17.62%。太阳能组件及电池的盈利水平略逊于硅片,2019年约在25%左右,但在2022年也减至13.65%。

公司2022年整体毛利率为15.38%,与2019年相比下滑了近十四个百分点。毛利率水平大降,且弱于同时期的tcl中环、仅略高于晶澳科技(002459.SZ)。

2022年隆基绿能各产品营收、成本及毛利率情况(元、%)

数据来源:公司财报

扩产潮来袭?

值得关注的是,在行业竞争加剧下,光伏头部企业却纷纷发布扩产公告。

6月6日晚间,隆基绿能公告称,拟在西安投资年产20GW单晶硅棒、24GW单晶电池及配套项目。项目总体规划分为三期,其中一期为年产20GW单晶硅棒、12GW单晶电池项目;二期为年产12GW单晶电池项目;三期为预留扩产和配套产业链项目;同时配套建设隆基全球创新中心项目。总投资额或在125亿以上。

意欲扩产的不止隆基绿能。就在此前一天(即6月5日),晶澳科技也宣布,拟在鄂尔多斯投建年产30GW拉晶、10GW硅片、10GW组件项目,预计投资额逾60亿。而5月下旬,晶科能源(688223.SH)也曾公告,计划在山西扩建年产56GW垂直一体化大基地项目,总投资高达约560亿。晶科能源扩产手笔之大,甚至引起交易所关注。

这还不是隆基绿能、晶澳科技等“巨头”年内首次公布扩产计划。梳理公开资料,《投资时报》研究员注意到,4月10日、27日,隆基绿能就已分别宣布投资35亿铜川年产12GW单晶电池项目、近20亿鹤山年产10GW单晶组件项目。此外,在1月、3月,还分别宣布逾450亿元的年产100GW单晶硅片、50GW单晶电池投资项目;逾77亿的30GW高效N型电池扩产计划。

2、3月,晶澳科技也发布产能扩建计划,其中,拟投128亿用于鄂尔多斯年产20GW硅片、30GW电池项目。若粗略计算,仅上述三家企业今年以来宣布的拟投资金额就已超千亿。

对于光伏龙头企业逆势扩张,有券商认为,企业积极布局先进产能,优化产能配比以提高抗风险能力,保持其一体化竞争优势。也有行业人士表示,竞争加剧下,头部企业扩产和洗牌出清落后产能,其实是行业利好表现。且全球能源转型加速下,光伏企业扩产也是基于对未来市场增长空间的信心。

但谁将在本轮“洗牌”中胜出,哪些企业能成功穿越周期,还不好判断。对于隆基绿能而言,好在公司账面还有480亿资金;自主研发的硅异质结电池效率达到26.81%,HPBC新型电池技术量产转换效率超25%,技术具有一定优势。