【山证煤炭】中国神华(601088.SH)半年报点评:煤、电产销同增,全产业链优势继续凸显

公司发布2024年半年度报告:报告期内公司实现营业收入1680.78亿元,同比-0.8%;实现归母净利润295.04亿元,同比-11.3%;扣非后归母净利润294.81亿元,同比-10.6%;基本每股收益1.485元/股,加权平均净资产收益率7.32%,同比减少1.27个百分点。经营活动产生的现金流量净额526.68亿元,同比+13.6%。截至2024年6月30日,公司总资产6727.58亿元,同比+6.8%,净资产3971.16亿元,同比-2.8%。

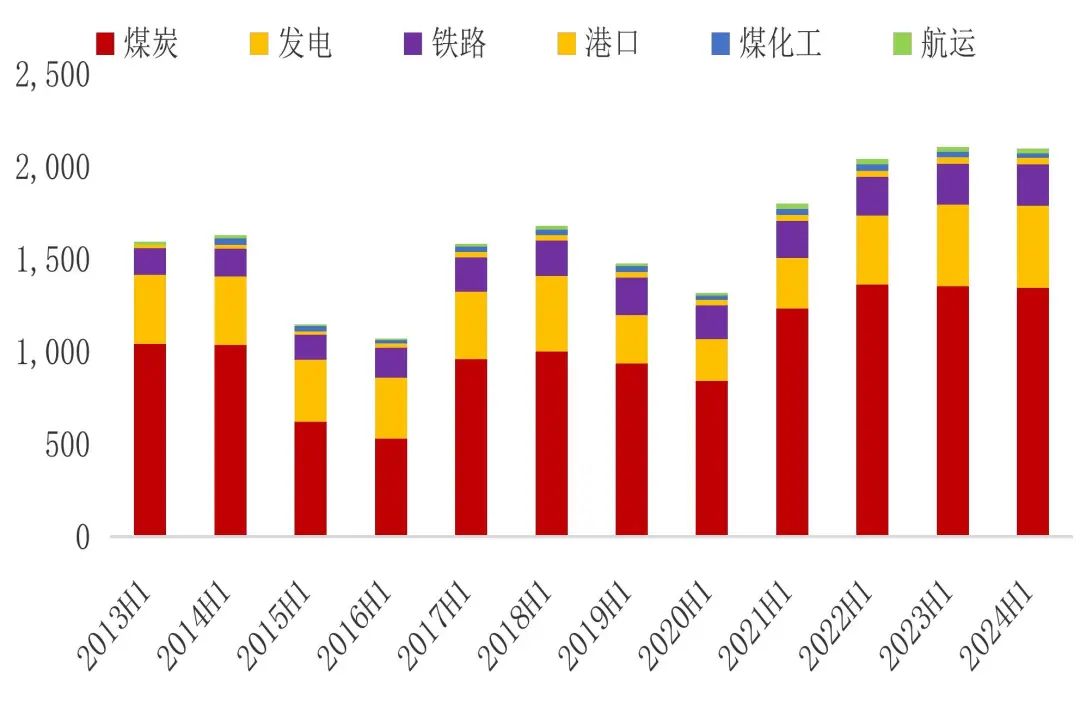

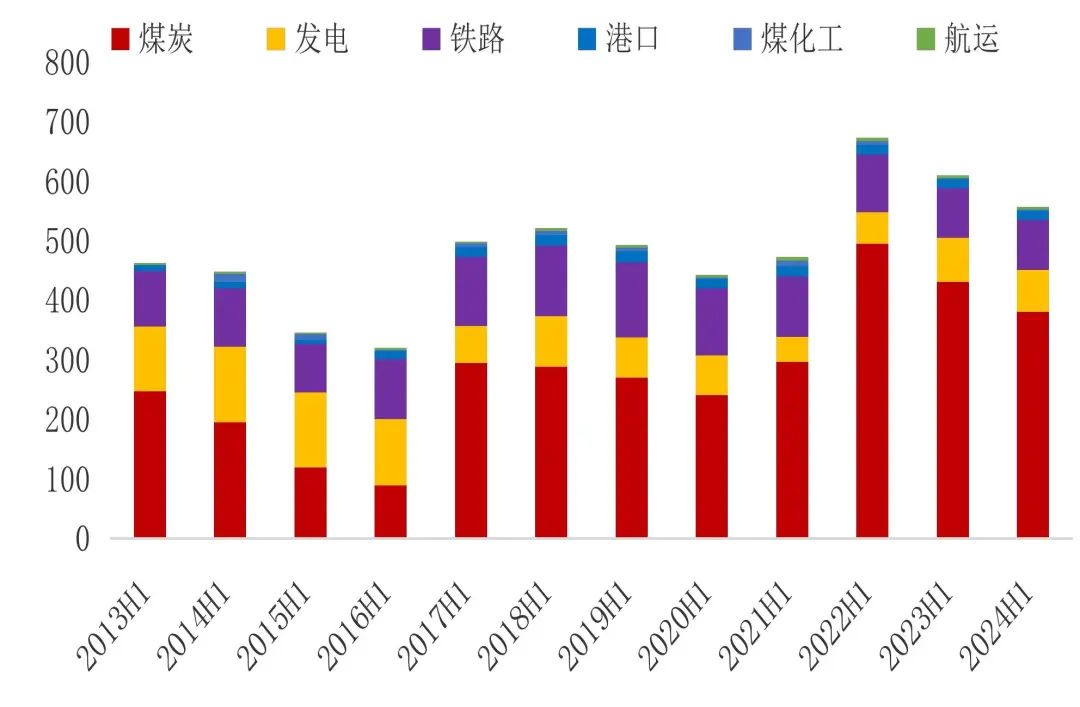

煤、电受价格影响利润下滑,业绩符合预期。报告期内公司延续煤电路港航化的纵向一体化经营模式;上半年,煤炭、发电、运输(铁路、港口+航运)及煤化工分部的利润总额(合并抵销前)分别为260.39、52.51、83.57和0.01亿元,同比分别变化-57.4亿元(-18.1%)、-5.49亿元(-9.5%)、2.36亿元(+2.9%)和-0.31亿元(-96.9%)。上半年国内煤炭价格回调、水电发力下火电电价下降是公司业绩下滑的主要原因,但公司煤炭产销量及受之影响的物流货运量、增加,运输分别盈利改善,部分弥补煤电分部业绩下滑。公司三费基本稳定,投资净收益增加,主要是转让鄂尔多斯房地产股权及利得5.22亿元。

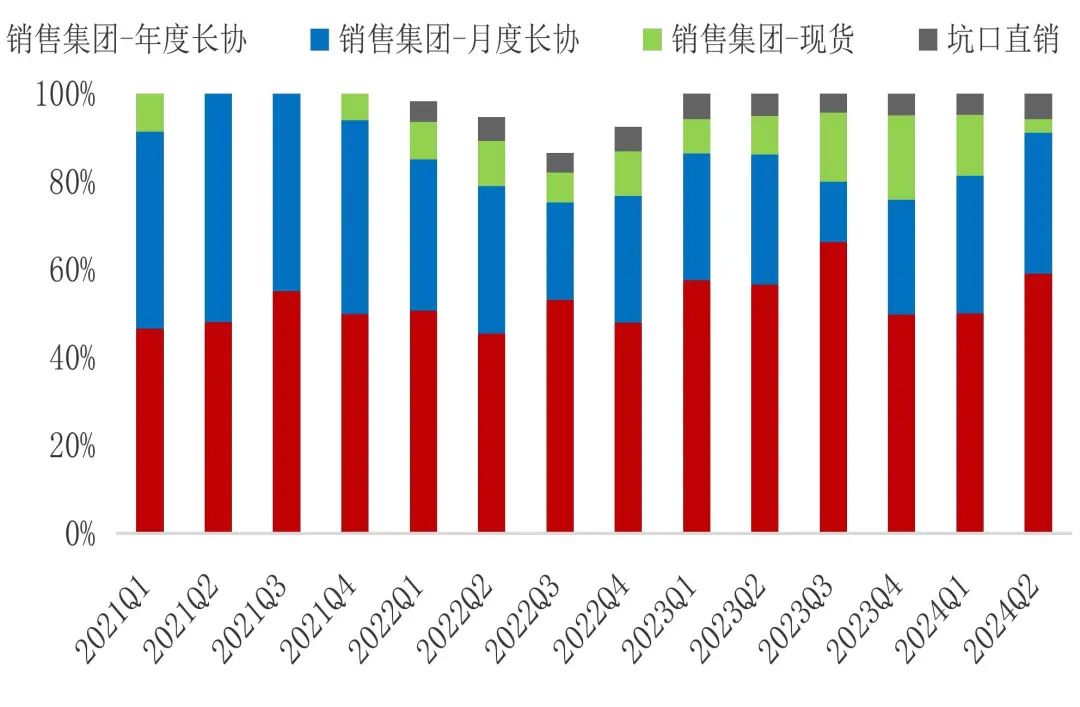

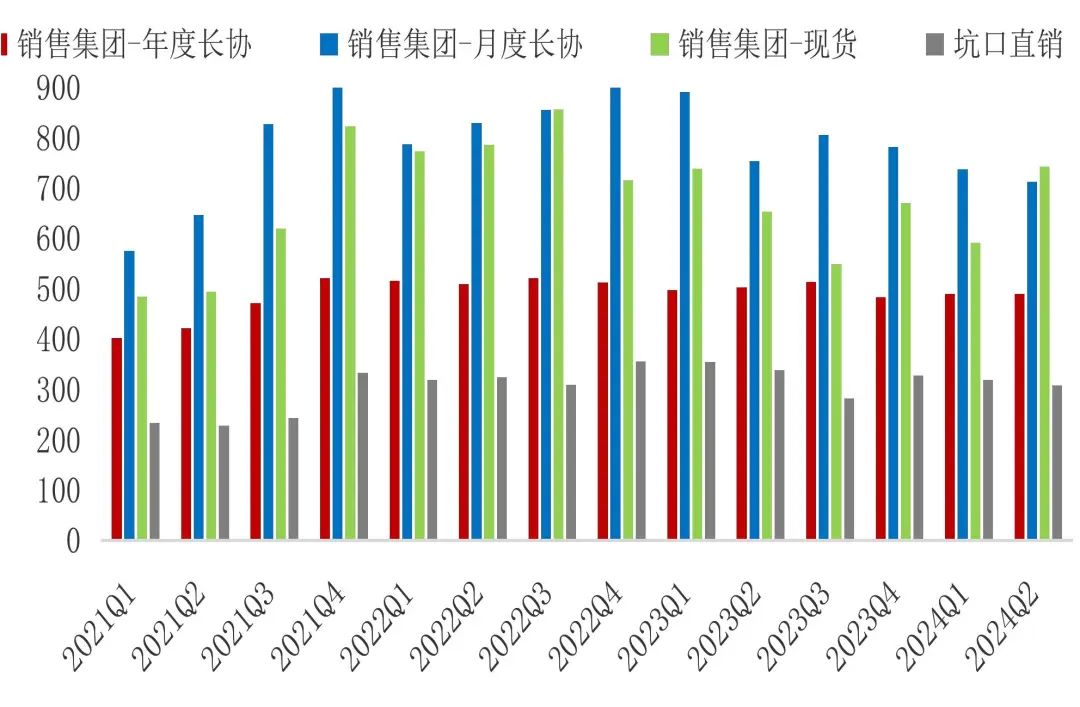

煤炭产销同增,售价小幅下行。上半年公司商品煤产量163.2百万吨(+1.6%),销售量为229.7百万吨(+5.4%),其中自产煤销售162.8万吨(+2.2%)、外购煤销售66.9百万吨(+14.2%)。煤炭平均售价566元/吨(自产煤533元/吨,外购煤648元/吨),同比变化-5.8%(自产煤-4.8%,外购煤-9.1%)。煤炭销售定价机制中年度长协、月度长协及现货分别占比54.4%、31.7%和8.6%,长协合计占比86.1%,是售价相对市场煤波动较小的主要原因。成本方面,单位销售成本458元/吨,同比-5.4%,主要受外购煤采购价格下行影响。但因外购煤量的增加,合并抵销前煤炭分部整体营业成本增加,实现962.76亿元(+4.4%),营收收入1343.28亿元(-0.7%),毛利率28.3%,同比下降3.5pct。

电力量增价减,装机继续增加。受2023年下半年岳阳电力和清远电力4000兆瓦火电机组投运影响,虽然报告期内公司发电设备加权平均利用小时数下降,实现2323h(-6.5%),其中燃煤机组2354h(-6.2%),但发、售电量实现增长,分别实现104.04十亿千瓦时(+3.8%)、97.89十亿千瓦时(+3.9%),其中煤电发、售电量分别101.8十亿千瓦时(+3.6%)、95.69十亿千瓦时(+3.6%)。上半年电价有所下降,公司平均度电电价404元/兆瓦时(-3.3%),其中煤电平均403元/兆瓦时(-3.1%)。利用小时数降低对成本有所影响,合并抵销前发电分部实现营业成本372.72亿元(+1.4%),营业收入443.54亿元(+0.4%),毛利率16.0%,同比下降0.8pct。报告期内公司燃煤机组新增80兆瓦装机,光伏发电装机新增108兆瓦,截至6月底,公司发电总装机44822兆瓦,其中燃煤机组43244兆瓦,占比96.5%。

货运增量运输分部业绩增长,煤化工分部因检修业绩下滑。受公司本身煤炭产销量增加及陕煤区域货运量增长影响,公司铁路运输周转量为161.4十亿吨公里(+7.3%)、港口煤炭装船量合计131.9百万吨(+7.1%)、非煤货物运量6.8百万吨(+11.5%)。合并抵销前铁路、港口及航运合计实现利润总额83.57亿元(+2.9%)。受煤制烯烃生产设备按计划检修影响,聚乙烯、聚丙烯销售量分别下降18.3%和18.2%,合并抵销前煤化工分部利润总额0.01亿元(-96.9%),但影响不大。

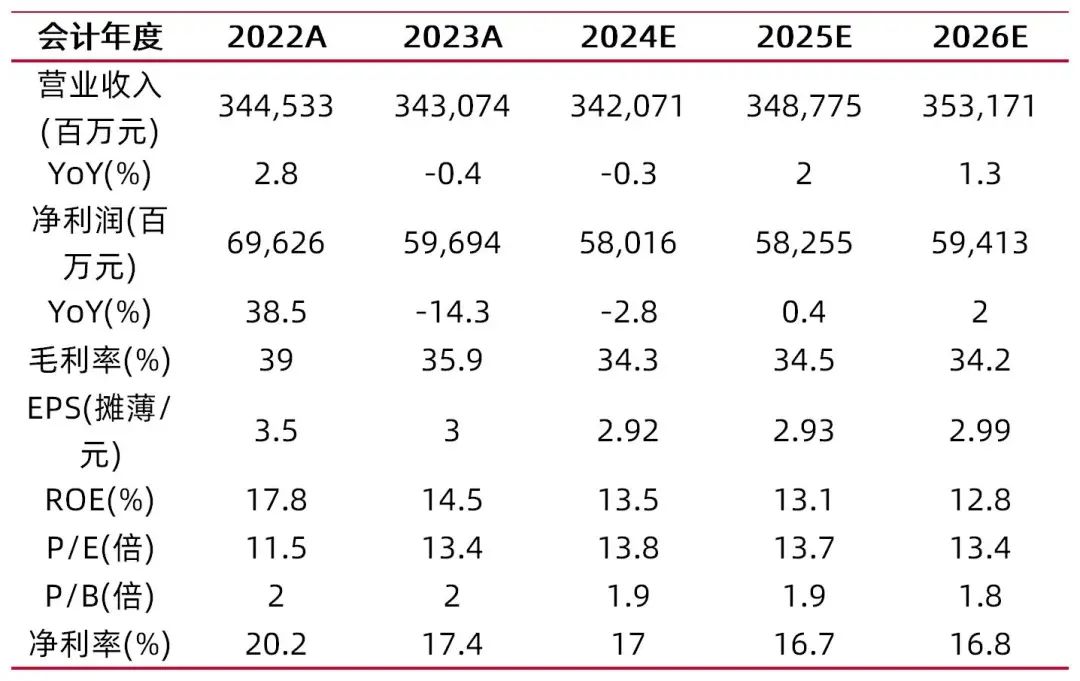

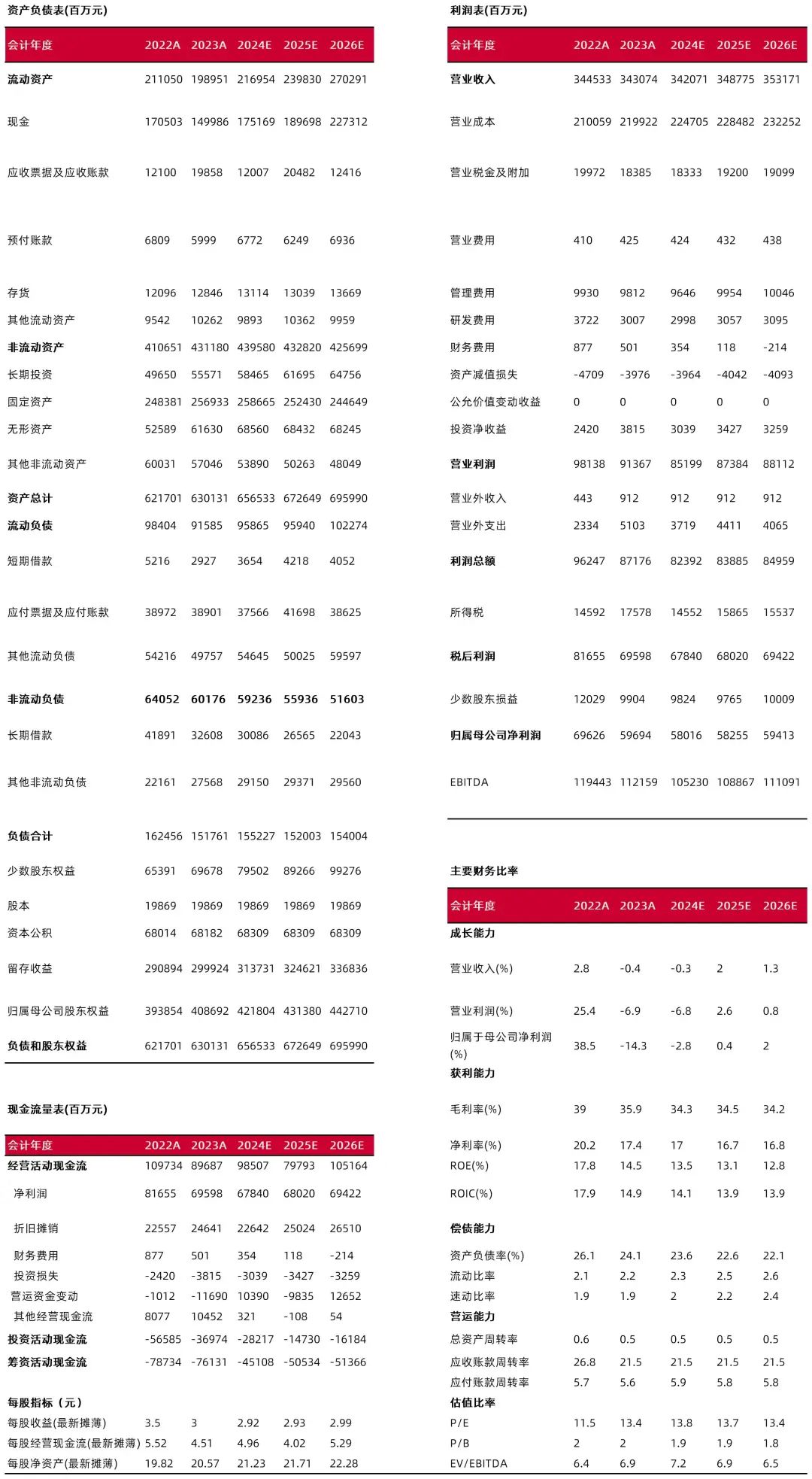

预计公司2024-2026年EPS分别为2.92\2.93\2.99元,对应公司9月3日收盘价40.18元,2024-2026年PE分别为13.8\13.7\13.4倍,考虑到下半年煤、电量价有回升可能,公司经营业绩稳健股息率仍具备较高吸引力,且央企市值管理纳入考核有助于提振公司估值,维持公司“买入-A”投资评级。

风险提示:宏观经济增速不及预期风险;煤炭价格超预期下行风险;安生产生风险;电力需求不足、铁路、航运成本增加等。

财务数据与估值

资料来源:最闻,山西证券研究所

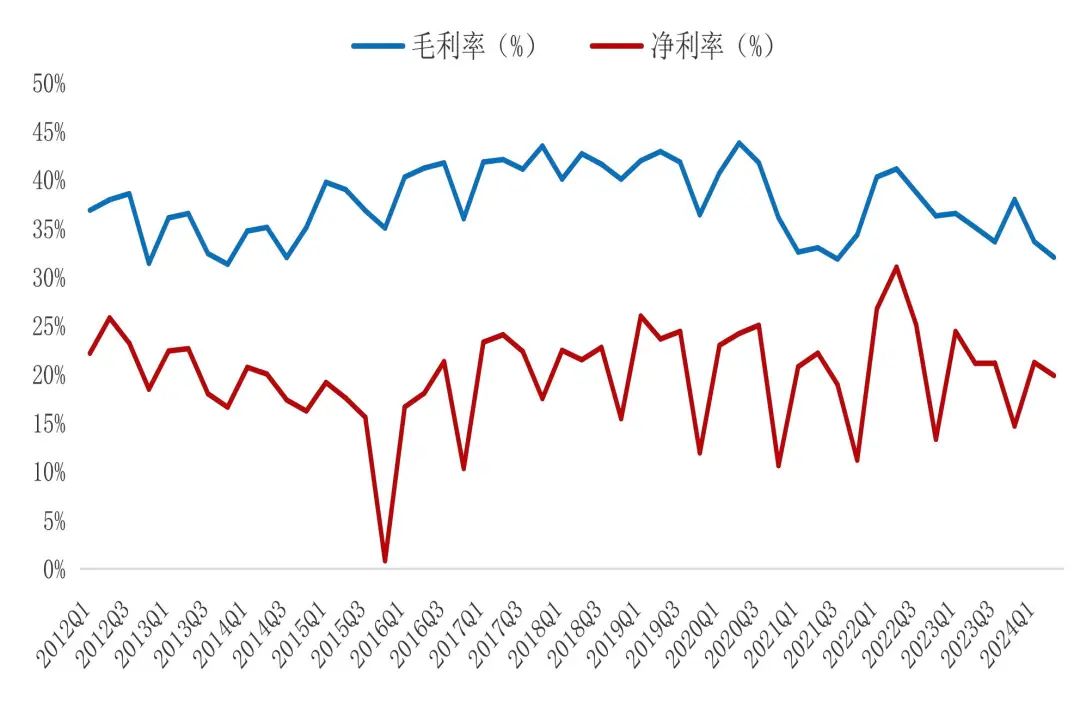

资料来源:最闻,山西证券研究所图1:2012-2024Q2公司分季度毛利率和净利率

资料来源:wind,山西证券研究所

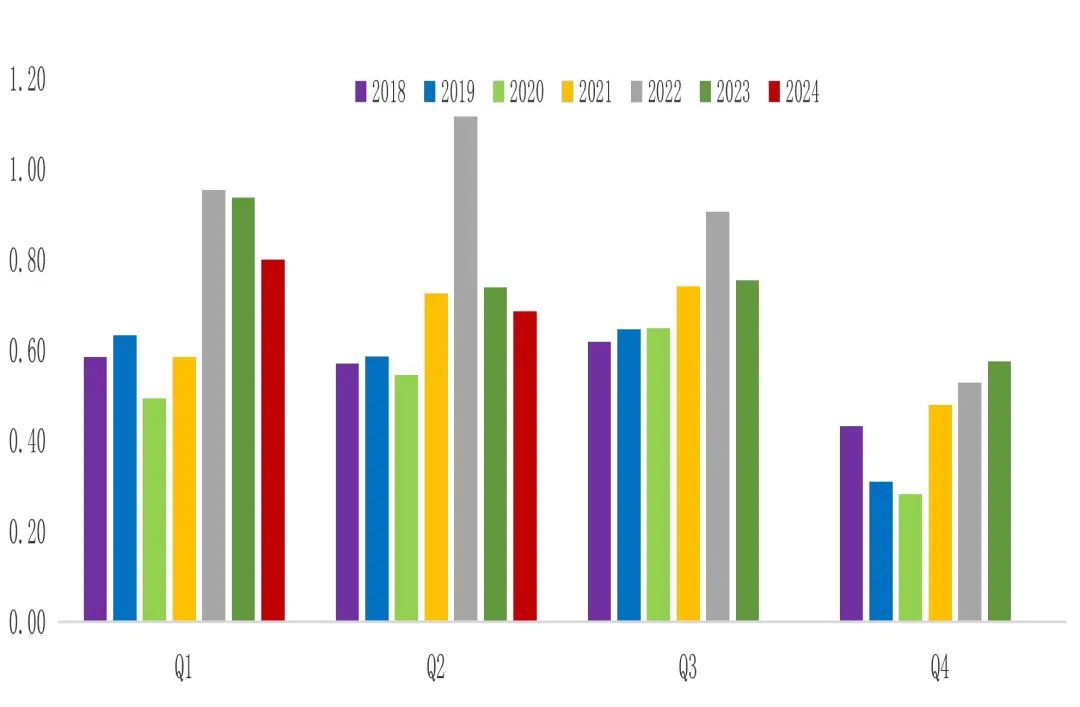

资料来源:wind,山西证券研究所图2:2018-2024Q2公司分季度EPS

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图3:2021-2024Q2分季度不同销售模式销量(单位:百万吨)

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图4:2021-2024Q2分季度不同销售模式售价(单位:元/吨)

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图5:2013H1-2024H1分板块收入(单位:亿元)

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所图6:2013H1-2024H1分板块毛利(单位:亿元)

资料来源:wind,山西证券研究所

资料来源:wind,山西证券研究所表1:公司煤炭分季度煤炭销量、价格、成本 (单位:百万吨、元/吨)

资料来源:公司2023年一季报、半年度报告;2024年一季报、半年度报告;山西证券研究所

资料来源:公司2023年一季报、半年度报告;2024年一季报、半年度报告;山西证券研究所表2:公司分板块分季度收入、成本与毛利(合并抵消前)(单位:百万元 )

资料来源:公司2023年一季报、半年度报告;2024年一季报、半年度报告;山西证券研究所

资料来源:公司2023年一季报、半年度报告;2024年一季报、半年度报告;山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所研报分析师:胡博

执业登记编码:S0760522090003

研报分析师:刘贵军

执业登记编码:S0760519110001

报告发布日期:2024年9月4日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。