国信煤炭 | 中国神华三季报点评:煤炭业务盈利能力增强,龙头优势凸显

(来源:刘孟峦有色钢铁研究)

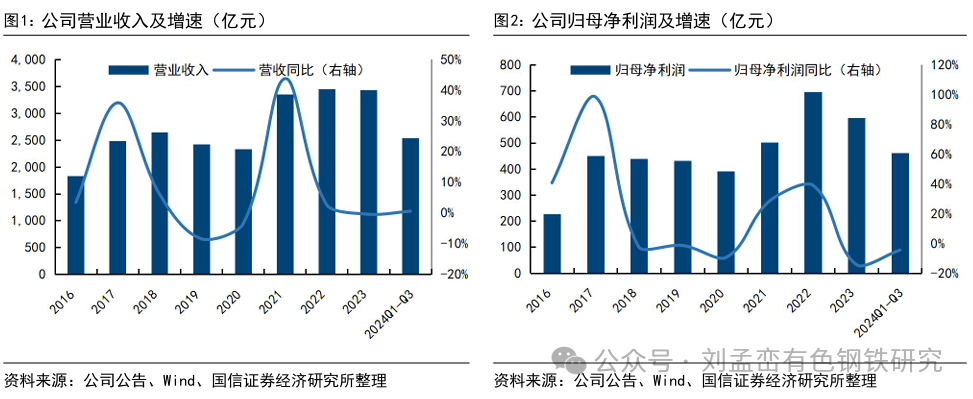

公司发布2024年三季报:2024年前三季度公司实现营收2539.0亿元(+0.6%),归母净利润460.7亿元(-4.6%);其中2024Q3公司实现营收858.2亿元(+3.4%),归母净利润165.7亿元(+10.5%)。

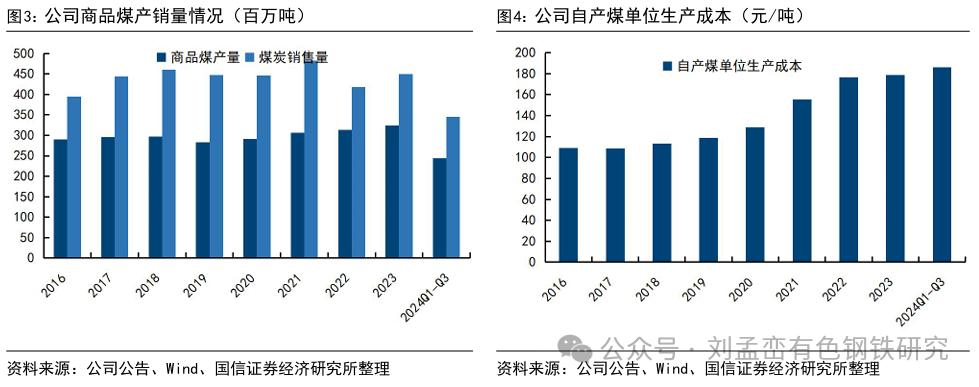

煤炭:产/销量维持相对稳定,销售结构优化、成本下降致毛利显著增加。2024Q3商品煤产量81.2百万吨,同/环比-0.1%/-0.9%;煤炭销量115.6百万吨,同/环比+0.9%/+2.7%,其中自产商品煤销量82.1百万吨,同/环比-1.6%/-0.5%;自产煤、外购煤销售均价分别为528元/吨、635元/吨,分别同比+7元/吨、+16元/吨,环比-4元/吨、+2元/吨。销售结构方面,2024Q3年度长协/月度长协/现货/坑口直销售价分别为496/691/596/269元/吨,占比分别为51%/34/10%/5%,其中售价较高的月度长协和现货合计占比提高8.6pct。人工成本降低带动成本改善,2024Q3公司自产煤单位生产成本176元/吨,同比-21元/吨,环比-17元/吨。最终,2024Q3煤炭板块实现毛利206亿元,同/环比+18%/+16%。项目进展方面,2024年三季度新街台格庙矿区新街一井、二井项目获得核准批复;新街三井、四井项目获得探矿权证。

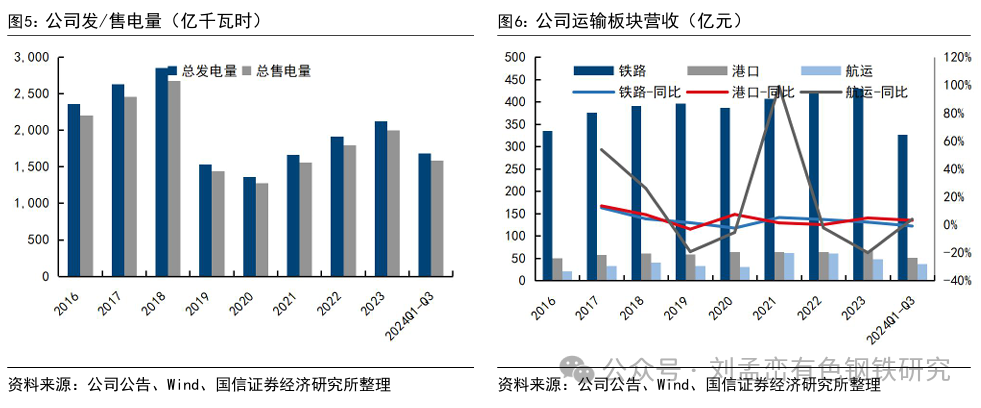

电力:发/售电量增长,业绩季节性改善。2024Q3公司发/售电量64.1/60.4亿千瓦时,分别同比+14.4%/+14.9%;平均利用小时数为1428小时,同比+3.0%;平均售电价格395元/兆瓦时,同比-4.4%。2024Q3板块实现毛利率15.8%,同比-4.1pct,但旺季下环比+1.0pct。最终,2024Q3板块实现利润32亿元,同/环比-18%/+54%。此外2024Q3公司新增发电装机容量117兆瓦。

运输:铁路、港口利润下滑,航运利润增加,整体经营稳健。2024年前三季度铁路/港口/航运分部营收为327/51/38亿元,分别同比-1.0%/+3.1%/+3.9%,毛利率则分别同比持平/-2.3pct/+3.3pct,实现利润总额为102/18/3亿元,分别同比-1.1%/-4.3%/+205%。

风险提示:经济放缓导致煤炭需求下降、新能源快速发展替代煤电需求、安全生产事故影响、公司核增产能释放不及预期、公司分红率不及预期。

报告正文

公司发布2024年三季报:2024年前三季度公司实现营收2539.0亿元(+0.6%),归母净利润460.7亿元(-4.6%);其中2024Q3公司实现营收858.2亿元(+3.4%),归母净利润165.7亿元(+10.5%)。

煤炭:产/销量维持相对稳定,销售结构优化、成本下降致毛利显著增加。2024Q3商品煤产量81.2百万吨,同/环比-0.1%/-0.9%;煤炭销量115.6百万吨,同/环比+0.9%/+2.7%,其中自产商品煤销量82.1百万吨,同/环比-1.6%/-0.5%;自产煤、外购煤销售均价分别为528元/吨、635元/吨,分别同比+7元/吨、+16元/吨,环比-4元/吨、+2元/吨。销售结构方面,2024Q3年度长协/月度长协/现货/坑口直销售价分别为496/691/596/269元/吨,占比分别为51%/34/10%/5%,其中售价较高的月度长协和现货合计占比提高8.6pct。人工成本降低带动成本改善,2024Q3公司自产煤单位生产成本176元/吨,同比-21元/吨,环比-17元/吨。最终,2024Q3煤炭板块实现毛利206亿元,同/环比+18%/+16%。项目进展方面,2024年三季度新街台格庙矿区新街一井、二井项目获得核准批复;新街三井、四井项目获得探矿权证。

电力:发/售电量增长,业绩季节性改善。2024Q3公司发/售电量64.1/60.4亿千瓦时,分别同比+14.4%/+14.9%;平均利用小时数为1428小时,同比+3.0%;平均售电价格395元/兆瓦时,同比-4.4%。2024Q3板块实现毛利率15.8%,同比-4.1pct,但旺季下环比+1.0pct。最终,2024Q3板块实现利润32亿元,同/环比-18%/+54%。此外2024Q3公司新增发电装机容量117兆瓦。

运输:铁路、港口利润下滑,航运利润增加,整体经营稳健。2024年前三季度铁路/港口/航运分部营收为327/51/38亿元,分别同比-1.0%/+3.1%/+3.9%,毛利率则分别同比持平/-2.3pct/+3.3pct,实现利润总额为102/18/3亿元,分别同比-1.1%/-4.3%/+205%。

风险提示:经济放缓导致煤炭需求下降、新能源快速发展替代煤电需求、安全生产事故影响、公司核增产能释放不及预期、公司分红率不及预期。

法律声明

本公众号不是国信证券研究报告的发布平台,本公众号只是转发国信证券发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解和歧义。提请订阅者参阅国信证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。国信证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据国信证券后续发布的证券研究报告在不发布通知的情形下作出更改。国信证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号中资料意见不一致的市场评论和/或观点。