捷创新材终止北交所IPO 原拟募资1.6亿太平洋证券保荐

中国经济网北京4月12日讯北交所网站昨日公布关于终止对深圳市捷创新材料股份有限公司(以下简称“捷创新材”)公开发行股票并在北京证券交易所上市审核的决定。

北交所于2023年11月1日受理了捷创新材提交的公开发行相关申请文件,并按照规定进行了审核。2024年3月22日,捷创新材向北交所提交了《深圳市捷创新材料股份有限公司关于向不特定合格投资者公开发行股票并在北京证券交易所上市终止发行上市审核的申请》,申请撤回申请文件。根据《北京证券交易所向不特定合格投资者公开发行股票并上市审核规则》第五十三条的有关规定,北交所决定终止捷创新材公开发行股票并在北京证券交易所上市的审核。

捷创新材专注于塑胶材料及其相关结构件的研发、制造与销售,是具备材料研发和生产能力的结构件制造企业。

截至本招股说明书签署日,第一大股东固特控股持有发行人14,827,128股股份,占发行人总股本比例为24.71%,发行人无单一股东控制比例达到30%的情形,任一股东持有的股份所享有的表决权在单独行使时,均不足以对股东大会的决议产生重大影响,因此,发行人无控股股东。

截至本招股说明书签署日,公司法定代表人、董事长吴银隆直接持有固特控股70%股份,为固特控股的实际控制人,固特控股直接持有公司14,827,128股股份,占公司股本总数的24.71%,吴银隆通过固特控股间接控制发行人24.71%股份的表决权;公司股东、副董事长、副总经理郑孝存直接持有发行人15.29%的股份,拥有并控制发行人15.29%的表决权;公司股东、副董事长谭爱明直接持有发行人16.41%的股份,拥有并控制发行人16.41%的表决权;吴银隆、郑孝存及谭爱明三人合计控制发行人56.41%的股份表决权。

自捷创新材挂牌以来,吴银隆一直担任公司董事长,曾兼任总经理;郑孝存一直担任副董事长兼任副总经理;谭爱明担任副董事长,曾兼任副总经理。吴银隆、郑孝存及谭爱明合计持有及控制的股份所享有的表决权足以对公司股东大会决议、董事会选举和公司的重大经营决策实施决定性影响,系公司的共同实际控制人。

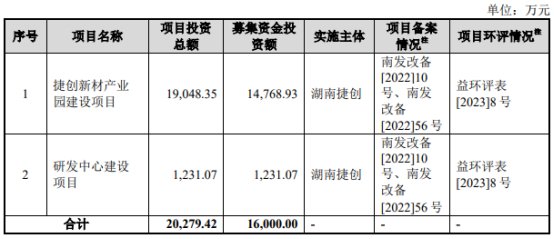

捷创新材原拟在北交所公开发行股票不超过2,000.00万股(含本数,不含超额配售选择权),原拟募集资金16,000.00万元,计划用于捷创新材产业园建设项目、研发中心建设项目。

捷创新材保荐机构(主承销商)为太平洋证券股份有限公司,签字保荐代表人为曹帅、马晓敏。

(责任编辑:蒋柠潞)