存量房贷利率调整哪家净息差降幅最大?邮储银行位列大行第一、招行位列股份行第一

(来源:机构之家)

衣食住行,是老百姓日常生活中最基本的生存需求;而若干年来,其中最牵动人心的,恐怕就是居住所涉及的住房问题。对于个人而言,除了单纯的居住功能,还涉及教育、养老、医疗等诸多公共服务。

就像唐代著名的大诗人杜甫,在《茅屋为秋风所破歌》中所写的:安得广厦千万间,大庇天下寒士俱欢颜。这一经典名句时隔千年之后,恐怕还是会让不少人、颇有感同身受的贴切之感。尤其是在“引流”了大量年轻人的一二线城市,有无首付买房、后续房贷压力如何,都是一个影响个人工作规划、成家立业的大问题。

当然,住房问题不仅是普通人的个人问题,也涉及到方方面面。对于银行而言,个人住房贷款不但收益率高、而且风险水平较低、经济资本占用少,传统上属于较为优质的资产。那么,本次引起舆论热议的下调存量房贷利率问题,在银行响应政策倡议、承担社会责任的同时,客观上又会对其自身的业务层面产生怎么样的影响?

或许,我们可以从各家上市银行的存量房贷占比等角度,来一窥究竟。

存量房贷利率历史性调整,并快速落实到位

9月下旬以来,市场在消息面上喜讯不断。随着环境因素的变化,各类积极的政策调整也暖风频频,并涉及利率、地方债、股市等多方面。除了众所周知的股市相关政策;就在10月12日的国务院新闻发布会上,财政部等就地方债等目前关切的问题,释放了积极的信号;而早在9月29日,中国人民银行也发布了《中国人民银行公告〔2024〕第11号》公告,就完善商业性个人住房贷款利率定价机制提出了几点政策倡议。

对此公告概言之,就是除了北京、上海、深圳等部分一线城市中的、仍设定了新发放房贷利率政策下限的城区,调整后的加点幅度不得低于下限。其余的城市或城区,各家商业银行原则上应在2024年10月31日前,对符合条件的存量房贷开展批量调整。对于加点幅度高于LPR利息-30基点的存量房贷利率,将统一调整到不低于LPR利息-30个基点,使得利率水平靠近全国新发放房贷利率附近。

也就是说,首先,对存量房贷利率将进行历史性的批量调整;其次,既然是批量调整,则不需要贷款客户提交申请,而是由银行自动、并自行批量操作;最后,就是“动作很快”,从9月29日发布公告倡议、到10月31日为时点,原则上应在公告发布后短短一个月内落实完成。

对于这一政策倡议,续六大国有银行之后,近期其它各类银行也纷纷跟进。据《证券时报》等多家媒体统计,目前已有超过百家的银行,密集发布了批量调整存量个人住房贷款利率的细则公告。

不可否认的是,该政策的快速落地,无论对于购房者个人、家庭,还是整体市场而言,都是一个较为积极的实质性利好。

就像9月24日,人民银行行长潘功胜,在国务院新闻发布会上所表示的,“此次存量房贷利率下调预期平均降幅0.5个百分点,预计惠及5000万户家庭,1.5亿人口,平均每年减少家庭利息支出1500亿元左右”。

按此口径推算,那么户均每个存量房贷家庭,平均每年将可节约3000元左右的利息支出。虽然说多不多,但在提倡相关部门“紧日子”的当下,不但难能可贵,相信也将对改善民生、促进全社会的消费颇有助益。

存量房贷占比一览:对各银行净息差影响差异明显

当然,凡事都有两个方面,在仍有存量房贷的家庭为此而压力减轻、欢欣鼓舞的同时,目前舆论及市场对此似乎还缺乏更为全面的认识。需要注意的是,对于这些“真金白银”的举措,有民众出于切身利益的满满“获得感”、也必然需要银行有相应的社会责任“付出”。

就像《人民日报》对此报道中披露的数据所介绍,“截至7月末,全部存量房贷加权平均利率约为4.06%。今年前8个月全国新发放房贷平均利率为3.61%。根据倡议,存量房贷利率批量调整后将降至约3.55%,调整后,利率较调整前的4.06%降幅约0.5个百分点”。

对于银行而言,在积极相应政策号召、主动承担社会责任的同时,存量房贷利率的大幅下降,客观上也势必对银行的净息差收入产生或多或少的影响;在业务结构中,个人住房贷款所占的比例越高,这种直接的效益影响也更加明显。

对此,我们还是以最直观的数据展示给读者,以供参考。

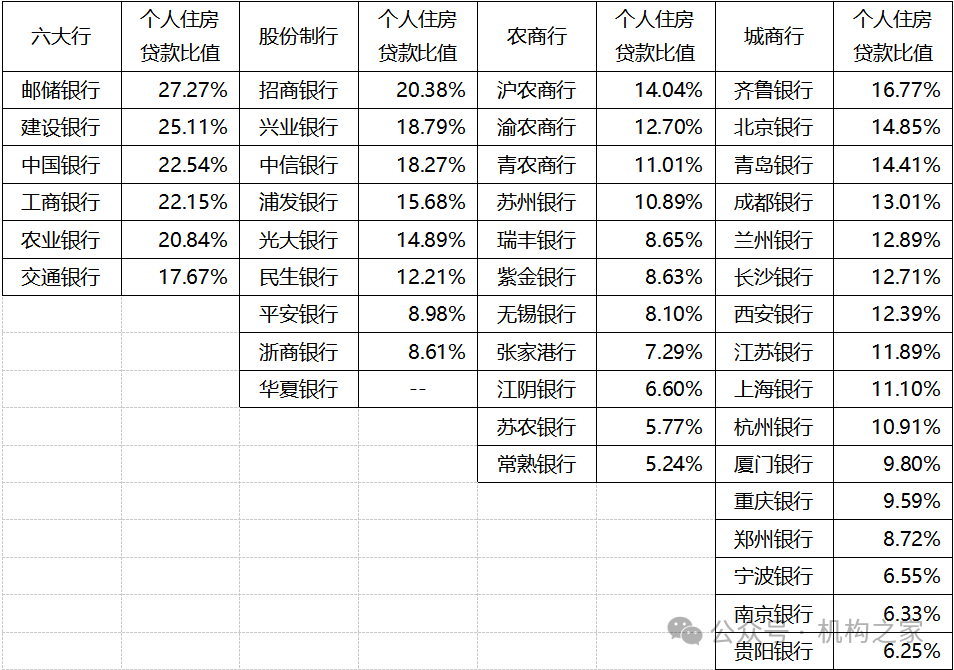

经机构之家统计后发现,按42家A股上市银行的“个人住房贷款”与其“贷款总额”的比值来看,那么六大国有银行中除交通银行外的其余5家,以及全国性股份制银行中的“零售之王”招商银行,对应的“个人住房贷款”在“贷款总额”中的占比均超过了20%的大关。特别是邮储银行、建设银行两家,占比更是超过了25%,分别为27.27%和25.11%。

相对而言,上市农商行、城商行的“个人住房贷款”占比就普遍较低。

如农商行中比值排名前三的沪农商行、渝农商行和青农商行的数据分别为14.04%、12.70%和11.01%,最低的常熟银行则仅为5.24%。城商行中比值排名前三的则分别是齐鲁银行、北京银行和青岛银行,该项数据依次为16.77%、14.85%和14.41%,而最低的贵阳银行则仅为6.25%。可见,在“个人住房贷款”的占比上,农商行、城商行明显低了一个“段位”。

A股上市银行个人住房贷款比值情况一览

基础数据来源:iFind

如果再结合净息差来看,或许就更为直观明了。

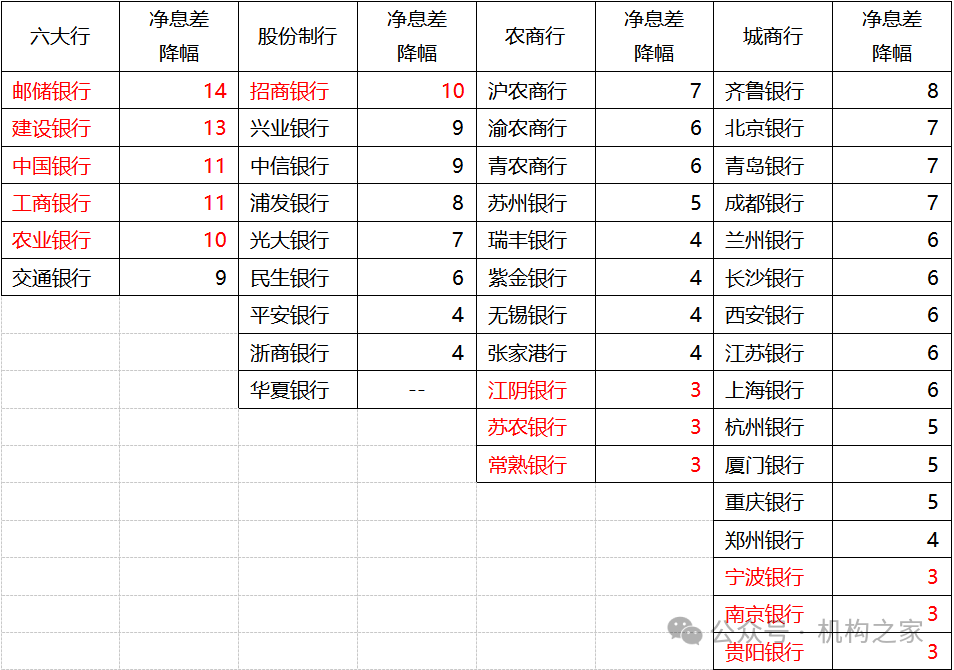

如不考虑少量近期新增的贷款,那么按人民银行行长潘功胜所介绍的,本次存量房贷利率下调预期平均降幅0.5个百分点,按此再加权各家银行的个贷权重,那么就得到各家银行在本次批量操作中的降幅基点数。

A股上市银行存量房贷降息对净息差影响情况一览

单位:BP;基础数据来源:iFind

也就是说,本轮的存量房贷利率调整,对六大国有银行中除交通银行外的其余5家,股份制行中的“零售之王”招商银行影响最为明显,均在10个基点以上;农商行、城商行所波及的影响就相对较小,常熟银行、苏农银行、江阴银行、贵阳银行、南京银行和宁波银行,影响均只有3个基点左右。

个人住房贷款,由于期限较长、以5年以上LPR利率为执行参照的基准,故而贷款利率高;同时在以往房贷“抢手”的时期,银行更处于有利地位、更容易搭配办理一些存款、理财等其它创收;同时违约风险较低、又有房屋本身作为抵押,经济资本占用也少,故而曾经是银行眼中回报丰厚的“香饽饽”。

从2024年中报数据来看,除青农商行、兰州银行和郑州银行等个别几家外,大多数的A股上市行的房贷不良贷款率均在0.5%左右,明显好于各项贷款的总体水平。

未雨绸缪,大型银行补充资本正当其时

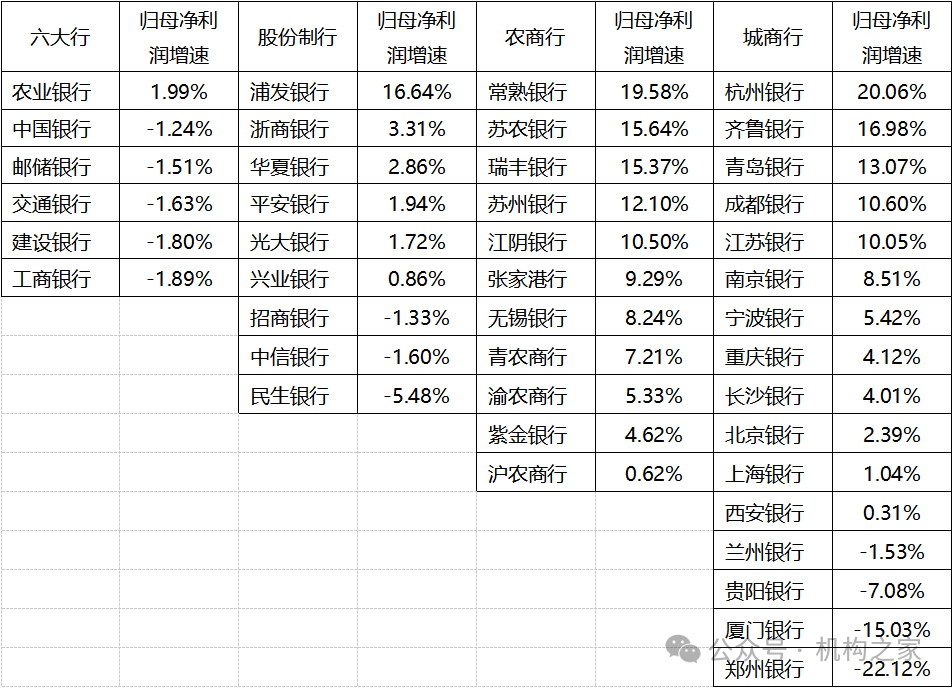

事实上,对于上述5家国有大行和招商银行而言,不但本次的利率调整影响更为明显;而且当前的利润增速尽管较为平稳,不会像一些中小银行会有“冰火两重天”的差距,但利润增速的乏力也是客观的事实。

根据2024年中报数据,除农业银行为1.99%外,其余的中、邮、交、建、工五大行的归母净利润增速分别为-1.24%、-1.51%、-1.63%、-1.80%和-1.89%,均为负值;而“零售之王”招商银行则也是负增长、为-1.33%。

一方面,利润增速已较为乏力;另一方面,又个人住房贷款占比较高,需要降低存量房贷利率;这势必会给这些大型银行的经营资本带来一定的挑战。

10月12日财政部在国务院新闻发布会上宣布,将发行特别国债支持国有大型商业银行补充核心一级资本,提升银行抵御风险和信贷投放能力。尽管在权威部门解释相关政策逻辑前,我们不妄作揣测,但在倡议降低存量房贷利率后不久的这一政策举措,单纯从业务层面来看,不但恰到好处,而且也颇有预见性。

A股上市银行2024年中报归母净利润增速情况一览

基础数据来源:iFind

行文至此,本次存量房贷的利率调整,对于A股上市银行自身的业务经营、或是外部的市场估值的差异影响,已是不言自明。尺有所长,寸有所短,机构之家也相信各家上市银行能够根据自身业务规模、产品结构的差异,兼顾社会责任与自身发展的平衡。至于后续各行将采取如何措施优化应对,“八仙过海、各显神通”,对此我们拭目以待!