天风证券:“平衡”的联储 “矛盾”的尺度

智通财经APP获悉,天风证券发布研究报告称,2024年3月美联储议息会议宣布维持当前联邦基金利率在5.25%-5.5%区间不变,每月减持600亿美元国债与350亿美元MBS的计划不变,均符合市场预期。本次会议与上次会议一脉相承,均传递出“更好平衡,更大信心,更晚降息”的立场。但是当前的宏观环境相比1月会议有所变化,经济与通胀均偏向上行风险。美联储对通胀放缓的自信显得有些“无的放矢”,也进一步削弱了2%通胀目标的可信度,尽管在很大程度上该目标已“名存实亡”。

天风证券主要观点如下:

2024年3月美联储议息会议宣布维持当前联邦基金利率在5.25%-5.5%区间不变,每月减持600亿美元国债与350亿美元MBS的计划不变,均符合市场预期。

本次会议与上次会议一脉相承,均传递出“更好平衡,更晚降息”的立场。但是当前的宏观环境相比1月会议有所变化,超级核心通胀持续反弹,独户新开工保持上行趋势,2月PPI亦有所增长,经济与通胀均偏向上行风险。

天风证券认为,美联储对通胀终将放缓至2%的自信显得有些“无的放矢”,对通胀预期稳定的认知“有失偏颇”。这也进一步削弱了2%通胀目标的可信度,尽管在很大程度上该目标已 “名存实亡”。

天风证券此前提到,认为未来美国核心通胀或将进一步反弹,其背后有两条主要线索:

线索一是住房通胀。去通胀进程本就极其有限的住房通胀,将随着房价的反弹带来新的通胀压力。

线索二是低技能服务通胀。火热的低技能服务业与难弥合的劳动力供需缺口将推动超级核心通胀反弹。

从此次会议具体内容来看,整体声明几乎没有改动,仅小幅增强对劳动力市场现状的表述(Job gains have remained strong)。这也表达出美联储并未因近期较为强劲的就业形势和有所反弹的通胀数据而改变对经济形势的判断。

美联储再一次更换了自己的参考系,体现出参考尺度的矛盾

在参考尺度的选取上,从通胀结构向整体通胀回归,从三个月、六个月环比年化向同比读数回归。当前超级核心CPI同比连续6个月震荡上行,再次突破4%水平;而六个月环比折年水平更是高达5.77%。

天风证券认为,当前连续性的通胀反弹被选择性忽视,像是本轮周期开始时“暂时性通胀”的复现。从去年国债供给冲击以来,meeting by meeting与数据依赖更像是口头承诺。

美联储认为当下是去通胀进程上的一次颠簸,也凸显尺度上的矛盾

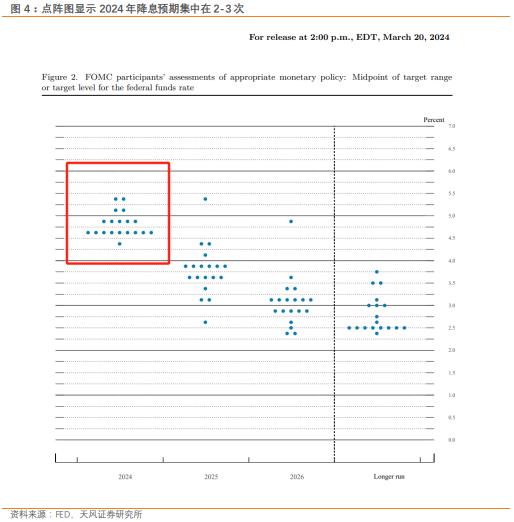

而此前预期的点阵图修正并未出现,2024年仍然是3次降息预期,而2025、2026年则分别下调了1次降息预期。2024年的降息预期十分胶着,9位委员支持降息两次或更少,9位委员支持降息三次,1位委员支持降息四次。

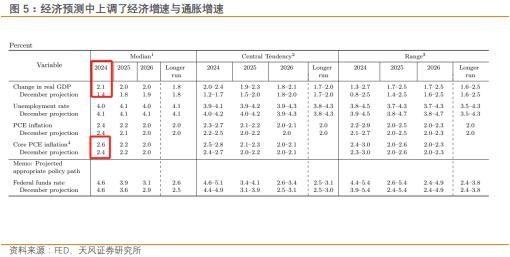

经济预测(SEP)中则上调对本年度GDP预测(2024从1.4%上调至2.1%;2025、2026均 小幅上调至2.0%),小幅上调本年度核心PCE预测(从 2.4%上调至 2.6%)。

美联储保持点阵图大致不变,而上调经济与核心通胀增速是一个非常矛盾的组合。天风证券认为,这是美联储为了防止经济衰退,提升了对通胀的容忍度,亦暗含了对2%通胀目标的摈弃。

美联储时隔5年再次上调了长期利率预测,从2.5%上修至2.6%。美联储或也意识到当前的货币政策不够具备限制性,即中性利率正缓慢上行,不排除未来继续上调的可能。

中性利率的持续走高也意味着货币政策限制性在下降,压缩了降息的空间

考虑到上文提到的对通胀更高的容忍度以及当前经济韧性,鲍威尔表示疫情前的低利率大概率“已成往事”。

降息的触发条件依然是“对通胀回归2%更有信心”,或“就业市场超预期走弱”。天风证券已经论述过联储对于通胀回归的“过于自信”,另一个疑问是如何去衡量“就业市场走弱”。

尤其是近期有关美国移民与劳动力人口的问题十分火热。布鲁金斯学会最新研究认为考虑了移民因素后,美国潜在就业水平或在 16-20 万人,这是此前美联储预计水平的约两倍。因此,如何评价非农就业人数,市场与联储的认知是否会出现新的矛盾?

关于缩表(QT),鲍威尔明确表示会很快(fairly soon)降低缩表速度,但本次会议并未透露具体细节。他着重关注了流动性分布不均衡的问题;表示缩表越慢,缩表的终点(LCOR)就越低。背后的原因是中小银行将有更多空间去改善自身准备金结构,避免类似19年钱荒的发生。

天风证券认为,缩表将会是三段式进程,第一阶段是当前的快速缩表,第二阶段是后续的放缓缩表,第三阶段是停止缩表。最终达到一个充足而不充裕的水平(ample but not abundant)。

关于缩表的具体节奏,此前天风证券提到,此次缩表有一些异质性,5月FOMC可能开始有放缓缩表的时间表,并在年底前完全结束缩表。

放缓缩表将为市场提供额外流动性,参考上轮QT结束后,美股、美债均有不同程度上涨。

风险提示:美国经济迅速恶化,美联储缩表引发流动性风险,美国通胀持续上行风险。