六成券商上半年业绩下滑,海通证券净利预降70%,天风证券、锦龙股份预亏

出品|搜狐财经

作者|汪梦婷

今年上半年,受一级市场阶段性收紧与二级市场震荡波动影响,券商业绩普遍下滑。

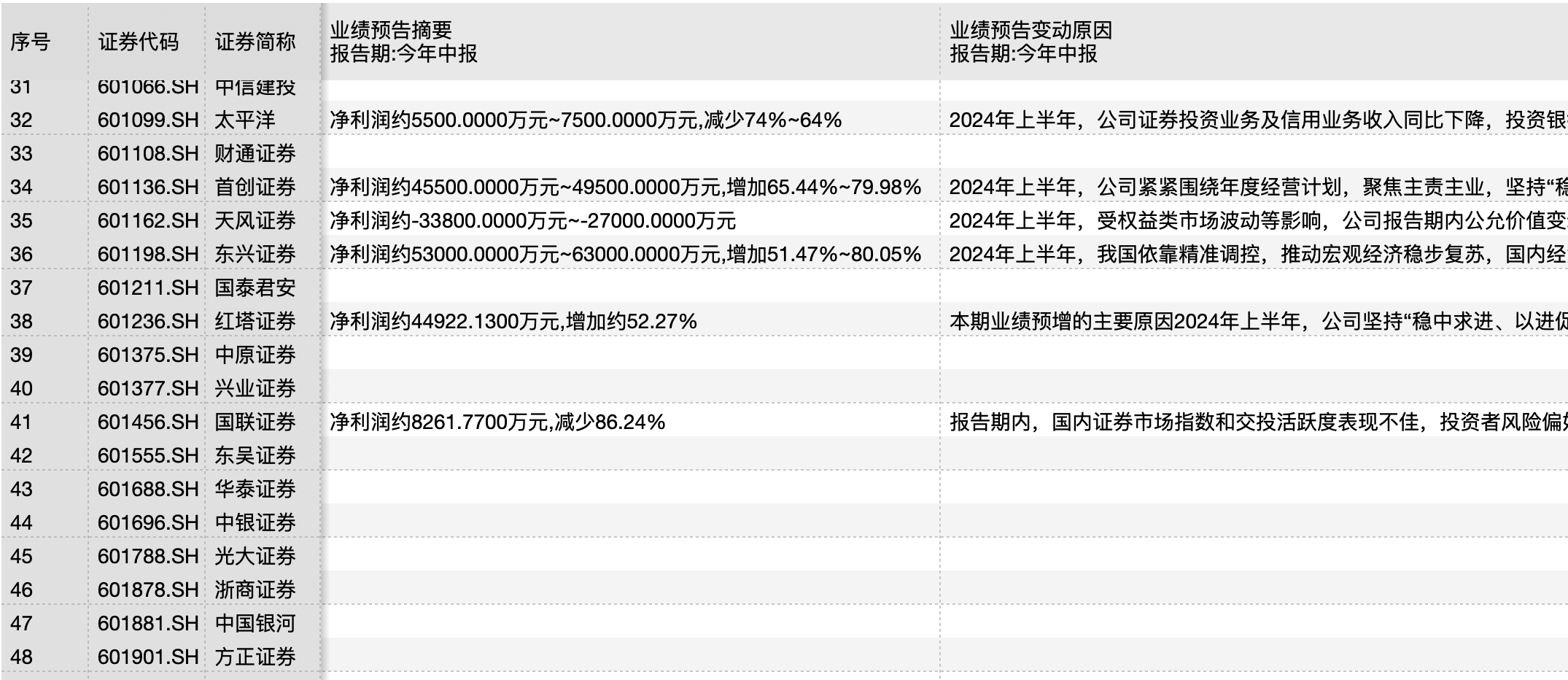

截止8月2日,上市券商中已有19家公布业绩预告/快报,其中12家净利润预降,其中天风证券净利预降161%以上,与去年同期相比转亏。海通证券净利同比将减少26.63亿元到29.1亿元,降幅69.53%到76%。

严监管趋势持续,券商投行、信用等多业务遭受影响,部分券商受益于业务结构优化,上半年业绩有望实现正增长。7家券商业绩逆势上升,东兴证券、首创证券净利预计增加80%。

12家券商净利润下降

上半年,券商股权投行、两融、衍生品、高频量化交易等均面临监管压力,经纪、资管、自营等业务也受权益市场低迷影响,行业业绩普遍不佳,12家券商净利润预降,占比超六成。

天风证券公告显示,预计2024年上半年净利润-3.38亿元到-2.7亿元,与去年同期相比转亏,降幅在161%以上。

天风证券称,受权益类市场波动等影响,公司报告期内公允价值变动收益及投资收益相比去年同期减少。今年一季度,天风证券净利润亏损3.76亿元,相较而言,二季度业绩有所改善。

锦龙股份上半年续亏,预计净利润亏损约3790万元-7290万元,相比去年亏损收窄。锦龙股份称,控股子公司中山证券自营业务收入同比实现大幅增长,净利润实现扭亏为盈,受此影响公司业绩同比大幅增长。

除了两家净利亏损的券商,有11家券商净利润大幅下滑,如东北证券、华西证券、海通证券、中泰证券、太平洋证券、国联证券等,上半年净利润同比减少70%以上。

据海通证券公告,预计上半年实现归母净利9.19亿元-11.67亿元,同比将减少26.63亿元到29.1亿元,同比减少69.53%到76%。

海通证券称,报告期内,因市场行情波动,投资收益和公允价值变动损益减少;股权融资规模下降,投行业务收入减少。

近期,海通证券长期负责投行业务的姜诚君辞职,网传其被要求协助调查。年初,姜诚君曾因首发保荐业务履职尽责明显不到位、投行质控内核部门未识别项目重大风险等问题,被上交所予以监管警示。

截止8月2日,年内海通证券主动撤回26单保荐项目,数量排行行业第三,其中有24单为首发上市项目。今年一季度,海通证券投资银行业务手续费净收入约4亿元,同比下滑54.4%。

海通证券表示,目前公司业务及经营状况保持稳定,资产负债结构良好,流动性充裕。公司将坚定信心,聚焦主业,持续强化“以服务客户为中心的业务体系”和“以服务业务为核心的管理体系”,当好直接融资“服务商”、资本市场“看门人”、社会财富“管理者”,不断提升核心竞争力。

中泰证券上半年预计实现净利润4.34万元,减少73.50%。中泰证券称,2024年上半年,公司积极应对市场变化,围绕提高五大核心竞争力、增强四大核心功能,努力推动各项工作提质增效。

“主要受上年同期合并万家基金产生股权重估收益及本期受市场震荡调整、IPO发行节奏变化等因素影响,公司经营业绩同比下降。”中泰证券表示。

投资业绩决胜负

虽然行业承压,部分券商受益于业务结构优化,上半年业绩有望实现正增长。

东兴证券预计上半年净利润约5.3亿元到6.3亿元,增加51.47%-80.05%。东兴证券称,公司深入推进战略转型,打磨差异化特色,坚守绝对收益理念,积极推动各项业务稳健发展。报告期内,公司投资业绩大幅增长,实现公司整体经营业绩同比大幅提升。

红塔证券预计实现净利润约4.49亿元,增加约52.27%。业绩预增的主要原因为公司持续优化资产负债结构,进一步提升资产配置的科学性和有效性,取得明显效果,从而实现公司整体经营业绩同比增加。

首创证券预计实现净利润4.55亿元-4.95亿元,增加65.44%~79.98%。报告期内,公司积极把握市场机遇,及时调整经营策略,资产管理业务和固定收益投资交易业务收入同比增幅较大。

此外,东方证券、华安证券预计实现净利21.11亿元、7.14亿元,同比增11.05%、8.65%。

从已披露的中报业绩快报中可以发现,少数券商中期业绩预计实现同比增长,主要原因仍然为自营投资类业务表现优异,尤其是首创证券、红塔证券,表现较为突出。

对此,东兴证券研报称,在当前券商业务结构变化趋势下,不断上升的规模意味着自营投资的稳定性和持续增长性成为决定投资业绩乃至券商整体业绩的关键因素。

“虽然自营投资已成为证券公司盈利能力提升和超越可比同行的关键突破口,但面对股债市场的剧烈波动,自营业务盲目扩量并不可取,稳定性亦是业务能力优劣的重要考量,需要实现高 beta 和稳定增长动态平衡。”东兴证券表示。

对于证券行业前景,浙商证券研报认为,此轮严监管从 2022 年起已经将近 3 年,且部分业务条线的重大改革已经落地,短期来看经营环境或不会再出现显著的边际恶化,且在严监管的主基调下也有对行业并购重组的持续鼓励。

“三中全会提及“健全投资和融资相协调的资本市场功能,防风险、强监管,促进资本市场健康稳定发展”,释放推动行业高质量发展的信号,有助于改善市场预期。当前板块估值已经充分反映了当前环境下疲弱的有业绩表现,PB 估值已经触底,不宜过度悲观。”浙商证券研报称。

东兴证券研报称,在当前时点看,以注册制为代表的资本市场改革提速有望成为行业价值回归的直接催化剂,业务创新亦将为盈利增长开启想象空间,行业中长期发展前景继续向好。但受制于业务结构和经营属性,行业的“市场 beta”特征并未出现显著变化,市场长时间低迷对行业业绩和估值形成较强压制。同时,目前严监管环境仍未发生变化,短期内能否出现催化剂犹未可知。