【读财报】上市银行普惠金融透视:涉农信贷投放普增,北京银行、宁波银行、工商银行增长快

转自:新华财经

编者按:中央金融工作会议指出,要做好科技金融、绿色金融、普惠金融、养老金融、数字金融“五篇大文章”。2024年5月9日,金融监管总局发布《关于银行业保险业做好金融“五篇大文章”的指导意见》。

《指导意见》提出要聚焦痛点难点加强普惠金融服务,银行保险机构持续加大对民营、小微企业和个体工商户的金融支持。积极服务乡村全面振兴,强化对高标准农田、种业振兴、产业发展、农业基础设施建设等的融资支持。

本篇为上市银行“五篇大文章”透视系列普惠金融篇。

新华财经北京5月20日电(贾薇 吴丛司)42家A股上市银行2023年年报披露收官,新华财经和面包财经研究员对上市银行普惠金融中涉农贷款的相关数据进行了梳理。

财报数据显示,上市银行2023年普遍加大了对涉农贷款的投放力度,已披露增速的39家银行中有37家涉农信贷余额实现增长。

国有银行是涉农贷款投放的主力军,贷款余额高且保持快速增长。其中,农业银行和工商银行的余额居行业前二,分别达6.55万亿元和4.24万亿元,增速均超18%。

股份制银行的涉农贷款余额普遍超过2000亿元,其中,兴业银行、中信银行和光大银行的涉农贷款余额均超4000亿元。部分城商行涉农信贷投放力度增长较快,北京银行、宁波银行的增速均超29%。

总贷款占比方面,城、农商行的涉农贷款占比普遍较高,其中,常熟银行和江阴银行的涉农贷款在总贷款中占比均超60%。国有银行中,农业银行的涉农贷款占比较高,达29.03%。截至2023年末,37家银行的涉农贷款在总贷款中占比有所提升,其中工商银行的占比增幅最大。另有12家银行的涉农贷款占比出现不同程度下降。

涉农贷款投放普增:农行工行余额高,北京、宁波银行增速快

财报数据显示,截至2023年末,有39家上市银行披露了涉农贷款相关数据,较上年末相比,有37家银行同比增长,仅2家银行下降。

从规模来看,截至2023年末,国有银行的涉农贷款投放普遍较高。其中,农业银行涉农贷款余额超6.5万亿元,排名第一,工商银行涉农贷款余额达4.24万亿元,排名第二。建行、中行、邮储的贷款投放均超两万亿元。

股份制银行中,兴业银行、中信银行和光大银行的涉农贷款余额居前三,分别为6647.6亿元、5604.46亿元和4501.49亿元。

城商行中,江苏银行、宁波银行和南京银行的涉农贷款投放居前三,均超2000亿元,分别为2637亿元、2064.37亿元和2008.11亿元。农商行中,渝农商行和常熟银行的涉农贷款余额较高,分别为2328亿元和1486.7亿元。

图1:2023年上市银行涉农贷款余额及增速

图1:2023年上市银行涉农贷款余额及增速从增速来看,城商行和国有银行的涉农贷款余额增长普遍较快。数据显示,较2022年末相比,北京银行、宁波银行、工商银行的增速居前三,分别为32.51%、29.74%和超29%。

股份制银行中,平安银行和兴业银行的涉农贷款增长较快,分别同比增长24.22%和21.59%。此外,还有15家上市银行的涉农贷款增速在10%至20%之间。

值得注意的是,西安银行和厦门银行的涉农贷款余额较上年末出现小幅下降。截至2023年末,西安银行的涉农贷款余额为85.62亿元,同比下降6.26%。厦门银行的涉农贷款余额为236.67亿元,同比下降4.09%。

涉农贷款投放占比:农商行普遍较高,工行占比提升最多

从总贷款占比来看,城、农商行的涉农贷款在总贷款中占比普遍较高,但较上年相比,部分银行的占比出现微降。

截至2023年末,常熟银行、江阴银行和贵阳银行的涉农贷款占比排名前三,分别为66.84%、61.86%和47.44%。

国有银行中,农业银行和邮储银行的涉农贷款占比较高,分别为29.03%和26.44%。股份制银行中,浙商银行、兴业银行、华夏银行、光大银行和中信银行的涉农贷款占比较高,均超10%。

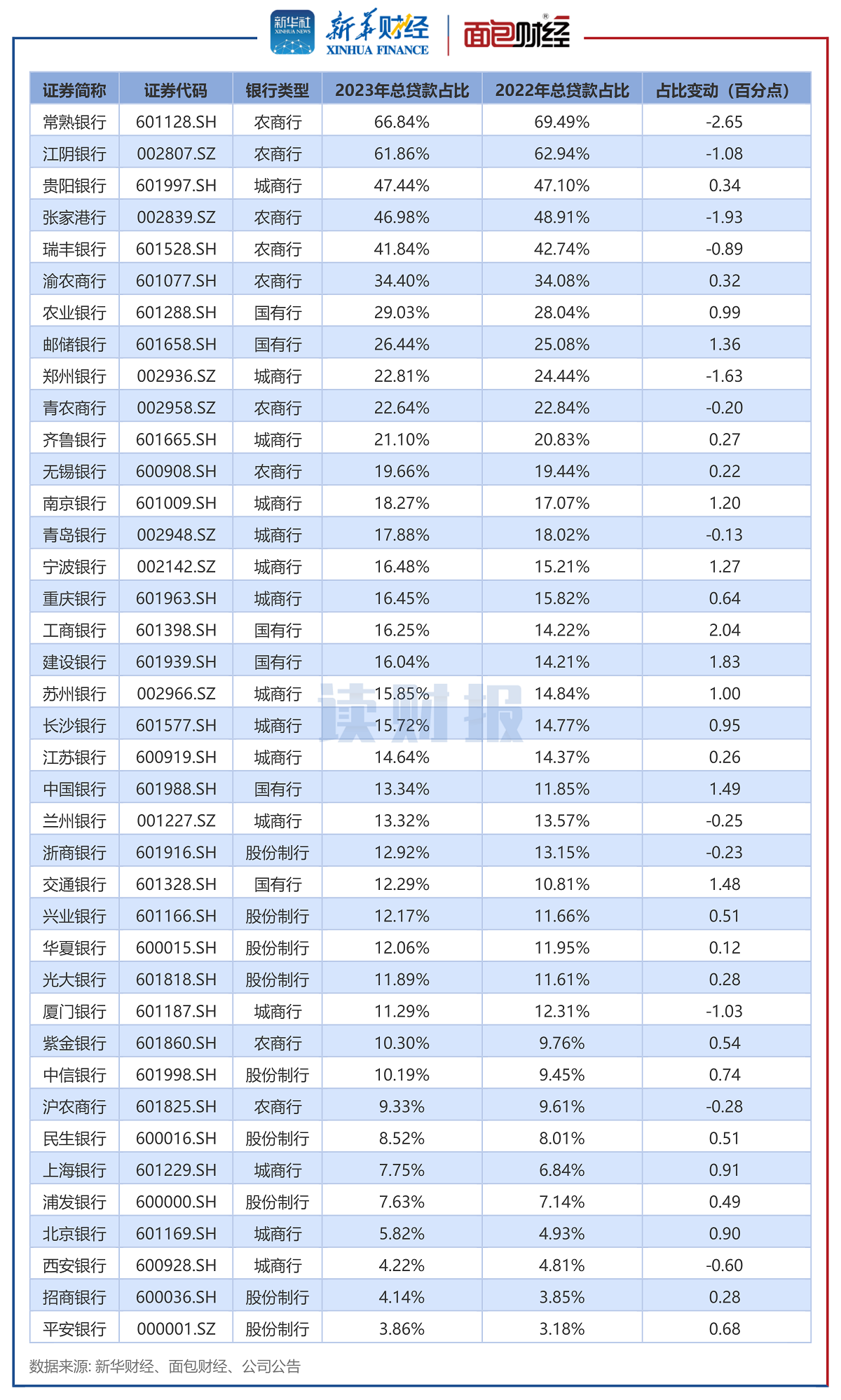

图2:2023年上市银行涉农贷款占比

图2:2023年上市银行涉农贷款占比较上年末相比,有27家银行的涉农贷款占比有所提升。其中,工商银行的占比提升最多,较上年末增加2.04个百分点。此外,12家上市银行的涉农贷款占比较上年末出现下降。其中,常熟银行、张江港行的占比下降较多,较上年末分别下降2.65和1.93个百分点。

上市银行根据涉农经营主体融资需求特点,优化金融产品和服务模式

在2023年报中,各家银行将“五篇大文章”纳入发展规划,持续强化重大战略、重点领域、薄弱环节金融服务,助力经济高质量发展。

国有银行中,2023年农业银行加大了县域资源倾斜配置,优先保障县域信贷投放需求。单独配置县域经济资本,完善经济资本考核,发挥资本杠杆作用,推动经营行加大涉农、县域重点领域贷款投放。在县域人才队伍建设方面,农业银行实施“乡村振兴专项招聘计划”,加大涉农相关专业大学生招聘力度。

工商银行则持续完善“1+6”乡村振兴金融服务架构,不断夯实城乡联动服务基础。在产品创新方面,打造涉农专属产品及服务,推出首款全行标准化数字普惠信用贷款产品“种植e贷”,提升产品适配性和服务可得性。

建设银行将服务乡村振兴作为新金融行动新主场,聚焦平台、信贷、场景、风控等重点领域,持续完善“1211”乡村振兴综合服务体系,更好服务国家乡村振兴战略和农业强国战略。加速推进两大涉农信贷产品包:针对以农户为主的涉农个人经营主体,主打“裕农贷款”;针对涉农企业及各类组织,主打“乡村振兴贷”产品包。面向乡村产业和乡村建设,创新推广“农产品冷链物流贷款”“高标准农田贷款”“设施农业贷款”等产品。

股份制银行中,为更好服务农村农业,兴业银行加强前沿技术的研究和应用,以解决传统金融服务存在的难点和堵点。针对种植业和林业资产的特点,兴业银行创新应用卫星遥感技术,赋能种植和林业碳汇等业务,提升服务涉农经济主体的能力,有效解决涉农信贷和绿色信贷展业难、审贷难、贷后管理难等问题,让银行“敢放款”,让客户“愿意贷”,探索打造金融服务乡村振兴的“数字兴业”模式。

中信银行聚焦农业农村基础设施、粮食和农产品生产等重点领域和县域重点客群,持续加大信贷支持力度。2023 年,该行还推出“共富共创”系列特色理财产品,将投资理财服务延伸至偏远县域地区,创新推出“信 e 销”粮采贷、“冻产 e 贷”等特色化产品,持续丰富乡村振兴产品谱系。

城、农商行中,江苏银行实施“产业贷款提升、重大项目攻坚、金融服务下乡、数字三农建设”四大工程,支持乡村振兴重点领域,助力农业农村现代化升级,推动强村富民成果共享,赋能数字乡村生态建设。沪农商行启动新业态农业产业链专项大调研工作,将金融支持农业产业链作为调研主题,陆续走访43家农业产业链核心企业/平台。推动信用风险模型迭代,注重流程化管理。持续为核心企业产业链定制化配套全线上金融服务。此外,该行积极构建多元化的渠道矩阵,不断拓宽支农服务覆盖面,提升客户服务满意度。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

编辑:罗浩