北京银行痛失王座:年内被罚3660万 遭江苏、宁波双强反超

昔日城商行一哥成罚单大户。

11月28日,央行官网发布行政处罚信息。北京银行(601169.SH)因九大违法违规行为,被央行警告并罚没约2527万元。同时,北京银行总行多个部门共计11名相关责任人一同被罚。

至此,2025年以来,北京银行累计罚金超过3660万元。

更扎心的是,作为曾经的城商行老大哥,北京银行已被江苏银行、宁波银行从业绩到规模全面实现反超。

在内忧外患中痛失王座的北京银行,将如何走出当前困局?

PART 01

九宗罪领2500万罚单

年内累计被罚超3660万

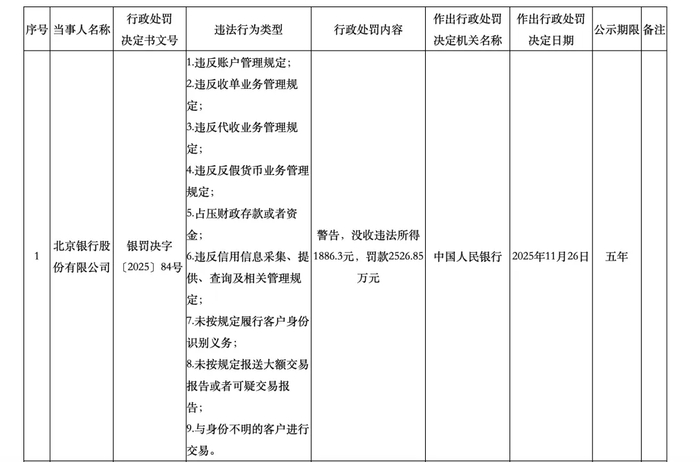

根据央行11月28日发布的行政处罚信息,北京银行因九大违法违规行为,被央行警告,并没收违法所得1886.3元,罚款2526.85万元,合计罚没2527万元。

细看北京银行的“九宗罪”,业务条线覆盖之广堪称全面失守,其中包括违反账户管理规定;违反收单业务管理规定;违反代收业务管理规定;违反反假货币业务管理规定;占压财政存款或者资金;违反信用信息采集、提供、查询及相关管理规定;未按规定履行客户身份识别义务;未按规定报送大额交易报告或者可疑交易报告;与身份不明的客户进行交易。

不仅如此,北京银行11名相关责任人分别被处以1万元至21万元不等的罚款,涉及零售银行、运营管理、电子银行、信用卡中心、法律合规等总行多个核心部门。

企业预警通显示,自2018年以来,城商行领域共出现17张千万级罚单。北京银行此次被罚,是其继2020年12月末被罚3940万之后,再次收到千万级罚单。

在此之前,2025年以来北京银行百万级罚单也不少。

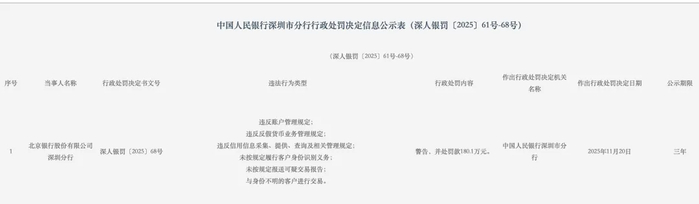

就在本次被罚数日前,11月20日,北京银行深圳分行因违反银行账户及支付结算管理规定被警告并罚款180.1万元。

更早之前,2025年3月,北京银行乌鲁木齐分行因违反支付结算及反洗钱管理规定被罚133.5万元。

5月,北京银行南昌分行及其下辖支行因贷款“三查”不尽职合计被罚293万元。

9月末,北京银行总行因贷款风险分类不准确、金融投资减值准备不足、违规办理票据业务、贷款数据不准确等问题被罚530万元。

综上,仅在2025年内,北京银行合计被罚超3660万元。

PART 02

业绩增长乏力

遭江苏、宁波双强反超

合规漏洞频现,昔日城商行一哥逐步跌落神坛。

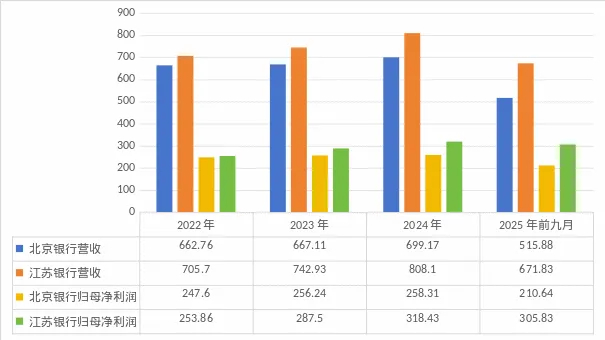

早在2022年,城商行老二江苏银行以705.7亿元的营收、253.86亿元的归母净利润水平,超过北京银行的662.76亿元、247.6亿元,首次实现盈利能力上的超越。

此后,江苏银行一路高歌猛进。2023年和2024年,江苏银行分别实现营业收入742.93亿元、808.1亿元,归母净利润287.5亿元、318.43亿元,增速均超过10%。

反观北京银行则实现营业收入667.11亿元、699.17亿元,归母净利润256.24亿元、258.31亿元,同比仅增长3.49%、0.81%。

2025年前九月,北京银行实现营业收入515.88亿元,同比减少1.08%;归母净利润210.64亿元,同比增长0.26%。其中,第三季度,北京银行实现营业收入153.7亿元、归母净利润60.11亿元,同比减少5.71%、1.85%,双双负增长。

江苏银行则在前三季度实现营业收入671.83亿元,同比增长7.83%;归母净利润305.83亿元,同比增长8.32%。其中,第三季度的营业收入和归母净利润分别为223.19亿元、103.44亿元,同比增长8.84%、9.32%。

一正一反,差距可就彻底拉开了。

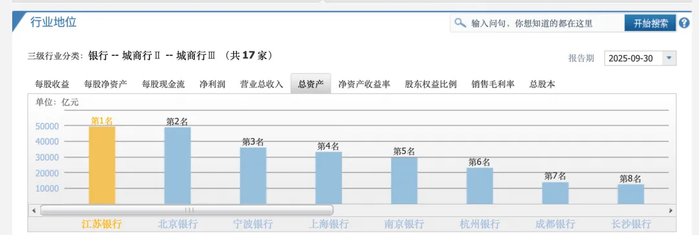

今年6月末,江苏银行资产总额4.79万亿元,超过北京银行的4.75万亿元,正式在资产规模、盈利能力上实现全面赶超,新晋成为城商行一哥。9月末,江苏银行、北京银行的资产总额分别为4.93万亿元、4.89万亿元。

前面被猛虎超,后面还有猎豹追。同属于江浙地区的“老三”宁波银行也在加速追赶。

2025年前三季度,资产总额还不到4万亿元(3.58万亿元)的宁波银行实现营业收入549.76亿元,同比增长8.32%;归母净利润224.45亿元,同比增长8.39%,均已高于北京银行。

此外,在衡量银行赚钱能力和经营质量的核心指标上,北京银行均处于落后态势。

其中,净息差方面,2025年上半年,江苏银行、宁波银行、北京银行的净息差分别为1.78%、1.76%、1.3%。2025年前三季度,宁波银行的净息差维持在1.76%。虽然其他两家并未直接披露息差水平,但据机构测算,江苏银行、北京银行的净息差分别为1.52%、1.26%。

这也说明,北京银行的“老本行”存贷款利差赚得比别人辛苦太多。

资产质量方面,截至2025年9月末,江苏银行、宁波银行的不良率控制在1%以下,分别仅为0.84%、0.76%,北京银行的不良率为1.29%。

市值方面,截至11月28日收盘,江苏银行、宁波银行、北京银行A股市值分别为1967亿元、1873亿元、1201亿元。

PART 03

对公优势显著

投资波动成拖累

一方水土养一方城商行,北京银行的战略打法确实带着深刻的“首都烙印”。

作为老牌城商行,北京银行长期深耕首都经济圈,对公业务(服务企业和政府)一直是其看家本领和“压舱石”。

截至2025年9月末,北京银行公司贷款(不含贴现)规模1.43万亿元,较年初增长1534亿元,同比多增354亿元,增幅11.98%。其中,北京地区人民币公司贷款(不含贴现)规模4783亿元,较年初增长340亿元,增幅7.66%。

同期,北京银行公司存款规模1.83万亿元,较年初增长1214亿元,增幅7.12%,区域基本盘依旧稳固。

近年来,推进零售转型已是行业共识,北京银行也在努力。不过,截至2025年9月末,北京银行个人贷款余额7056.84亿元,同比增长1.99%,增速远低于对公。

截至2025年9月末,北京银行零售客户突破3100万户,AUM余额突破1.33万亿元,同比增长1523.78亿元,增幅12.94%。

但细看发现,北京银行的零售业务增量依然以住房按揭、个人经营贷为主要支撑。

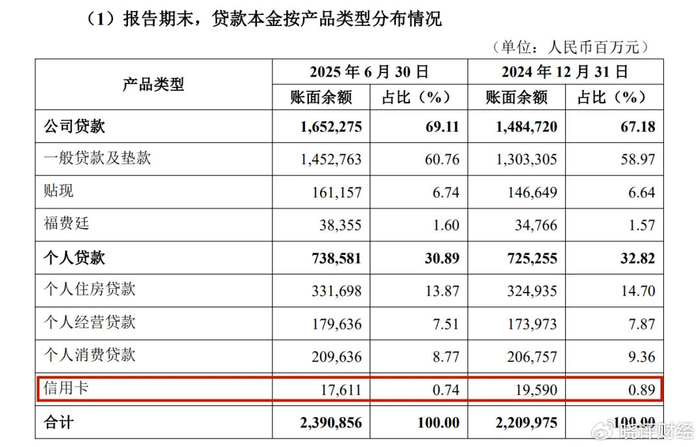

半年报显示,2025年6月末,北京银行的零售贷款中,个人住房贷款、个人经营贷款、个人消费贷款规模分别为3316.98亿元、1796.36亿元、2096.36亿元,较上年末增长67.63亿元、56.63亿元、28.79亿元。而更能体现用户活跃度和黏性的信用卡规模176.11亿元,较上年末减少19.79亿元。

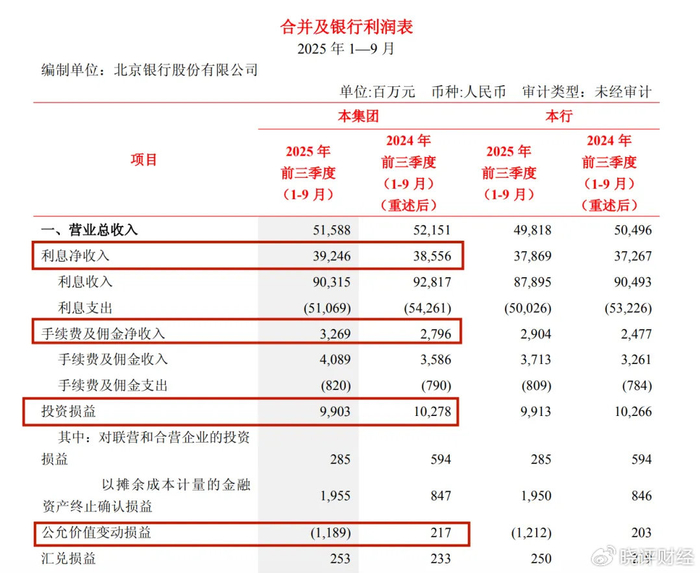

从收入来看,北京银行也是喜忧参半。随着资产规模的扩张,2025年前九月,北京银行的利息净收入、手续费及佣金净收入分别为392.46亿元、32.69亿元,同比增长1.8%、16.9%。

但在投资业务上,2025年前九月,北京银行的投资收益为99.03亿元,同比减少3.75亿元,下降3.6%;公允价值变动收益为-11.89亿元,较上年同期的2.17亿元减少14.06亿元,在三季度债市波动的背景下,投资业务反而成为北京银行业绩的拖累。

截至2025年9月末,北京银行资本充足率、一级资本充足率、核心一级资本充足率分别由上年末的13.06%、11.97%、8.95%进一步跌至12.82%、11.87%、8.44%。

结语

对于北京银行而言,当前虽面临合规治理与市场竞争的双重压力,但深厚的对公业务根基与稳固的区域基本盘,仍是其应对变局、稳健发展的最大底气。

即便失去“一哥”宝座,北京银行在城商行梯队中仍牢牢占据头部位置。

毕竟,在激烈的金融竞争中,“头部”本身就是一种稀缺资源。而如何将资源转化为胜势,正是北京银行下一步需要书写的答案。