宇瞳光学不超6亿可转债获深交所通过 东兴证券建功

中国经济网北京5月19日讯深交所上市审核委员会2023年第31次审议会议于昨日召开,审议结果显示,东莞市宇瞳光学科技股份有限公司(以下简称“宇瞳光学”,300790.SZ)向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

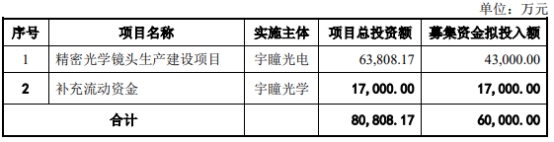

宇瞳光学2023年4月3日披露的创业板向不特定对象发行可转换公司债券募集说明书(修订稿)显示,公司本次向不特定对象发行可转换公司债券的募集资金总额不超过人民币6亿元(含本数),扣除相关发行费用后拟投资于精密光学镜头生产建设项目和补充流动资金。

宇瞳光学本次发行可转债的保荐机构(主承销商)是东兴证券,保荐代表人是丁慧、王华。

宇瞳光学于2019年9月20日在深交所创业板上市,公开发行新股2858万股,发行价格为18.16元/股,募集资金总额为51,901.28万元,扣除发行费用4,532.87万元后,募集资金净额为47,368.41万元。

宇瞳光学2019年9月9日披露的招股书显示,公司原拟募资47,368.41万元,用于光学镜头扩产建设项目、新建精密光学模具制造中心项目、研发中心建设项目。

宇瞳光学IPO的保荐机构/主承销商是东兴证券,保荐代表人是王华、吴梅山。宇瞳光学IPO发行费用(不含税)合计为4,532.87万元,其中保荐承销费用3,220.83万元。

此外,宇瞳光学2020年向特定对象发行股票募集资金14,517.00万元。公司向特定对象发行股票900万股,发行价格为16.13元/股,募集资金总额145,170,000.00元,扣除发行费用4,811,320.74元(不含税)后实际募集资金净额为人民币140,358,679.26元。募集资金已于2021年6月2日划至公司指定账户。

宇瞳光学IPO及2020年定增合计募资66,418.28万元。