国泰君安:11月政府债供给力度加大,降准概率提升

本文来自格隆汇专栏:国君宏观董琦 作者:董琦、曹金丘

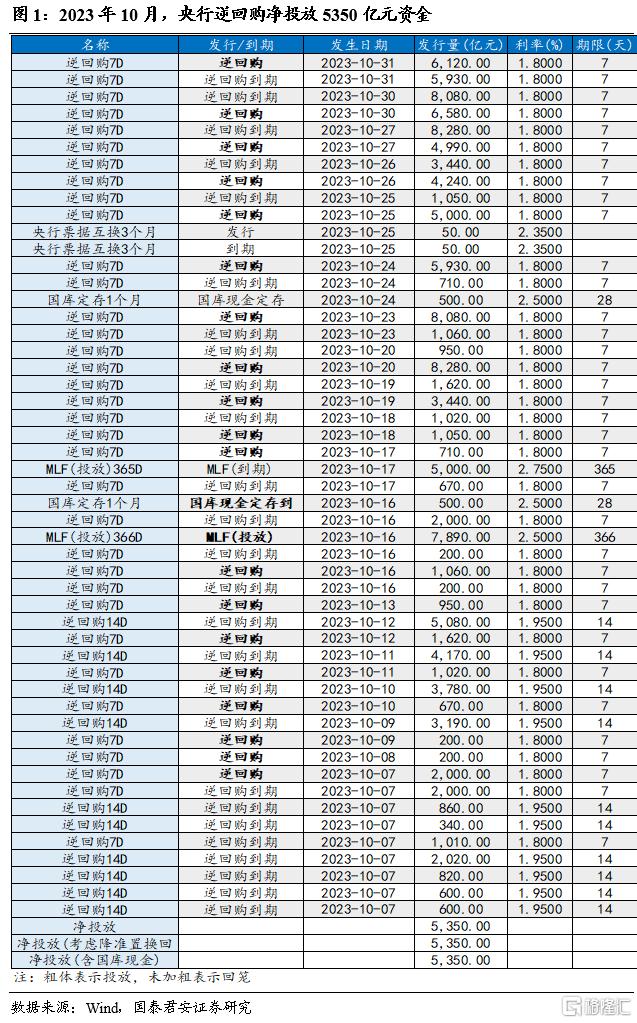

10月资金利率整体有所收敛,跨月波动进一步放大,主因缴税高峰、政府债供给扰动以及月末非银资金缺口放大。展望11月,国泰君安认为政府债发行高峰仍在、缴准压力边际放大等背景下,流动性整体偏中性。货币政策方面,降息空间犹在,但概率或不大。考虑到MLF到期压力及政府债供给造成流动性缺口仍在,不排除提前降准的可能性。

摘要

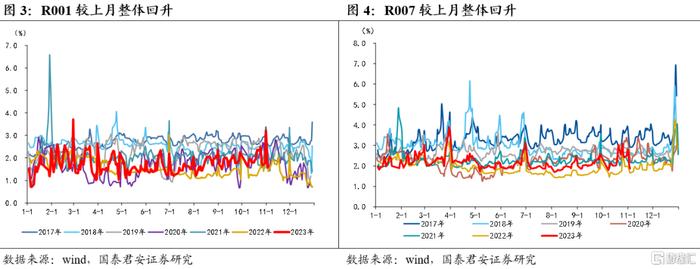

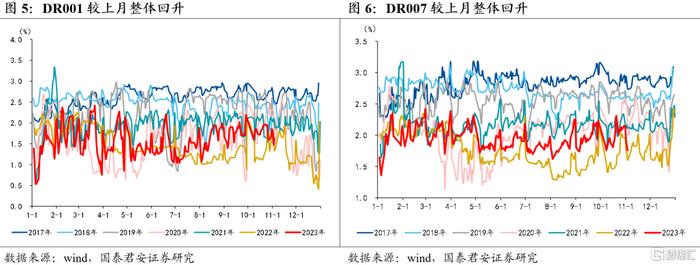

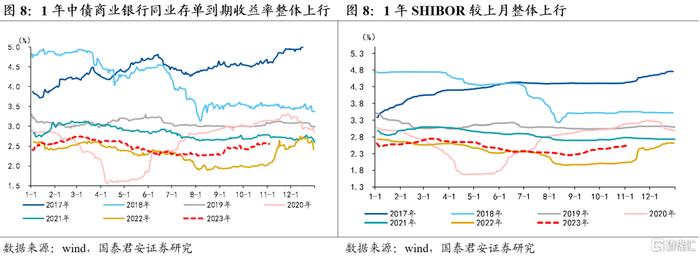

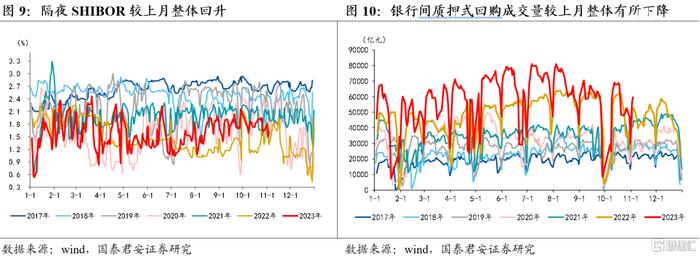

1、2023年10月狭义流动性回顾:10月资金利率整体有所收敛,跨月波动进一步放大。节奏上,月初狭义流动性维持相对偏松,银行间质押式回购成交量基本保持在7万亿元附近,月末最低回落至3万亿元以下。10月R001均值为2.01%,较9月抬升25bp,R007均值为2.33%,较9月抬升22bp;DR001、DR007均值分别为1.78%、1.98%,较9月上行2bp、2bp。10月资金量价整体回归中性,一方面与缴税高峰及政府债供给放量有关,另一方面也受到月末非银资金缺口较大等影响。

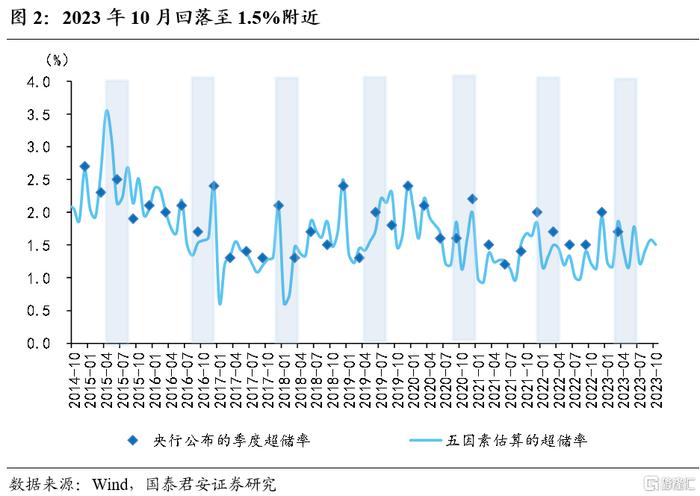

2、2023年11月狭义流动性展望:综合现金漏损、外汇占款,财政存款、缴准压力、公开市场到期量等因素,2023年11月超储率或从10月的1.5%回落至1.3%附近。

1)现金漏损:从季节性看,11月居民和企业取现需求环比进一步提升,预计11月M0将环比增加约1500亿元左右。

2)外汇占款:美国经济短期有所放缓及中美利差收敛的背景下,人民币汇率的贬值压力有所缓解。外汇占款或小幅增加约300亿元,对流动性影响不大。

3)政府存款:预计9月政府存款环比增加约2000亿元。政府发债方面,国债上,国泰君安假设11月、12月各增发5000亿元国债,再结合第四季度国债发行计划及到期量(6800亿元到期)来看,预计国债净融资约8000亿元。地方债方面,再融资压力发行高峰可能逐步过去,预计净融资约2000亿元。综合来看,11月政府债券净融资约10000亿元。财政收支具有明显的季节性,再结合财政部要求落实好减税降费,收支差额预计在-8000亿元左右,预计政府存款环比增加2000亿。

4)缴准压力:预计9月缴准规模将增加1500亿元左右。

5)央行投放:预计央行或等额续作,不排除降准提前的可能。

3、货币政策方面,降息概率不大,降准窗口可能提前。考虑到当前个人住房贷款利率对LPR的引导依赖降低,因此短期继续调降LPR的迫切性下降。降准方面,全年降准空间在54bp,也就意味着经历过2次普降25bp之后,降准空间基本释放完毕。不过,考虑到10月之后后MLF到期压力进一步加大以及地方化债规模存在不确定性,如果流动性缺口阶段性放大,也不排除11至12月再次降准的可能。

4、风险提示:银行间流动性波动超预期、信贷投放力度超预期、央行呵护流动性力度不及预期、海外货币政策超预期。

正文

一、2023年10月狭义流动性回顾

2023年9月超储率估计回升至1.6%左右,10月回落至1.5%附近。9月超储率较8月(五因素分析法下,超储率为1.4%)回升约0.2个百分点,明显低于历史同期水平。国泰君安预计10月超储率回落至1.5%附近,主要是化债背景下政府债发行进入高峰期,政府存款高增对流动性造成扰动。

资金价格层面,10月资金利率整体有所收敛,跨月波动进一步放大。节奏上,月初狭义流动性维持相对偏松,银行间质押式回购成交量基本保持在7万亿元附近,月末最低回落至3万亿元以下。10月R001均值为2.01%,较9月抬升25bp,R007均值为2.33%,较9月抬升22bp;DR001、DR007均值分别为1.78%、1.98%,分别较9月上行2bp、2bp。10月资金量价整体回归中性,一方面与缴税高峰及政府债供给放量有关,另一方面也受到月末非银资金缺口较大等影响。

二、2023年11月流动性缺口展望

2.1. 货币发行(现金漏损)

货币发行方面,其季节性明显,11月居民和企业取现需求环比进一步提升,预计11月M0将环比增加约1500亿元左右。

2.2. 外汇占款

外汇占款方面,美国经济短期有所放缓及中美利差收敛的背景下,人民币汇率的贬值压力有所缓解。外汇占款或小幅增加约300亿元,对流动性影响不大。

2.3. 政府存款

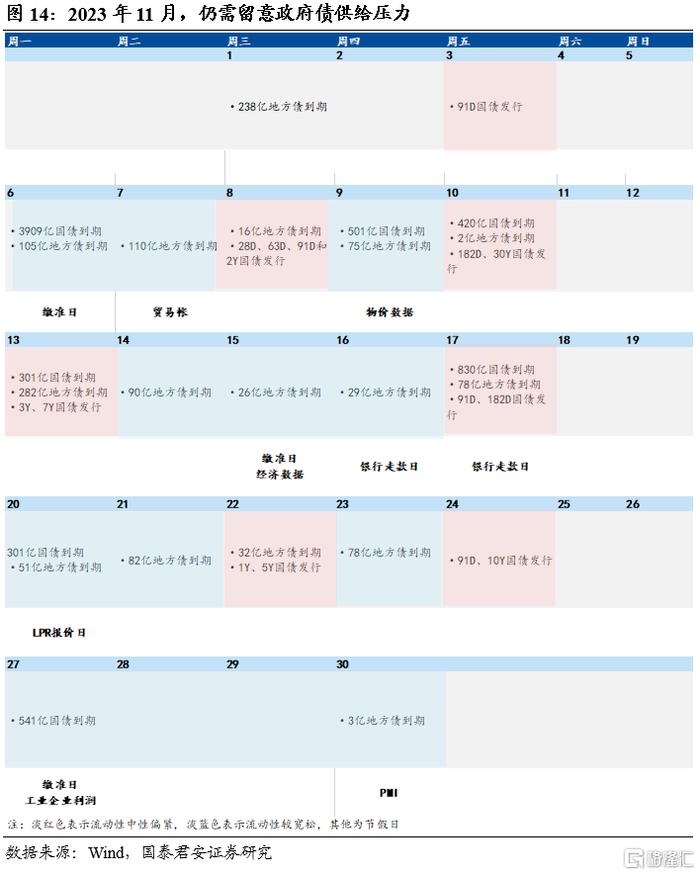

财政方面,财政收支差额具有明显的季节性特征,预计11月合计净回笼约2000亿元的流动性。政府发债方面,国债上,10月24日,十四届全国人大常委会第六次会议闭幕,会上审议并通过了国务院增发国债和2023年中央预算调整的方案,中央财政将于四季度增发2023年国债10000亿元。国泰君安假设11月、12月各发行5000亿元国债,再结合第四季度国债发行计划及到期量(6800亿元到期)来看,预计国债净融资约8000亿元。地方债方面,再融资压力发行高峰可能逐步过去,预计净融资约2000亿元。综合来看,11月政府债券净融资约10000亿元。财政收支具有明显的季节性,再结合财政部要求落实好减税降费,收支差额预计在-8000亿元左右,预计政府存款环比增加2000亿。

2.4. 缴准压力

考虑到往年11月扣除非银同业存款的人民币存款通常增加1.5-2万亿元,国泰君安预计11月缴准规模将补缴1500亿元左右。

2.5. 央行投放

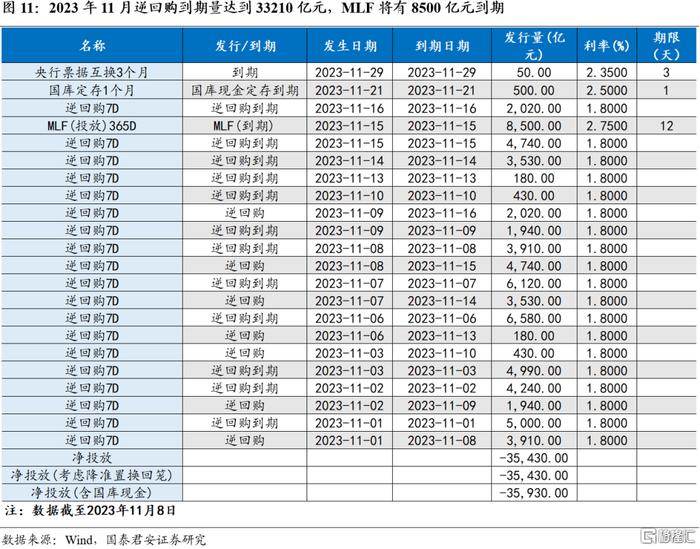

从央行公开市场投放来看,截至11月末逆回购到期量达到33210亿元,MLF将有8500亿元到期,考虑到政府债供给压力较大,国泰君安预计央行除了常规续作逆回购、MLF以外,不排除通过降准释放长期资金,预计净投放6000亿元。

综合现金漏损、外汇占款,财政存款、缴准压力、公开市场到期量等因素,2023年11月超储率或从10月的1.5%回落至1.3%附近。

三、2023年11月央行操作展望

货币政策方面,降息概率不大,降准概率有所提升。从降息空间来看,国泰君安认为,1年期LPR后续还有5BP左右的空间,5年期LPR还有调降10BP左右的空间,考虑到当前个人住房贷款利率对LPR的引导依赖降低,地方商品房销售价格连续3个月下跌可以自定按揭利率下限,当前首套房按揭利率普遍减点30bp,较22年初已经明显低出100bp左右,因此短期继续调降LPR的迫切性下降。降准方面,全年降准空间在54bp,也就意味着经历过2次普降25bp之后,降准空间基本释放完毕。不过,考虑到11月之后MLF到期压力进一步加大以及地方化债规模存在不确定性,如果流动性缺口阶段性放大,也不排除11至12月再次降准的可能。

四、风险提示

银行间流动性波动超预期、信贷投放力度超预期、央行呵护流动性力度不及预期、海外货币政策超预期。

注:本文来自国泰君安于2023年11月10日发布的《【国君宏观】政府债供给力度加大,降准概率提升——2023年11月狭义流动性展望》,分析师:董琦S0880520110001

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。