上海银行:减费让利聚焦实体经济 普惠小微信贷投放持续增长

4月27日晚间,上海银行发布了2022年报及2023年一季报。

面对复杂多变的经营环境,上海银行坚守金融工作的政治性、人民性,落实金融纾困政策,减费让利聚焦实体经济,加大对普惠金融、绿色金融、科创金融等重点领域信贷投放力度。

财报显示,2022年上海银行投放普惠型贷款1169.20亿元,同比增长67.89%;普惠型小微企业贷款平均投放利率为4.80%,低于上年平均定价水平5个基点。

2022年4月,该行在上海地区银行同业率先发布“普惠金融纾困行动方案”18条,首期设立100亿元专项信贷额度。5月中旬,发布支持专项金融服务方案30条,设立1000亿元专项投融资额度,推出延期支付利息、减费让利等多项措施,并于10月中旬追加专项投融资额度至1800亿元,年内全额投放完毕。积极推进无缝续贷,首次将无还本续贷客户范围扩大至中型企业,对普惠企业无还本续贷适度放宽标准,为更多困难的市场主体“输血”助力。

盈利持续增长,让利实体经济

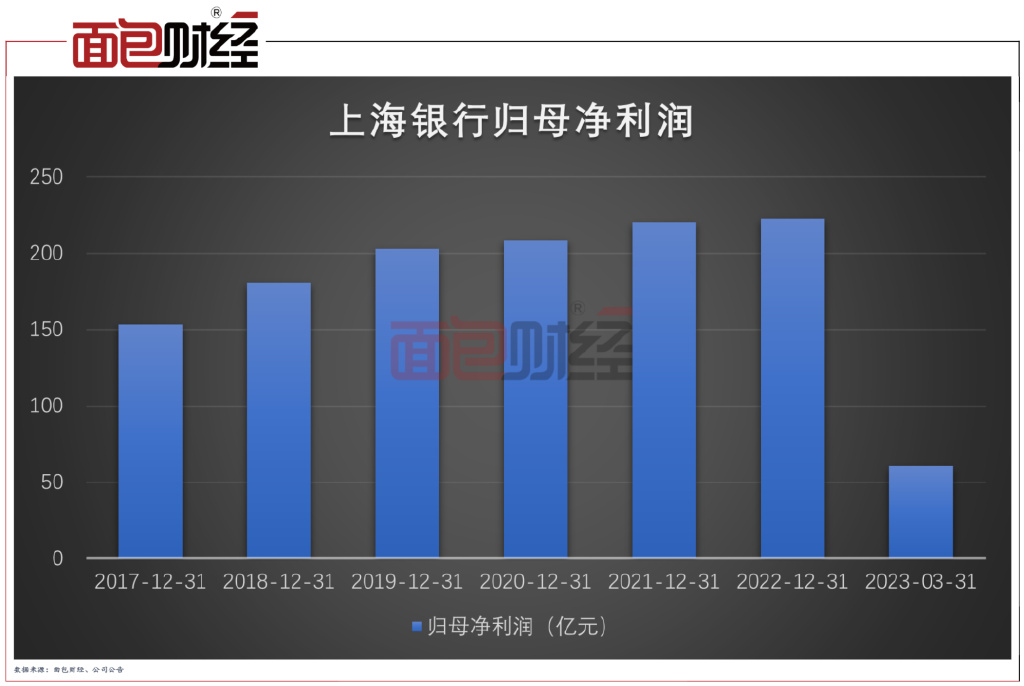

2022年,面对国内新冠疫情反复,上海银行主动应对形势变化,在推进精品银行建设和转型发展的同时,盈利实现持续增长。2023年是该行新一轮规划(2021-2023年)的收官之年,上海银行的净利润继续保持增长。

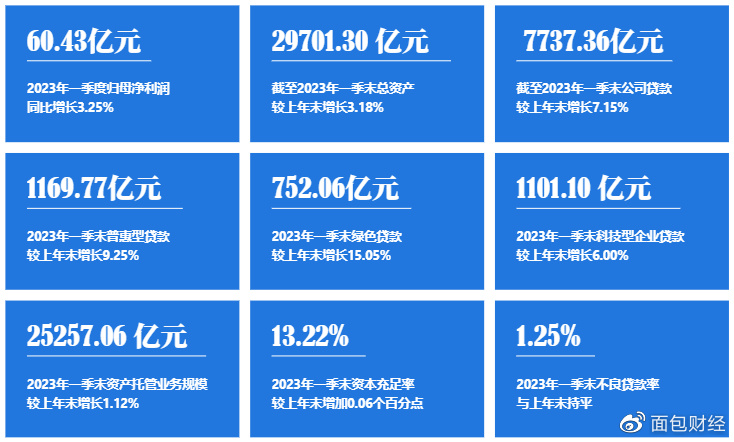

财报显示,2022年上海银行实现营业收入531.12亿元;实现归母净利润222.80亿元,同比增长1.08%。2023年一季度,该行实现归母净利润60.43亿元,同比增长3.25%。

在盈利稳定提升的同时,上海银行把服务实体经济放在首要位置,将自身发展融入国家和区域发展战略,全力服务稳经济大盘,加快业务结构调整,精准支持国民经济重点领域和薄弱环节,助力经济高质量发展。报告期内,该行发放贷款和垫款平均收益率平均收益率下降0.28个百分点至4.44%。其中,公司贷款和垫款、个人贷款和垫款平均收益率分别下降0.18个百分点、0.24个百分。

发挥区位优势,扎根上海立足长三角

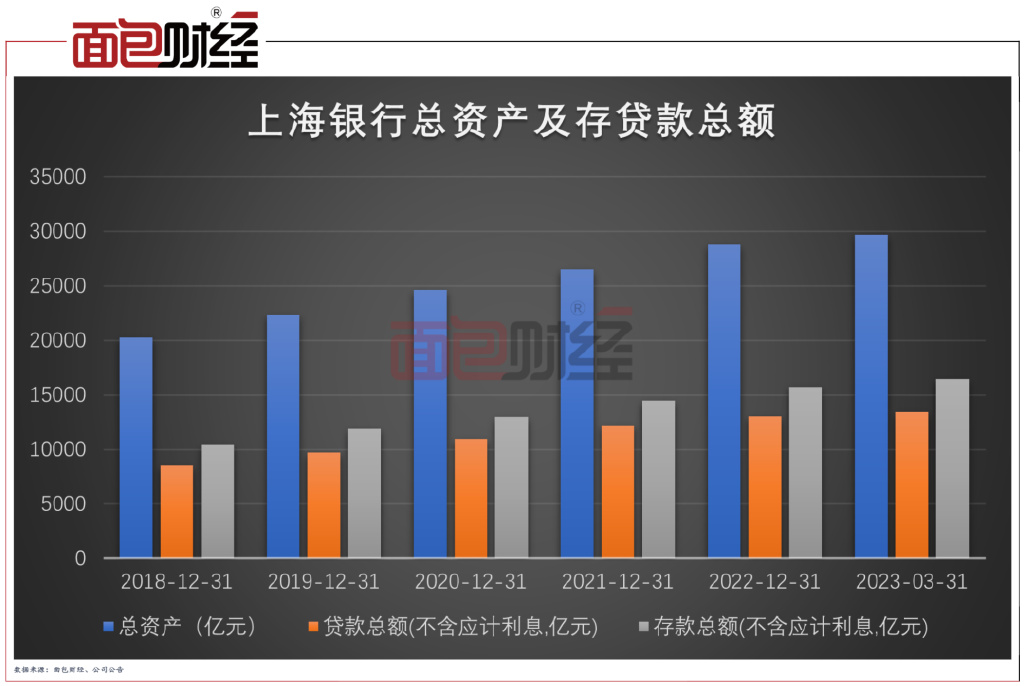

截至2023年一季末,上海银行的总资产为约2.97万亿元,较上年末增长3.18%,客户贷款和垫款总额约1.34万亿元,较上年末增长3.02%。此外,该行坚持“存款立行”,加强客户拓展,截至2023年一季末,存款总额约1.65万亿元,较上年末增长4.82%。

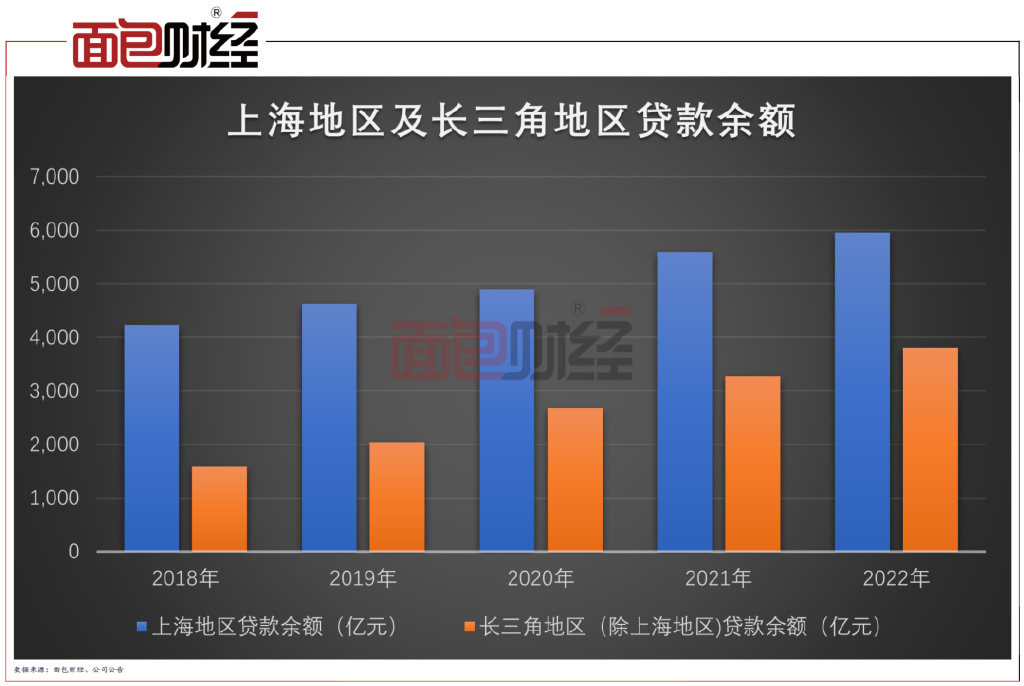

财报显示,上海银行立足区位优势,坚持深耕上海,在积极支持国家重大战略规划实施落地和区域经济发展,大力支持长三角、粤港澳等重点区域经济发展,推动形成优势互补、高质量发展的区域布局。

截至2022年末,上海地区贷款余额为5956.23亿元,较上年末增加354.61亿元,增幅为6.33%;长三角地区(除上海地区)贷款余额为3816.71亿元,较上年末增加539.39亿元,增幅为16.46%,占客户贷款和垫款总额的比例为29.26%,占比较上年末提升2.48个百分点。

聚焦主责主业,加大重点区域信贷投放

上海银行在积极拓展信贷业务的同时,将服务实体经济放在首要位置,聚焦普惠金融、绿色金融、科创金融和制造业等重点领域,加大信贷投放力度。

截至2022年末,公司客户数27.32万户,较上年末增长1.51万户,增幅5.83%;公司贷款和垫款余额7221.20亿元,较上年末增长435.55亿元,增幅6.42%。

2022年,重点领域贷款规模和客户群体快速增长,超过全行贷款和客户平均增速。年末普惠型贷款、绿色贷款、科技型企业贷款、线上供应链金融贷款余额较上年末分别增长48.35%、116.38%、19.28%、61.43%,核心企业客户数较上年末分别增长133.88%、148.05%、84.65%、58.40%。

普惠金融方面,继“小微企业金融服务云超市”推出后,上海银行正式发布“上行惠相伴”普惠金融品牌,打造小微企业“一站式”综合金融服务平台,优化“小微快贷”产品体系。截至2022年末,普惠型贷款余额1070.76亿元,较上年末增长349.00亿元,增幅48.35%;普惠型贷款客户数25.30万户,较上年末增长14.48万户,增幅133.88%。截至2023年一季末,该行普惠型贷款余额1169.77亿元,较2022年末增长9.25%。

绿色金融方面,上海银行聚焦地方战略,开展银政合作,提供等值总额100亿元的融资额度,支持上海绿色低碳新赛道产业布局。2022年,绿色贷款投放金额538.11亿元,同比增长268.16亿元,增幅99.34%;当年新承销绿色债务融资工具54.55亿元,居城商行首位。截至2022年末,绿色贷款余额653.70亿元,较上年末增长351.59亿元,增幅116.38%;绿色贷款客户数1270户,较上年末增长758户,增幅148.05%。截至2023年一季末,该行绿色贷款余额752.06亿元,较2022年末增长15.05%。

科创金融方面,上海银行制定《关于加快制造业资产发展的若干指导意见(15条)》等专项政策,聚焦优质科技型企业服务,积极支持先进制造业、战略新兴等重点领域。截至2022年末,上海银行服务超半数上海百强硬核科技企业,科技型企业贷款余额1038.74亿元,较上年末增长19.28%;科技型企业贷款客户数达4,042户,较上年末增长近2000户,高新技术企业贷款余额超过550亿元,贷款客户数超过2,500户;专精特新企业贷款余额超过150亿元,贷款客户近1000户。

深耕零售金融,发展金市同业特色业务

2022年,上海银行把不断满足人民日益增长的优质金融服务需求作为出发点和落脚点,主动把握人民对美好生活向往的新趋势和新需求,持续深化零售业务特色和优势,不断增强服务能力。养老金融、财富管理、消费金融和基础零售四个重点方向取得新突破。

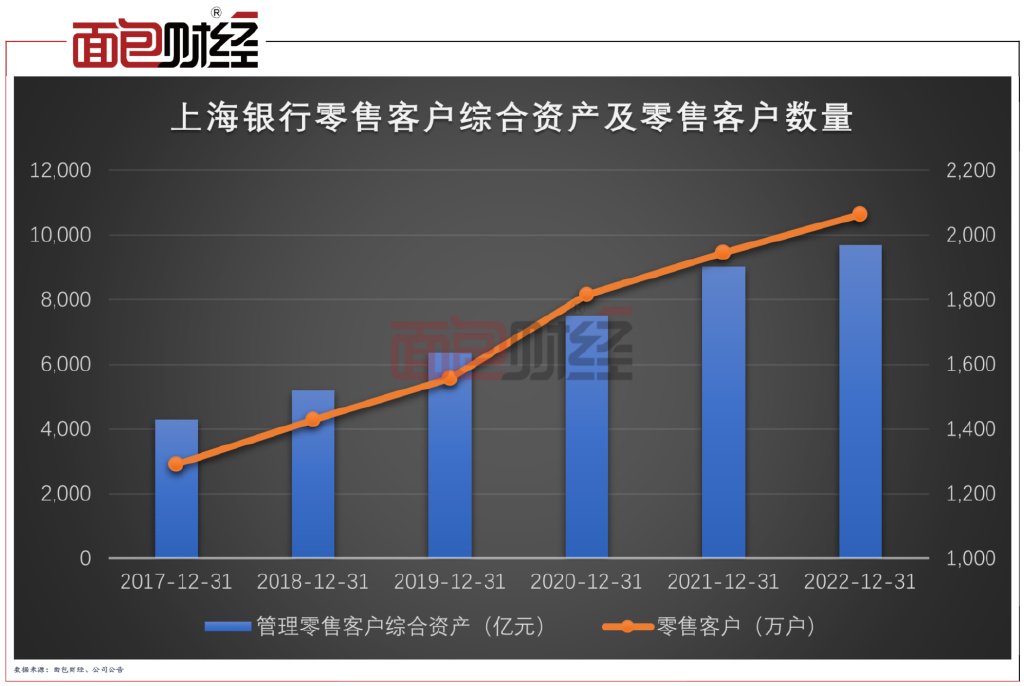

截至2022年末,该行零售客户2064.40万户,较上年末增长6.10%;管理零售客户综合资产(AUM)9681.35亿元,较上年末增长666.66亿元,增幅为7.40%;个人存款余额4896.53亿元,较上年末增长28.7%。

养老金融方面,上海银行持续丰富养老增值服务场景与品类,不断提升养老服务水平。2022年,该行养老金代发2483.09万笔,保持上海地区首位。截至2022年末,该行养老金客户160.57万户,保持上海地区养老金客户市场份额第一;养老金客户AUM4,546.55亿元,较上年末增长380.44亿元,增幅9.13%,占零售客户AUM的比重为46.96%。截至2023年一季末,养老金客户AUM占零售客户AUM的比重较2022年末再提升6.49个百分点至53.19%。

除了零售业务,上海银行不断优化业务结构,提升金市同业的投资交易能力。2022年及2023年一季度,该行聚焦基金、保险等重点领域,持续提升托管业务市场竞争力。

截至2022年末,该行资产托管业务规模24,978.30亿元,较上年末增长0.83%,其中同业机构托管规模16,509.62亿元;基金和保险托管规模分别为5,729.94亿元和1,593.43亿元,均居城商行首位。截至2023年一季末,上海银行的资产托管业务规模较2022年末增加1.12%至25,257.06亿元。

资产质量保持稳定,资本充足率回升

报告期内,上海银行聚焦大额授信、重点行业、重点产品等风险遏制,进一步加大风险化解处置力度。截至2022年末及2023年一季末,该行的不良贷款率均为1.25%,与2021年年末持平;拨备覆盖率分别为291.61%和286.84%,风险拨备水平充足。

值得注意的是,上海银行优化了授信全流程管理,完善风险监测与贷后检查机制,跨前主动管控资产质量,有效遏制风险新增。截至2022年末,该行公司贷款和垫款不良余额与不良率实现“双降”,不良余额120.39亿元,较上年末下降1.82%;不良贷款率1.56%,较上末下降0.11个百分点。

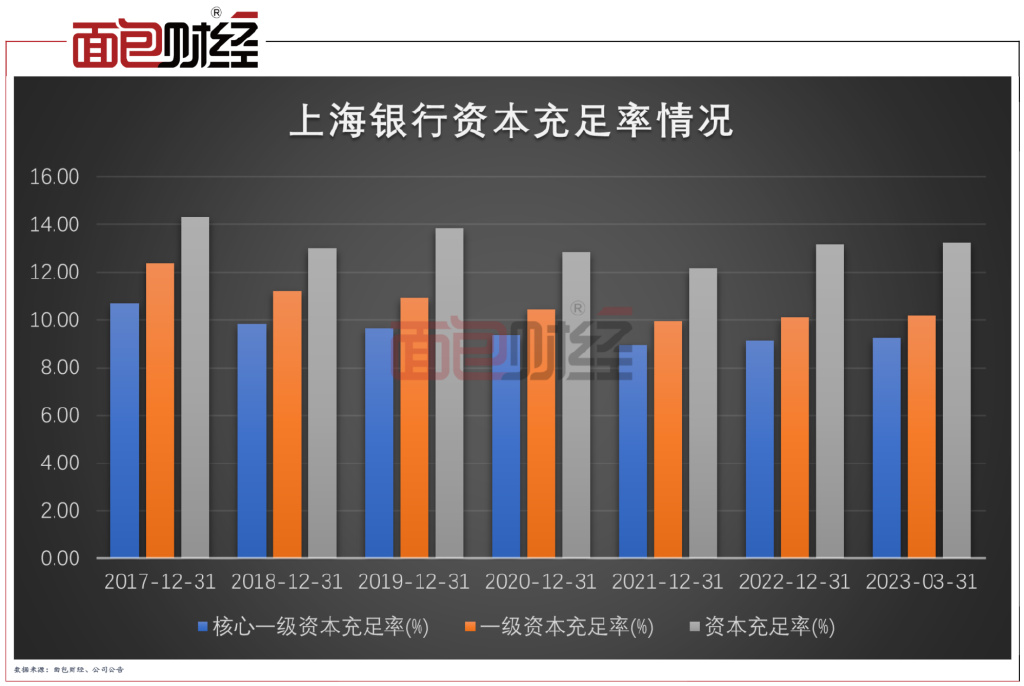

2022年,上海银行强化资本管理,并推进外部资本补充,各项资本充足率指标在近五年首次回升。

2022年7月,该行完成200亿元二级资本债券发行,募集资金全部用于补充二级资本,截至报告期末,核心一级资本充足率、一级资本充足率、资本充足率分别为9.14%、10.09%、13.16%,分别较2021年末提高0.19、0.14和1个百分点;2023年一季末,以上三项指标再次上升,分别为9.25%、10.18%和13.22%。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。