青岛港调整重组方案 拟94.4亿元关联收购4家公司股权

中国经济网北京7月15日讯青岛港(601298.SH)今日复牌,开盘跌6.98%,报9.20元。截至收盘,该股报9.43元,下跌4.65%。

青岛港上周五(7月12日)晚间披露的发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)显示,2023年6月30日,公司第四届董事会第九次会议审议通过了《关于<青岛港国际股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易预案>及其摘要的议案》等本次交易相关的议案。

2024年7月12日,公司召开第四届董事会第十九次会议,审议通过了《关于本次重组方案调整构成重大调整的议案》等有关议案,为保证本次交易的顺利实施,上市公司拟对本次交易方案进行调整。

调整前,本次发行股份的价格为5.77元/股,调整后,重新确定本次发行股份的价格为6.90元/股。调整前,上市公司拟发行股份及支付现金购买日照港集团持有的油品公司100%股权、日照实华50.00%股权、日照港融100%股权和烟台港集团持有的烟台港股份67.56%股份、莱州港60.00%股权、联合管道53.88%股权、港航投资64.91%股权、运营保障公司100%股权。调整后,上市公司拟发行股份及支付现金购买日照港集团持有的油品公司100%股权、日照实华50.00%股权和烟台港集团持有的联合管道53.88%股权、港源管道51.00%股权。本次重组方案调整构成重大调整。

据青岛港公告,本次重组方案调整的原因系为更好的提升上市公司资产质量和每股收益水平,保护中小股东利益,经与交易对方协商,本次交易剔除了盈利能力偏弱的干散杂货港口及配套业务标的资产,增加了自前次预案公告后盈利及建设进度提升较快的液体散货港口装卸及配套业务相关标的资产,即港源管道51.00%股权。根据信永中和出具的《备考审阅报告》,本次交易完成后,上市公司的资产规模、收入规模及利润规模较本次交易前均有所提升,每股收益也有所增厚,上市公司抗风险能力和持续盈利能力增强,有利于巩固上市公司行业地位和提升核心竞争力。

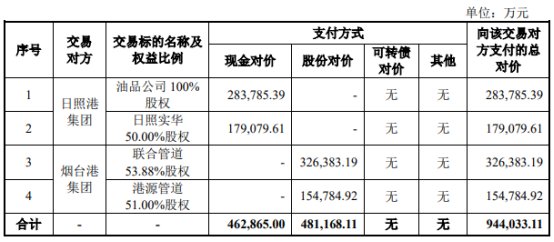

根据调整后的方案,青岛港拟通过发行股份及支付现金购买资产的方式,收购日照港集团持有的油品公司100%股权、日照实华50.00%股权和烟台港集团持有的联合管道53.88%股权、港源管道51.00%股权,并向不超过35名(含35名)符合条件的特定投资者以询价的方式发行股份募集配套资金。

本次交易中,上市公司聘请中联评估以2024年3月31日为评估基准日对标的资产进行了评估,评估值为944,033.11万元。基于前述评估值并经交易各方充分协商,标的资产交易对价为944,033.11万元,其中以发行股份的方式支付对价481,168.11万元,以支付现金的方式支付对价462,865.00万元。

经交易各方商议,本次发行股份的价格为6.90元/股。根据《青岛港国际股份有限公司2023年度利润分配方案的公告》,经公司2023年年度股东大会审议批准,公司将向全体股东每10股派发现金红利2.927元(含税),本次分红实施完成后,上述发行价格将相应调整。

根据标的资产的交易作价、本次发行股份的价格及股份支付的比例,本次发行股份购买资产的股份发行数量为697,345,086股,占本次发行股份购买资产完成后上市公司总股本的比例约为9.70%。

交易对方因本次发行股份购买资产而取得的上市公司股份,自该等股份发行完成之日起36个月内不得以任何方式转让。本次发行股份购买资产完成后6个月内如上市公司A股股票连续20个交易日的收盘价低于发行价,或者本次发行股份购买资产完成后6个月期末收盘价低于发行价的,则交易对方认购的股份将在上述锁定期基础上自动延长6个月。但是,在适用法律、法规及规范性文件许可前提下的转让不受此限。

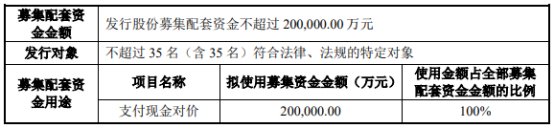

本次募集配套资金总额为不超过200,000.00万元,不超过本次重组交易对价的100%,发行股份数量不超过上市公司本次重组前总股本的30%。最终发行数量将在本次发行股份募集配套资金经中国证监会作出予以注册决定后,按照《发行注册管理办法》等法律法规的相关规定,根据询价结果最终确定。

本次募集配套资金采取向特定对象以询价的方式发行股份,发行对象为不超过35名(含35名)符合法律、法规的特定对象。本次募集配套资金的定价基准日为本次募集配套资金的发行期首日。本次募集配套资金的发行价格不低于定价基准日前20个交易日上市公司A股股票交易均价的80%,且不低于截至定价基准日上市公司最近一期经审计的归属于上市公司股东的每股净资产。

本次募集配套资金的发行对象因本次募集配套资金而取得的上市公司股份自该等股份发行完成之日起6个月内不得转让。

本次交易的交易对方为日照港集团、烟台港集团,均为上市公司间接控股股东山东省港口集团的全资子公司,因此,根据《上市规则》及《香港联合交易所有限公司证券上市规则》的有关规定,日照港集团、烟台港集团均为上市公司的关联方,本次交易构成关联交易。

本次交易完成后,不考虑募集配套资金,烟台港集团将持有上市公司9.70%股份,青岛港集团、烟台港集团合计持有上市公司60.06%股份。本次交易前后,上市公司间接控股股东均为山东省港口集团,上市公司的实际控制人均为山东省国资委,本次交易不会导致上市公司实际控制人变更。

本次交易不构成重大资产重组。本次交易不构成重组上市。

对于本次交易的目的,青岛港称旨在改善区域内无序竞争问题,推动山东省港口集约化发展;注入优质主业资产,增强上市公司核心竞争力;推进解决山东省港口集团体内同业竞争。

青岛港在公告中表示,本次交易前,上市公司主要从事集装箱、干散杂货、液体散货等各类货物的装卸及港口配套服务。上市公司经营的青岛港口是世界第四大沿海港口,西太平洋重要的国际贸易枢纽,我国北方最大的外贸口岸。本次重组将日照港集团、烟台港集团现有的优质液体散货码头相关资产注入上市公司,上市公司加快实施对山东省优质液体散货码头的一体化整合,促进主业规模化、集约化、协同化发展。本次重组有利于增强上市公司的综合竞争实力,提升上市公司企业价值。

本次交易已获得上市公司直接控股股东青岛港集团、间接控股股东山东省港口集团的原则性同意;本次交易已经交易对方内部决策机构同意,并审议通过本次交易正式方案;本次交易涉及的国有资产评估结果已经山东省港口集团备案;本次交易已经上市公司第四届董事会第九次会议、第四届董事会第十九次会议审议通过。

本次交易尚需上市公司股东大会审议通过;本次交易尚需取得香港联交所对青岛港发布《发行股份及支付现金购买资产协议》、《业绩承诺补偿协议》项下交易相关的股东通函无异议;本次交易尚需取得国资有权单位批准;本次交易尚需取得上交所审核通过;本次交易尚需取得中国证监会作出予以注册的决定;本次交易方案在取得有关主管部门的授权、审批和备案程序前,不得实施。本次交易能否取得上述授权、审批或备案,以及最终取得授权、审批或备案的时间均存在不确定性。在取得有关主管部门的授权、审批和备案程序前,上市公司不会实施本次交易,提请广大投资者注意投资风险。

青岛港聘请中信证券担任本次交易的独立财务顾问。

2019年1月21日,青岛港在上交所主板上市,发行数量45,437.6万股,无老股转让,发行价格4.61元/股。青岛港的保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为叶建中、董文;联席主承销商为瑞银证券有限责任公司、中银国际证券股份有限公司。

青岛港本次发行募集资金总额209,467.34万元,募集资金净额197,892.98万元。

2019年1月8日,青岛港发布的招股说明书显示,公司拟募集资金197,892.98万元,用于董家口港区原油商业储备库工程项目、董家口港区港投通用泊位及配套北二突堤后方堆场项目、董家口港区综合物流堆场一期项目、青岛港港区智能化升级项目、青岛港港区设备购置项目、补充流动资金。

青岛港公开发行新股的发行费用合计11,574.36万元,其中承销和保荐费用10,000.00万元。

2023年,青岛港实现营业收入181.73亿元,同比下降5.66%;归属于上市公司股东的净利润49.23亿元,同比增长8.72%;归属于上市公司股东的扣除非经常性损益的净利润47.93亿元,同比增长10.55%;经营活动产生的现金流量净额61.51亿元,同比下降1.31%。

2024年第一季度,青岛港实现营业收入44.30亿元,同比下降2.67%;归属于上市公司股东的净利润13.17亿元,同比增长4.60%;归属于上市公司股东的扣除非经常性损益的净利润12.93亿元,同比增长5.33%;经营活动产生的现金流量净额5.61亿元,同比下降45.17%。