中国平安增持“宇宙行” 今年以来第三次

中国平安集团及其旗下子公司今年以来三次增持“宇宙行”工商银行。

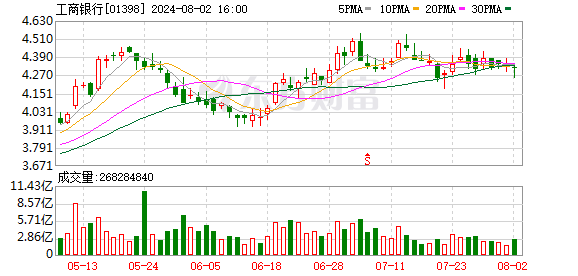

据香港联交所最新数据显示,平安资管近日增持工商银行H股股份1000万股,每股作价4.3378港元,总金额约4337.8万港元,增持后最新持股数目约130.24亿股,占工行H股比例约15%。

在此之前,中国平安集团及其旗下子公司平安人寿先后买入工商银行H股股份。中国平安集团于6月19日买入工商银行H股股份1000万股,每股作价4.4954港元;平安人寿于6月20日买入工商银行H股股份约3061万股,每股作价4.5875港元。

红利策略是指投资既具有较高股息率,又拥有稳定的分红、现金流充沛、基本面长期良好的上市公司。从历史情况来看,A股市场上银行、煤炭、能源、基础设施等领域的公司是红利策略配置的主要方向。

今年以来,在红利策略配置思路下,作为长期资金的险资持续加大对红利股票的配置。今年一季度,中国电信、山西焦煤、中原高速等上市公司受到险资青睐。数据显示,中国人寿旗下保险产品增持中国电信约9837万股A股股份,长城人寿增持中原高速约1170万股A股股份,太保寿险旗下保险产品增持山西焦煤约1491万股A股股份。

东吴证券非银金融研究团队认为,今年红利主题结构性机会主要的解释变量是国债收益率下行表征的资产荒,资产荒的趋势没有变化,低估值、高股息资产仍然会成为一个合意的配置方向。当前时点要重视金融板块低估值高贝塔的配置,一方面红利股票股价的上行构成了高股息的自我约束;另一方面,低估值、高贝塔股票的普遍下行带来了历史的估值底部。

近年来,险资加大红利策略配置,或许还有着新旧会计准则切换的影响。华创证券发布研究报告认为,由于新会计准则下更多权益类资产被记入FVTPL(以公允价值计量且其变动计入当期损益的金融资产),权益市场波动直接传导影响净利润稳定性,出于熨平报表波动考虑,险企有诉求及趋势增加FVOCI(以公允价值计量且其变动计入其他综合收益)类资产。FVOCI类资产的公允价值波动计入其他综合收益,但分红能够进入利润表,红利资产恰好契合这一点,且较符合FVOCI计量标准中对“长期持有”的界定。

华创证券表示,2026年1月1日起所有非上市保险公司亦切换至新会计准则,预计资产端会提前筹备布局OCI(其他综合收益)类资产,助力准则平稳切换,减小对净利润的影响。预计险资红利资金潜在增配空间约3644亿元。

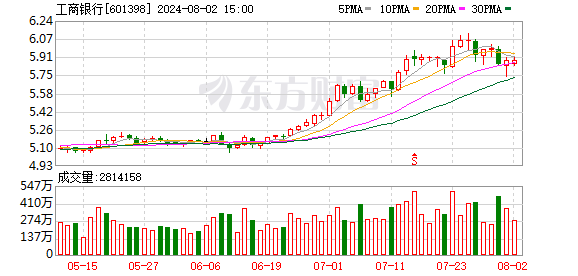

高股息、低估值的红利股票今年市场表现相对突出,上市险企加大红利策略配置有望为投资端带来较好收益贡献。Choice数据显示,截至8月2日,红利指数今年以来累计上涨约5.45%,同期上证指数跌约2.34%,深证成指跌约10.20%,创业板指跌约13.38%。

国泰君安非银金融研究团队认为,由于投资端二季度权益市场表现好于2023年同期,叠加上市险企普遍加大对“类固收”红利资产的配置,有利于推动投资收益和利润改善。

展望后市,红利策略仍会是险资A股权益配置的主要策略。上海一家大型保险资管公司权益投资负责人告诉记者,A股配置方面,预计部分近期跟随风格调整的绩优红利板块仍是三季度重要配置方向。

深圳一家保险资管机构相关负责人告诉记者,从历史数据比较,以及全球横向对比看,A股目前的估值处于历史较低位置,相较其他主流股市也比较低,市场性价比是比较高的。考虑股债相对回报率,A股当前也具备较好的吸引力。

“在市场不确定性依旧存在的情况下,红利策略相对占优,低估值、高股息的稳定经营公司是我们今年的主要配置方向。”上述负责人说,此外还会重点关注符合国家经济高质量发展的方向,受国家产业政策支持的新兴产业方向如人工智能、自动驾驶等。

(文章来源:上海证券报)