中报绩后累涨9%,券商集体看好中国平安

随着资金抱团银行瓦解并转为流入其他板块的刺激,A股市场迎来难得的集体大涨。

截至收盘,A股有近4700股上涨,全天共成交8766亿元,较上日显著放量2693亿元。更少见的是,全市仅有不到10股跌超5%且无一跌停,说明市场信心开始显著回暖。

值得一提的是,今天开盘后保险板块就率先集体大幅上涨引领市场,其中天茂集团,新华保险一度涨停,平安、太保、人寿、人保等强势跟涨,给市场带来了巨大的助推情绪。

其实近日来,随着险企纷纷披露中报业绩并获得机构好评和资金关注,保险板块就开始逐渐走出上涨态势,中国平安在中报业绩发布后A股累计涨超5%,其H股更是大涨了9%。同时留意到,中国平安也是在近20日来在几大险企中获得了最多的主力净流入。

显然,这是在大市交易信心重新回暖之际,平安财报中多项指标强劲增长的表现获得了机构和投资者的认可,并持续形成正反馈。

01

保险股集体大涨,多重利好催化

今天的A股和港股之所以显著走强,是由多方面的利好催动。

除了银行资金抱团瓦解流向其他板块助推行情,还有近期国家队、机构资金也频频大举入市带来了巨大的支撑信心。

同时,近期市场传闻中企在海外或有超5000亿美元外汇资金可能随着美元降息及人民币升值带来息差收缩,有部分资金加快结汇回流,由此带来巨额增量资金。恰好近日人民币快速升值进一步印证了该传闻,进而刺激了市场交易信心。

此外,地产行业也迎来重磅利好刺激。消息称中国正在考虑进一步下调存量房贷利率,允许规模高达38万亿人民币的存量房贷寻求转按揭,以降低居民债务负担、提振消费。

今年来,地产整个产业链的全面遇冷对经济和金融市场带来持续担忧,成为股市低迷下跌的重要原因。如今政策有望吹风推出重磅地产刺激政策,至少短期能明显加强市场信心。

而对于银行股抱团资金短期的瓦解,这并不是意味着资金拥抱红利资产的逻辑失效。在A港股市场属于红利股资产中,银行、保险、能源(煤炭电力)、公用事业、资源是重点组成部分。

其他多数非银红利资产由于前期已合理调整反而获得到了从银行板块流出的资金的青睐,今天即使占相当权重的银行股大跌,红利指数盘中依旧上涨达1.2%,其中保险就是其中较为受益的板块之一。

保险行业较为靓丽的中期业绩表现也是其能引领红利资产走强的重要导火索。

截至8月29日,包括平安、人寿、人保、太保、新华保险在内的A股五大上市险企均已披露年中期“成绩单”,整体业绩呈现出明显的回暖态势。

具体来看,2024年上半年五家险企的净利润合计达1717.99亿元,同比增长约12.55%,其中,中国平安净利润总额在五家上市险企中位居第一,达746.19亿元,同比增长6.8%。中国人寿、中国太保、中国人保和新华保险的归母净利润分别为382.78亿元、251.32亿元、226.87亿元、110.83亿元,同比增长分别为10.6%、37.1%、14.1%、11.1%。

同时在7月份险企的业务也继续加速,比如最主要的寿险业务,人保寿险、平安寿险、新华保险、中国人寿的7月单月保费同比增速分别为21.8%、17.2%、11.3%、8.3%。

在投资端,上半年虽然利率下行叠加资本市场波动带来不利干扰,但险企的投资收益增长依旧强劲。五家险企的总投资收益合计3370.63亿元,同比增长33.29%,显著展现出了险企作为中国红利资产中“压舱石”的特性。

上半年,得益于保费增长带来稳定的现金流贡献,保险资金运用余额30.9万亿元,较上年末增长9.6%。今年几大险企也适时明显增加了债券配置,债券占比环比提升1.2pt至47.5%。同时对股票基金的占比也环比提升0.2pt到12.7%。

而今年的债券牛行情和股市持续拥抱红利股资产的背景下,此两项重大占比的投资让险企收获了巨大的收益增长。

中国平安就是表现较为出色的代表。截至6月末,平安债券投资账面值3.16万亿元,债券型基金投资账面值0.12万亿元,分别占据投资组合的60.7%和2.3%。

平安总经理助理兼首席投资官邓斌对此表示,“债券投资是保险资金配置最核心的部位,是延展资产久期和匹配负债需求最重要的压舱石。上半年公司投资收益表现较去年同期改善,主要是由于公司提前配置了很多长久期利率债以及很多高价值股,下半年仍会坚持做好均衡配置。”

值得一提的是,8月初金融监管总局下发《关于健全人身保险产品定价机制的通知》,新规明确规定对普通型、分红型、万能型等保险产品预定利率上限进行明显下调,并将于9月开始分批切换,这将更有利于险企降低利差损风险,提高险企的资产负债管理水平。

从最后效果来看,新规将明显有助推动险企寿险业务迎来景气度,同时也将对后续险企利润端带来增厚。

这也是近期资本市场对险企的看好态度明显提升的重要原因。

02

高基数下价值延续增长,

平安开始兑现强劲阿尔法

回归到公司层面,从上述一众券商的研报中不难看到市场专业机构对平安的看好之势,而这背后行业“贝塔”的共振之外,离不开平安自身所呈现的“阿尔法”。

从此前平安交出的半年报来看。

尽管整体外部环境仍然不乏压力,平安却展现了优于行业的恢复态势。中金公司此前在研报中亦认为,平安盈利拐点或已出现。

具体来看这份成绩单,一方面,寿险新业务价值在高基数下维持较高增速。

上半年,平安实现新业务价值223亿,可比口径下同比增长11.0%,Q2单季在去年同期的高基数下基本持平。

作为衡量寿险企业的承保质量和成长性以及判断寿险企业经营的核心指标,平安的新业务价值表现持续兑现了其业绩的复苏势头。

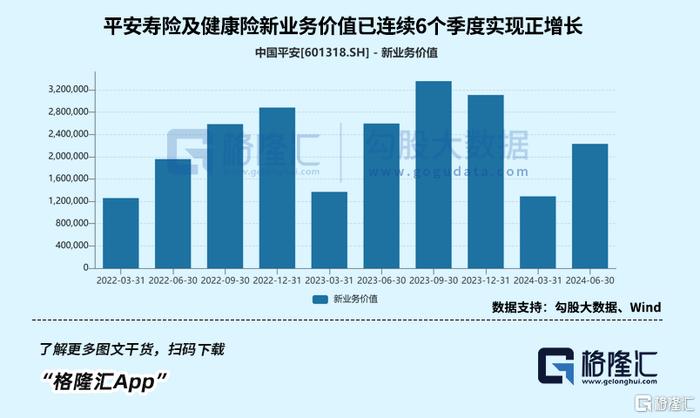

实际上,回顾此前数据,平安寿险及健康险新业务价值已连续6个季度实现正增长。

不难看到,平安的这一压舱石业务持续得到夯实加固。

另一方面,代理人渠道持续优化结构,不断兑现改革呈现,产能优势不断扩大。

财报显示,上半年,代理人渠道新业务价值181.06亿元,同比增长10.8%,人均新业务价值同比增长36%。聚焦以 “优” 增 “优”,新增人力中“优+”占比同比提升10.2个百分点。

此外,银保渠道新业务价值达26.41亿,同比提升17.3%。

截止上半年,个人寿险销售代理人数量达34.0万,较去年底下降约2%。

不可否认,过去围绕渠道改革、代理人提质,代理人队伍数量的下降对公司业绩端造成了压力。

如今来看,公司代理人数量下降趋势呈边际收缩,质量亦得到有效提升和巩固。

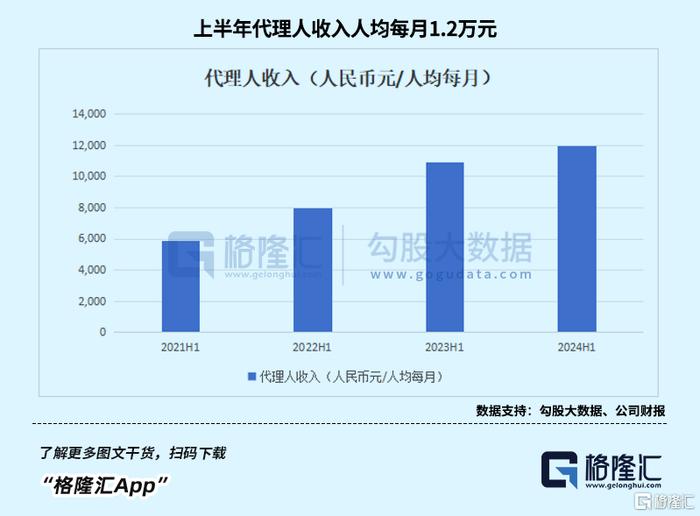

其中,一个有效的观察指标在于代理人收入的增长。

半年报数据显示,平安寿险及健康险业务上半年代理人收入人均每月1.2万元,同比增长9.9%,而这一数据在2021年上半年还只是5889元,可以说三年间翻了一番。

不难看到,伴随代理人收入的增长,其代理人队伍的稳定性也将进一步增强,同时也将释放乘数效应,不论是提升客户满意度,增强销售能力,增加公司的经济贡献和盈利能力,都将带来持续的正反馈。

由上足以验证,公司价值转型已经取得了阶段性的成果,各项指标呈现出公司寿险主业不断改善的趋势,也正让市场对其后续的经营变得乐观。

站在当下,对平安后续的价值判断离不开如下几个核心逻辑:

其一,不论行业如何变幻,平安始终能够保持稳健的成长势头,这一点已经从过往的经营成绩中得到反复验证。

尽管经历了短期的阵痛期,但可以看到,平安在历史发展中,长期以来均总体保持了良好的发展势头,不断兑现业绩成果。

仅从总资产这一数据来看,平安的总资产已经从2003年的1827亿增长至如今的超12万亿,呈现节节攀升之势。

站在当下来看,公司拥有领先的市场份额,品牌价值更是站在全球保险品牌的头部,考虑到当前国内保险行业不论是保险密度还是深度都仍远远落后发达经济体,甚至与全球市场均值也都存在一定的差距,平安所积累的优势都决定了其后续还将不断兑现价值成长。

其二,迈过改革阵痛期,经营质量持续得到夯实。

如今,随着公司迈过改革阵痛期后,经营质量已经得到了全面的夯实。

不论是从渠道的多元化和代理人效能的提升,还是产品的创新和服务的升级,都奠定了平安未来延续高质量增长的根基。

从今年上半年来看,平安寿险业务的“4渠道+3产品”战略得到了进一步的深化。公司不仅全面加强了渠道建设,提升了业务质量,还通过升级“保险+服务”的方案,为客户提供了更加省心、省时、省钱的“三省”服务。此外,公司在健康养老领域的深入布局,进一步赋能了业务的高质量发展。

平安的转型并非孤立事件,而是整个保险行业改革浪潮的一部分。而作为行业的先行者,平安的改革举措引领了行业趋势,激励着其他保险公司也在不断围绕诸如营销体系的改革,推动销售队伍向专业化、职业化方向发展。

而平安通过已打造的高素质、高绩效、高品质的“三高”队伍,不仅全面提升了自身的竞争力,也为行业的健康发展树立了标杆。

如今随着平安步入新的阶段,在业绩端迎来拐点之际,往后看,公司长期保持高质量发展的势头仍然具备确定性。

其三,综合金融模式协同医疗养老战略,构筑深厚护城河。

平安聚焦“综合金融+医疗养老”,通过这一模式展现了其强大的生态延展性和价值挖掘能力。

通过整合旗下包括保险、银行、投资等在内的多元化金融业务,平安构建了一个互相促进、资源共享的综合性金融服务生态。这种模式不仅满足了客户在不同金融场景下的需求,还通过交叉销售和增值服务,提升了客户的体验和忠诚度。

在医疗养老领域,中国平安洞察到了中国社会老龄化带来的巨大市场需求,通过提供定制化的医疗养老服务,如“保险+健康管理”和“保险+居家养老”等,满足了客户在医疗和养老方面的综合需求。这些服务不仅增加了客户的粘性,也为公司开拓了新的收入来源。

可以说,综合金融与医疗养老战略的结合,形成了双轮驱动的效应,使得公司在金融业务稳健发展的同时,围绕医疗养老业务不断实现更强劲的增长曲线。

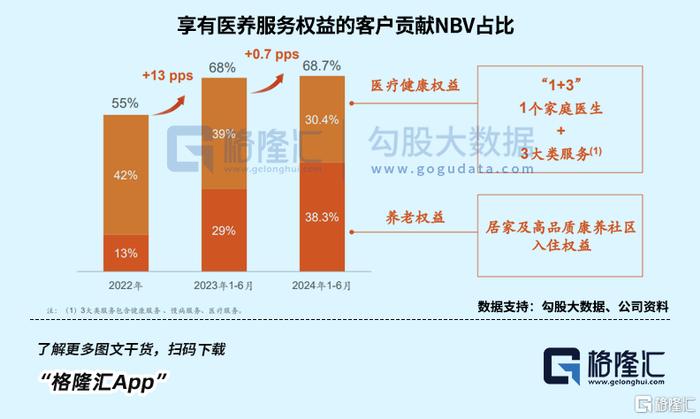

从上半年数据来看,享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超68%。其中医疗健康权益客户贡献NBV占比30.4%;养老权益客户贡献NBV占比38.3%。

可见,医疗养老生态圈的建设不仅极大地促进了公司寿险业务的增长,同时也加深了客户的服务体验和满意度,为平安构建了在行业竞争中让对手难以逾越的护城河。

03

结语

如今,在外部宏观环境仍然颇显复杂的局面下,国内股市其实已经从2021年的高位回调至今,可以说已非常充分的消化了大部分的利空预期。

当前中国股市正受到多方面积极因素的推动,表现出向好的趋势。在外,美元降息人民币升值带来中美利差收缩吸引资金回流;在内,政策面与资金面也正在不断形成合力,引导资金流入并支持股市回稳走好。所以四季度的A股和港股市场,或许已不用再悲观。

在其中,业绩已明显回暖的保险行业,将是接下来红利资产估值回升的重要引领者之一。而自8月中旬以来震荡向上的平安,右侧的机会或许已经显现。(全文完)