前三季度保费数据凸显强韧动能,重回万亿市值的中国平安看点何在?

9月下旬以来,随着一揽子增量政策举措,释放积极的政策转向信号,A股掀起的这一轮"牛抬头"行情,保险板块表现持续强势。

值得一提的是,此轮行情中平安表现可谓不俗,其中,平安A股在9月24日至10月8日高点的区间涨幅达到了40%,期间更是出现难得的涨停行情。

(来源:富途行情)

(来源:富途行情)H股方面,自9月16日地点启动至10月7日高位,区间涨幅更是接近70%,在一众险企中表现抢眼。目前平安A股的总市值已经重回万亿大关,截至10月15日收盘为1.04万亿人民币。

(来源:富途行情)

(来源:富途行情)值得一提的是,近日中国平安、中国人寿相继发布了表现不错的前三季度保费数据,行业基本面向好的势头不减。站在当下来看,保险板块持续热络背后究竟有哪些逻辑支撑?对于平安来说,机会又何在?

1·保费增速持续扩张,兑现成长动能

先来看此次平安交出的最新保费数据。

前9月,平安旗下子公司平安产险原保险合同保费收入为2393.71亿元人民币,同比增长5.9%;平安寿险保费收入为4217.16亿元,同比增10.2%;平安养老险保费收入达141.97亿元,同比下降约4.9%;平安健康险保费收入138.91亿元,同比增长14.6%。

可以看到,财险出现单位数增长外,寿险及健康险均保持了双位数的增长,特别是核心的人寿险增速仍然保持在强劲态势。

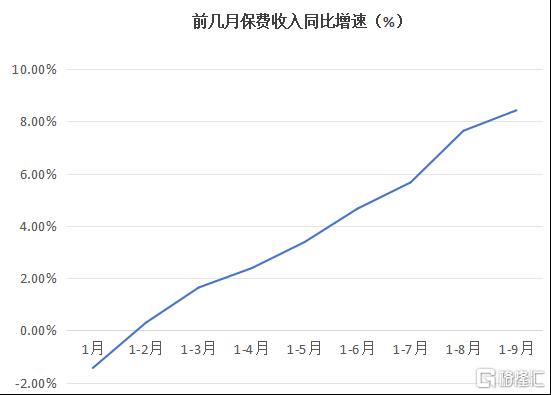

而从整体来看,平安前9月保费收入合计约6891.754亿元,同比增长8.42%。结合今年来前几月的保费收入可以发现平安的增速一直处在扩张状态。

(数据来源:公司公告)

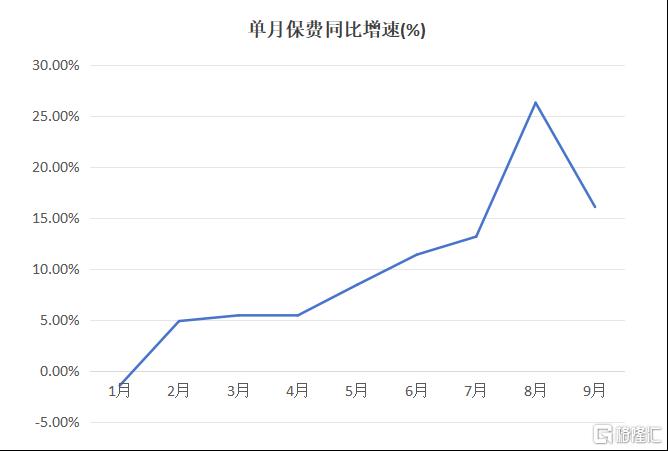

(数据来源:公司公告)尽管单从9月份数据上不难看到,整体的增速较上月有所放缓,但考虑到上月抢停售等因素影响带来的高增长,平安9月取得的增速表现仍然颇为不俗,展现了较强劲的增长态势。这一点也体现在了核心业务板块的细节当中。

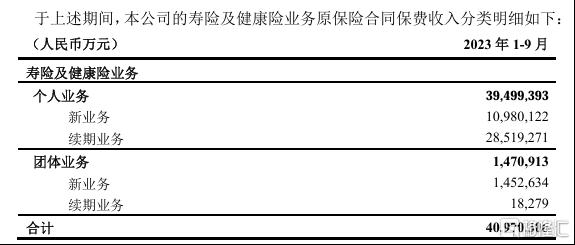

(数据来源:公司公告)

(数据来源:公司公告)可以看到,在寿险及健康险业务方面,个人业务的保费收入达4351.4亿元,其中新业务为1238.5亿元,同比增速达到了12.8%,反映公司的新单销售表现强劲,业务拓展效果显著。

(来源:公司公告)

(来源:公司公告)另外从9月寿险单月数据来看,当月实现保费收入370.87亿元,同比增速达到22.40%,延续强劲增长势头不减。

总的来看,保费收入的优异表现,为后续业绩的释放带来了良好预期,这也进一步佐证了公司持续兑现的扩张的姿态,为市场带来了信心。

2·保险股迎"强心针",供需两侧不断夯实

从行业视角来看,保险板块显然也已经进入到了一个新的阶段。

过去几年围绕供需两端不断夯实的行业基本面,叠加当前政策释放的强心剂,带给市场持续的估值催化效应。

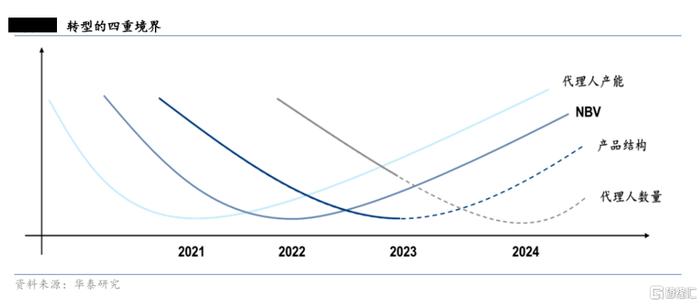

供给端来看,行业过去几年持续推动供给侧改革,险企向高质量发展转型。不论是从代理人渠道效率的变革,提升代理人产能,还是银保渠道的优化,提升渠道业务价值率,都为险企的良性发展带来了积极的推动作用。

如今,也可以看到,接连兑现的核心指标的优异表现,显示出行业正迎来企稳回升,后续有望延续修复态势。

(图片来源:华泰证券)

(图片来源:华泰证券)需求端来看。随着人口老龄化的加速,养老、健康相关需求日益凸显,保险公司也正从多角度切入健康、养老等领域。

以中国平安为例,公司通过构建"综合金融+医疗养老"深度融合的产品与服务生态闭环,整合旗下各类资源和服务,能够为客户提供从基础金融服务到高端财富管理、再到医疗保健、养老服务、健康管理等全方位的解决方案。这不仅提升了客户黏性,也为保险业务增长提供了新的动力。由此,整个行业的成长空间也正不断被打开。

结合近期券商的观点来看,机构对保险板块的走势也多数表示看好,并认为保险股在政策支持、市场环境改善、投资收益增加、业绩超预期以及利率环境等多方面因素的共同作用下有望展现持续的吸引力。

一方面,当前A股市场的持续上涨为保险公司的资产端带来了显著的正面影响。随着市场的热络行情,保险公司的投资收益得到提升,尤其是权益类资产的收益增长,将直接增厚了保险公司的当季利润。而在低基数效应的背景下,保险股三季报的预计利润有望大幅超越市场预期。进一步从中期视角来看,市场亦预期牛市行情有望持续,这也将对保险公司四季度的利润产生积极影响,全年业绩表现有望带来惊喜。

另一方面,在负债端,由于去年同期的低基数效应,加之预定利率3%产品停售的影响,预计寿险公司在三季度的新业务价值将实现高速增长。与此同时,更长周期来看,随着地产政策的积极转向,刺激消费等相关政策驱动经济回暖,也有望带动险企基本面向好,资负共振的逻辑还将持续演绎,并对市场形成正反馈。

3·"牛市"择时不如选股,如何看待平安后市的机会?

此前可以说,券商股正式吹响了"牛市"的号角。

如若近期的回调令市场担忧行情的延续性,如今随着政策端继续释放的积极信号,也为后续权益市场向好带来了更积极的预期。

从牛市视角来演绎,历史上几轮牛市行情中,保险、银行板块在前期均会有不俗的表现。一方面得益于与宏观经济向好叠加牛市预期下,这类公司的业绩会有较好的表现,另一方面,这类公司大市值属性下也使得其对整个大盘的拉动效应也更明显。

现阶段来看,显然行情仍然还处在早期阶段。不过在牛市环境中相较于择时,在大盘调整中往往很容易踏错节奏,未能跟对市场的脚步。因此,选择具有优质基本面并具有催化潜力的标的等待市场的积极反馈不失为明智之举。

从平安的角度来看,当下公司受益于如下几个因素的催化。

其一,政策利好因素。10月14日召开的财政部发布会,核心重点是中央财政加杠杆来支持地方化债、银行补充资本金和地产去库存。对此有分析人士认为,这次支持的化债力度应该是近几年来最大的,对比2015-2018年的规模,后续化债规模有望达到10万亿以上。

很显然,这次发布会释放的化债讯息,对持有大量不动产的保险公司构成直接利好。此前平安的股价一定程度受到固定资产投资拖累,化债有助于提高资产的估值,有望带来阶段性修复契机。

其二,互换便利推出。此前,互换便利工具的创新推出,给予保险公司更多的投资操作弹性,并有望带来成本优势。同时支持发债回购股票,对高息股上市公司而言有助于撬动增量资金,对市场表现带来刺激。

此前里昂观点就曾提到,这一系列政策与保险股最为相关,该行同时视中国平安为主要受惠者,其指出,政策提出股价显著低于市账率企业应设法强化价值,指数重磅股应建立系统性规则强化股东价值,或尤为有利平安及太保。支持楼市政策亦应改善投资者情绪,尤为有利平安。

其三,险企三季报呼之欲出。结合此前抢停售、降准降息以及刺激消费相关政策,市场预期险企新业务价值增长有望提速,负债端表现有望超预期。与此同时,股市的回暖也会带动保险公司的投资收益,从而提升其整体业绩,后续财报表现还将具备看点,有望进一步对市场估值带来催化。

4·结语

站在当前来看,金融板块仍然是关注市场后续动向的重要情绪观察点所在。而中长期视角下,随着一揽子政策的出台,支持经济和市场信心的修复,为资本市场的表现带来了良好的预期。同时美联储降息周期下,外资回流,有望进一步对港、A股市场带来支撑。

此外,结合近几年全球资本市场表现来看,当下港、A股不论是涨幅还是估值都落后于各大主流市场,具备修复潜力。

正所谓信心比黄金更重要,久违的牛市的到来,保险板块作为历来牛市行情中最亮眼的板块,这一次相信也不会令人失望。对于投资者而言,选择优质基本面同时具备催化预期的优质企业跟随,或也将更有助于在稳健的安全边际中挖掘超额收益的机会。