三季报超预期!“长牛”市场趋势下中国平安后市怎么走?

近期,受政策刺激等多方面因素影响,市场情绪整体偏向乐观,尽管国庆节后大盘有所调整,不过机构多数观点仍然认为,中国资产或已步入一个长牛、慢牛的新阶段。

在这一背景下,以保险为首的金融板块走势强劲,特别是作为保险行业“领头羊”的中国平安展现了不俗的市场表现。截至目前,平安A股、H股自9月24日以来,累计涨幅均超过30%,其总市值也已经回到了“万亿俱乐部”

在市场表现造好之际,平安于近日也接连交出优异成绩单。此前10月15日,公司公布前9月份保费数据,收入增长明显,展现良好的成长韧性。而近日,平安交出三季度财报,整体稳中有进,表现超预期。

结合当下市场观点来看,机构普遍看好保险行业前景,并认为平安作为中国金融核心资产估值修复尚有巨大空间。

接下来,不妨结合平安的各项表现从以下三个方面来探讨公司获市场看好的逻辑。

1·逻辑一:资负共振,险资业绩显著改善提振预期

资产端和负债端作为共同影响保险公司盈利能力、风险管理和长期可持续性的两个重要方面,对评估险企后续市场表现至关重要。

宏观层面而言,不难看到,近期国家密集出台了一系列正向刺激政策,这些政策不仅将促进经济的稳定增长,同时有力提振了市场信心。在这一背景下,保险公司的资产端和负债端有望迎来共振修复。特别是中国平安,作为行业内的领军企业,其在资产端和负债端超预期的表现,也正进一步提振市场对其后续行情的乐观预期。

负债端来看,此前平安公布的数据显示,前三季度,公司累计实现原保险保费收入6891.75亿元,同比增长8.4%。

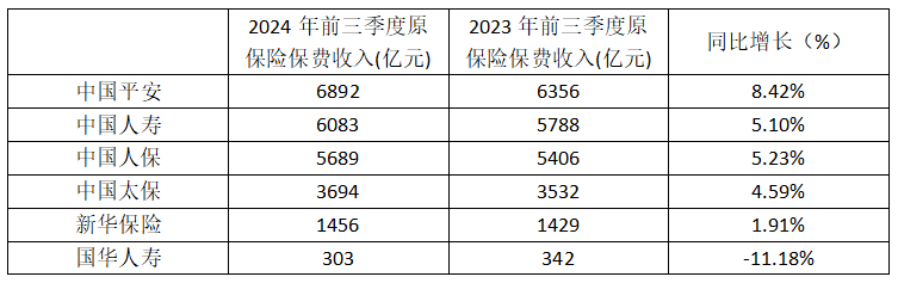

对比整个行业内各家上市险企情况来看,不论是保费规模还是增速,平安均位居首位。

(数据来源:各公司公告)

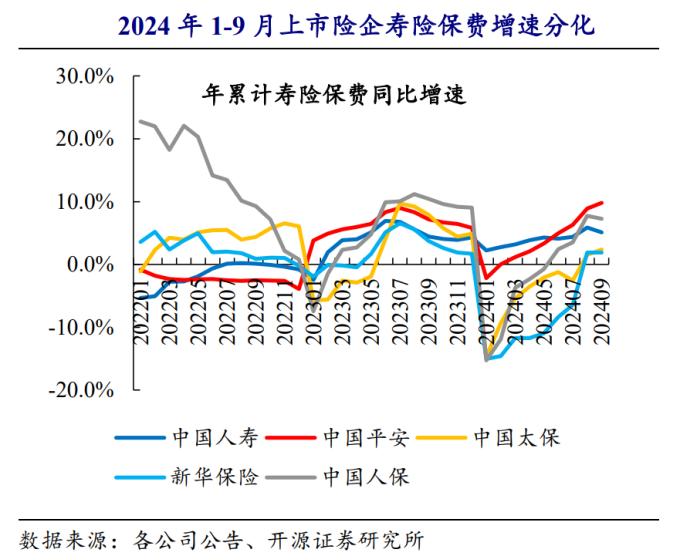

(数据来源:各公司公告)而聚焦到核心的寿险业务,可以看到,上市险企寿险保费增速正面临分化,平安在这之中走势领先。

数据显示,前9月平安人身险业务累计保费同比增速达到9.8%,较1-8 月的8.9%进一步扩张,并领先于中国人保的7.3%,中国人寿的5.1%,中国太保的2.4%以及新华保险的1.9%。

(图片来源:开源证券)

(图片来源:开源证券)另外,单月数据来看,平安9月寿险及健康险保费增速继续保持双位数高增长,达到20.1%。

结合整个行业所处环境来看,预定利率的下调成为带动寿险短期高增的重要推手,而整个低利率的市场环境叠加居民风险偏好降低以及对稳健型理财需求上升的这一背景,则还将令寿险负债端的景气度有望得到延续。

对此,市场观点预计分红险将逐渐替代传统型产品,成为新的主力产品类型,其在市场中的占比可能超过50% 。

在此背景下,可以看到,平安积极推动产品升级,通过优化产品结构和提高服务质量,顺应市场变化,抢抓销售时机,实现了保费收入的稳步增长。

资产端来看,随着一系列稳经济政策的出台为市场注入了信心,权益市场向好预期不断升温。同时,新“国十条”等政策明确提出要推动保险业高质量发展,防范利差损风险,缓解市场担忧。

此前,招银国际研报即提到,权益市场回暖将带动险企投资收益在去年同期低基数下大幅改善,直接增厚当期利润,今年三季度险企归母净利润增速有望大幅超出预期。此外,四季度保险板块有望实现估值与业绩“双击”。

从此次平安三季报表现来看,公司前三季度实现归属于母公司股东的营运利润1138.18亿元,同比增长5.5%;归属于母公司股东的净利润达1191.82亿元,同比增长36.1%。业绩表现超预期。

长期来看,伴随政策引导下推动险企负债成本优化,叠加宏观经济预期不断修复、权益市场逐步回暖,上市险企业绩以及市场表现还将持续引人期待。

2·逻辑二:质效提升,核心寿险业务“固本培元夯基”

如果说,资负两端的共振引导的是短期和中期的向好预期,那么平安围绕核心寿险业务展开的一系列改革与创新则是支撑其长期的业绩增长和市场表现的重要基石所在。

从此次三季报来看,不难发现,中国平安的寿险业务通过产品结构的持续优化和销售渠道的高质量转型,实现了“质效提升”,为公司的长期发展奠定了坚实的基础。

具体可从如下几个维度来观察。

首先是新业务价值增长。

在今年前三季度,平安寿险及健康险业务新业务价值达成351.60亿元,同比增长34.1%。与此同时,代理人渠道新业务价值同比增长31.6%,代理人人均新业务价值同比增长54.7%。这一系列喜人的增长数据显示出平安业务的增长韧性和渠道效能的提升。

其次是平安在代理人渠道的优化和多渠道战略的推进上取得了积极的成果。

人均新业务价值的增长清晰地表明,平安在提升代理人效率方面取得了实质性进展。

与此同时,代理人数量在经过调整后逐渐企稳,截至2024年9月末,个人寿险销售代理人数量为36.2万,这进一步印证了公司在优化团队结构和提升业务质量方面的努力。

除了代理人渠道,中国平安在银保渠道、社区网格及其他渠道方面也取得了显著成效。在银保渠道,前三季度新业务价值实现了68.5%的同比增长。在社区金融服务渠道,存续客户13个月保单继续率同比提升6.6个百分点,新业务价值同比提升超300%。此外,银保渠道、社区金融服务及其他等渠道贡献了平安寿险新业务价值的18.8%,贡献同比提升2.4个百分点。

最后是创新的产品与服务持续撬动市场需求。

平安不断丰富其保险产品体系,聚焦市场需求变化,研判财富、养老、保障三大趋势,相继推出“保险+健康管理”、“保险+居家养老”、“保险+高端养老”等相关服务,构建了差异化的竞争优势。

眼下,随着销售旺季的临近,今年来保险行业普遍对销售情况表示乐观,这也为平安的销售队伍全力准备2025年一季度的销售提供了更多信心及准备时间。业内人士对险企来年一季度的险企业绩向上势头一致看好。实际上,今年已有多家保险公司相关活动提前至9月启动,产品创新、差异化策略成为保险公司竞争的焦点。预计平安的创新产品和服务也将在接下来的产品推广中发挥关键作用,为公司带来持续的增长动力。

可以说,经历了近5年刀刃向内的改革之后,平安已经实现了深层次的蜕变,步入到高质量发展的新阶段,公司持续交出的优异成绩单,也验证了其战略布局的正确性和前瞻性。通过这一系列改革与创新,平安的核心寿险业务实现了“固本培元夯基”,为其长期的业绩增长和市场表现提供了坚实的支撑。

3·逻辑三:战略协同,“综合金融+医疗养老”蓄势价值释潜

站在更长视角来看,平安在行业的长期价值潜力甚至能够引发市场对其价值重估的可能,则更在于其构筑的战略协同优势。

平安打造的“综合金融+医疗养老”战略,不仅为客户提供了全链条的个性化金融服务,还涵盖了全生命周期的医疗健康服务,形成了独特的竞争优势。这一战略的实施,为平安带来了显著的协同效应,有力增强了公司的盈利能力和市场竞争力。

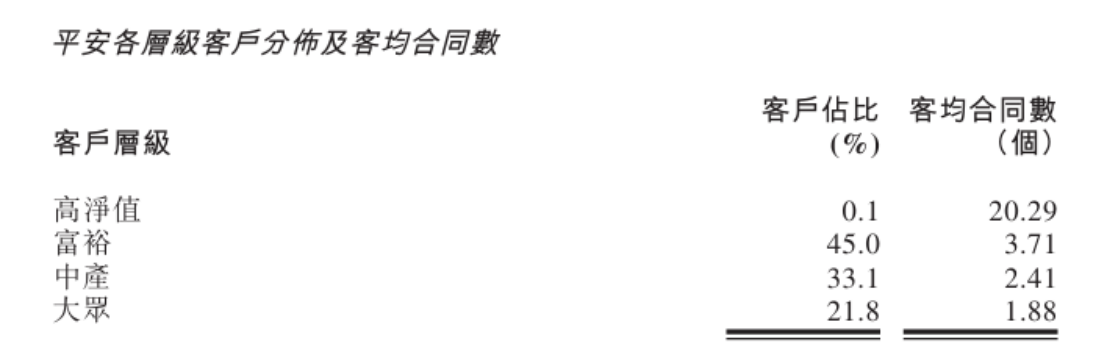

一方面,平安的综合金融模式通过交叉销售转变为“全面客户经营”,深度挖掘单个客户的价值,有效降低了获客成本、运营成本和风险成本。这种模式不仅增强了客户黏性,还更容易吸引和保留高价值、高成长、高留存的“三高”客户。基于综合金融模式,平安构筑了深厚的护城河优势。财报显示,截至2024年9月末,已有25.1%的客户持有集团内4个及以上合同,持有4个及以上合同客户的留存率达98.0%,较仅有1个合同客户的留存率高10.7个百分点。另外,截至2024年9月30日,集团中产及以上客户占比78.2%, 高净值客户的客均合同数达20.29个,远高于富裕客户。

(来源:公司公告)

(来源:公司公告)