医疗险创新破局 人保平安等20家险企20余款产品免赔额限制松绑 保险业步入0免赔大规模普及时代

财联社7月11日讯(记者 夏淑媛) 曾因1万免赔额得以快速增长的百万医疗险市场,正慢慢松开免赔额限制的“缰绳”。近日,人保健康一款6年保证续保的百万医疗险也开始朝着0免赔的方向升级。

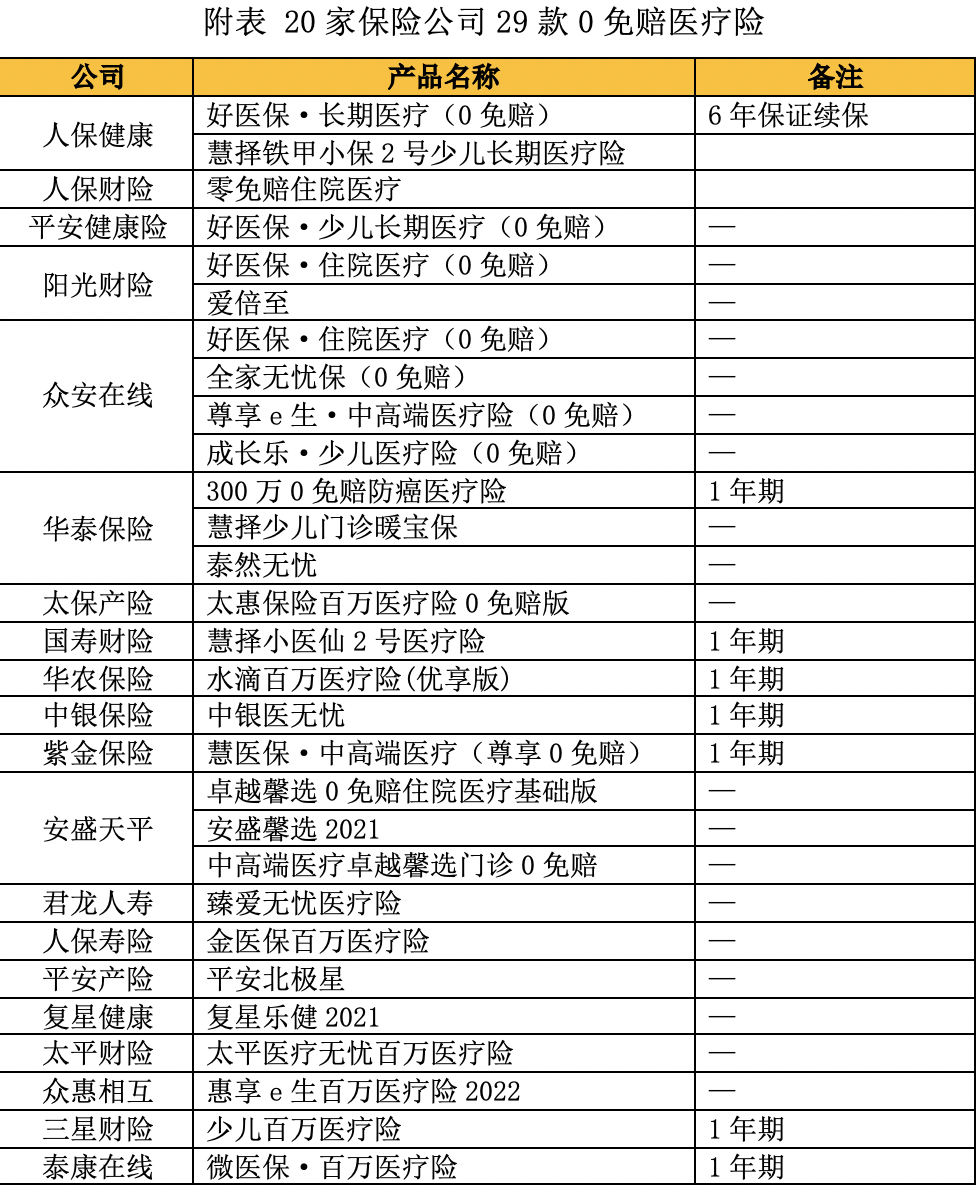

据财联社记者不完全统计,目前市场上至少20家险企推出20余款0免赔额设计医疗险。这些产品通过突破免赔额限制,将保障范围拓展至常见病、慢病和急性病等,打破了传统医疗险仅聚焦大病保障的设计思路,实现了“大病可报销,小病也能赔”,让过去大量未出险的客户有机会体验到医疗险的价值。

在某再保险公司产品部经理王明彦看来,商业医疗险发展到今天,0免赔额已经具备了大规模普及的条件:一是“三医”改革的深化推进,使得单次住院成本得到有效控制;二是医疗险风控技术的积累,使得有逆选择倾向的高风险客户可以被有效拦截;三是理赔技术更迭,使得高频理赔可以在成本可控的情况下实现。其预计,在未来一段时间,0免赔额设计将成为主导百万医疗险的升级方向。

医疗险免赔限制松绑,人保、平安、众安等20家险企推出20余款0免赔产品

2016年,借助彼时大火的互联网平台经济,百万医疗险一经面世便引爆市场,其最引人瞩目的产品设计之一便是“1万免赔额”。即在保险事故发生时,被保险人先自行承担1万元的医疗费用,保险公司再对超出1万元的部分进行赔付。

正是通过“1万免赔额”的产品设计,保险公司成功地打开国内百万医疗险市场。一方面,在当时定价数据普遍缺失、理赔运营能力不足的情况,“1万免赔额”设计帮助险企减少小额索赔的发生,在降低理赔成本的同时守住风险底线;另一方面也让险企得以降低保费,做高保额。

但如今,这一巧的妙设计正逐渐被市场抛弃。近日,人保健康一款6年保证续保的百万医疗险也开始朝着0免赔的方向升级。

所谓“0免赔”,相当于降低报销门槛,手术费用、住院期间费用等,就算花了1元钱,保险公司也能给予部分赔付。

据了解,早在今年3月,人保财险、阳光财险、众安在线3家公司就曾参与推出1年期0免赔住院医疗险,平安健康单独承保了一款0免赔的少儿长期医疗险。

除上述几家头部公司之外,参与0免赔额百万医疗险设计的公司不乏中小险企的身影。2023年4月,水滴保联合华农保险也推出了不设免赔额的百万医疗险。

据财联社记者对蚂蚁保、微保、慧择、水滴保等多家互联网保险平台统计,市场上0免赔标签的医疗险产品达20余款,涉及至少20家保险公司。

整体来看,这些产品取消常规百万医疗险产品中1万元的免赔额,改为分段比例赔付。

以某产品为例,经社保结算后,在保障范围内的医疗费用,0-5000元(含)以内报销比例为10%;5000-10000元(含)以内报销比例30%;10000元以上报销比例为100%。

水滴保总精算师滕辉表示:“目前市面上的百万医疗险产品一般设有1万-2万元的免赔额,导致用户一些小额医疗费用无法得到理赔,而完全取消免赔额的产品价格又很高,采取0免赔额分段赔付的设计就是为了缓解这样的用户痛点”。

取消赔付门槛,需要面临的是保险产品赔付额和赔付频次增加,对于这种情况,滕辉表示,这种创新赔付确实会在赔付端带来一定的赔付增长,但由于赔付比例的控制,经过测算,赔付压力属于可控范围,上升幅度在可接受的范围内。

大病治得起到小病用得上,0免赔额设计是医疗险外部环境与客户需求变化使然

在王明彦看来,医疗险0免赔额设计,是为了给予客户更强的获得感,这也是百万医疗险在外部环境与消费者需求变化下的自我调整。

从外部环境来看,惠民保的出现加速了商业医疗险的创新变革。2020年,惠民保在全国遍地开花,呈现燎原之势。

一方面,通过代际转移支付的机制设计,惠民保实现了对老年人和带病体的保障;另一方面,惠民保也冲击了传统商业医疗险,尤其百万医疗险的市场需求。

在不理解百万医疗险和惠民保的复杂差异时,人们会更加倾向于购买价格更为低廉,且有政府医保背书的惠民保,但由于普惠的定位,惠民保保障待遇水平只有百万医疗险的1/4左右,对于身体健康的大众消费者而言,百万医疗险才是更好的选择。

“如果没有惠民保的竞争,行业可能不会如此迫切地推进百万医疗险的进化升级”王明彦表示。

此外,从客户需求来看,过去百万医疗险是低频高损属性,1万免赔额设计有效降低保费、提升保障杠杆,解决了“大病治得起”的核心问题,却不能同时兼顾消费者“小病用得上”的保障需求。

据国家卫计委数据披露,2023年前3月,全国二级公立医院次均住院费用为6756.3元,全国三级公立医院次均住院费用为13822.9元。可以看出,即便是三甲医院,人均住院费用也才万元出头,这也意味着,大多数人的住院医疗花销,其实都达不到医疗险的报销门槛。

业内人士表示:“以社保报销60%为例,总的住院医疗花费要达到3万元,才能用上这份保障。这也意味着,消费者只有在罹患大病或昂贵治疗的情况下,百万医疗险才可充分发挥补充支付作用,这也降低了消费者的对于小病小痛的保障获得感。”

而如今,0免赔额产品的创新和逐步普及,保险公司开始进一步向用户获得感倾斜,其医疗险产品设计走向高频低损,关注点也从“大病治得起”向“小病用得上”兼顾。

“虽然只是个小设计,但整个产品的体验会大大增强。小病能赔一些,使用概率会更高,罹患大病用处更大,人们对这份保险保障的获得感和信任度也会大大提升”业内人士表示。

据业内测算,1万免赔额到0免赔额的变化将会使产品的获赔率大大提升,目前惠民保获赔率降低的问题将能通过0免赔额医疗险得到补充。

0免赔额设计将进入大规模普及时代,或主导未来百万医疗险升级方向

近日,金融监管总局公布的保费数据显示,人身险公司健康险前5月保费收入3641亿元,同比增长3.8%,增速不及市场预期。数据背后,亦反映出重疾险、百万医疗险等网红健康险产品同质化严重、增速放缓等问题。

据艾瑞咨询核算,2019年,百万医疗险用户规模已达6300万人。当前,百万医疗险已进入产品成熟期,通过与互联网大厂深度绑定从互联网平台吸纳更多新客群的营销模式已相对稳定,市场处于存量阶段。

不过,百万医疗险的市场渗透仍然不足。2020年,百万医疗险在0-65岁用户中的市场渗透率仅为7.4%,与商业健康险在全体人群中26.4%的渗透率相比,百万医疗险在用户增长方面仍有较大上升空间。

在王明彦看来,商业医疗险发展到今天,0免赔额已经具备了大规模普及的条件:

一是“三医”改革的深化推进,使得单次住院成本得到有效控制;二是医疗险风控技术的积累,使得有逆选择倾向的高风险客户可以被有效拦截;三是理赔技术的更迭,使得高频理赔可以在成本可控的情况下实现。

未来一段时间,0免赔额设计或将主导百万医疗险的升级方向,这将促使商保与医保形成更紧密的衔接。

此外,值得注意的是,0免赔额设计仅是市场创新变革的第一步,一旦将产品的获赔场景从大病放开至所有住院疾病,“保障+医疗服务+健康管理服务”的多样化设计将会被打开更多的创新和思路,这也将为产品后续的升级埋下伏笔。