新华保险同日增持两家医药股,险资举牌创四年新高

11月14日早间开盘,上海医药、国药股份双双高开近4%。11月13日晚间,这两家上市公司发布公告称,新华保险通过集中竞价交易方式增持这两家公司股份,均触发“举牌”。

据了解,这是新华保险继与中国人寿共同发起设立规模500亿元的鸿鹄志远(上海)私募证券投资基金之后,积极落实国家关于推动中长期资金入市的战略要求,在资本市场的又一动作。

7月7日,新华保险党委书记、董事长杨玉成曾在新华保险2024年公众宣传日上宣布,新华保险与中国人寿联合发起的500亿元试点基金已累计投出超过200亿元,为资本市场注入了长期稳定的资金。10月11日,中国人寿集团宣布,鸿鹄基金自2024年3月4日启动投资以来,已累计投资320亿元人民币。截至9月底,实收股本达到320.10亿元,取得显著成效。

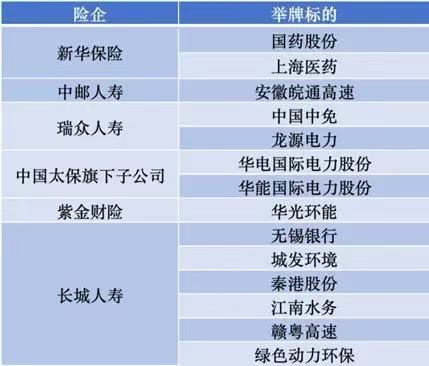

今年以来,险资再次掀起举牌热潮。截至目前,险资年内举牌共计14次,出手购入14家上市公司股权,举牌次数和举牌的上市公司数量均创近四年新高。举牌上市公司的险企涉及六家,包括新华保险、中邮人寿、瑞众人寿、长城人寿、中国太保旗下子公司形成的一致行动人和紫金财险。

除举牌,据相关险企投资人士透露,今年以来险资正密集加仓,最新的两次加仓时间节点为9月底和10月中旬。

敏锐出手,也为险资带来较为丰厚的回报。数据显示,今年前三季度,五大上市险企共实现归母净利润3190.46亿元,同比增长78.3%。从投资业绩来看,中国平安和新华保险的年化综合投资收益率分别高于上年同期1.3和5.1个百分点。中国人寿前三季度总投资收益率5.38%,实现总投资收益2614.19亿元,同比增长152.4%。

今年以来,监管出台了一系列鼓励险资等中长期资金入市政策。9月24日,金融监管总局局长李云泽在国新办发布会上表示,要扩大保险资金长期投资改革试点,支持其他符合条件的保险机构设立私募证券投资基金,进一步加大对资本市场的投资力度;其次,督促指导保险公司优化考核机制,鼓励引导保险资金开展长期权益投资等。

“保险资金规模大、期限长、来源稳定,天然具有耐心资本的属性,必将成为支持资本市场健康持续发展重要的价值投资者。”李云泽如是说。

举牌医药上市公司

11月13日晚间,国药股份、上海医药发布公告称,新华保险通过集中竞价交易方式增持这两家公司股份,均触发“举牌”。

根据相关公告,本次权益变动后,新华保险及关联方新华资产合计持有国药股份3824.62万股,约占国药股份总股本的5.07%;持有上海医药A股1.49亿股和H股3789.59万股,约占上海医药总股本的5.05%。

根据公告,截至权益报告书签署日,新华保险暂无在未来12个月内增持或减持上海医药、国药股份的计划。

从2024年上半年医药股营收前十大榜单来看,上海医药排名第一,营业收入达1384亿元。据了解,上海医药在2021年上半年营收突破千亿规模后屡创新高,今年上半年再度增长5.14%。国药股份营业收入排名第七,营业收入为247.6亿元。

针对新华保险举牌原因,新华保险公告称,新华保险长期看好医疗健康行业的未来发展前景,认可国药股份和上海医药在公司治理、行业地位、业务能力、经营成果、风险管理等方面的表现。本次投资基于自身投资计划安排和对上市公司投资价值的分析,意在分享医疗健康行业未来发展的长期红利。

截至11月14日收盘,上海医药报21.09元/股,总市值为781.3亿元;国药股份报34.38元/股,总市值为259.4亿元。

除中国金茂,近年来新华保险还未举牌过其他上市公司。对此,新华保险回应称,作为医药领域的上市公司代表,国药股份、上海医药两家公司都具有高股息率特点,稳健性、成长性较好,契合险资长期投资理念。在当前国家积极做强养老金融,大力发展“银发经济”的趋势下,此举也体现了新华保险积极服务国家战略,从资产端和负债端对医疗康养产业的全方位布局。

另外,值得关注的是,中国人寿与新华保险联合发起设立的首只500亿私募证券基金——鸿鹄基金,近期已现身陕西煤业和伊利股份两家A股上市公司。

据了解,今年新华保险适度加大了对权益类资产的投资,提升了权益类资产的配置比例,重点关注科技、安全、新质生产力等符合国家战略发展方向的领域,以及行业细分领域有竞争力且盈利较好的公司、龙头企业。

在投资端方面,新华保险管理层近期表示,对市场持乐观态度,近期公司的资产配置比例不会有太大变化。“但同时我们会对结构进一步优化,目前交易类资产占比相对较高,未来公司会继续逐步提升FVOCI类(以公允价值计量且其变动计入其他综合收益的金融资产),包括一些波动较小的策略权益类品种占比。”

从今年前三季度,新华保险经营业绩来看,其归属于母公司股东的净利润达207亿元,同比增长116.7%;年化总投资收益率为6.8%;年化综合投资收益率为8.1%,上年同期为3.0%。

险资举牌创四年新高

今年以来,险资举牌频频升温。截至目前,险资年内举牌共计14次,出手举牌了14家上市公司,举牌次数和举牌的上市公司数量均创近四年新高。2021年、2022年、2023年险资举牌上市公司次数分别为1次、 4次和6次,其中2022年的举牌,2次为被动,2次为主动举牌。

举牌上市公司的险企涉及六家,包括新华保险、中邮人寿、瑞众人寿、长城人寿、中国太保旗下子公司形成的一致行动人和紫金财险。

具体来看,中邮人寿近日公告,其在10月22日买入安徽皖通高速H股股票28.4万股,此次买入后,中邮保险直接持有的安徽皖通高速H股股票总数达到2482.8万股,占其H股股本的5.04%,触发了举牌线。在此之前,中邮保险已持有安徽皖通高速H股股票2454.4万股,持股比例为4.98%。

瑞众人寿于今年8月7日买入中国中免15.19万股H股,持股数量增至582万股,持股比例从4.87%上升至5.00%,触及举牌线。除了中国中免,今年7月和9月,瑞众人寿公告买入龙源电力H股,分别持股占其H股股本比例至5%和10%。

公开资料显示,龙源电力2009年在香港主板成功上市,被称为“中国新能源第一股”。目前拥有风电、光伏、生物质、潮汐、地热和火电等电源项目,是一家以开发运营新能源为主的大型综合性发电集团,隶属于国家能源集团。

长城人寿是今年举牌动作最频繁的险企,其年内举牌6家上市公司,分别为无锡银行、城发环境、秦港股份、江南水务、赣粤高速以及绿色动力环保。截至6月30日,长城人寿权益类资产账面余额为186.83亿元。

此前,长城人寿方面表示,长城人寿致力于对基础设施领域投资、民生领域投资、能源领域投资的安全资产进行深度研究,积极布局港口、高速、能源、水务、环保类上市公司,并将ESG和新质生产力作为重点投资方向。

另外,中国太保旗下子公司举牌华电国际电力股份、华能国际电力股份,此举标志着中国太保在电力行业的战略投资布局进一步深化。被举牌的华电国际和华能国际均是中国电力行业的领军企业。

今年1月2日,紫金财险举牌华光环能,这是险资开年首单举牌,其此次买入华光环能A股股票的资金来源为自有资金,交易方式为协议转让。

从行业分布看,上述险资举牌大多集中在医药、环保、能源、交运、银行等行业,具有低波、高股息特征。

(来源:保险行业协会官网)

(来源:保险行业协会官网)