渤小海伴您读研报之百隆东方

一、公司概况

1.1国内色纺纱龙头企业,国内外市场全面布局

百隆东方深耕色纺纱行业30余年,已形成特有的“小批量、多品种、快速反应”经营模式。自2012年起,公司开始在越南扩展产能,随后重点于越南扩张产能,截至2023年末,公司越南产能为126万锭、国内产能为36万锭。百隆东方致力于各类色纺纱线的生产,重视品牌深度开发和产品创新,特别注重环保产品的研制与推广。公司推出的色纺纱色号数量超过5000种,根据颜色不同,主要分为经典花纱、创新系列、流行颜色和EcoFRESH系列,基本覆盖所有流行色,累计发布流行色卡集73套。

1.2库存持续改善,预计24Q2有望迎来拐点

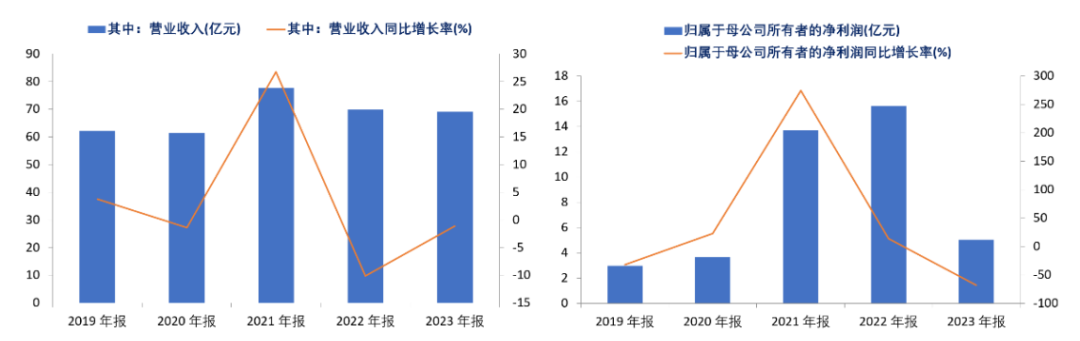

2023年受行业需求疲弱、海外服装品牌去库存影响,公司订单不足、产能利用率和产品售价均同比下降,业绩承压。全年实现营业收入69.14亿元,同比下降1.08%,归属于母公司的净利润为5.04亿元,同比下降67.75%。随着下游海外服装品牌去库存接近结束,2024年第一季度公司订单情况好转,销量增长带动收入同比增长23.45%。尽管毛利率下降导致归属于母公司的净利润同比下降4.51%,但盈利能力有望在2024年第二季度得到修复。

公司收入规模、增速变化

及公司归母净利润及增速变化

资料来源:公司公告

资料来源:公司公告二、色纺纱行业概况

2.1色纺纱较传统纱线相对小众,渗透率逐步提升

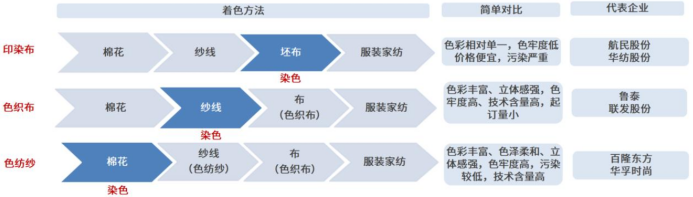

色纺纱具有环保、时尚和科技特性,能够满足下游市场的短交期需求。与传统的“先纺纱、后染色”工艺不同,色纺纱采用“先染色、后纺纱”的方式,有效缩短了后续加工企业的生产流程,快速响应市场对品种多样性、小批量和快速交货的需求。具体优势包括:

1)环保性:与传统工艺相比,可节约约50%的用水和减少约50%的污水排放;

2)时尚性:能够在一根纱线上展示多种颜色,色彩丰富且柔和;

3)科技性:颠覆了传统的纺织染整工序,将染整环节提前至纺纱之前。

色纺纱与传统纺纱的工艺流程对比

资料来源:公司招股说明书

资料来源:公司招股说明书中国色纺纱行业尽管相较于传统工艺纱线规模较小,但行业景气度较高。2010至2023年间,纱线行业产量的年复合增长率为-1.08%,2023年纱线行业产量达到2234万吨。2022年按产量统计,传统工艺纱、染色纱、色纺纱的产量占比分别为65%、20%、15%,色纺纱在纱线产量中的占比相对较低。

与纱线行业整体相比,色纺纱的景气度较高,增速快,渗透率正逐步提升。根据华经产业研究院的数据,2021年中国色纺纱行业规模为605.50亿元,2010至2021年间年复合增长率为7.99%,行业规模在过去十余年中呈现稳步增长趋势。色纺纱在纱线行业中的渗透率也在逐步提升,2009年中国色纺纱产能占纱线总产能的比重为4.50%,到2020年提升至约9%。

2.2色纺纱常用于休闲、运动等领域,下游产业景气度筑底回升

从产品的下游应用领域来看,色纺纱的下游客户多为休闲、运动、快时尚等不同风格的品牌。根据Euromonitor的统计,以零售额计算,2023年中国运动服饰行业规模为3858.01亿元,预计2023至2028年间行业规模的年复合增长率为7.71%,高于服装行业整体的规模增速水平(3.60%),运动服饰领域的高景气度有助于推动色纺纱行业的持续稳健增长。

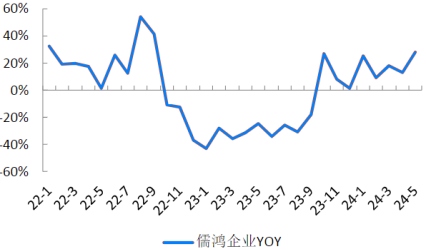

随着终端品牌客户的库存清理逐步完成以及国内外经济的稳定恢复,行业景气度正在筑底回升,预计2024年订单和毛利率将逐渐改善。从制造商的角度来看,运动服饰领域的代表公司申洲国际在2024年第一季度开局良好,国内外产能利用率均恢复至满产状态;运动鞋领域的代表公司华利集团2024年第一季度收入同比增长30.15%。此外,中国台湾的制造商销售数据自2023年第四季度以来逐步改善,例如运动服饰制造商儒鸿企业2024年1至5月的销售收入累计同比增长18.83%;运动鞋制造商丰泰企业2024年1至5月的销售收入累计同比增长8.81%。

2022年1月~2024年5月儒鸿企业单月收入同比增速

资料来源:儒鸿企业公司公告

资料来源:儒鸿企业公司公告2.3中高端色纺纱格局相对集中,百隆龙头地位优势突出

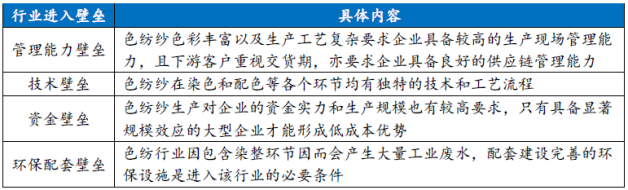

中国以棉花为主要原料的中高档色纺纱市场与以化纤为主要原料的中低档色纺纱市场相对独立。中高档色纺纱行业已形成寡头垄断的竞争格局,2021年百隆东方与华孚时尚的市场份额分别约为30%和40%,在行业内占据主导地位。2022年百隆东方色纺纱产品的收入体量在中国排名第一。此外,中高端色纺纱市场的进入壁垒相对较高,对企业的管理、技术、资金和环保等方面都有较高要求,行业寡头垄断格局已基本形成。

色纺纱行业进入壁垒

资料来源:公司招股说明书

资料来源:公司招股说明书2.4龙头产能布局存在差异,海外产能帮助强化抗风险能力

百隆东方和华孚时尚在产能布局的战略方向上存在差异。百隆东方以国外产能为主,2023年国外产能占比为78%,而华孚时尚以国内产能为主,2023年国内产能占比为86%。2023年华孚时尚纱线总产能为206万锭,其中国内和国外(越南)产能分别为177万锭和29万锭。相比之下,百隆东方2023年国外总产能为126万锭,在地缘政治因素的干扰下,海外产能有助于百隆东方进一步增强抗风险能力。

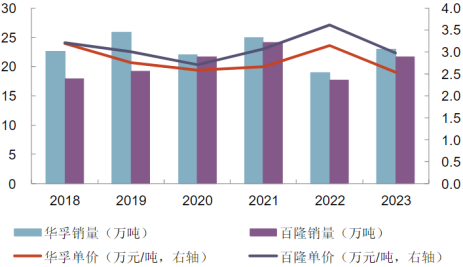

从纱线业务的分拆量价来看,销量方面,2018至2021年,得益于海外产能优势,百隆东方的销量呈现稳步增长趋势,而华孚时尚的销量在2019至2021年呈现波动下降趋势,2022年随着行业需求减弱,两者的销量都有所下降,但在2023年有所回升。价格方面,2019至2023年,百隆东方的纱线销售单价高于华孚时尚,特别是在2020至2022年棉价上涨期间,两者的单价都呈现上升趋势,但在2023年需求减弱、以价换量的背景下,价格有所回落。

2018~2023年华孚时尚与百隆东方纱线销量及单价对比

资料来源:各公司公告

资料来源:各公司公告三、公司竞争优势

3.1深入合作优质大客户申洲国际,受益运动产业链高景气度

公司与第一大客户、针织制造商龙头申洲国际两家总部均在宁波。自2009年起,百隆东方与申洲国际已展开合作,合作时间超过十年。2013年,百隆东方与申洲国际均在越南开始产能布局,两家工厂位置相近,越南百隆工厂与申洲德利面料工厂的直线距离约为500米,这有效提升了双方合作的效率,在订单沟通和产品运输等方面更加便捷,成本也得到了有效控制。多年来,百隆东方逐步巩固和提升了在大客户中的份额,2009年申洲国际对公司的收入贡献比重为7%,到2023年这一比例提升至31%。

申洲国际作为百隆东方的第一大客户,在行业中的地位突出,规模较大,这为百隆东方的订单质量提供了良好的保障。长期以来,百隆东方的应收账款周转天数维持在大约30天,账期稳定。同时,申洲的前四大品牌客户包括耐克、优衣库、阿迪达斯和彪马,这四大客户的份额集中度逐渐提升,2023年相比2018年提升了2个百分点,达到80%。通过与申洲的紧密合作,百隆东方绑定了运动品牌,从而受益于运动赛道的高景气度。

3.2越南产能具备先发优势,利润率明显高于国内产能

自2012年以来,受到国内劳动力成本上升和内外棉采购价差持续存在等因素的影响,百隆东方确立了“走出去”的发展战略,并加快了在越南地区的产能布局。在越南建厂享有以下优势:

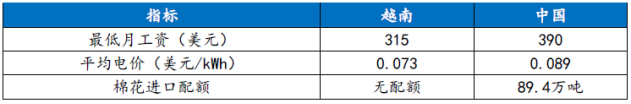

1)劳动力成本优势,越南的最低月工资为315美元,而中国为390美元;

2)能源成本优势,越南的平均电价为0.073美元/kwh,中国为0.089美元/kwh;

3)关税优势,越南已与多国签署贸易协定,享受税收优惠政策,贸易环境友好。另外,尽管越南在2023年11月提出要提高跨国企业的所得税率,但政策细则尚未落地,越南政府可能会通过增加政府补贴等形式来减轻对多征税企业的影响;

4)原材料采购便利,越南棉花采购没有进口配额限制。

越南和中国生产要素价格对比

资料来源:ILO、global petrol prices、国家发改委、商务部

资料来源:ILO、global petrol prices、国家发改委、商务部越南各类税收优惠政策

资料来源:商务部、越通社

资料来源:商务部、越通社随着越南产能的持续布局,百隆东方的生产成本得到优化,人效产出也有所提升。2023年,公司的单位直接人工成本和单位燃料动力及其他成本分别为2090元/吨和1956元/吨,与2012年相比分别下降了31.00%和15.72%。目前,百隆东方以越南产能为主,越南工厂主要采购外棉,而外棉价格通常低于内棉,这进一步优化了公司的用棉成本。随着越南产能的扩张,公司的规模效应也在逐步显现,2023年人均收入达到47万元,比2012年提高了13万元。

3.3棉花储备周期长,低位备货有效控制用棉成本

百隆东方的棉花储备周期较长,通常储备6至10个月的棉花用于生产,中位值约为8个月。公司拥有较高的原材料账面价值和大量的棉花储备,这使得公司能够更好地应对棉价走势的波动。随着下游品牌客户库存清理的逐步完成和需求的恢复,可能会刺激棉价上涨,百隆东方将比同行业更受益。

此外,较长的棉花储备周期也有助于公司平滑用棉成本,减少毛利率的波动。例如,在2021至2022年棉花价格经历大幅上涨后大幅下跌的波动期间,百隆东方2021年和2022年的用棉成本均低于国内外棉花价格指数的年度平均值。在棉花价格大幅波动的情况下,公司两年的毛利率均稳定在26%以上,优于历史平均水平约20%。

(转自:渤海证券财富管理)