立中集团不超9亿元可转债过会 中原证券建功

中国经济网北京5月26日讯深交所上市审核委员会2023年第35次审议会议于昨日召开,审议结果显示,立中四通轻合金集团股份有限公司(以下简称“立中集团”,300428.SZ)向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

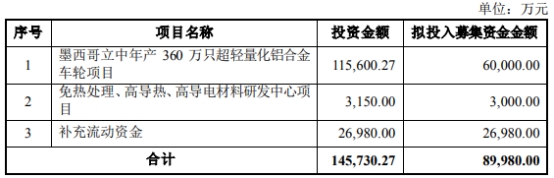

立中集团2023年5月16日披露的向不特定对象发行可转换公司债券募集说明书(上会稿)显示,公司本次发行可转换公司债券的募集资金总额不超过人民币89,980.00万元(含本数),扣除发行费用后,拟用于以下项目:墨西哥立中年产360万只超轻量化铝合金车轮项目、免热处理、高导热、高导电材料研发中心项目、补充流动资金。

立中集团本次发行可转债的保荐机构(主承销商)是中原证券,保荐代表人是刘军锋、王剑敏。

立中集团2023年4月25日披露的前次募集资金使用情况专项报告显示,公司分别于2019年和2021年募集配套资金5.16亿元和3.10亿元,合计8.26亿元。

(一)2019年募集配套资金。

经中国证监会核发的《关于核准河北四通新型金属材料股份有限公司向天津东安兄弟有限公司等发行股份购买资产并募集配套资金的批复》(证监许可[2018]2112号)核准,立中集团(原河北四通新型金属材料股份有限公司)于2018年12月发行股份购买天津东安兄弟有限公司(以下简称天津东安)持有的天津立中车轮实业集团有限公司(原天津立中企业管理有限公司,以下简称立中车轮集团)100.00%股权、天津多恩新悦企业管理咨询合伙企业(有限合伙)等公司持有的天津立中车轮有限公司(原天津立中集团股份有限公司,以下简称天津车轮)4.52%股权;截至2018年12月22日止,立中车轮集团100.00%股权、天津车轮4.52%股权过户手续完成,经容诚会计师事务所(特殊普通合伙)(原华普天健会计师事务所(特殊普通合伙))审验并出具会验字[2018]6339号《验资报告》。

公司于2019年3月非公开发行人民币普通股(A股)48,725,211股,每股发行价格为人民币10.59元,募集资金总额为人民币515,999,984.49元,扣除发行费用后募集资金净额为人民币490,607,484.96元。上述募集资金已于2019年3月29日到账,经容诚会计师事务所(特殊普通合伙)(原华普天健会计师事务所(特殊普通合伙))审验并出具会验字[2019]3436号《验资报告》。

(二)2021年募集配套资金。

经中国证监会核发的《关于同意河北四通新型金属材料股份有限公司发行股份购买资产并募集配套资金注册的批复》(证监许可[2021]879号文)同意注册,公司以发行股份方式购买日本金属株式会社、北京迈创环球贸易有限公司、保定安盛企业管理咨询有限公司合计持有的保定隆达铝业有限公司(以下简称“保定隆达”)39.79%股权。2021年3月30日,保定隆达已就本次交易资产过户事宜办理了工商变更登记手续;2021年3月31日,容诚会计师事务所(特殊普通合伙)出具容诚验字[2021]251Z0005号《验资报告》;本次变更完成后,公司直接及间接合计持有保定隆达100%股权。

公司于2021年9月向特定对象发行人民币普通股(A股)17,203,107股,每股发行价格为人民币18.02元,募集资金总额为人民币309,999,988.14元,扣除发行费用后募集资金净额为人民币294,031,310.98元。2021年9月8日,经容诚会计师事务所(特殊普通合伙)审验并出具容诚验字[2021]251Z0015号《验资报告》。