中原证券终止募资不超70亿元定增

中国经济网北京8月3日讯中原证券(601375.SH)昨日晚间发布公告称,公司于昨日收到上交所出具的《关于终止对中原证券股份有限公司向特定对象发行股票审核的决定》。根据《上海证券交易所上市公司证券发行上市审核规则》第十九条、《上海证券交易所股票发行上市审核规则》第六十三条(二)的有关规定,上交所决定终止对公司向特定对象发行股票的审核。

此前,公司董事会授权人士同意公司终止公司原拟向特定对象发行股票事项,并向上交所申请撤回相关申请文件。公司和保荐人华泰联合证券有限责任公司于2023年7月26日向上交所提交了《关于撤回中原证券股份有限公司向特定对象发行股票申请文件审查的申请》和《华泰联合证券关于撤回中原证券股份有限公司向特定对象发行股票申请文件审查的申请》,申请撤回向特定对象发行股票的申请文件。

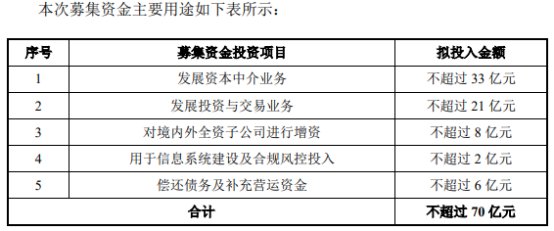

中原证券于2023年4月13日发布向特定对象发行股票并在主板上市募集说明书(申报稿)(2022年度财务数据更新版)。公司原拟发行募集资金不超过人民币70亿元(含人民币70亿元),扣除发行费用后将全部用于补充公司资本金和营运资金,以提升公司的市场竞争力和抗风险能力。公司原拟募集资金主要用于以下方面:拟使用不超过33亿元发展资本中介业务;拟使用不超过21亿元发展投资与交易业务;拟使用不超过8亿元对境内外全资子公司进行增资;拟使用不超过2亿元用于信息系统建设及合规风控投入;拟使用不超过6亿元偿还债务及补充营运资金。

公司原拟发行的定价基准日为公司原拟发行的发行期首日,发行价格不低于定价基准日前20个交易日(不含定价基准日)公司A股股票交易均价的80%及发行前最近一期经审计的归属于母公司股东的每股净资产值。公司原拟向特定对象发行A股股票数量不超过1,392,865,410股(含1,392,865,410股)。

公司原拟发行的发行对象为不超过三十五名(含三十五名)的特定投资者,特定投资者须为符合中国证监会规定的境内产业投资者、证券投资基金管理公司、证券公司、资产管理公司、信托投资公司(以其自有资金认购)、财务公司、保险机构投资者、合格境外机构投资者(含上述投资者的自营账户或管理的投资产品账户)等符合相关规定条件的法人、自然人或其他合格投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象。信托投资公司作为发行对象的,只能以自有资金认购。

公司原拟发行面向符合中国证监会规定的机构投资者以及其他符合法律法规的投资者,采用竞价方式进行,公司实际控制人、控股股东、董事、监事、高级管理人员及持有公司5%以上股份的股东及其各自控制的企业不参与公司原拟向特定对象发行的认购,因此公司原拟发行不构成公司与前述主体之间的关联交易。

公司原拟发行完成后,公司股本将增加,原股东的持股比例也将相应发生变化,但河南投资集团仍为公司控股股东,河南省财政厅仍为公司实际控制人,公司原拟发行不会导致公司控制权发生变更。公司原拟发行的实施不会导致公司股权分布不具备上市条件。

中原证券原拟发行的保荐机构为华泰联合证券有限责任公司,保荐代表人为孙泽夏、许可。