撤否率100%!中原证券5个IPO保荐项目全军覆没,因未尽职调查领罚单

图片来源:视觉中国

图片来源:视觉中国IPO节奏放缓的大背景下,不少券商今年投行业务还未“开张”。

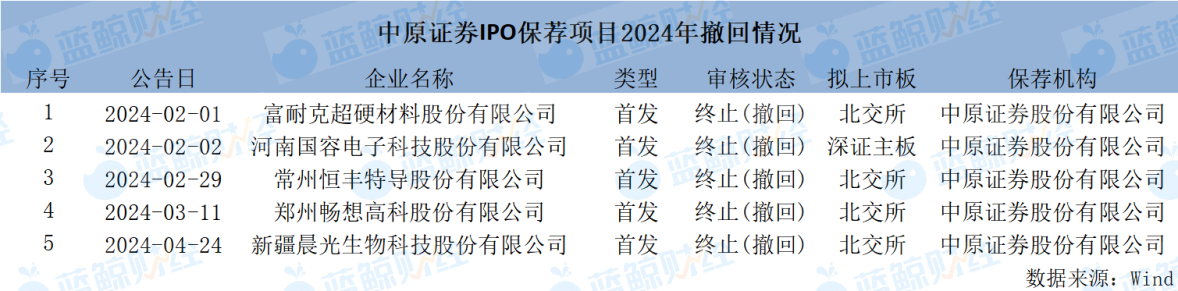

蓝鲸新闻记者关注到,2024年至今,中原证券(601375.SH)保荐的5个IPO项目接连“折戟”,均系发行人主动撤回,撤回原因涉及宏观经济及资本市场环境变化、公司战略调整等。

一连5个IPO项目“颗粒无收”,更显得中原证券本就在走“下坡路”的投行业务,处在“水深火热”之中。记者梳理,中原证券投行业务近五年平均营收贡献率不足一成。2021年,中原证券投行业务营收6.19亿元,达近5年高点,此后,公司投行业务营收一路下滑,2022年锐减至2.62亿元。2023年,公司投行业务营收仅0.85亿元,较上年同期下滑67.59%,占总营收不到5%,毛利率为-89.06%。

富耐克上市过程违规,中原证券及2保代收警示函

蓝鲸记者梳理交易所披露信息发现,5家撤回上市申请的企业分别为富耐克超硬材料股份有限公司(下称“富耐克”)、河南国容电子科技股份有限公司(下称“国容股份”)、常州恒丰特导股份有限公司(下称“恒丰特导”)、郑州畅想高科股份有限公司(下称“畅想高科”)和新疆晨光生物科技股份有限公司(下称“新疆晨光”)。其中,国容股份申请深证主板IPO,其余四家均向北交所申请IPO。

图片来源:蓝鲸新闻制图

图片来源:蓝鲸新闻制图逐一拆解项目来看,富耐克是一家研究与生产立方氮化硼(CBN)单晶及其系列磨料产品的高新技术企业,于2022年6月向北交所申请IPO。此后,北交所先后进行了三轮问询。2024年2月,富耐克申请撤回上市申请获得北交所同意。年报显示,该公司2023年实现扣非归母净利润只有626.47万元,同比下降88.23%。

蓝鲸新闻记者发现,富耐克在申请公开发行并上市过程中存在违规。4月30日,北交所公布对中原证券及2名保代采取自律监管措施的决定。

经查明,富耐克招股说明书、反馈回复等发行上市申请文件存在预付账款、在建工程、净资产等披露不准确的问题,相关财务数据构成错报,不符合真实、准确、完整的要求。保荐机构中原证券及保荐代表人张朋浩、陈军勇进行尽职调查时,未能勤勉尽责、保持职业怀疑,未对大额预付款长期挂账、退回的合理性以及在建工程成本归集核算准确性进行充分核查,未在申报前发现并处理前述错报事项。

国容股份主营业务为铝电解电容器用铝箔材料的研发、生产及销售,主要产品包括电子铝箔和电极箔。公司于2023年5月向深市主板提交IPO申请,深交所对其进行过两轮问询,因上市主体、报告期内的增资与股份转让、是否涉及国有资产流失、股权代持、关联交易、安全生产、债务结构等问题被交易所追问。2024年2月2日,国容股份主动“撤单”,IPO就此终止。

恒丰特导于2022年12月8日申请在北交所IPO。恒丰特导为精达股份(600577.SH)的控股子公司,主要从事特种导体的研发、生产及销售,主要产品为镀银导体、镀锡导体、镀镍导体等。2月23日,精达股份公告,宣布控股子公司恒丰特导拟终止向不特定合格投资者公开发行股票并在北交所上市的计划,并向北交所申请撤回申请材料,原因是“鉴于未来战略调整考虑并结合对资本市场路径的规划等因素”。

畅想高科主要通过“数智运营”和“仿真实训”两类产品向轨道交通领域的客户提供一体化解决方案,于2023年5月向北交所申请IPO,已经历3轮问询,涉及第二大股东持股比例较高、12月份确认大额收入的真实性、部分客户与供应商重叠等内容。2024年2月27日,畅想高科向北交所提交了撤回申请文件。

同样计划撤回北交所上市申请的新疆晨光,表示鉴于近期宏观经济及资本市场环境变化,综合考虑子公司业务情况,经相关各方充分沟通、审慎分析后,晨光生物(300138.SZ)旗下控股子公司新疆晨光向北交所撤回申请资料。

近期IPO发行上市审核趋严态势较为显著,终止数量有所增加,也是落实上市公司高质量发展的体现。

有市场人士向记者表示,当前,市场期盼交易所能够吸引更多优质企业,抵制以“圈钱”为目的盲目谋求上市、过度融资的呼声较高,监管层也多次表态要推动北交所高质量扩容等。尤其是今年新“国九条”发布之后,交易所优化上市条件,适度提高净利润、现金流量净额、营业收入和市值等指标,从长期看,将有助于提高上市公司质量,增强上市公司的投资价值。

中原证券2023年投行收入大降七成,毛利率-89.06%

一连5个IPO项目“难产”,中原证券日子也并不好过。

近年来,中原证券业绩水平波动较大。2021年至2023年,分别实现营收44.21亿元、18.81亿元、19.68亿元,分别较上年同期增加42.46%、-57.45%、4.62%。同期,分别实现归母净利润5.13亿元、1.07亿元、2.12亿元,分别较上年同期增加392.04%、-79.23%、98.54%。

投行业务并非中原证券的强项,近五年平均营收贡献率不足一成。2021年公司投行业务营收6.19亿元,为近5年高点,此后,公司投行业务营收一路下滑。2022年投行业务营收2.62亿元,较上年下滑57.67%。2023年投行业务营收仅 0.85亿元,较上年同期下滑67.59%,占总营收不到5%,毛利率为-89.06%。

从业内排名情况来看,截至2023年报告期末,中原证券股权承销及保荐总收入排名第42名,股权承销金额排名第44名,可转债承销金额排名第21名,保荐类项目新增受理个数排名第26名;公司在2023年证券公司债券业务执业质量评价中获得B类评级。

一位投行人士对记者表示,IPO项目之间的竞争日趋白热化。布局领先、项目资源丰富的头部券商受益于大投行业务生态圈的建设,马太效应较为显著。中小券商在进行IPO项目承揽时,除了提供更具有竞争力的报价之外,重中之重是稳步提升执业质量,摒弃“带病闯关”心态,在此基础上持续扩大客户市场开拓,提高股权项目的储备数量,才更有可能获得一席之地。