中原证券:化工行业景气有望边际复苏 三条主线布局投资机会

投资要点:

2022 -2023年,在全球经济下行以及行业产能持续扩张等多重压力影响,化工品价格回落幅度较大,行业收入、利润增速进一步下滑,行业景气持续下行。从板块经营情况来看,部分贴近终端消费的下游产业链品种,受原材料成本下降等因素影响,盈利能力提升或下滑幅度较小,农化产业链、地产产业链以及部分上游化工品种盈利能力下滑幅度较大。随着下游需求的逐步回升以及行业新增产能投放的放缓,2023年底以来化工行业景气逐步触底。一季度基础化工行业盈利出现一定程度边际改善,多数子行业净利润明显回升。

随着行业景气的不断下滑,2023年行业固定资产投资增速有所回落,2024年以来投资力度进一步下行,未来行业产能过剩的压力有望出现缓解。需求方面,随着汽车、家电、纺织服装等领域内外需求带动,带动化工领域需求有望保持增长态势。未来随着我国宏观经济持续向好,化工行业下游需求有望继续复苏。在供给和需求两方面驱动下,未来行业景气有望边际回暖。

在双碳政策的推动下,未来化工行业在供给和需求面都将迎来巨大变化,行业有望进入发展的新阶段。随着双碳目标的不断推进,化工行业节减排的要求将不断提升,推动行业落后产能的淘汰,行业市场份额持续向龙头企业集中。建议关注万华化学、龙佰集团、巨化股份、华峰化学等优质的一体化行业龙头。

随着化工行业整体固定资产投资力度的放缓以及需求复苏的推动,未来行业整体景气有望边际复苏,盈利有望底部回升。其中部分子行业由于成本端优势、供给端约束和需求端复苏等积极因素,行业景气度表现相对较好,从而带来结构性的投资机会。

未来化工行业的投资思路上,建议从三方面入手:一方面建议关注在油价中高位运行背景下,具有成本优势的部分替代路线,如煤化工和轻烃化工等;另一方面关注供给端受环保约束,未来资源稀缺性有望提升的磷化工;此外建议关注涤纶长丝行业,涤纶长丝行业目前竞争格局总体较好,行业集中度不断提升。受下游纺织服装需求拉动,行业景气有望逐步提升。

维持行业“同步大市”的投资评级。投资策略上建议关注万华化学、龙佰集团、巨化股份、华峰化学等一体化龙头企业以及煤化工和轻烃化工、磷化工、涤纶长丝等行业投资机会。

风险提示:下游需求不及预期、行业产能大幅扩张、原材料价格大幅上涨。

报告正文

1. 2023-2024上半年化工行业回顾

1.1. 行业景气底部回升,盈利能力小幅改善

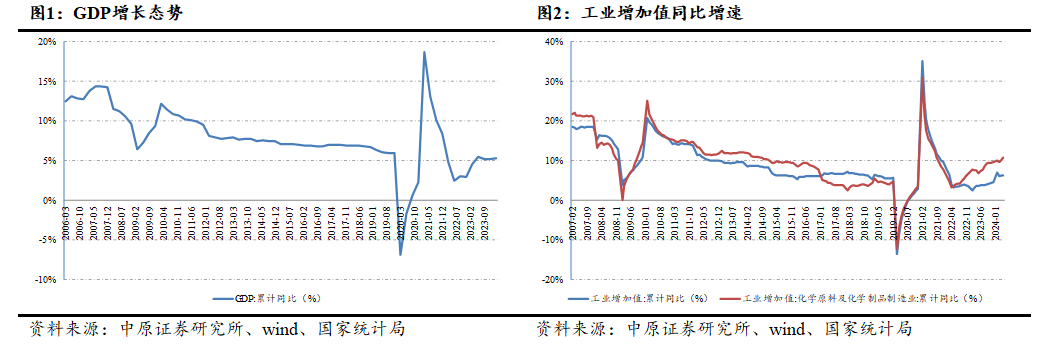

2024年以来,随着消费出口平稳增长以及制造业投资的拉动,我国宏观经济总体维持向好回升态势。根据国家统计局数据,一季度我国GDP同比增长5.3%,增速同比提升0.8个百分点,环比提升0.1个百分点。从工业增加值来看,1-5月份全国规模以上工业增加值同比增长6.2%,增速同比提升2.6个百分点,环比下降0.1个百分点。化学原料及化学制品制造业工业增加值累计同比增长10.7%,同比提升3.8个百分点,环比提升0.4个百分点。

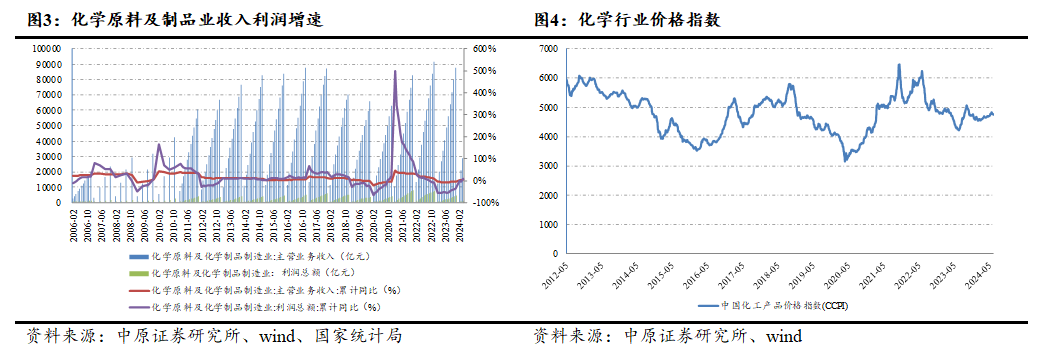

2022 -2023年,在全球经济下行以及行业产能持续扩张等多重压力影响,化工品价格回落幅度较大,行业收入、利润增速进一步下滑,行业景气持续下行。随着下游需求的逐步回升以及行业新增产能投放的放缓,2023年底以来化工行业景气逐步触底。2024年1-4月,化学原料及化学制品制造业实现营业收入28732.2亿元,同比增长4.1%,实现利润总额12344亿元,同比增长8.4%,行业景气呈现底部复苏态势。

从化工产品价格上看,2022年下半年以来中国化工产品价格指数持续下行。2024年2月以来,随着国内外需求的增长以及油价的高位运行,化工产品价格指数逐步回升。截止2024年6月19日,中国化工产品价格指数CCPI为4749点,2024年以来累计上涨2.46%。

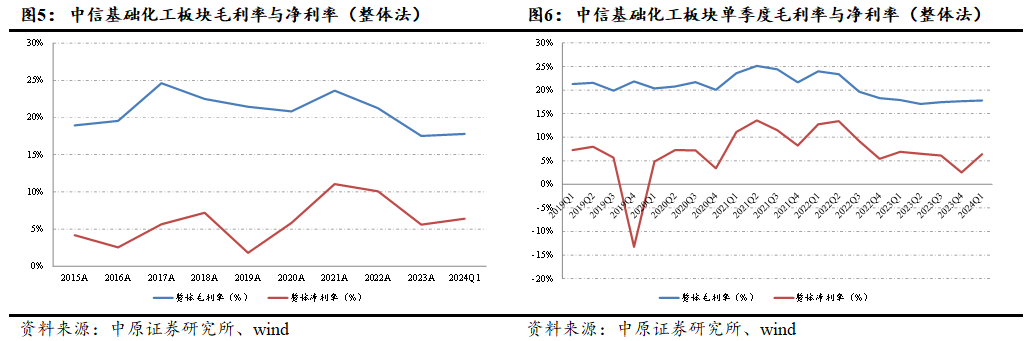

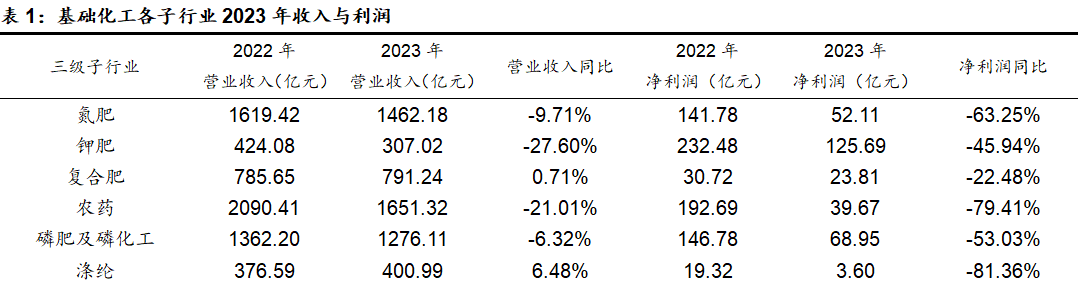

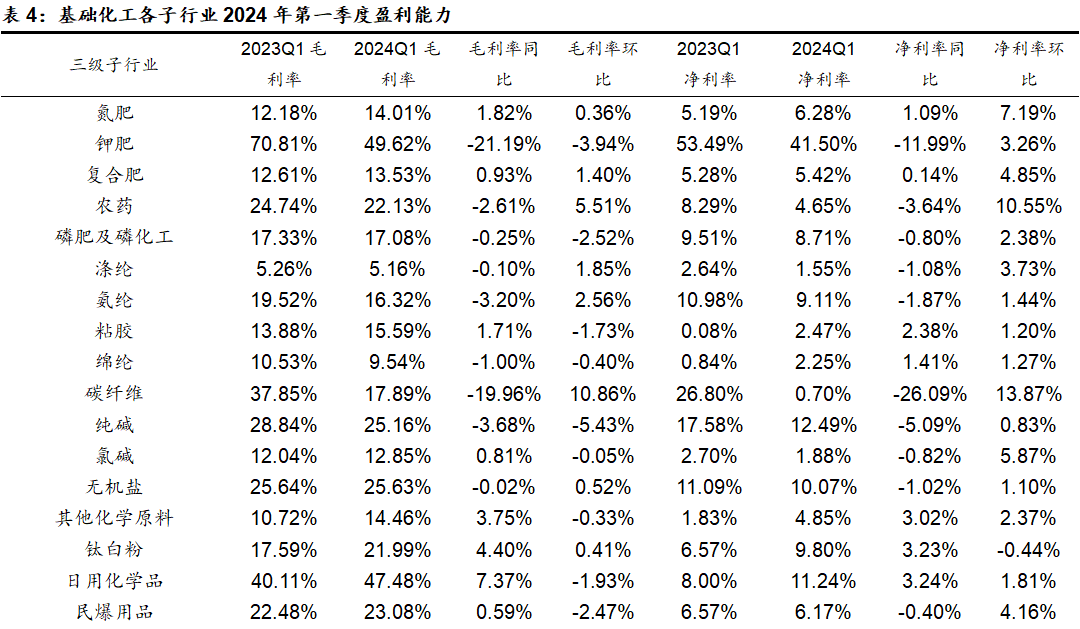

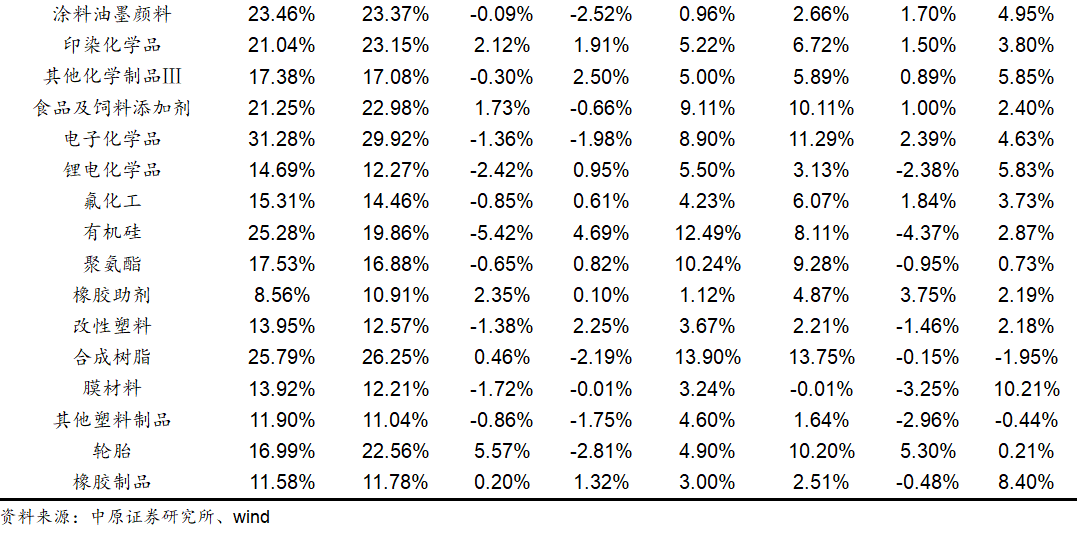

从行业盈利能力来看,2022年以来,受原材料成本上升以及行业需求下滑等因素影响,基础化工行业的盈利能力持续下滑。2023年底以来,随着行业新增产能增长放缓,以及下游需求逐步增长等因素去送,化工行业盈利能力底部回升,行业景气度有所复苏。一季度中信基础化工行业整体毛利率为17.79%,同比下滑0.11个百分点,环比提升0.14个百分点。行业整体净利率为6.40%,同比下滑0.51个百分点,环比提升3.87个百分点。总体来看,基础化工行业的盈利能力开始出现底部回升态势,其中毛利率自2023年三季度以来持续回升。

1.2. 基础化工行业上市公司财报分析:一季度行业经营有所改善

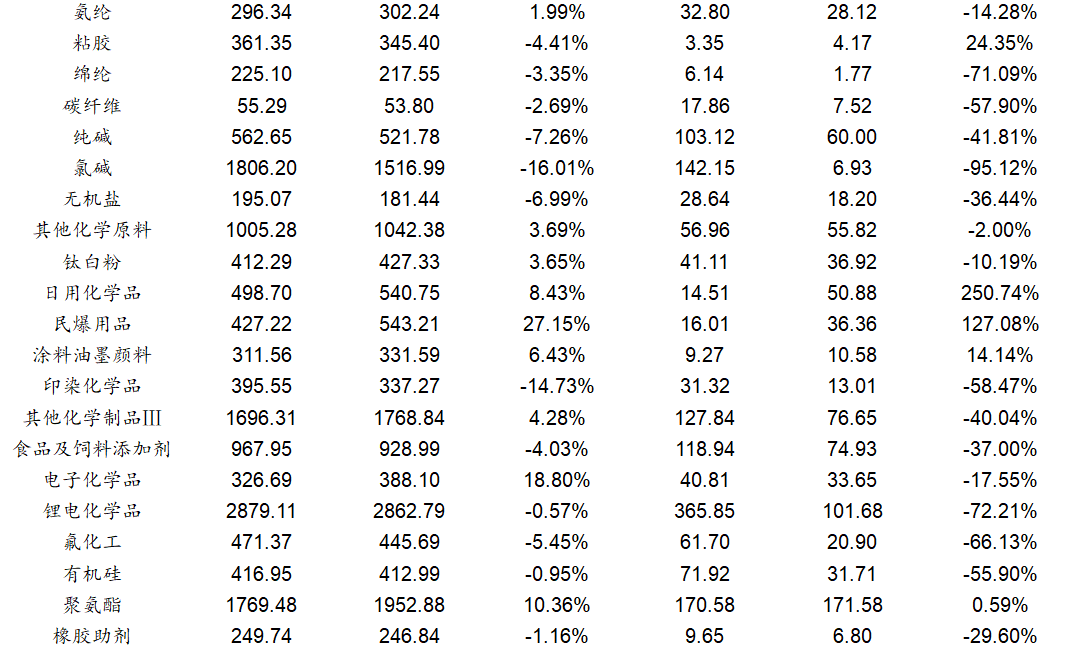

从行业2023年报及2024年一季度来看。2023年,基础化工33个子行业营业收入多数同比下滑,其中14个子行业的收入同比实现增长,19个行业收入同比出现下滑。其中民爆用品、电子化学品、改性塑料、轮胎和聚氨酯等行业,受益于下游需求的复苏及增长,收入增速相对较快。这些行业2023年营业收入分别增长27.15%、18.80%、17.60%、17.37%和10.36%。钾肥、橡胶制品、农药、氯碱和印染化学品行业营收下滑幅度较大,分别同比下滑27.60%、22.77%、21.01%、16.01%和14.73%

净利润方面,基础化工各子行业净利润多数出现下滑。33个子行业中仅有7个子行业净利润实现增长,26个子行业净利润同比下滑。其中日用化学品、轮胎、民爆用品、粘胶和其他塑料制品行业净利润表现较好,分别同比增长250.74%、213.41%、127.08%、24.35%和17.17%,橡胶制品、氯碱、膜材料、涤纶和农药行业净利润下滑幅度较大,分别同比下滑96.21%、95.12%、88.45%、81.36%和79.41%。净利润增长的行业中,日用化学品主要受益于消费需求的提升以及成本下降,轮胎主要受益于海外需求恢复以及成本下降,民爆用品主要受益于矿山、基建开工的提升。此外地产、农化等产业链受需求下降,价格下跌等因素影响,利润下滑幅度较大。

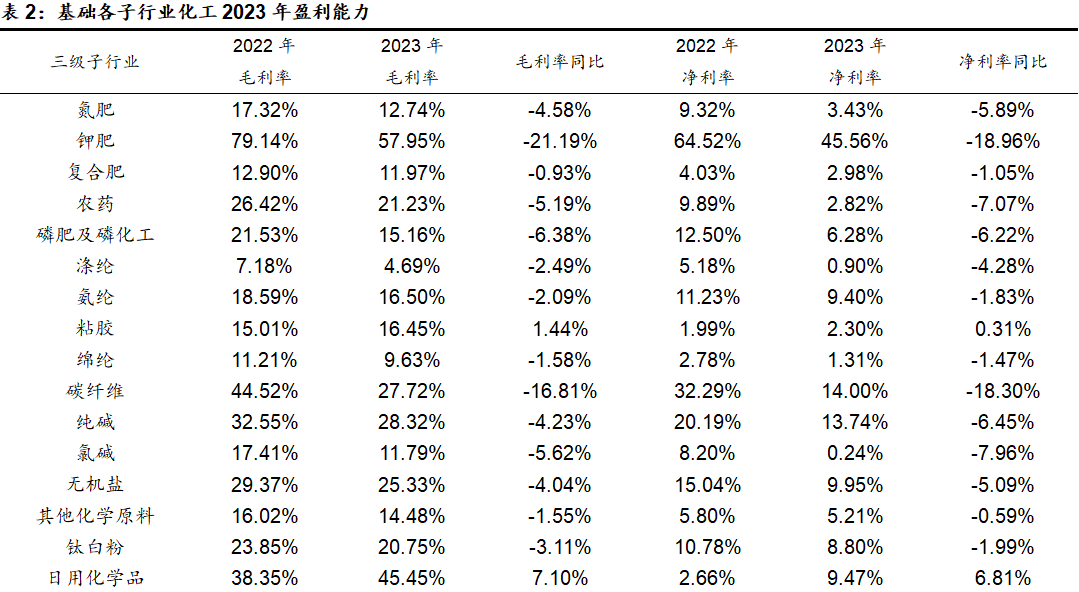

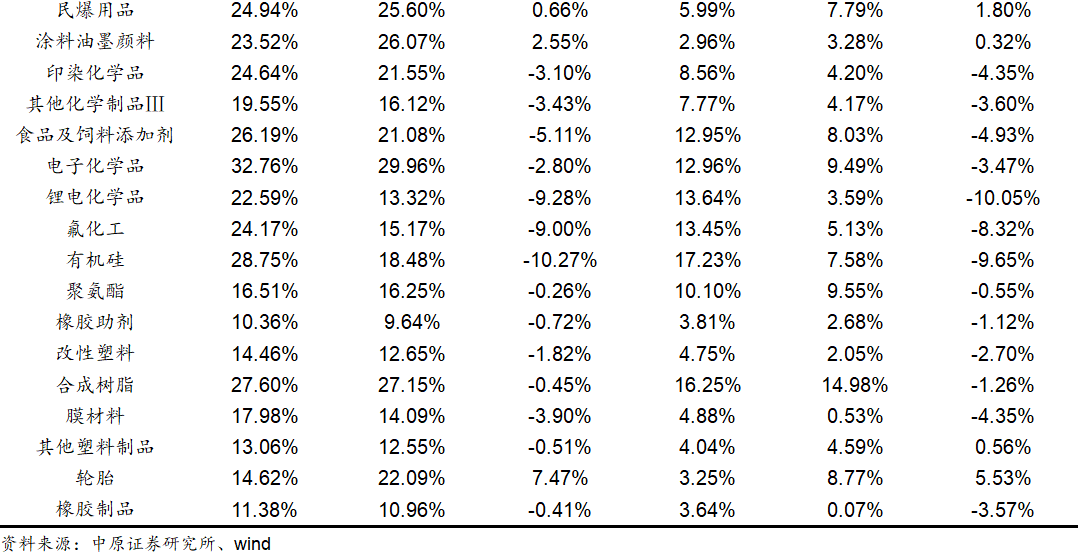

盈利能力方面,2023年,受需求下滑,行业新增产能投放、产品价格下跌等因素影响,基础化工各子行业毛利率多数出现下滑。33个子行业中,仅轮胎、日用化学品、涂料油墨颜料、粘胶和民爆用品5个子行业受成本下行、需求复苏等因素影响,毛利率同比提升,分别提升7.47、7.10、2.55、1.44和0.66个百分点。28个子行业毛利率同比下降。其中钾肥、碳纤维、有机硅、锂电化学品和氟化工行业,受产品价格下跌的影响,毛利率下滑幅度较大。这些行业2023年毛利率分别下降21.19、16.81、10.27、9.28和9.00个百分点。与三季报相比,化工行业毛利率下滑幅度进一步缩窄。

净利率方面,与毛利率变化较为类似。33个子行业中共有6个子行业净利率同比提升,27个子行业净利率同比下滑。日用化学品、轮胎、民爆用品、其他塑料制品和涂料油墨颜料行业净利率分别同比提升6.81、5.53、1.80、0.56和0.32个百分点,钾肥、碳纤维、锂电化学品、有机硅和氟化工行业净利率下滑幅度较大,分别同比下滑18.96、18.30、10.05、9.65和8.32个百分点。总体来看,部分贴近终端消费的下游产业链品种,受原材料成本下降等影响,盈利能力提升或下滑幅度较小,农化产业链、地产产业链以及部分上游和精细化工品种受需求下滑、价格下跌等因素影响,盈利能力下滑幅度较大。

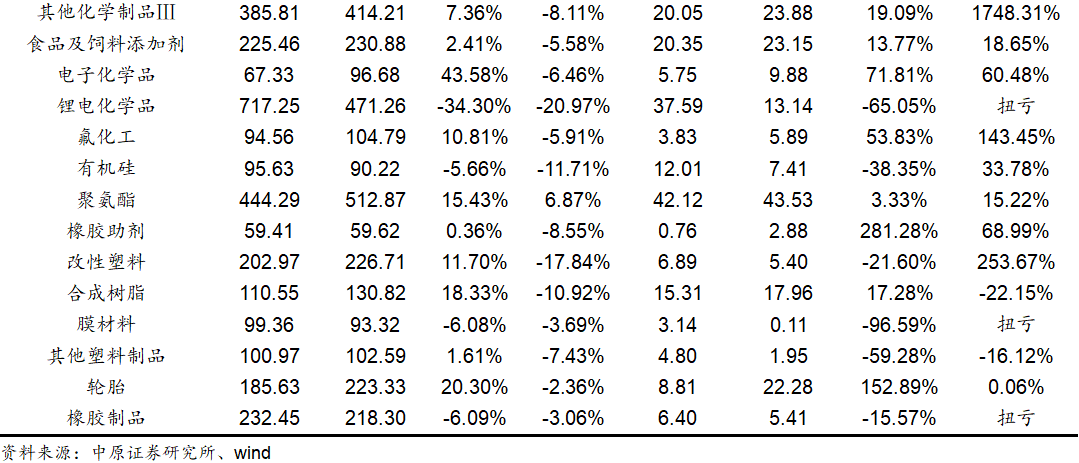

从2024年第一季度态势来看,基础化工各子行业中,20个子行业营业收入同比实现增长,13个子行业同比下滑。其中电子化学品、锦纶、轮胎、合成树脂和聚氨酯行业收入增速较快,钾肥、锂电化学品、碳纤维、复合肥和氯碱行业收入下滑幅度较大。净利润方面,15个子行业净利润同比增长,其中锦纶、橡胶助剂、涂料油墨颜料、其他化学原料和轮胎增长幅度较大,粘胶行业实现扭亏,农药、钾肥等农化产业链,以及碳纤维、膜材料、锂电化学品、有机硅等行业下滑幅度较大。环比来看,钛白粉、农药、聚氨酯等行业的营收环比增长,多数子行业收入环比下滑。净利润角度,多数子行业净利润明显改善,仅6个子行业环比下降。其中其他化学制品、复合肥、氮肥、改性塑料和印染化学品等行业净利润环比提升幅度较大。

盈利能力方面,2024年第一季度,基础化工各子行业中,14个子行业毛利率同比提升,19个子行业毛利率同比下滑。其中日用化学品、轮胎、钛白粉、其他化学原料和橡胶制剂行业毛利率改善幅度较大,同比分别提升7.37、5.57、4.40、3.75和2.35个百分点,钾肥、碳纤维、有机硅、纯碱和氨纶等行业毛利率下滑幅度较大。净利率方面,15个子行业净利率同比提升,18个子行业净利率同比下滑。轮胎、橡胶助剂、日用化学品、钛白粉和其他化学原料等行业净利率同比改善幅度较大,碳纤维、钾肥、纯碱、有机硅和农药等行业下滑幅度较大。环比来看,17个子行业毛利率环比改善,31个子行业净利率环比改善。其中碳纤维、农药、有机硅、氨纶和其他化学制品等行业毛利率环比提升幅度较大,碳纤维、农药、膜材料、橡胶制品和氮肥等行业净利率环比提升幅度较大。

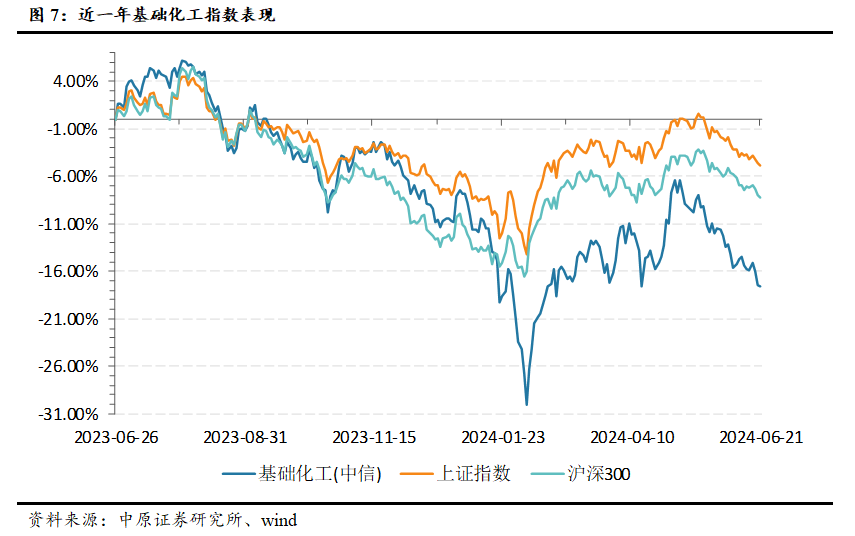

1.3. 化工行业二级市场表现:2024年以来整体跑输市场

2024年以来,截至6月19日,中信基础化工指数下跌9.18%,跑输上证综指10.63个百分点,跑输沪深 300 指数12.03个百分点,表现在30个中信一级行业中排名第17位,行业表现强于2023年。2023年中信基础化工指数下跌22.47%,在30个中信一级行业中排名第26位。

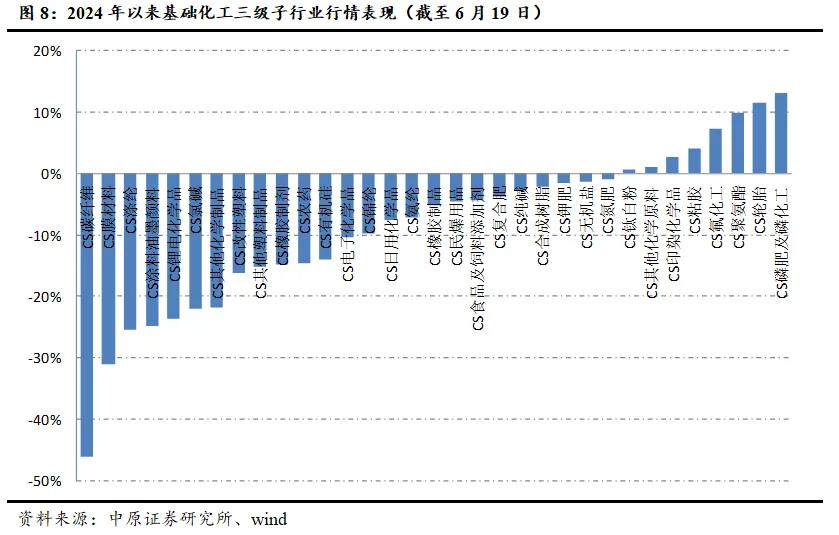

从子行业来看,2024年以来,33个中信三级子行业中,8个子行业上涨,25个子行业下跌,其中磷肥及磷化工、轮胎和聚氨酯行业表现居前,分别上涨13.20%、11.49%和9.99%,碳纤维、膜材料、涤纶行业表现居后,分别下跌46.23%、31.15%及25.48%。

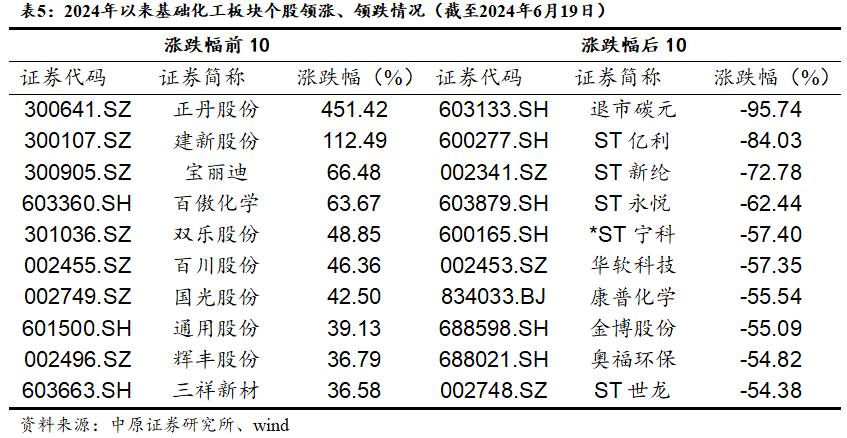

个股方面,基础化工板块505只个股中,89支股票上涨,416支下跌。正丹股份、建新股份、宝丽迪、百傲化学和欢乐股份位居涨幅榜前五位,涨幅分别为451.42%、112.19%、66.48%、63.67%和48.85%。

2. 2024年下半年化工行业展望

2.1. 固定资产投资有所放缓,龙头企业保持扩产态势

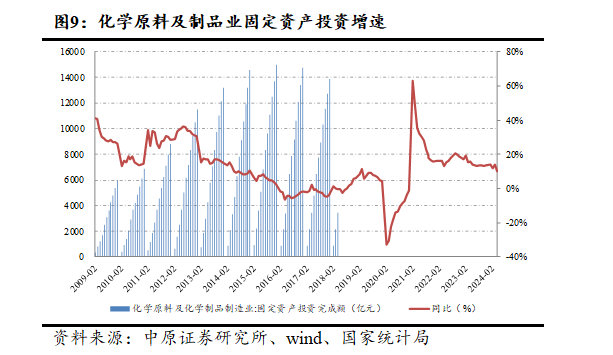

2020年下半年以来,化工行业固定资产投资增速开始进入新一轮增长阶段。2021年、2022行业固定资产投资总额同比分别增长15.7%和18.8%,增速创2013年以来的新高。随着行业景气的不断下滑,2023年行业固定资产投资累计同比增长13.40%,增速较前期有所回落,但总体仍保持在较高水平。2024年1-5月,行业固定资产投资力度进一步回落至9.9%。考虑到化工行业1年半至2年的投产周期,预计短期内此轮投产周期的新增产能仍将对行业供给带来一定压力。随着固定资产投资力度的进一步下降,未来行业产能过剩的压力有望出现缓解。

2021年以来,随着基础化工行业盈利规模的增长,基础化工行业的投资力度明显加大,在建工程规模快速提升。2024年一季度,基础化工行业期末在建工程总额为4628.71亿元,同比增加425.91亿元,增长10.13%,环比增加342.46亿元。在建工程同比增速较2023年年报和一季报均有所放缓。基础化工行业在建工程占总资产比重为10.78%,较2023年年报提升0.56个百分点。

从在建工程的情况来看,此轮行业投资规模和力度大幅高于上一轮。随着近年来行业投资热情的高涨,目前基础化工行业在建工程规模保持在较高水平。上市公司属于各自子行业中的龙头企业,可见行业的龙头企业固定资产投资热情较高。由于扩产主要集中在龙头企业,预计此轮行业产能的投放相对有序。随着龙头企业规模优势与竞争力的不断提升,未来行业的集中度将进一步集中于龙头企业,强者恒强成为行业的重要特征。

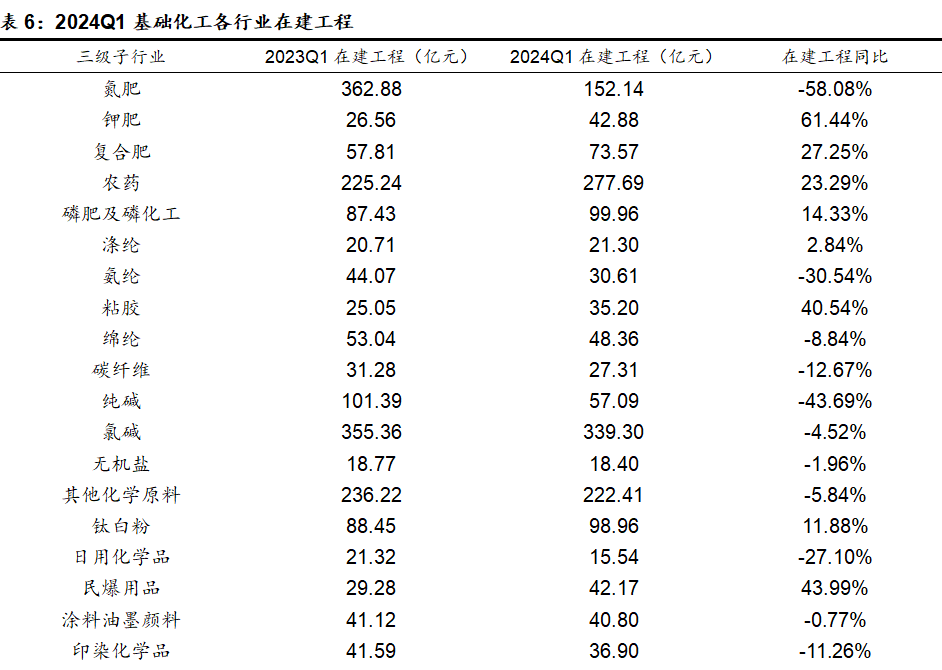

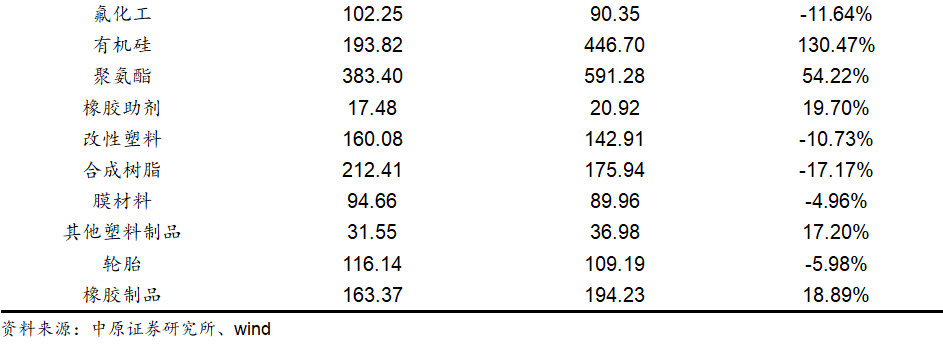

从子行业来看,2024年一季度基础化工各子行业中,17个子行业在建工程同比增长,有机硅、钾肥、聚氨酯、民爆用品、粘胶等行业在建工程同比增幅较大。从绝对规模上看,聚氨酯、锂电化学品、有机硅、其他化学制品、氯碱等行业在建工程规模较大。

2.2. 下游需求有所修复,未来有望边际复苏

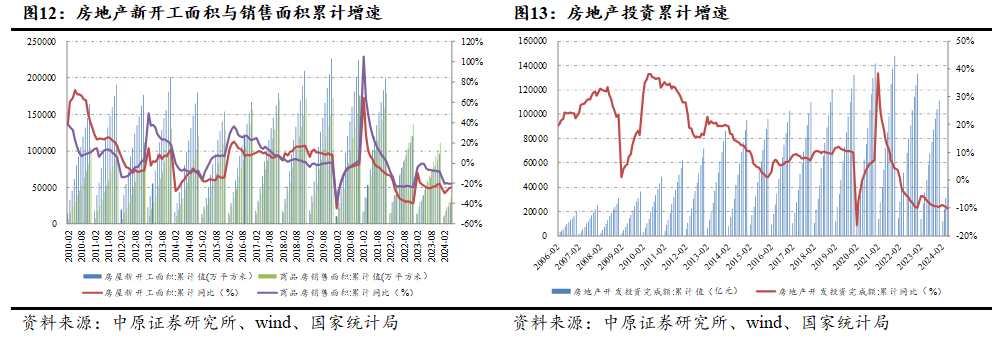

从房地产领域的需求来,2021年以来,受房地产调控政策收紧的影响,房地产的各项数据出现快速下滑,对化工需求亦造成拖累。目前房地产行业需求仍处于较低态势,行业下滑的态势依然延续。从开工、销售和房地产投资的数据来看,2023年全国房地产开工和销售面积分别为9.54亿和11.17亿平方米,分别同比下滑20.40%和8.50%。2024年1-5月,房地产开工和销售面积分别为3.01和3.66亿平方米,同比下滑24.20%和20.30%,仍然维持下滑态势,且下滑幅度略有扩大。房地产固定资产投资方面,2023年全国房地产固定资产投资11.09万亿元,同比下滑9.60%,2024年1-5月,房地产固定资产投资4.06万亿,同比下滑10.10%。总体来看,房地产行业仍处于下行的阶段。

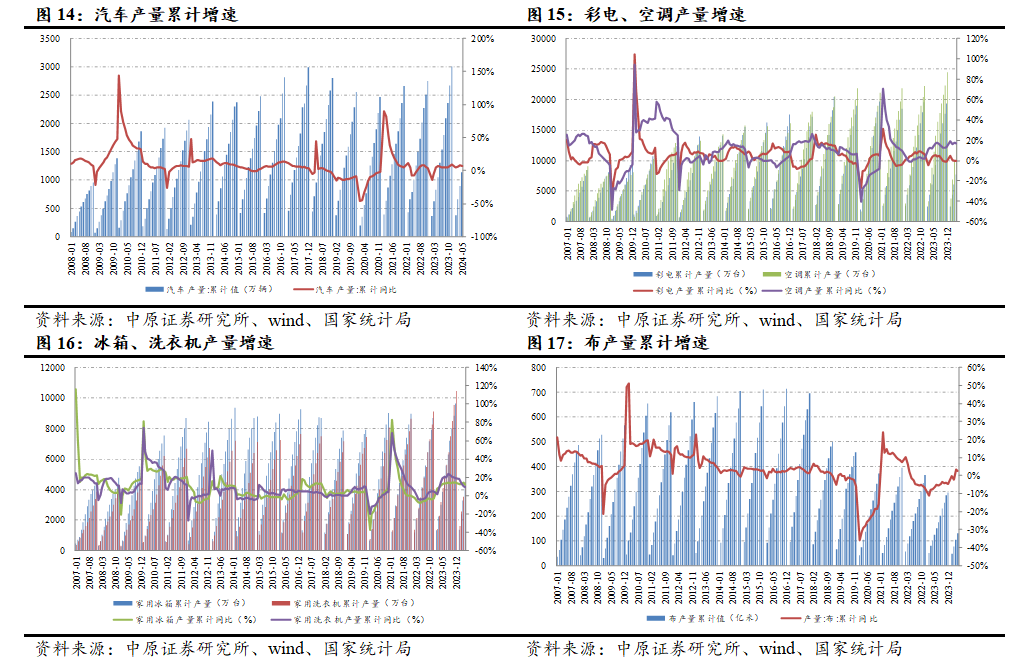

汽车方面,近年来随着汽车产业竞争力的不断提升与出口增长,我国汽车产销总体维持了较快增长。2023年月我国汽车累计产量3011.32万辆,同比增长9.30%。2024年1-4月,我国汽车累计产量1133.1万吨,同比增长6.6%。汽车产业作为宏观经济的重要支撑,未来汽车领域的扶持政策与措施有望陆续出台,推动我国汽车产销维持较好态势,从而对产业链相关化工品带来拉动。

家电方面,2023年我国彩电产量1.93亿台,同比下海1.3%;空调产量2.45亿台,同比增长13.50 %;冰箱产量9632.31万台,同比增长14.50%;洗衣机产量1.05亿台,同比增长19.30%。2024年1-5月,我国彩电产量7758.8万台,同比下滑0.10%,空调产量1.29亿台,同比增长16.70%,家用冰箱产量4179.1万台,同比增长12.1%,洗衣机产量4495.4万台,同比增长9.40%。从增速上看,主要家电产量增速总体保持较快增速,需求态势恢复较好。纺织服装方面,2023年我国布产量294.88亿米,同比下滑4.8%,纱产量2234.19万吨,同比下滑2.2%。2024年1-5月,我国布产量130亿米,同比增长2.5%,纱产量891.8万吨,同比下滑1.3%,纺织服装领域需求出现一定见底回升迹象。总体来看,化工各领域的需求有一定修复。

2022年以来,中央多次召开稳经济、保增长的相关会议,推出多项政策,着力推动经济增速回升。2024年以来,随着内外需求逐步发力,我国经济保持稳健增长,带动化工领域需求温和复苏。总体来看,我国宏观经济韧性强、潜力大、活力足。未来随着我国宏观经济持续向好,化工行业下游需求有望继续复苏。

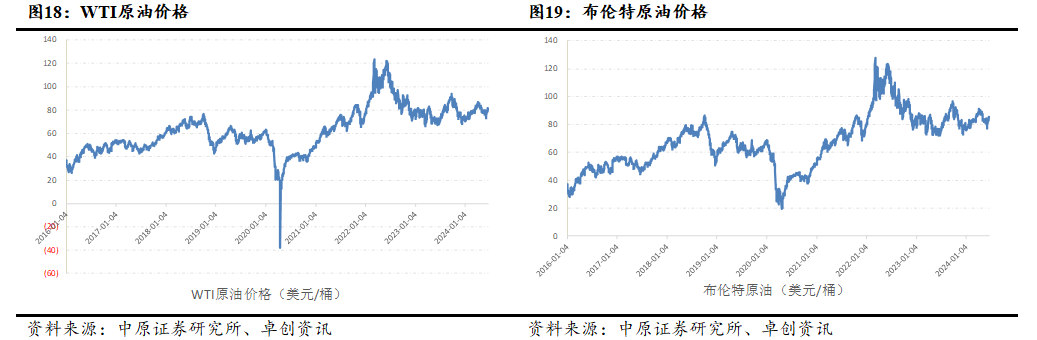

2.3. 供需两弱,油价预计总体保持震荡态势

2022年2月底以来,受俄乌局势影响,欧美等国对俄罗斯的制裁加剧了国际原油供应紧张的态势,推动油价急剧上涨。2022年6月至2023年,受美联储加息以及全球经济下行导致的需求下滑等因素影响,原油价格总体下行态势。2023年下半年以来,随着OPEC国家持续减产保价,美国原油补库存以及下游需求的复苏,原油价格总体稳步上行。截止2024年6月21日,WTI原油报收80.73美元/桶,布伦特原油报85.24美元/桶,总体维持中高油价区间。

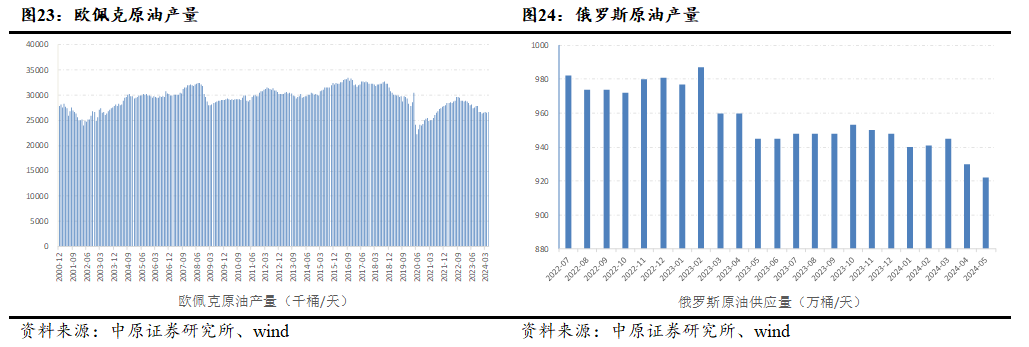

从原油供需的基本面来看,目前国际原油呈现供需两弱的状态。供给面,近年来OPEC持续通过减产等措施提振油价,6月份的OPEC+决议宣布将2022和2023年的366万桶/日的集体减产协议延长至2025年底;同时把2023年11月达成的220万桶/日自愿减产协议延长至2024年9月底;此外调整2025年原油总产量目标为3972.5万桶,总体上OPEC+减产格局延续,保价意愿较强。同时由于全球油气巨头近年来持续绿色转型,资本开始持续处于低位,难以为原油供给带来有效增量。需求面,根据三大机构预测,2024年全球原油需求预计较2023年小幅增长1%-2%。在供给端的限制下,预计未来油价下行空间有限,继续中高位区间运行的可能性较大。

2.4. 双碳目标引领行业高质量发展

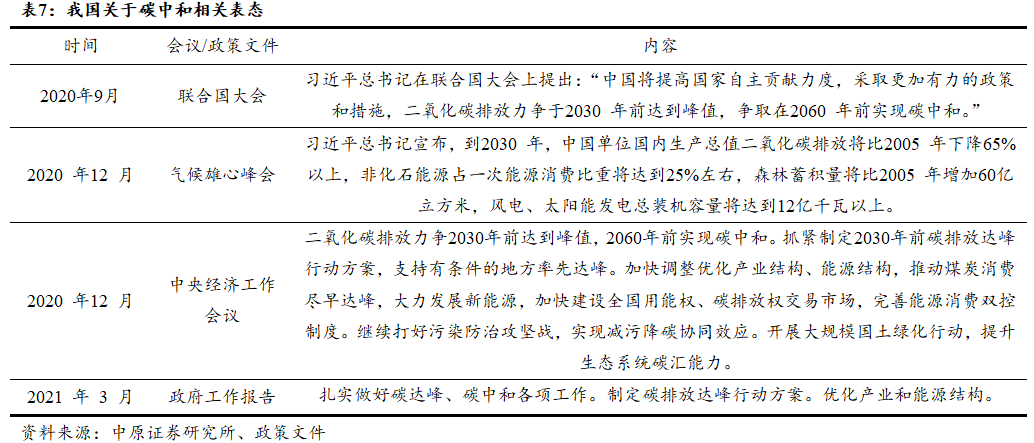

2.4.1. 双碳背景下,行业供给侧受到较强制约

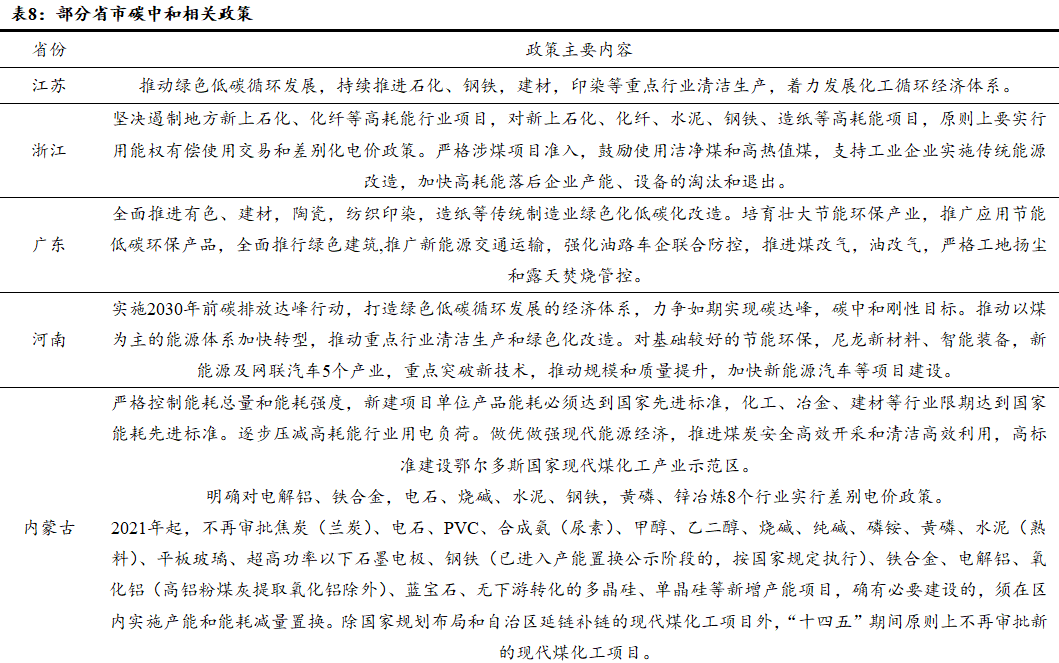

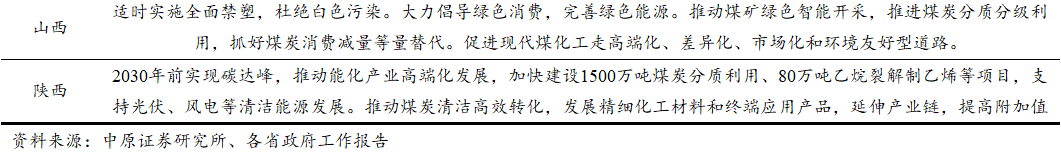

2020年9月总书记在联合国大会上提出我国碳达峰和碳中和目标。之后,我国陆续出台了一系列国家层面的政策,推动碳中和目标的完成。2021年两会上,碳达峰、碳中首次被写入政府工作报告,并制定2030 年前碳排放达峰行动方案。在十四五规划和2035年远景纲要中,我国提出2035年碳排放达峰后稳中有降;能源资源配置更加合理、利用效率大幅提高,单位国内生产总值能源消耗和二氧化碳排放分别降低13.5%、18%,非化石能源占能源消费总量比重提高到20%左右等目标。此外各地方政府也均在规划文件和政策中将碳减排和碳中和作为重要的政策目标,制定碳减排相关目标。近年来我国关于碳中和相关的政策陆续出台,推动绿色循环经济高质量发展,也对化工等产业带来深远影响。

为实现降低碳排放的目标,我国需要调整产业与能源结构,降低化石能源在能源消费中的比重,提升光伏、风电等可再生能源的比重,逐步实现能源的低碳化。此外,还需加快推动产业结构的调整转型,大力淘汰落后产能、化解过剩产能、优化存量产能,严格控制高耗能行业新增产能,推动钢铁、石化、化工等传统高耗能行业转型升级。

为如期实现碳中和目标,全国各省、直辖市也陆续制定了碳中和工作目标,对高耗能子行业的供给和扩产机会进行了严格的限制。在政策压力下,未来高耗能的落后产能将陆续出清,从而推动各板块集中度的进一步提升,各板块龙头企业的优质存量资产将会在改革中充分受益。

在碳中和背景下,未来高耗能的化工子行业将面临较大的碳排放压力。碳定价机制的推出也将推动化工行业成本的上升,落后产能将面临淘汰压力。这些因素均有望倒逼行业技术进步,推动产业转型升级,同时也对行业供给侧带来制约,推动行业格局的优化。

2.4.2. 行业格局重塑,龙头企业竞争优势进一步提升

持续提高能源利用效率,合理控制能源消费总量有利于推动碳达峰碳中和目标实现。能耗双控是实现碳达峰碳中和目标任务的关键支撑。我国的能耗双控政策自“十一五”期间提出,迄今已跨越四个五年计划,各阶段的目标也在不断推进。“十一五”提出把单位GDP能耗降低作为约束性指标,并首次提出一次能源消费总量控制目标和万元GDP 能耗下降目标。“十二五”期间进一步提出控制能源消费总量的要求。“十三五”期间将能耗双控作为经济社会发展重要约束性指标,明确要求到2020年单位GDP能耗比2015年降低15%,能源消费总量控制在50亿吨标准煤以内。“十四五”要求单位GDP 能耗降低13.5%,二氧化碳排放降低18%,非化石能源占能源消费总量比重提高到20%左右。

在能耗双控的双约束下,政策指标趋严和电力成本抬升这两大问题将持续冲击高耗能行业,未来产业结构优化和过剩产能处置有望加快,推动行业格局的重塑。随着行业格局的持续优化,龙头企业的竞争优势有望进一步凸显。一方面在限电限产的大背景下,龙头企业能够凭借技术、管理等方面的优势,能耗更低,从而实现更高的开工率和更低的成本;另一方面在行业能耗及碳排放成本提升的大背景下,龙头企业的成本控制能力更强,从而获得更大的成本优势。因此未来具有优质园区与产业链一体化等优势,技术与规模领先,环保、安全措施完善的龙头企业有望实现强者恒强,不断扩大市场份额,实现内生性的成长。

2.5. 行业进入发展新阶段,三条主线布局结构性投资机会

在双碳政策的推动下,未来化工行业在供给和需求面都将迎来巨大变化,行业有望进入发展的新阶段。随着双碳目标的不断推进,化工行业节减排的要求将不断提升,推动行业落后产能的淘汰,行业市场份额持续向龙头企业集中。建议关注万华化学、龙佰集团、巨化股份、华峰化学等优质的一体化行业龙头。

随着化工行业整体固定资产投资力度的放缓以及需求复苏的推动,未来化工行业整体景气有望边际复苏,盈利有望底部回升。其中部分子行业由于成本端优势、供给端约束和需求端复苏等积极因素,行业景气度表现相对较好,从而带来结构性的投资机会。未来化工行业的投资思路上,建议从三方面入手:一方面建议关注在油价中高位运行背景下,具有成本优势的部分替代路线,如煤化工和轻烃化工等;另一方面关注供给端受环保约束,未来资源稀缺性有望提升的磷化工;此外建议关注受益下游纺织服装领域需求复苏,行业供需格局好转,景气有望上行的涤纶长丝行业。

3. 油价中高位运行,煤化工和轻烃化工等替代路线有望受益

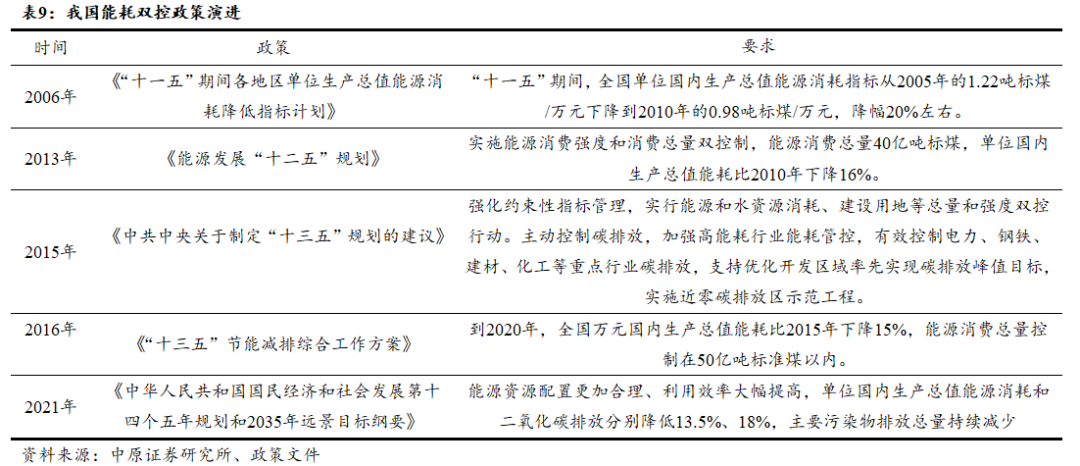

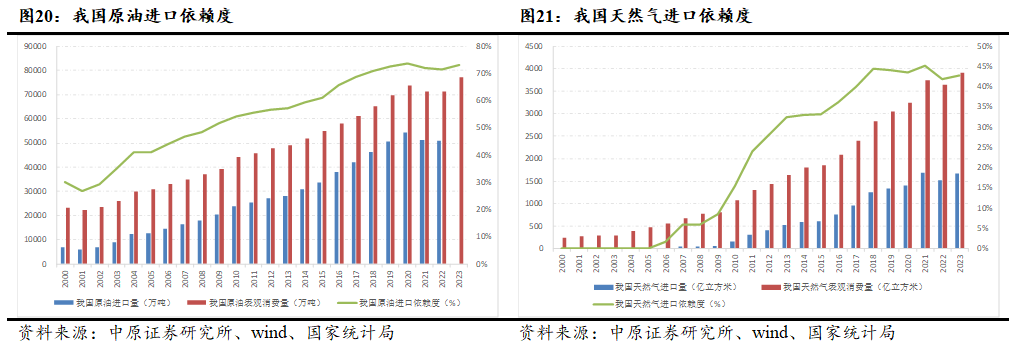

我国能源结构呈现“富煤缺油少气”的特点,油气资源的不足导致了长期以来我国原油、天然气资源大量依赖进口。随着我国经济和制造业的不断发展,对原油和天然气等能源的需求不断提升,推动了我国油气资源进口量的不断增长和进口依赖度的提升。根据国家统计局数据,2023年我国原油、天然气进口量分别为5.64亿吨和1668.12亿立方米,进口依赖度分别为73.06%和42.77%,较2022年发布提升了1.77和1.02个百分点。

油气资源高度依赖进口的局面导致了我国能源供应受外部环境影响较大,对我国的能源战略安全带来了一定的威胁。在此情况下,发展煤化工、轻烃化工等产业作为石油化工的替代和补充,具有重要的意义。

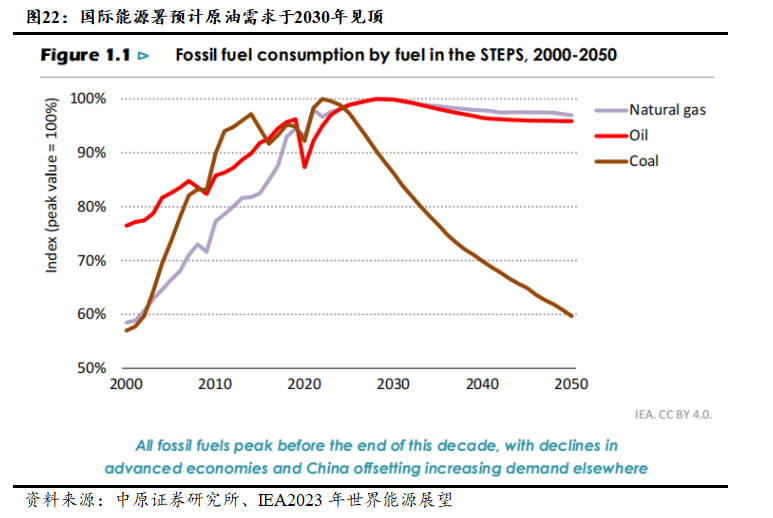

2023年下半年以来,美联储加息脚步有所放缓,叠加下游需求复苏以及OPEC、俄罗斯等产油国持续限产等因素影响,国际油价总体处于缓慢回升态势。未来从原油供需面来看,国际原油的需求预计呈现小幅增长态势。根据国际能源署(IEA)发布的《2023世界能源展望》,预计原油等化石燃料需求将在2030年见顶。具体到2024年,受欧美通胀级美联储加息等因素影响,全球原油需求增速预计有所放缓,但仍保持增长态势。根据国际能源署、欧佩克和美国能源署等机构6月月报,2024年国际原油需求将较2023年小幅增长96万-220万桶/天,达到1.02-1.05亿桶/天的水平。

供给面,2024年以来欧佩克和俄罗斯等原油主产国继续维持减产政策。6月的欧佩克会议决定,将现有的366万桶/天的减产协议延期至2024年底。同时自2024年1月起,将产量进一步下降140万桶至4046万桶/日。此外,国际油气巨头几年来的资本开支总体处于低位。在此情况下,预计2024年国际原油的供给仍然受限。在供给受限和需求增速小幅下滑等因素影响下,预计未来国际油价将保持宽幅震荡的态势,价格总体维持在较高水平。

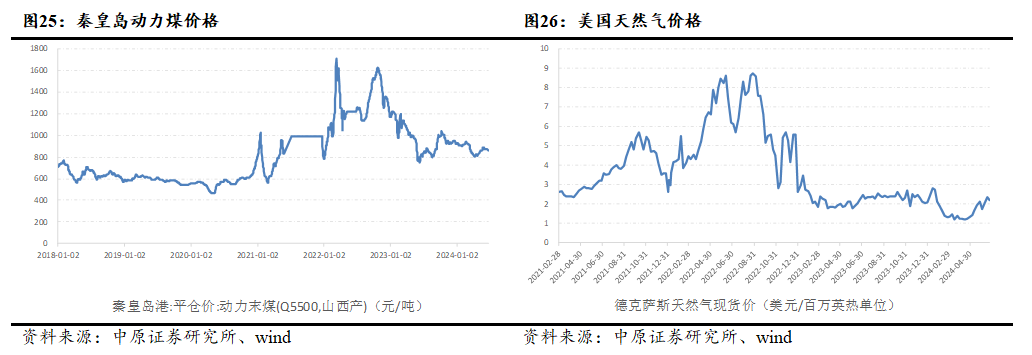

2022年底以来,随着我国煤炭保供政策的推动,煤炭供给较为充足,国内煤炭价格持续下行,2023年秦皇岛5500大卡动力煤价格跌幅达21.18%。2024年以来,国内煤炭价格整体依然低迷。截至6月24日,秦皇岛5500大卡动力煤报价860元/吨,较年初下跌6.62%。此外,美国页岩气革命副产了大量的凝析液,其充分主要包括乙烷、丙烷等碳氢混合物,为轻烃化工提供了优质廉价的的乙烷、丙烷等原料。由于美国天然气产量长期以来保持增长态势,乙烷供应较为充足,而美国国内需求增量有限,导致乙烷价格总体保持低位运行态势。未来在油价维持中高位运行的背景下,煤化工、轻烃化工的等替代工艺路线成本则保持相对稳定,有望凭借成本优势实现较好盈利。

4. 磷矿石资源长期稀缺,磷化工有望保持高景气

磷化工是以磷矿石为产业链源头,将矿石中的磷元素加工成为各种产品。通过湿法磷酸工艺,可以生产磷酸一铵、磷酸二铵等化肥,通过黄磷作为中间体,可以生产热法磷酸、磷酸盐、草甘膦等一系列产品,广泛应用于日化、食品、电子、医疗、农药、建材等行业。磷矿石是磷化工产业的最上游,在产业链中的具有至关重要的地位。

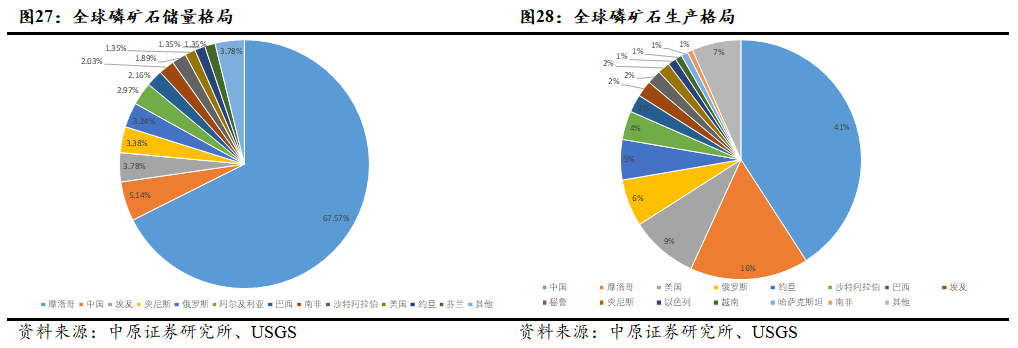

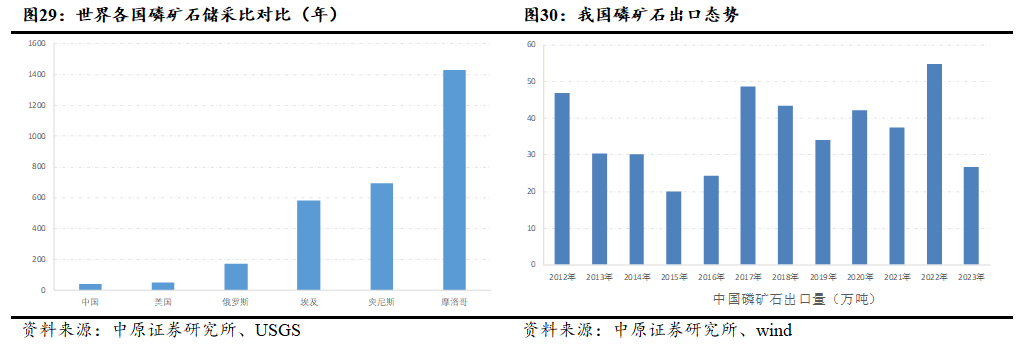

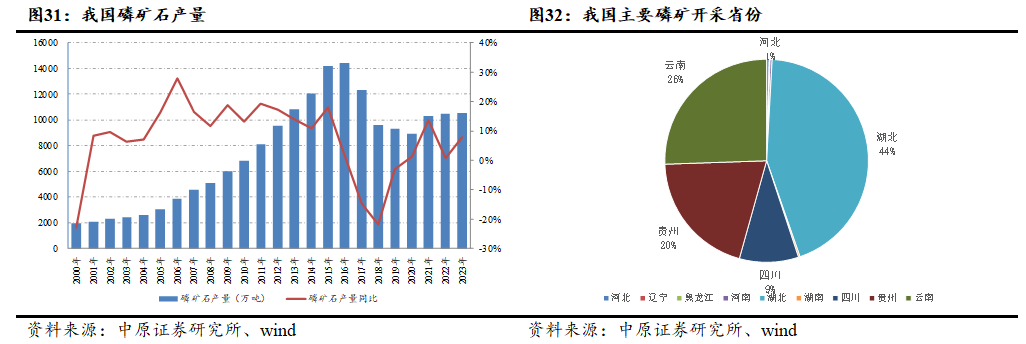

全球磷矿石储量主要集中于摩洛哥、中国、中东以及北美等地。根据 USGS(美国地质勘探局)发布的2024 版《美国地质调查:矿物概要》,2023年全球磷矿石储量740亿吨,其中摩洛哥储量最高500亿吨,约占全球储量的68%,中国储量38亿吨位居全球第二,占全球储量的5.1%。从产量上看,我国是全球最主要的磷矿石生产国,2023年总产量9000万吨,约占全球产量的45%。

由于磷矿石资源具有不可再生和不可循环利用的特点,同时磷元素作为组成生命的基本元素,其应用具有不可替代性,因而磷资源具有重要的战略意义,对磷矿石资源的保护也是必然的趋势。各国纷纷出台政策限制磷矿开采。如美国作为全球第三大磷矿产地,早在20世纪80年代就开始减少磷矿开采与出口,自1996年开始逐步禁止磷矿出口,并于2004年开始不再出口。尽管我国磷矿石储量位居世界第二,但由于长期的大规模开采,我国磷矿石的资源保障程度并不高。按现有产量计算,我国的磷矿石资源可供开采年限仅约42年,因而对磷矿石资源保护力度的提升是必然的趋势。近年来,我国出台了一系列政策,逐步限制磷矿石的出口,规范磷矿石的开采。我国磷矿出口量也由2008年的179.6万吨降低至2023年的26.6万吨。

2016年开始,国土资源部将磷矿石纳入24种“战略性矿产目录”之一,磷矿已经成为我国重要的战略性资源。同时财政部对磷矿实行资源税改革,从而提高中低品位磷矿的开采利用,降低磷矿石的资源浪费,推动行业的整合。生态环境部、工信部等部门也出台各种措施,加大磷矿开采的环保整治力度,提高磷矿的资源利用率,推动中小产能的出清。

2023年10月,工信部等八部门印发《推进磷资源高效高值利用实施方案》,《实施方案》以磷化工高质量发展为主题,以产业安全为底线、技术创新为动力、生态保护为前提、耦合协同为支撑,推进磷资源有序开发,加快改造升级磷肥、黄磷等传统产业,大力发展高端磷化学品等新兴产业,加快培育先进制造业集群,构建高端化、智能化、绿色化、融合化、集聚化的磷化工产业体系。从长期看,磷矿石资源具有重要的战略意义,其稀缺属性将逐步提升。

磷矿石在开采,加工过程中均会对环境造成一定污染,其开采过程中会产生的尾矿、废石、废渣、磷石膏等固体废物,长期露天堆放会导致雨水将废弃物中的磷、氟化物、重金属等污染物质渗透入地下土壤和周边的河流水域。由于磷矿中含有较高水平的天然放射性元素,其开采过程中的废水、废渣处置不当还会带来放射性污染。2016年以来,随着长江生态保护上升到国家战略,沿岸省份加大了“三磷”整治力度。由于我国磷矿的主产区云贵川鄂四省均位于长江经济带,磷矿开采领域的环保压力大幅提升,落后产能逐步退出,磷矿石产量开始下滑。2017年我国磷矿石产量1.23亿吨,同比下滑14.6%。2018年-2023年,我国磷矿石产量总体稳定在1亿吨左右。未来随着我国磷矿资源保护力度的提升以及环保政策的持续趋严,磷矿供给端面临较大约束,预计供给将整体保持稳定。

需求层面,磷矿石属于磷化工的最上游。在磷矿石的下游应用中,其需求的近60%来自于磷肥,此外约12%用于饲料。2024年以来国际粮食价格底部有所回升,加上各国对粮食安全的重视程度不断提升,未来磷肥、饲料领域的需求有望保持增长,从而对磷矿石的需求提供有力支撑。此外,随着双碳目标的推进,新能源领域的动力电池、储能等领域需求有望保持较快增长,从而拉动磷酸铁锂的需求,为磷矿石需求带来可观增量。

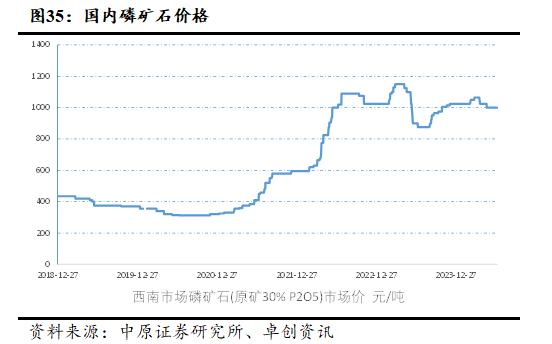

随着磷矿石需求的增长与供给端的持续约束, 2020年底以来磷矿石供应紧张态势不断提升,推动了价格的快速上涨和景气的上行。由于磷矿石企业多拥有配套的下游磷化工产能,在磷矿稀缺的背景下多倾向于将磷矿石自用,进一步加剧了磷矿供给的短缺。长期看,在各国加大资源保护力度的背景下,未来磷矿石开采的壁垒将不断提高,资源的稀缺性有望长期提升。同时随着磷矿石价格上涨和磷矿石产业的整合,将对磷化工产业链带来深远的影响,产业链利润有望向上游环节进一步转移,磷矿石资源丰富,一体化产业链完整的磷化工企业有望胜出。

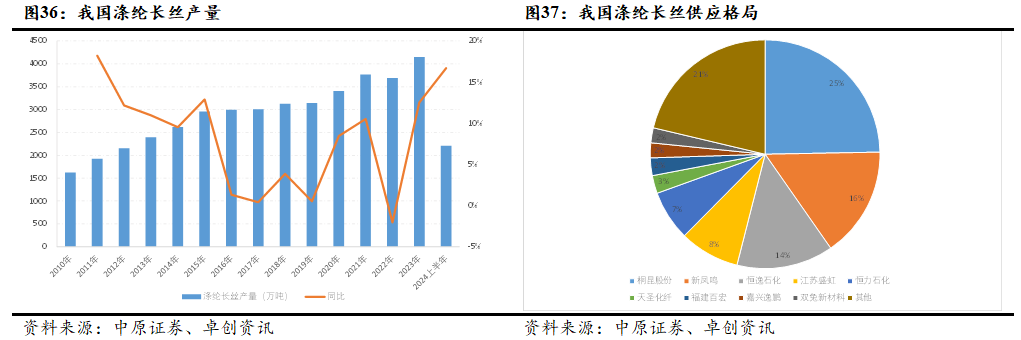

5. 需求回暖,涤纶长丝景气有望持续复苏

涤纶长丝是五大化纤中产量最大的化纤品种,其需求近年来总体呈保持稳定增长。2022年受全球宏观经济下行以及国内疫情反复等因素影响,我国涤纶长丝全年产量3690.49万吨,同比下滑2.03%。2023年以来,随着国内经济复苏带动纺织服装领域需求修复,涤纶长丝产量恢复增长态势。2023我国涤纶长丝产量4152.46万吨,同比增长12.52%。2024年1-6月我国涤纶长丝产量2209.44万吨,同比增长16.70%,需求总体呈现较好的复苏态势。

从供给面来看,经过多年来激烈的市场竞争和淘汰,我国涤纶长丝行业市场集中度不断提升。根据卓创资讯数据,2023年我国涤纶长丝总产能4884.2万吨,其中前四大企业产能为2841万吨,占比58.16%。从行业扩产情况来看,近年来行业新增产能集中于少数龙头企业,未来行业产能扩张较为有序,集中度预计将进一步提升。未来龙头企业能够凭借规模、环保和成本优势,提升行业竞争力与市场份额。随着行业竞争格局的持续优化,行业竞争有望逐步有序,长丝企业对上下游议价能力亦有望提升,从而推动行业盈利的上行。

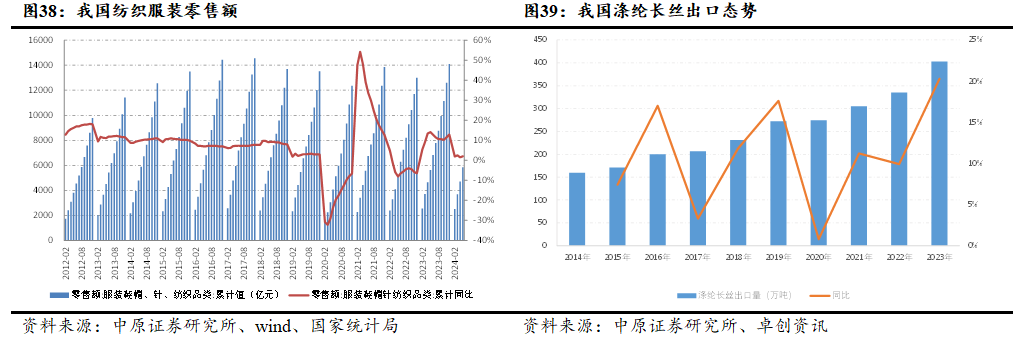

从下游纺织服装来看,随着各项稳增长政策逐步发力,2023年以来我国服装零售额恢复增长态势。2023年服装鞋帽零售总额为1.41万亿,同比增长12.90%。此外,近年来我国纺织业向东南亚等国转移,对我国纺织原料的需求快速提升,推动了涤纶长丝出口的增长,2023年我国涤纶长丝出口403.4万吨,同比增长20.28%。从消费量来看,2023年我国涤纶长丝消费量3711.7万吨,同比增长8.70%。2024年1-5月消费量为1529万吨,同比增长20.17%。

受下游纺织服装的需求提升及出口增长的推动,近年来我国涤纶企业开工率总体处于较高水平。上半年以来行业开工率总体保持在85%左右,处于5年以来的较高水平。从库存情况来看, 4月以来涤纶长丝工厂库存天数下降幅度较大,行业去库存显著。6月底涤纶POY库存天数为23.2天,处于近年来较低水平。未来随着纺织服装领域需求的持续复苏,行业有望进入补库存阶段。

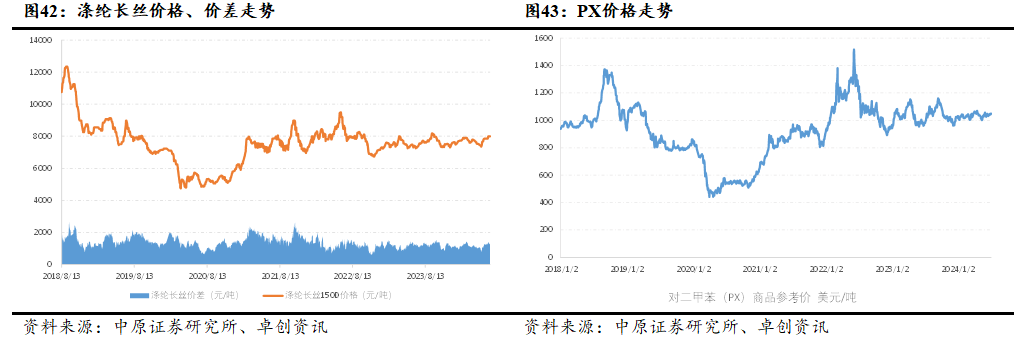

从涤纶产业链整体来看,过去由于我国PTA上游PX的产能不足,长期依赖进口,PX价格处于较高位置,压制了下游的盈利。近年来,我国民营炼化产业迎来了大发展,多个大炼化项目陆续启动和投产。这些大炼化项目多包含有PX产品,随着PX产能的扩张,涤纶长丝产业链盈利格局有望重塑。

随着需求端的复苏以及供给端的稳定,未来涤纶长丝供需关系有望继续好转,推动行业开工率的提升以及盈利的上行。在此过程中,位于产业链下游的长丝及PTA盈利有望提升,拥有PTA产能的一体化涤纶长丝企业有望受益,建议关注桐昆股份等一体化涤纶长丝龙头企业。

6. 投资策略与重点公司

6.1. 维持行业“同步大市”的投资评级

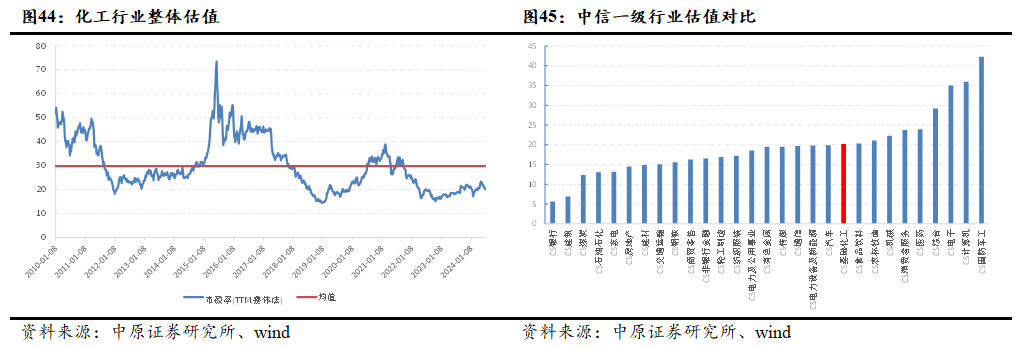

从行业估值情况来看,截止2024年7月3日,中信化工板块TTM市盈率(整体法,剔除负值)为20.17倍。2010年以来,行业估值平均水平为29.83倍,目前估值水平低于历史平均水平。与其他中信一级行业横向对比,化工板块估计在28个行业中位居20位,维持行业“同步大市”的投资评级。

6.2. 行业投资主线及重点公司

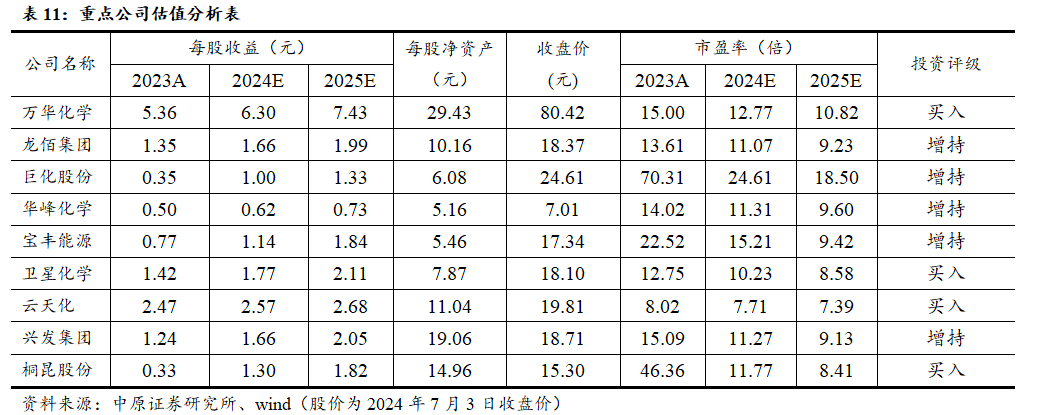

随着化工行业安全、环保监管进入新常态,未来环保、安全等门槛将不断提升。在双碳目标推进的大背景下,具有产业链一体化、低排放、清洁发展的龙头企业有望持续提升市场份额,强者恒强的行业格局将继续持续。建议关注万华化学(600309)、龙佰集团(002601)、巨化股份(600160、华峰化学(002064)等优质一体化行业龙头。

未来国际原油需求预计保持增长态势,供给面则总体依然趋紧。一方面欧佩克等国限产政策持续,另一方面全球油气巨头近年来资本开支持续处于低位,原油供给提升空间较小。预计未来国际油价总体呈现中高位运行的态势。在此背景下,部分替代路线如煤化工、轻烃化工等,有望凭借成本优势,实现较好的盈利水平,建议关注国内具有成本优势的煤化工龙头企业宝丰能源(600989)和轻烃化工领域的卫星化学(002648)。

随着各国对磷矿石资源的保护力度不断加大,未来磷矿石的资源稀缺性有望提升。在我国环保等因素约束下,磷矿石行业供给总体呈收缩态势。在下游磷肥、饲料以及新能源领域需求的拉动下,磷矿石价格维持高位,推动磷化工行业景气的提升。建议关注磷矿资源丰富的一体化磷化工企业云天化(600050)和兴发集团(600141)。

2023年以来,我国纺织服装销售呈现较为明显的复苏态势。受下游需求复苏的拉动,涤纶长丝行业开工率持续提升,行业库存处于低位。目前涤纶长丝行业竞争格局总体较好,行业集中度不断提升。同时受上游PX领域产能扩张推动,未来涤纶长丝产业链利润有望向下游转移。未来随着需求的复苏,行业景气有望逐步提升。建议关注涤纶长丝龙头桐昆股份(601233)。

7. 风险提示

下游需求不及预期;

行业产能大幅扩张导致竞争格局恶化;

原材料价格大幅上涨。