211亿中原证券投行“折戟”!

作者 | 谢美浴

编辑| 付影

来源 | 独角金融

三年前喊出“再造一个中原证券”的行业黑马,今年以来多次被监管“盯上”。近日,证监会一天内发布十余条监管措施,涉及11家券商及旗下保荐公司,中原证券(601375.SH)也榜上有名。

根据公告信息,中原证券因在债券项目中存在四项违规行为,被证监会暂停债券承销业务资格6个月,公司总经理李昭欣、时任分管投行业务高管花金钟双双被“点名”。

2024年上半年,中原证券业绩向好,实现营业收入11.99亿元,同比增长14.6%,净利润2.01亿元,同比增长20.3%。上半年创造如此高的成绩,债券承销业务的增长是因素之一。当这项业务被暂停半年,中原证券今年还能继续创造佳绩吗?

1

债券承销业务暂停半年,

保荐业务“颗粒无收”

公告显示,中原证券的违规行为包括四项:一是帮助债券发行人与投资者签订债券咨询服务协议,以给予票面利息补差费用的形式非市场化发债;二是在个别公司债券项目中,对发行人偿债能力核查不充分,未发现发行人存在融资租赁合同违约事项且被法院裁定为被执行人;三是在个别项目持续督导期间未勤勉尽责,未发现发行人财务造假事项;四是原质控部门负责人领取项目承揽奖同时参与质控相关工作,质控底稿验收把关不到位等。

为此,证监会决定自2024年10月17日至2025年4月16日的半年内,暂停中原证券债券承销业务。

对于此次处罚,中原证券表示:“目前,公司其他业务经营正常。本次被责令暂停债券承销业务对公司未来经营业绩产生的影响存在不确定性,投资者理性投资,注意投资风险。”

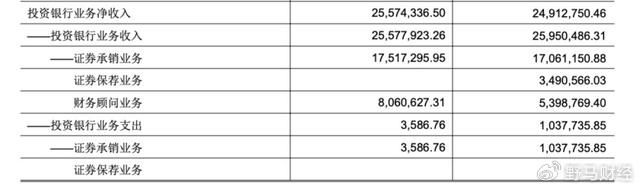

从2024年半年报来看,中原证券投行业务的大部分收入来自证券承销业务,今年上半年投行业务净收入2557.8万元,其中证券承销业务收入1751.73万元,占比约68.49%,其次为财务顾问业务,占比31.5%;而保荐业务则“颗粒无收”。

Wind数据显示,2024年以来,中原证券的8家保荐项目已撤回7家,其中5家IPO项目均撤回终止,撤否率100%,包括富耐克超硬材料股份有限公司(下称“富耐克”)、新疆晨光生物科技股份有限公司、常州恒丰特导股份有限公司、郑州畅想高科股份有限公司、河南国容电子科技股份有限公司。

其中,富耐克在主动撤回IPO项目后,今年4月末,中原证券及保荐代表人陈军勇、张朋浩在富耐克IPO项目尽职调查过程中存在未对公司长期预付款进行全面核查验证的违规行为,被河南证监局采取出具警示函的行政监管措施,并记入证券期货诚信档案。

另据北交所公布的自律监管措施决定书披露,富耐克招股说明书、反馈回复等发行上市申请文件存在预付账款、在建工程、净资产等披露不准确的问题,相关财务数据构成错报,不符合真实、准确、完整的要求。

对比表现不佳的保荐业务能力,中原证券的债券承销业务2023年实现了逆势增长,其债券类主承销金额70.75亿元,同比增长41.27%;债券分销金额91.89亿元,同比增长83.49%。

2024年上半年,中原证券完成公司债项目6单,金融债项目1单,债权类联席主承销金额累计19.27亿元;完成债券副主承销及分销类项目130期,承销金额累计74.91亿元。

如今债券承销业务被“叫停”,可以说停掉了中原证券投行业务的主力军。

一位券商投资顾问分析指出,“从监管角度来看,本次处罚会影响公司年终分类评级,增加未来的运营成本和业务经营;从团队来看,由于债券团队流动性较强,因此本次处罚可能会导致部分债权团队离职不利于未来公司债券承销业务的开展。”

2

被“约谈”总经理已卸下两项职务,

2023年降薪17.6万

中原证券违规被罚的同时,李昭欣作为公司总经理、花金钟作为时任分管投行业务高管,对相关违规行为负有责任,按照有关规定,中国证监会决定对李昭欣、花金钟采取监管谈话的行政监管措施。

其中,花金钟已于2023年8月辞去中原证券副总经理、执行委员会委员职务,转身加盟华金证。简历显示,花金钟于2018年加入中原证券,任合规总监一职;2019年被聘为公司副总裁,并继续担任合规总监直到2021年11月任期结束。

本次被“约谈”的总经理李昭欣,自2017年11月加入中原证券,并出任公司党委委员;自2018年1月起任公司总会计师、财务负责人;2022年4月起任公司总经理,2023年12月起任执委会主任。

不过,今年1月,李昭欣已辞去其兼任的总会计师职务;今年6月又辞去兼任的公司财务负责人职务。中原证券2023年年报披露,李昭欣的薪酬已由108.9万元降至91.27万元。

李昭欣不再兼任财务负责人后,中原证券聘任了郭良勇为公司财务总监、执行委员会委员,履行公司财务负责人职责。履历显示,郭良勇出生于1971年,2021年12月起任中原证券人力资源管理总部部长、党委组织部部长。

中国矿业大学(北京)管理学院硕士生企业导师支培元表示:“剥离财务管理职能与日常经营管理权的决策,或指向公司未来的业务重组与方向调整,旨在集中精力于核心竞争力的培育。”

支培元认为,“明确的分工界限有助于提升决策效率与执行力,但需谨防职责交叉模糊,确保跨部门协调机制健全;高层人事变动可能被视为公司积极应对外围挑战的姿态,利于部分挽回市场信心,同时需注意避免诱发股东对管理稳定性的疑虑。”

在李昭欣担任中原证券总经理期间,公司业绩呈现“过山车”态势。

2021至2023年,中原证券营收分别为44.21亿元、18.81亿元、19.68亿元;分别同比变动42.46%、-57.45%、4.62%;归母净利润分别为5.13亿元、1.07亿元、2.12亿元;分别同比变动392.04%、-79.23%、98.54%。

2024年上半年,中原证券业绩向好,实现营业收入11.99亿元,同比增长14.6%,净利润2.01亿元,同比增长20.3%。

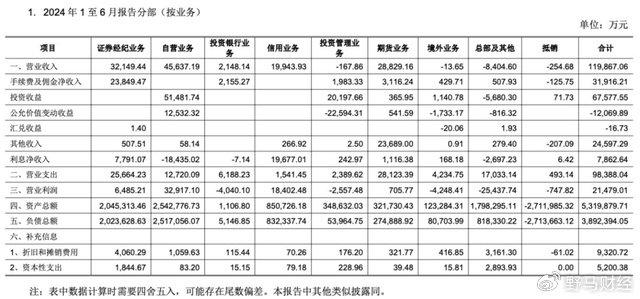

具体来看各业务条线,经纪业务、自营业务是中原证券的营收主力,上半年二者营收分别为3.21亿元、4.56亿元,占总营收比例分别为26.77%、38.03%。

而投行业务营业收入2148.14万元,同比下滑6.74%,占总营收比例只有1.75%。Wind数据显示,中原证券投行业务收入在行业排名,在54家券商中排名46位。

中原证券的投行业务也曾为营收做出较大贡献。

2021年中原证券的投行业务实现收入6.19亿元,同比增长245.9%,在71家券商中排名26位,投行业务收入占总营收的比重达14%。也是在2021年,中原证券党委书记、董事长菅明军明确喊出了“再造一个中原证券”的口号。

不过,这一高光时刻并未持续太久,2023年年报显示,其投行业务收入0.85亿元,较2021年下降了86%,投行业务占总营收的比重降为4.3%。

中原证券投行业务的下滑,也与监管机构阶段性收紧IPO节奏,券商投行业绩整体下行有关。据《证券日报》报道,2023年,券商投行业务收入为541.62亿元,同比下降17.78%。

3

投行“老将”房建民重回中原证券

中原证券成立于2002年,2014年6月以“中州证券”之名登陆港交所,2017年1月登陆A股,成为全国第8家实现A+H两地上市的券商。截至10月25日,中原证券报收4.55元/股,涨幅2.02%,总市值211.25亿元。

在竞争激烈的券商环境中,中原证券也在寻求重塑投行业务竞争力。中原证券在2023年年报中明确提出要深化投行业务转型,包括完善制度体系、提升内控管理体系的有效性,构建机构客户服务体系,加速向能满足企业全生命周期综合服务需求的"集团军"模式转型。

同时,中原证券还强调要全面提升投行条线的专业能力水平,构建合理的人才发展梯队,切实提升投行项目执业质量。

今年6月,中原证券聘任李峰、王晓刚为公司副总经理。据公告披露,李峰、王晓刚均出生于1971年,其中李峰2019年9月至今任中原证券首席风险官,2022年1月至今任中原证券执行委员会委员,目前还兼任中州国际金融控股有限公司董事。而王晓刚2022年1月至今任中原证券执行委员会委员。

除具有丰富的营业部一线工作经验外,上述简历显示,李峰、王晓刚曾在中州国际金融控股任职,两人亦均有境外业务的管理经验。

中原证券通过子公司中州国际及其子公司开展境外业务,涵盖证券经纪、孖展融资、投资银行、证券研究、自营投资等资本市场服务。此番人事调整,或将继续加强中原证券的境外业务发展。

2024年上半年,中州国际新增机构及高净值客户14家。投行业务取得显著突破,股权融资方面,上半年共完成4个财务顾问项目,1个配售代理项目。正在执行2个香港IPO承销项目及6个财务顾问项目。债券资本市场方面,上半年完成联席账簿管理人项目2单。

此外,今年8月,中原证券拟引进房建民为公司高管,试用期为一年,目前已在中证协登记备案。中原证券官网显示,房建民职务为执行委员会委员,据“财联社”报道,房建民此次回归较大可能是分管投行业务。

图源:中证协官网

房建民出生于1972年,是一位在证券行业拥有近30年丰富经验的"老将",对于中原证券而言也是“熟面孔”。

1997年4月至2007年5月,房建民在民生证券工作了十年,先后担任过公司投行项目经理、高级经理、副总经理等职位。2008年5月至2016年1月,房建民先后担任过中原证券总裁助理、副总裁等职务,任职期间分别分管过投行业务及股权投资。

房建民任职副总裁期间,中原证券的投行业务经历了快速增长,投资银行业务手续费净收入从2009年的0.04亿元增长至2015年的2.09亿元。

据“财联社”报道,离开中原证券后,房建民的职业生涯并未停滞,相继在世纪联鑫股权投资基金(深圳)有限公司、赛英特资本管理有限公司、河南中原联创投资基金管理有限公司等多家机构任职。

时隔八年后,房建民“奔私”后重返中原证券,背后的原因有哪些?上述证券投资顾问认为,“一方面可能是私募的生存空间缩小导致,经过前几年的快速扩张后,私募行业进入规范整顿时期,因此私募的经营压力,导致部分人员离开私募基金。另一方面,在经历过私募行业的从业后,无论是在人脉,渠道,以及对市场的理解方面都有新的提高,这也是券商吸收市场化人才所看中的。”

你是否在中原证券办理过业务,服务如何?对这家券商有哪些了解?欢迎评论区留言讨论。