兴业证券:半导体或成为下半年超额收益的重要来源 当下正是战略布局时点

兴业证券研报表示,从去年提出“新半军”,到去年底“信军医”,再到今年初看好TMT主线,兴业证券始终在寻找最值得关注的成长主线方向。

站在当下,兴业证券认为半导体有望接力,从“新半军”到“半新军”,或成为下半年超额收益的重要来源,当下正是战略布局时点。

以下为其最新观点:

一、半导体:顺周期的成长股

半导体下游需求与宏观经济密切相关,且自身又具备较强的成长性,是典型的顺周期中的成长股,未来一到两年业绩有望持续加速。下半年,随着海内外经济逐步企稳,半导体景气周期有望触底反转,并且科技创新周期、国产化周期为半导体带来新的增长极。并且展望2024年,半导体更有望从“困境反转”走向“强者恒强”,未来一到两年业绩有望持续加速,是中长期战略布局的方向。

1.1 周期性:与经济周期相关度高,当前已处于周期底部

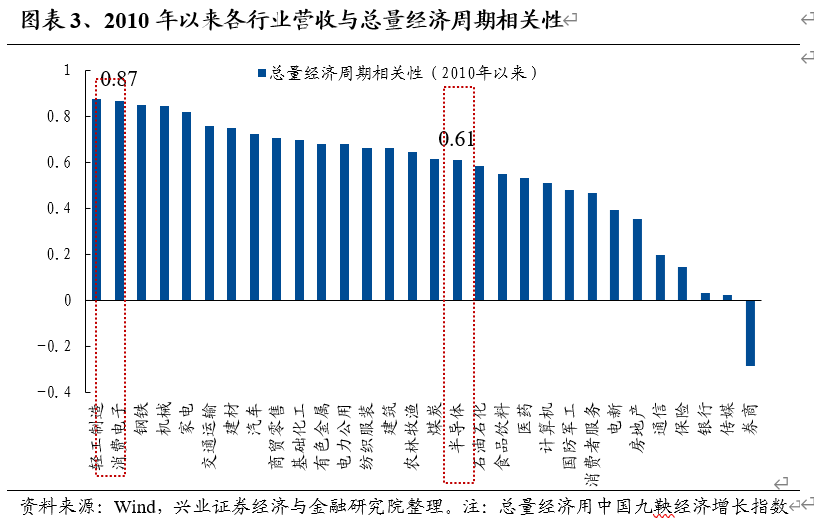

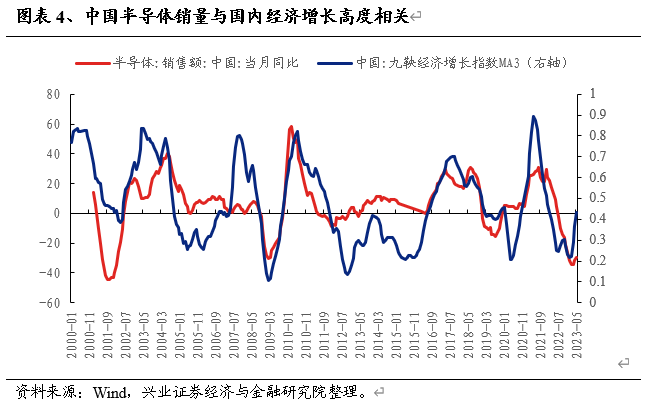

半导体营收销量与国内宏观经济高度相关,是成长股中的“顺周期资产”。各行业营收与中国九鞅经济增长指数相关性越高,代表行业的顺周期越强。半导体营收与经济指数的相关性高达0.61,其下游的消费电子与经济指数的相关性更是高达0.87,是典型的顺周期股,也是TMT中与宏观经济相关度最高的方向。

半导体已处于周期底部,宏观经济体感最差的时候正在过去,下半年经济企稳有望带动半导体周期底部反转。今年上半年宏观经济增长疲软,中国半导体销量增速仍在下行,基本面尚未企稳,这也是半导体股价表现靠后的主要原因。但展望下半年,当前半导体销量同比增速已处于历次周期底部位置,且经济体感最差的时候正在过去,6月PMI、中国九鞅经济增长指数等指标也已触底回升,下半年经济有望企稳,从而带动半导体周期见底回升。

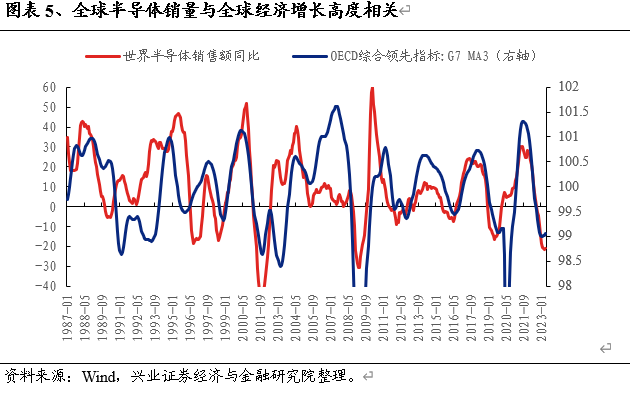

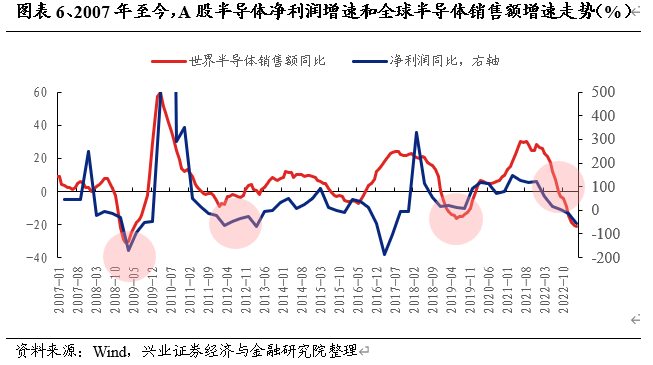

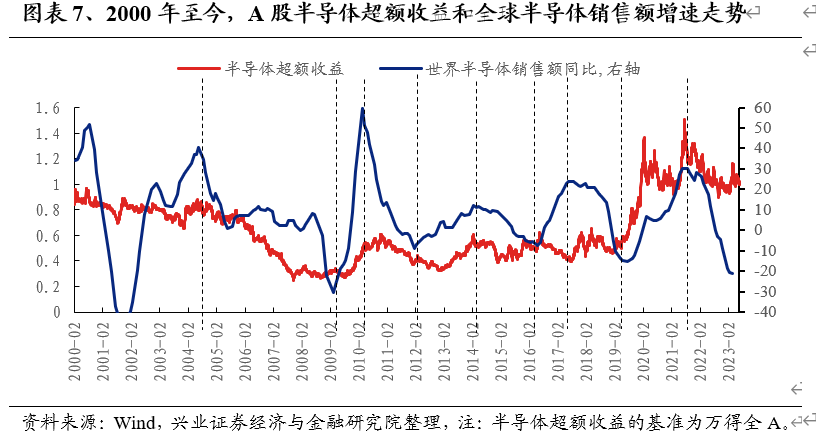

A股半导体表现与全球经济周期、全球半导体周期也密切相关,当前全球半导体景气亦处于周期底部。2005年以来,A股半导体超额收益、净利润增速和全球半导体景气周期高度相关,全球半导体销售增速的拐点往往对应了半导体股价的拐点。当前半导体行业已处于本轮周期底部,盈利底部临近。从2021年12月至2023年4月,全球半导体月度销售额同比增速持续下滑,今年2月至4月更是连续三个月销售额同比减少20%以上,同比增速达到近十年来的最差情况。且4月同比降幅几乎较3月持平,盈利增速接近底部。

展望下半年,全球半导体景气度有望伴随需求复苏和库存见底迎来复苏。半导体行业景气度已处于历史底部区间,预期伴随需求复苏和半导体企业主动补库,下半年半导体行业有望重回增长。

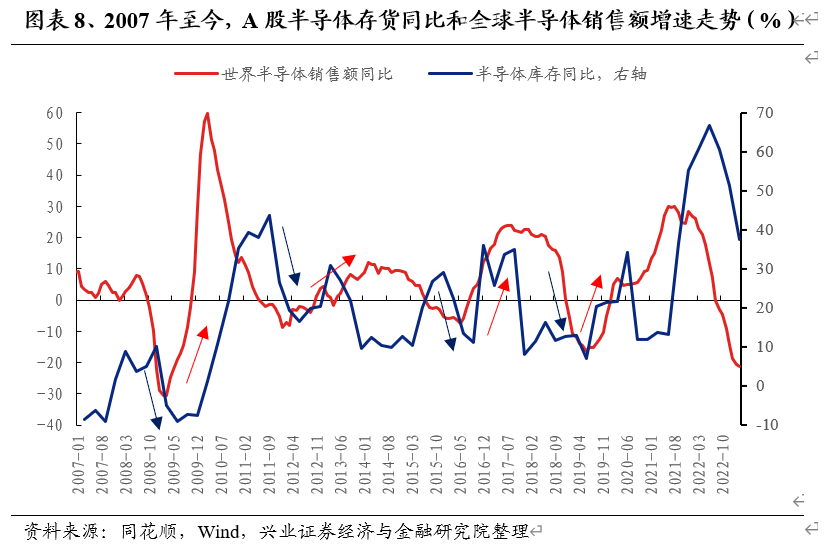

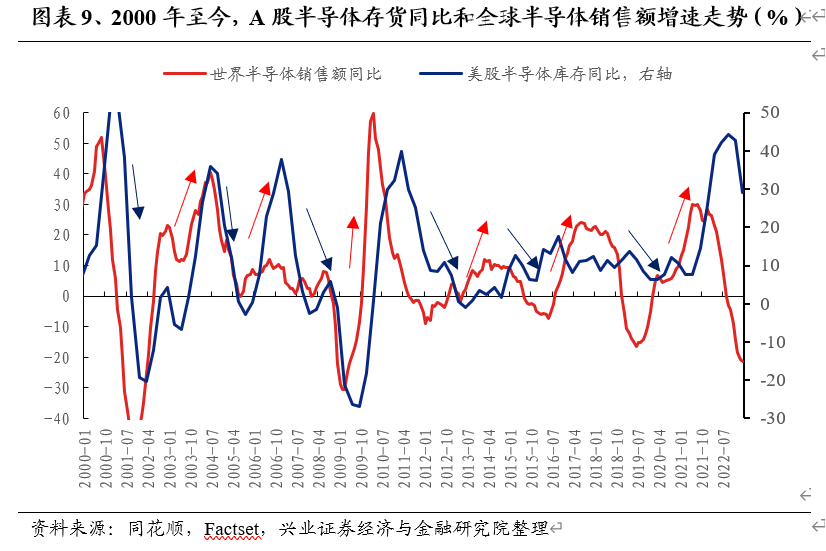

从库存来看,海内外半导体企业加速去库存,下半年补库存有望成为推升景气周期上行。历史上,随着企业由去库存转为补库,半导体景气周期有望反转,而截至今年一季度,海内外半导体企业加速去库,A股和美股半导体企业存货同比大幅回落至历史低位。据兴证电子团队的分析,三大高频数据表明半导体行业主动去库存已经开启,随着库存回落、未来企业再度开始主动补库存,预期半导体有望开启新一轮景气上行周期。

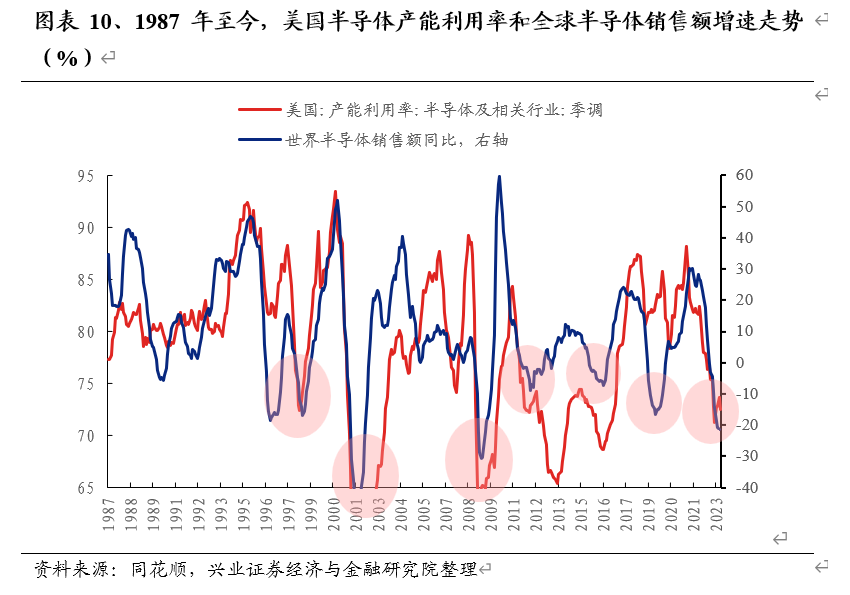

信号一:半导体及相关行业产能利用率处于历史底部。由于2021年产能的迅速扩张,供给过剩,企业库存压力逐渐显现,2022年美国半导体产能利用率持续下滑,在2023年1月降至71.25%,达到过去六年来的最低水平。

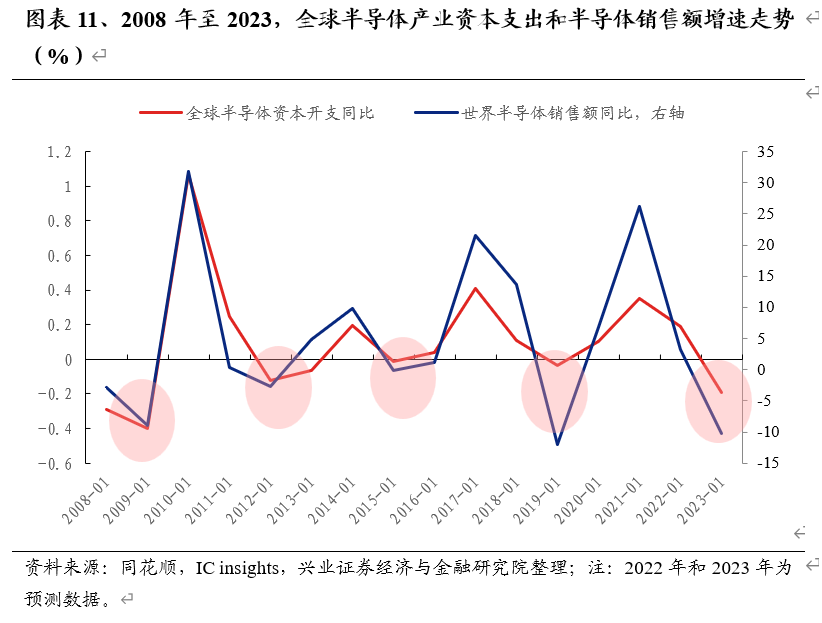

信号二:全球半导体产业资本支出同比增速明显放缓。根据IC insights的预测,2023年全球半导体产业资本支出将减少,同比下降19%,仅次于2009年。参考历史经验,半导体企业资本开支锐减后的第二年,行业景气往往迎来触底反弹。

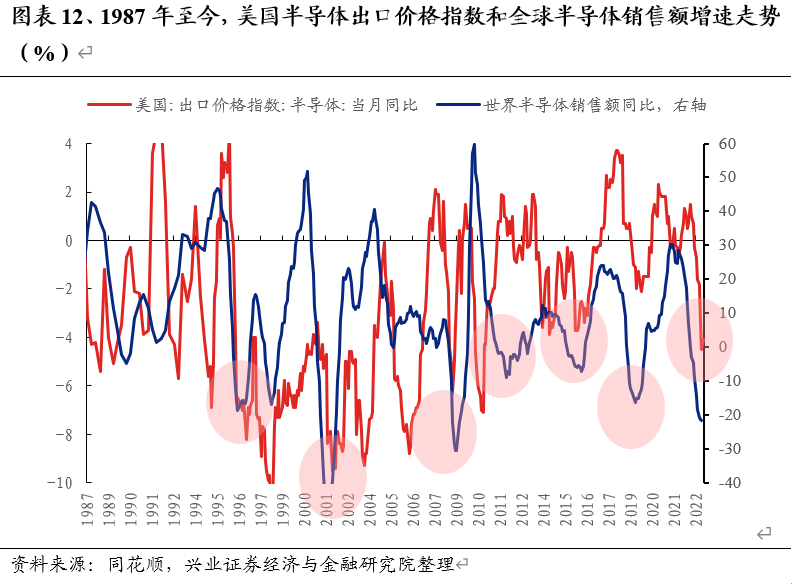

信号三:半导体价格变化处于历史底部。2022年8月以来,半导体出口价格指数同比由峰值的1.5%降至2023年4月的-4.9%,处于2011年以来的最低水平。

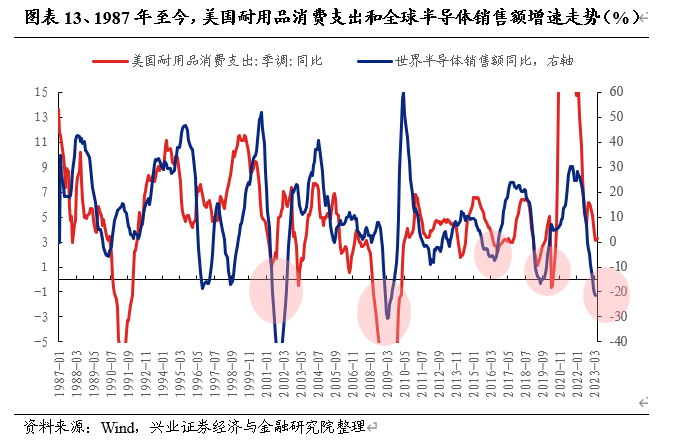

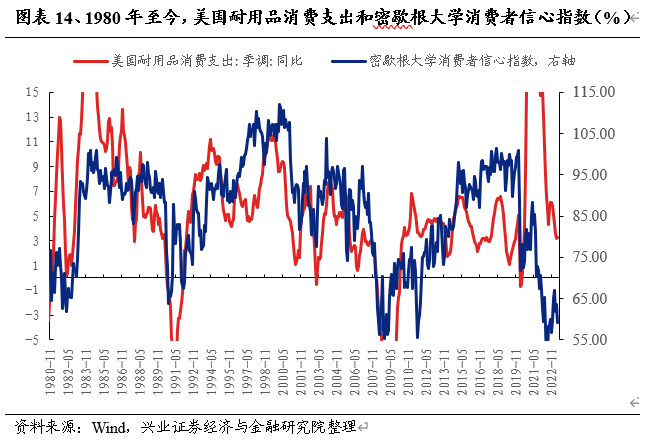

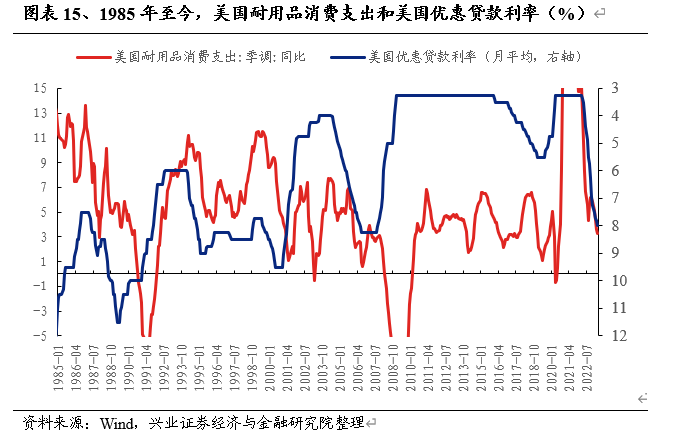

从需求来看,半导体下游需求触底,下半年有望显著回暖。美国作为全球最发达的经济体,其个人消费支出(尤其是耐用品消费)的同比增速和全球半导体销售额同比高度相关。今年下半年,美国耐用品消费回升,有望带动半导体下游需求回暖。一方面,偏大宗消费的耐用品消费和美国居民的预期高度相关,去年底以来密歇根大学消费者信心指数已显著回升,或指向耐用品消费支出亦将反弹。另一方面,进入下半年后,美联储暂停加息、乃至进入降息周期后,有望提振对贷款利率较为敏感的耐用品消费支出。

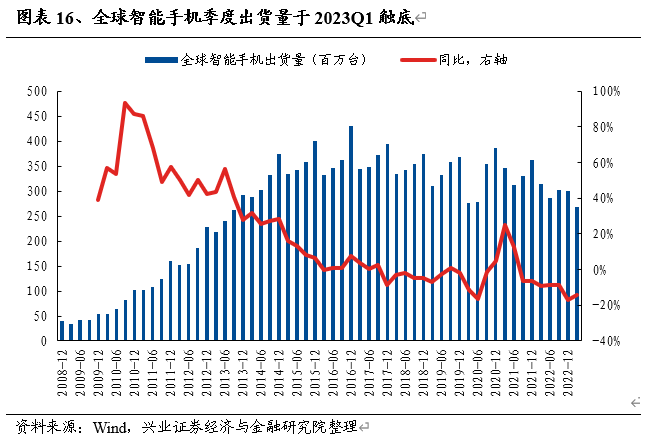

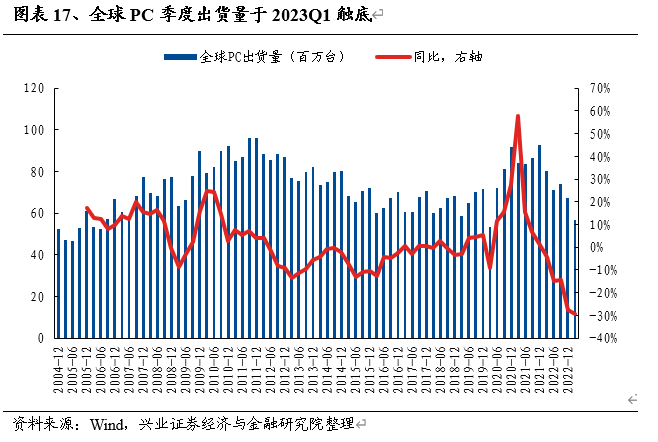

分下游产品来看,今年一季度是智能手机和PC出货量最差的季度之一,但展望2023H2,手机和计算机销量有望回暖,或带动半导体需求提升。根据世界半导体贸易统计(WSTS)组织发布的2022年半导体终端应用调查,通信和计算机终端市场仍然占据了2022年半导体销售额最大的份额,分别为30%和26%。通信方面,据Canalys预测,智能手机库存在2023Q2末可以达到相对健康的水平,下半年,智能手机销售量将随库存的减少逐渐改善。计算机方面,Canalys预测2023Q1会是今年PC出货量下滑最大的季度,下半年PC市场将逐渐回暖,2024年PC市场有望迎来较快增长。

1.2成长性:科技创新周期与国产化替代周期共振

半导体不仅有顺周期性,更具备成长性,因此相对传统顺周期资产弹性更强。考虑到国内经济并非强复苏、全球经济也处于触底企稳中,因此,传统顺周期资产弹性可能有限。但半导体除了顺周期性外,在当前科技创新周期与国产替代周期共振下,更具备自身的成长性,因此其弹性也更强。

科技创新周期:AI/XR带来新的增长极

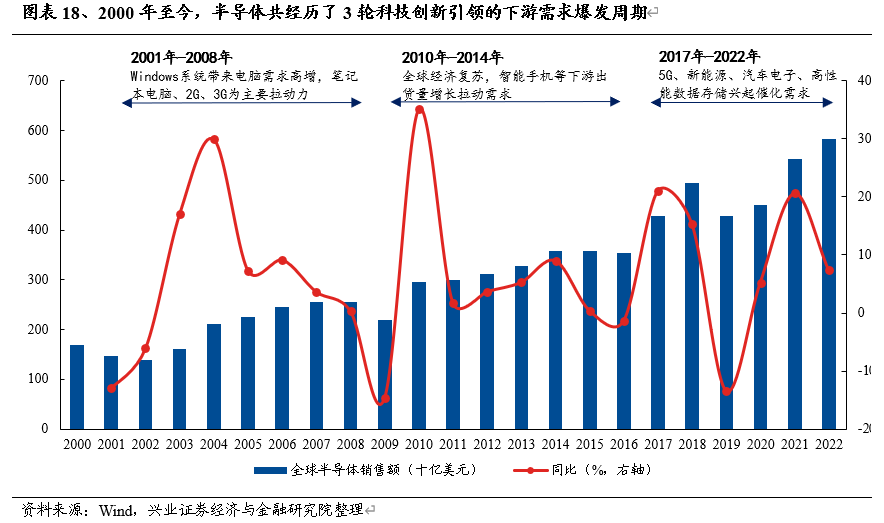

2000年以来,半导体共经历了3轮科技创新引领的下游需求爆发周期,科技创新周期正是孕育半导体行业新增长极的温床。具体来看:1)2001年至2008年,Windows系统带来电脑需求增加以及 2G、3G的诞生带来手机出货量稳步上升,持续拉动半导体需求;2)2010年至2014年,iphone4的横空出世引爆全球智能手机浪潮,智能手机渗透率加速提升带来半导体需求高增;3)2017年至2022年,高性能数据存储的兴起、光伏等新能源的快速发展以及5G的诞生为半导体行业注入强劲动力,半导体需求端迎来多点开花。可以看到,2000年以来历次科技创新周期均能为半导体行业孕育新的增长极,催生需求端拥抱高景气。

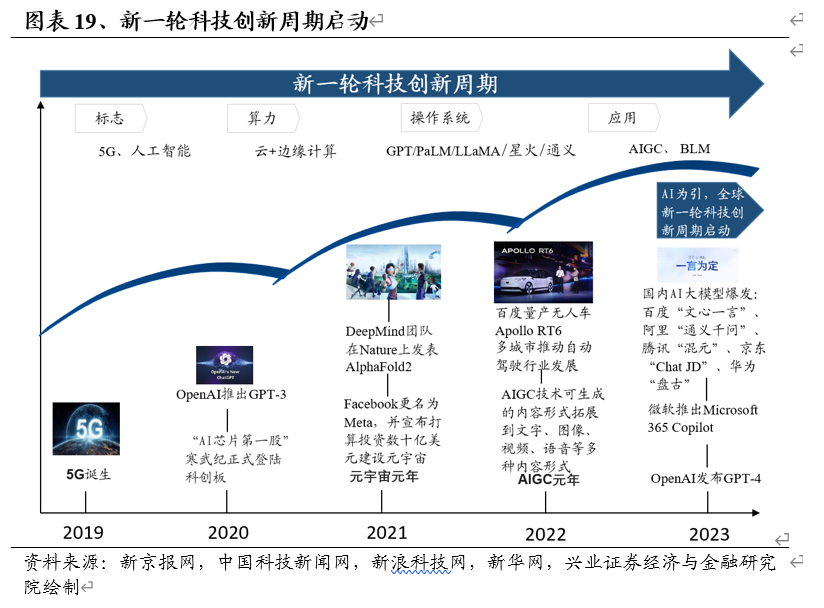

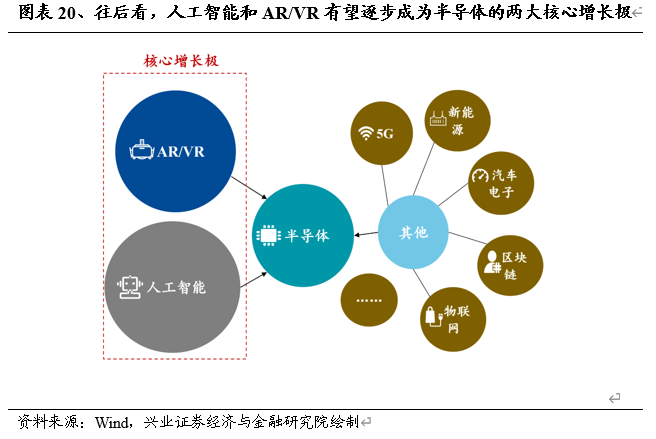

全球新一轮科技创新周期已经启动,以人工智能和XR为代表的新动能有望成为半导体需求端新的两大核心增长级。去年年底以来全球人工智能技术和AR/VR技术发展迅猛,从 OpenAI发布的ChatGPT 到微软推出的Copilot,从英伟达研发的Omniverse到苹果近期发布的Vision Pro,相关产业趋势加速演绎预计逐步催生对于半导体的需求放量。人工智能方面,生成式AI产业趋势的爆发下,AI大模型参数量及训练数据集的大幅增加带动算力需求“狂飙”,算力芯片作为全球AI军备竞赛的基石也将充分受益。XR方面,苹果于北京时间6月6日凌晨1点发布了首款混合现实头显VisionPro,正式开启“空间计算”新时代,后续产业趋势爆发将带动XR产品渗透率加速增长。作为现实世界与元宇宙的硬件接口,用到了包含主控SoC、大容量存储器、多摄像头等在内的多种传感器等芯片,其高硅量可类比TWS耳机,将成为人工智能之外拉动半导体需求的另一大核心增长级。

国产化周期:孕育广阔增长空间

半导体产业制裁步步升级,国产替代势在必行。18年以来美国开始对中国高科技公司采取管制、技术封锁等措施,半导体作为科技创新中的前沿领域,成为美国率先制裁的对象。美国对华半导体管制愈发频繁且不断加码,从华为、中兴等下游一路向上游设备延伸。22年8月发布的《芯片法案》再次升级,制裁范围扩大至先进制程领域。进入23年,日本与荷兰跟进出口管制,制裁国范围扩大。美日荷于1月达成对华半导体出口管制外扩协议,瞄准先进制程设备,针对性极强。日本已于5月正式出台针对23种设备的出口管制措施,精准打击先进制程领域;荷兰也于3月称正式出口限制措施将在夏季前推出,未来高规格光刻机等设备出口或将受限。总体看,从卡芯片、卡制造到卡设备一路向上,美国已对中国半导体上中下游各个环节形成全方位封锁之势,日本与荷兰的加入进一步显示了美国拉拢盟友共同打击中国半导体产业发育的决心。外部制裁愈演愈烈之下,自主可控紧迫性和必要性凸显,国产替代势在必行。

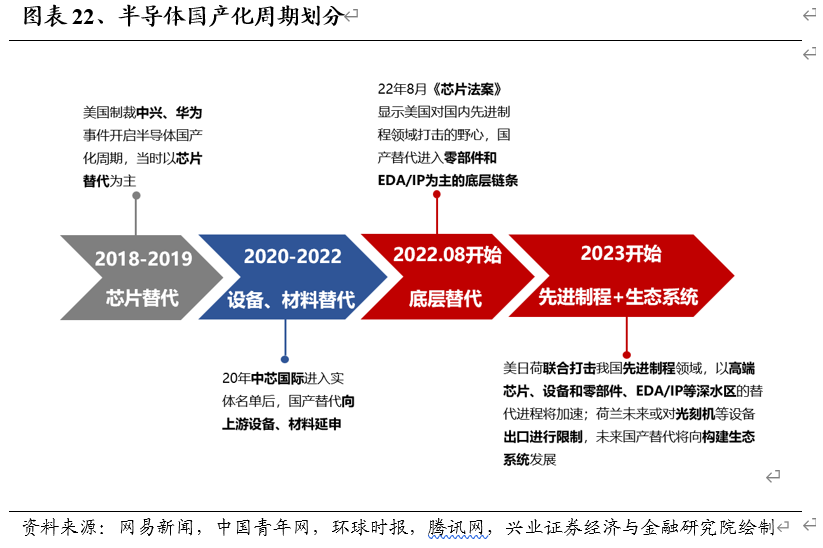

外部环境风云变幻,半导体国产化周期进入先进制程+生态系统构建新阶段。随着外部制裁的层层深入,我国半导体替代进程也跟随经历了几个明显的阶段。18-19年美国制裁中兴、华为事件开启半导体国产化周期,当时的替代以芯片为主;20年中芯国际进入实体名单后,国产替代向上游设备、材料延伸;22年8月发布的《芯片法案》显示出美国对国内先进制程领域打击的野心,国产替代进入到零部件和EDA/IP为主的底层链条。进入23年,外部制裁再次发生边际变化,我们认为半导体国产化周期将进入先进制程+生态系统构建新阶段。一方面,美国联合日本、荷兰对我国先进制程的精准打击进一步确认了对华半导体封锁将不断向高端领域深入,叠加AI时代对于算力需求将大幅提升,以高端芯片、设备和零部件、EDA/IP等深水区的替代进程将持续加速;另一方面,荷兰未来或对光刻机等设备出口进行限制,其制造需要产业链上下游深度融合,未来国产替代将向加强产业链各环节联系、构建生态系统发展。

当前半导体众多环节国产化率仍低,国产替代带来的增量空间广阔,关注国产化率低+市场空间大的环节。虽然国产半导体厂商已在多领域实现突破,但仍有众多环节国产化率低、市场空间大,例如刻蚀、薄膜沉积、光刻、量测监测等领域,国产替代带来的增量空间广阔。近年来国家持续在半导体产业链核心卡脖子环节加大政策支持力度,国内企业也集中力量攻关核心技术,举国体制突破技术限制,在各个细分领域都涌现出一批引领国产替代的领军企业,国产化进程未来可期。在国产化周期的大主线(β)下,半导体产业链各环节国产替代率的提升将使得国内半导体厂商在全球体现出更强的成长性(α)。α与β叠加,持续看好相关公司的发展机遇。

二、半导体:顺势而为的成长股

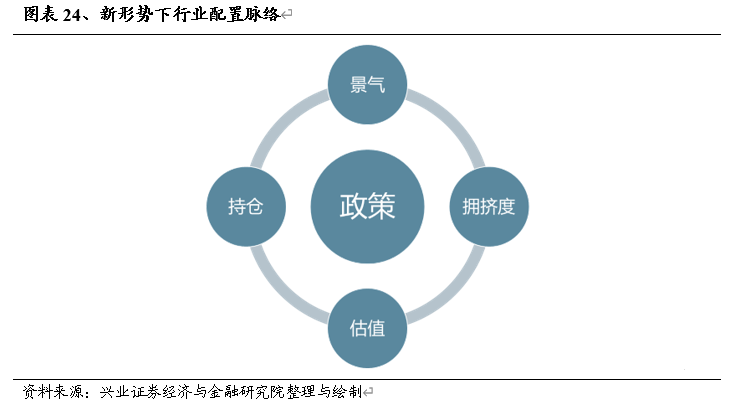

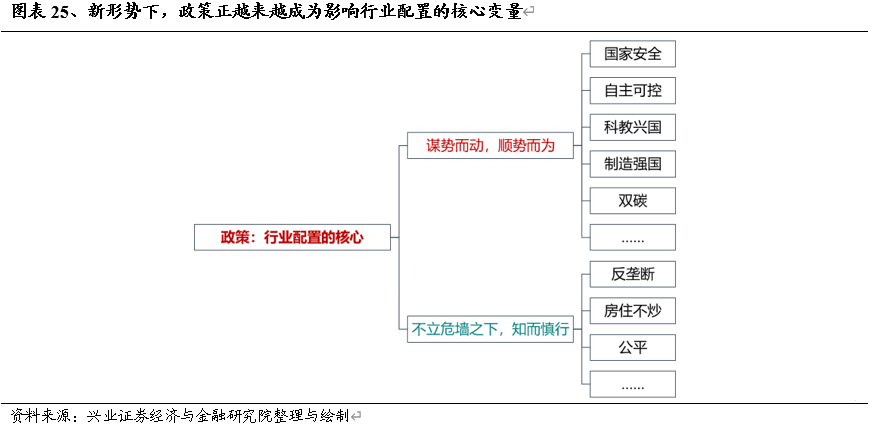

新形势下,政策正越来越成为影响行业配置的核心变量。从过去几年的市场经验看,政策的效果更加立竿见影,更迅速、更集中地反应到资本市场和实体。同时,在长期方向上,政策的持续性与战略定力增强,可能波折前进但很难逆转。更重要的是,政策不再仅是宏大叙事,而是更细、更具体。多数行业走势与政策指引高度相关,如新半军,又如地产、互联网、教育等。

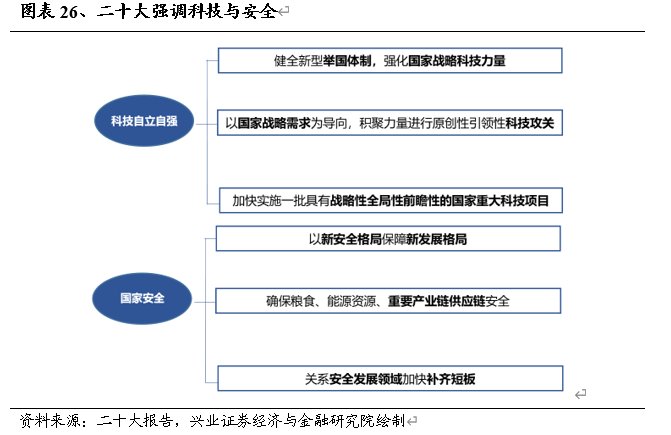

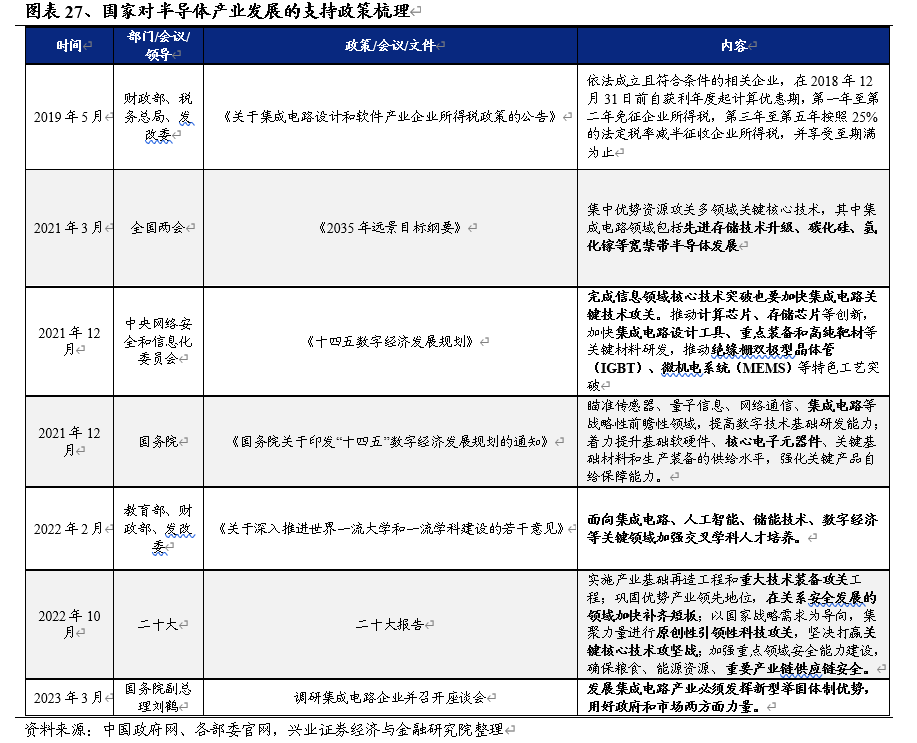

以半导体为代表的高端制造正成为政策支持的重点。世界百年未有之大变局,外部制裁层层加码之下,国内政策对科技与安全的定位明显提升。二十大报告指出,“科技自立自强”,“以新安全格局保障新发展格局”,坚持安全与科技发展并重被摆在了更加重要的位置。半导体作为关系国民经济和保障国家安全的基础性、先导性和战略性产业,持续受到国家高度重视。总体看,半导体产业自主可控、供应链抗风险能力提升已上升到国家战略高度,将是政策中长期支持方向。

三、半导体:低位的成长股

3.1股价:成长股中垫底

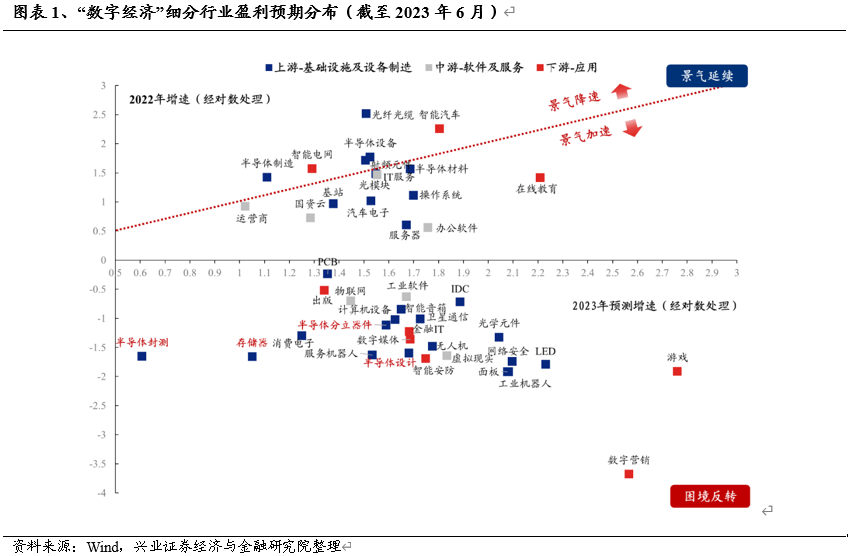

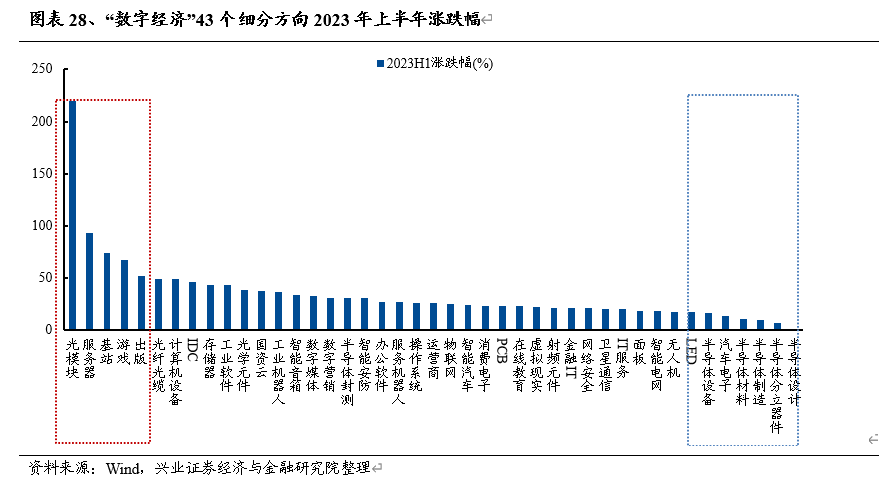

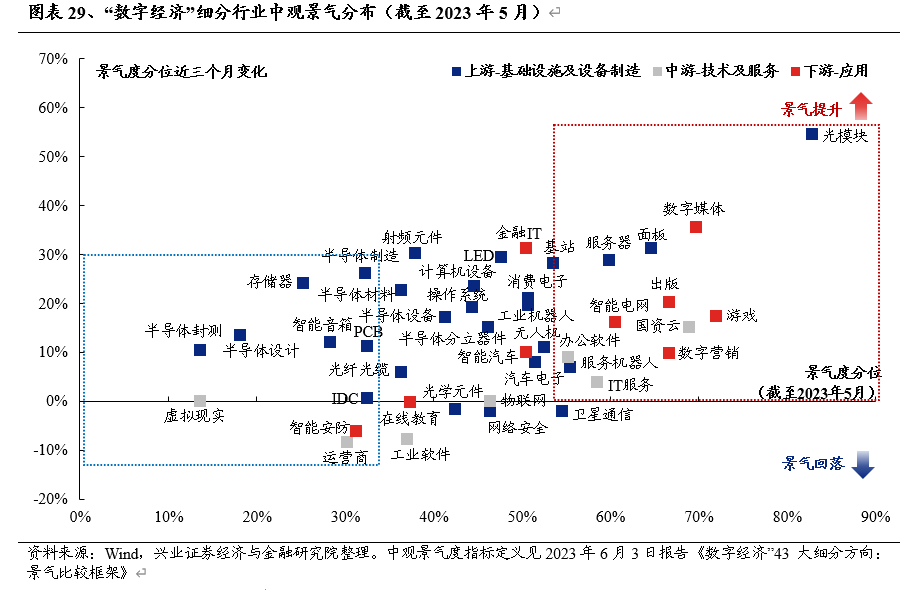

今年上半年TMT板块大幅上涨,但半导体表现垫底,股价仍处于低位。根据我们划分的“数字经济”43个细分方向,上半年光模块、服务器、基站、游戏、出版等行业领涨,涨幅超过50%,主要归于这些方向是“数字经济”中景气度最高且边际改善也较为明显。但半导体各细分方向涨幅垫底,半导体设计、分立器件、半导体制造、半导体材料、半导体设备涨幅分别是1%、7%、10%、11%、17%。半导体表现靠后也主要是由于其景气度处于较低水平。但随着下半年景气有望迎来反转,半导体股价向上空间大。

3.2估值:仍处于历史底部

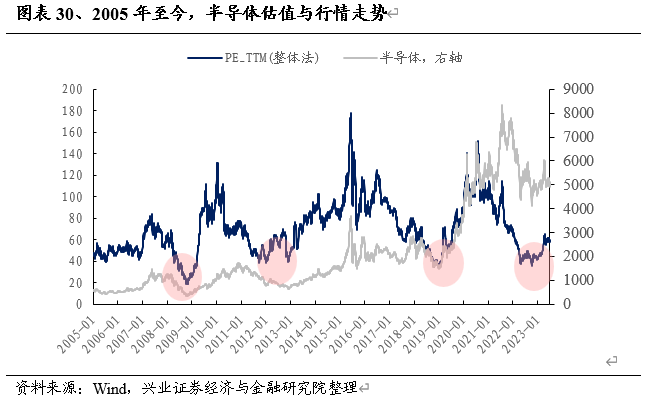

半导体估值当前仍处于较低水平,尚有提升空间。2008年以来三轮行情启动前夕,半导体估值均处于30-40x左右的较低水平。去年底半导体估值触及30-40倍底部后回升,截至2023/7/4,整体法口径下,A股半导体PE_TTM为60.02,处于2010年以来30.5%的分位数水平,仍有较大提升空间。

3.3海外对比:性价比凸显

对比海外来看,当前A股半导体性价比凸显。

第一,从海内外半导体指数比价来看,2005年以来,A股半导体与费城半导体指数比价的最低水平为均值-1倍标准,并且过去四轮A股半导体行情启动前夕,海内外半导体指数比价基本处于该最低水平。而截至2023/7/3,A股半导体与费城半导体指数比价为1.25,再度来到下限阈值附近。

第二,从A股半导体较海外的估值溢价率来看,2010年以来,A股较费城半导体指数PE估值的溢价率的下限处于1.5至2的区间范围内。而截至2023/7/3,A股半导体的估值溢价率为2.03,处于底部水平。

风险提示

中美大国博弈超预期、人工智能产业发展不及预期、美联储加息超预期