A股的“捡钱时代”:券商股“来势汹汹”,5年前买入5万元工商银行并持有到现在,总收益多少?

进入股市,我们应该做到以下几点:

1、心态是制胜的前提

相信许多股民都会遇到这种情况:就是本来看好一只股票或者朋友又介绍一只股票,然后自己买了不断上涨。但是,到了最后你会发现自己买的有点少只有几百股,相对于可操作资金来说还不到10%,这时候的你是不是就该抱头痛哭了,后悔当时没有多买一点。这时你需要明白一点,假如你买多了股价一路下跌怎么办,是不是更后悔。所以,要有赚而不喜,亏而不忧的良好心态。另外,机会总是留给胆大的人,股市就是这样,要敢于尝试,不要畏惧。

2、确定操作前了解股票的性质

有些投资者喜欢随大流盲目买股票,结果赚赚的不明不白,亏亏得一塌糊涂。做股票前一定要把股市行情打磨清楚,包括它的历史走势是否乐观,要搞清它的具体位置,确定可以完胜在进行介入操作。

3、位置是王道

相信许多散户都接触过很多的技术分析,大部分是趋势为王,量价之间的关系。然而事实并非如此,因为位置好了才可能让股民有更多的时间和资金去关注,才能逐渐形成上升的趋势。所以呢,位置才是分析股票的重中之重。

4、正确把握涨幅和回落的关系

不管你买入价是多少,总之从它当天的高点回过了3%你就应该引起注意,往往回过了3%的个股在当天走势中一般都不太好,很难再创新高,但又不是绝对的。因为股市中没有绝对二字,是卖还是留还得看个股的形态丶量丶量能线丶量比丶内外盘以及换手率,它已涨了几天?这些综合后你就该选择卖还是留了。

现在我们来进行一项小数据的测算,大家都知道工商银行股票的总市值是非常大的,截止到到今日有21171亿元,流通市值有16015亿元,如果您5年前的今天投资5万元买入了工商银行的股票,之后一直放着不动,那么截止到今日收益会怎么样呢?下面我们一起来看看。

第一年,2015年12月22日工商银行股票收盘价为4.67元,5万元/4.67元=10700股,结余31元,所以此时证券账户持仓为10700股,资金结余31元。

第二年,2016年7月8日进行了分红,10派2.333元,

所以分红收益1070*2.333元=2496.31元,7月8日收盘价为4.29元,继续买入500股。此时证券账户持仓为11200股,现金余额382.31元。

第三年,2017年7月11日10股派2.343元。

所以分红收益为1120*2.343元=2624.16元,7月11日收盘价为5.06元,继续买入500股,此时证券账户持仓为11700股,现金余额为476.47元。

第四年,2018年7月13日10股派2.408元。

所以分红收益为1170*2.408元=2817.36元,7月13日收盘价为5.36元,继续买入600股,此时证券账户持仓为12300股,现金余额为77.83元。

第五年,2019年7月3日10股派2.506元。

所以分红收益为1230*2.506元=3082.38元,7月3日收盘价为5.67元,继续买入500股,此时证券账户持仓为12800股,现金余额为325.21元。

截止到今日2019年12月22日,工商银行股票此时收盘价为5.94元,持仓金额为12800股*5.94元=76032元,加上现金余额325.21元,所以到今天为止,持仓市值为76357.21元。

所以我们可以算出买入工商银行股票5年的收益率为(此时持仓市值76357.21元-本金50000元)/50000元=52.7144%

我们可以得出这五年平均每年收益率为52.7144%/5年=10.5429%

上市公司财报 ,重点需要看这三个指标

第一,看营收和净利润,净利润就是我们常常说的业绩,有净利润才能给投资者带来回报,利润是支撑上市公司价格的核心,看财报重点看净利润的变化,是增长了还是下降了,增长或下降的幅度是多少。买股票其实是买预期,用市值以净利润的比值可以得到市盈率估值,然后再根据估值和行业估值均值进行比较,得出高估还是低估的判断,再结合净利润的增长率去判断未来的估值预期。除了净利润,营收也很重要,因为只有营收继续增长,净利润才能继续增长,如果营收持续增长,净利润不佳,可能只是短期业绩波动,但如果营收大幅下降,则要非常小心。

第二,看现金流,一家公司经营就会产生现金流入,如果公司营收持续增长,但销售商品或提供劳务收入现金远远低于营收,则说明现金流不健康,很可能有财务造假的嫌疑。除了看销售商品与提供劳务现金流入外,还需要看金流净额,是否与净利润相匹配。如果净利润很高,但现金流净额跟不上,说明公司赚的利润都只是账面利润,没有真实的资金流入公司账户,可能存在财务造假,也可能有大量的应收账款,这些都是财务安全的隐患,一家优秀的公司需要充裕的现金流支持。

第三,看资产负债率,公司要发展壮大,必然是需要负债的,这是公司上市并借助资本市场不断做大的重要因素,但资产负债率如果太高了要小心,公司有很大的偿债压力,一旦经营碰上问题,无法偿债会发生违约,甚至可能会因此被发起清算,直接把公司压垮。不同的公司,资产负债率是不一样的,一般重资产类公司资产负债率要较高,而高周转率的公司及轻资产技术公司资产负债率则相对较低,在负债组成中,重点需要关注短期负债,这是最大的偿债压力。

这三个指标,就是最重要的指标,对于很多对账务知识并不是很了解的股民来说,可以较为直观的了解一家公司基本面的情况。

如果你入市多年还不会选股,不防试试“手指捞金源码,或许可以助你选股,公式代码复制过来难免造成部分格式错误,如果不能成功导入,可以找我领取源码!

MA5:MA(CLOSE,5);

MA21:MA(CLOSE,21);

MA34:MA(CLOSE,34),COLORMAGENTA;

MA60:MA(CLOSE,60);

VAR1:=(MA(CLOSE,1)+MA(CLOSE,4)+MA(CLOSE,7)+MA(CLOSE,11))/4;

VAR2:=MA(CLOSE,1);

VAR3:=SMA(SMA(SMA(VAR2,2,1),2,1),2,1);

VAR4:=MA(VAR3,2);

DRAWICON(FILTER(CROSS(VAR1,VAR4),8)ANDCLOSE/REF(CLOSE,1)>1.05,LOW,11);

本选股操作必须在大盘向好的基础上进行操作,抓黑马成功率达93%。

1、选股池出现股票;

2、跟踪当天股池出现的股票;

3、选择分时持续放量涨幅大于6%以上的个股,最好在接近涨停处买入(尤其是上午涨停的股票,第二天必有收获);

成交量的识别特征

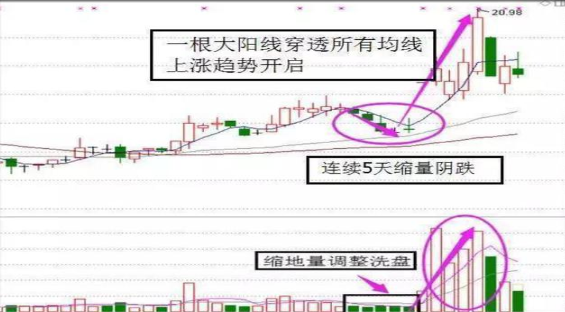

洗盘的成交量特征是缩量,随着股价的破位下行,成交量持续不断地萎缩,常常能创出阶段性地量或极小量。如下图的股票在上涨之前就连续5天缩量阴跌,最后放出倍量,一根大阳线穿透所有均线,树立上涨趋势!

实战案例:

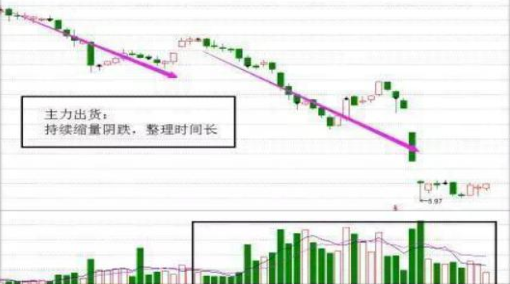

变盘时成交量的特征则完全不同,变盘在股价出现滞涨现象时成交量较大,而且,在股价转入下跌走势后,成交量依然不见明显缩小。如下图的股票就是典型的例子,下行过程中不断放量下跌,击穿重要位置,那就是变盘的信号!

实战案例:

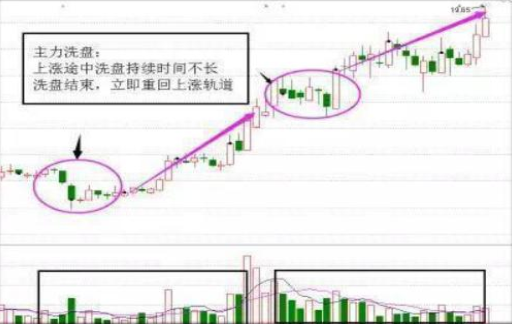

持续时间的识别特征

上涨途中的洗盘持续时间不长,一般5至12个交易日就结束,因为时间过长的话,往往会被投资者识破,并且乘机大量建仓。

实战案例:

而变盘的时候,股价即使超出这个时间段,仍然会表现出不温不火的震荡整理走势或缓慢阴跌走势。

实战案例:

成交密集区的识别特征

洗盘还是变盘往往与成交密集区有一定的关系,当股价从底部区域启动不久,离低位成交密集区不远的位置,这时出现洗盘的概率较大。如果股价逼近上档套牢筹码的成交密集区时遇到阻力,那么,出现变盘的概率比较大。

实战案例:

注意事项

洗盘时一般不放量,常呈现缩量整理态势,但是上涨时成交量逐渐放大;出货时上升的时间短,成交量不太大,但是下跌时有大的成交量。

洗盘时主力快速打低股价,并且在低位时有大量的买单成交,股价缓慢上升;出货时主力拉升股价速度快,随后慢慢盘跌,呈下降趋势。

洗盘时股价一般维持在30日均线上方,即使跌破10日、30日均线也不会引起大幅度跌落,而是在均线下方缩量盘整,随后被主力快速拉升到均线上方;出货时股价在高位盘整,均线在高位开始走平,如果跌破10日、 30日均线会以阴跌的方式向下,安全出货。

洗盘时一般伴随利空消息,以便吓出散户;出货时利好消息经常不断,这是主力惯用的心理战术。

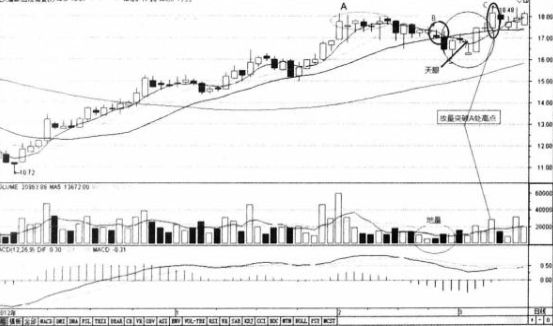

量价上涨战法——天眼地量

战法描述:股价在上升一段时间后,缩量回调整理。5日均线轻微跌破10日以及20日均线,形成一个很小的“天眼”。此时成交量相当萎缩,称为“地量”。这种形态出现后,股价不久将大幅拉升。

天眼地量有几个典型的特征:

(1)回调时间不宜过长,以不超过15天为宜;(2)回调幅度不能太大,以不超过12%为宜;(3)中期均线(如20日均线)保持向上走。

注:选用5日、10日、20日平均线K线图,是因为5日代表一周交易日,10日代表两周交易日,20日代表一月交易日,这组均线簇也称为“月均线系统”。

技术含义:经历一段时间的上涨后,有许多获利盘获利回吐,故而股价出现回调。在回调的同时,成交量出现萎缩。这表明:其一,获利盘基本出尽,此时的成交量是真实的成交量(坊间流传的“什么都可以骗人,唯独成交量不可骗人”,其实是不正确的。严格地讲,只有地量的成交量才不会骗人)。其二,成交量很小,说明没有主力参与,也就是说主力并没有出货,前期获利回吐的只是游资与散户。既然主力没有出来,那么在洗盘结束后,股价必将再次拉升。

激进的投资者可以在“天眼地量”形成的当天买入做多。稳健的投资者可以等到股价再次上升,均线第二次发散时,再行买入做多。

实战精解

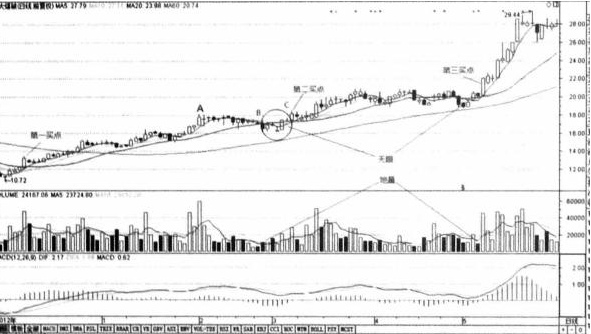

例题1 5日、10日线均破20日线(宏大爆破)

如图5-12所示,宏大爆破2012年12月一支T字星见底以来,股价稳步攀升,运行到图中标记的A处后出现回调。

回调到B处,5日均线下穿10日均线,出现死叉。这好像是空头控制了局面,后市将一路下跌,但仔细观察发现,实际情况并非如此,因为这里的走势有几个显著特征:

(1)回调时成交量极度萎缩,形成了地量——这表示市场抛压不大,该走的获利盘已经走了;

(2)股价虽然跌穿了20日均线,但20日均线继续保持向上;

(3)回调的幅度不是很大。

因此此时不宜做空,应暂观一下。如果5日均线再度向上拐,则有可能形成一个“天眼”,股价将继续上升。

随后C处一支放量中阳线突破A处高点,天眼正式形成,这是加码买入的时机。均线系统第二次发散时,股价则会进入快速拉升期。

其后市的走势如图5-13所示,至5月底,股价最高涨至29.44元,涨幅超过50%。

例题2 仅5日线破20日线(平庄能源)

如图5-14所示,平庄能源2010年7月初见底以来,股价一路攀升,到图中A处出现了天眼地量。此时的特点是:

(1)5日均线下穿10日均线,但是没有下穿20日均线,仅与20日均线相切,即只有5日与10日形成了天眼;

(2)成交量萎缩,并接近地量。

随后一支放量的大阳线,一举突破前期高点,5日均线上穿10日均线,出现了天眼地量,此为加码买入的信号。

到了图5-15的B处,再次出现了天眼地量。需要注意的是,B处的20日均线拐头向下,均线系统出现了向下发散,这是一个空头的标志,是行情走坏的信号。

不过,黑三兵后股价随即走平,而且成交量萎缩到了极致。在盘整大约一周后,5日均线再次与10日均线产生金叉,第二次形成了天眼地量。有经验的投资者在此时不仅不会卖出股票,相反会加码买入。该股随后攀升到18.44元才出现回调,涨幅超过50%,凡是在天眼地量买入的投资者都取得了不错的收益。

小结与操作提示:

(1)运用“天眼地量”常常能捕捉到大黑马。

(2)中期均线如20日均线保持向上走,则发出的信号更可靠;反之,若20日均线向下走,则需警惕。

(3)在股价上升一段时间后,均线第一次发散后再交又聚拢时产生的天眼地量是最佳的买入时机。

(4)设置止损位,万一随后的行情走势走坏,要果断斩仓出局。

技术交易和基本面交易不同的交易心理

一、基本面交易的心理

以判断金融市场未来走势为目标,对政策和经济数据的透彻分析。数据在这里充当了最大的分析依据,但往往不能以数据来做最终的投资决策,如果数据可以解决问题,那计算机早就代替人脑完成基本面分析,事实上除了数据还要包括许许多多无法以数据来衡量的东西,包括逻辑演绎、推理、调研等。

1、基本面分析的根本是商品的供求关系,物以稀为贵。

2、基本面分析并没有定式,可以说是很主观的。

3、价值投资很大程度上依靠基本面分析,而传统的价值投资是完全依靠基本面分析,传统价值投资的出手一般就是抱着长久的态度在进行的,主张买入后长期持有。

4、 基本面分析者大多以买入为主,因为商品的价格不会到零,但上不封顶。

5、基本面分析者以短线投资为主。

6、基本面交易者自信并坚定。

二、技术交易的心理

1、 技术交易依靠自己的判断和经验来交易,和程序化交易把买卖信号交给计算机截然相反。

2、需要大量的盘后分析,甚至借鉴基本面。

3、趋势型程序化交易不会错过任何大的行情,但技术交易员可能错过行情。需要坚强的自我修复心理,可以说,他们承受的心理压力远大于程序化交易者。

4、交易的灵活性容许他们使用宽松的资金管理办法,从而可能获得巨大的收益。比如程序化交易单品种每次使用20%的资金,如果突然扩大到40%,则交易的不一致性可能会导致系统崩溃,但技术交易员可能会在某种特定条件下如收缩日、赢利加仓等时候重仓搏击。

5、 需要耐心等待交易信号的品质

三、均值交易者心理

均值交易包含套利交易、对冲交易、利用KDJ和RSI等摆动指标交易的交易者。他们都是利用市场波动出现极值或者偏离均值时候下单,在市场回到均值附近平仓。

1、愿意忍受一次大的亏损,抵消数次赢利。比如在市场超买时候做空,但可能会在极端的情况下,出现大幅跳空上涨而带来的大亏损,或者如套利,价格差因为逼仓等原因,造成价差超过历史波动最大范围。

2、均值交易者具有较高的胜率。

3、 与趋势交易者相比,均值交易者有更多的自由时间,他可以去度假休息。而趋势交易者必须坚持交易,在经历连续的亏损后等待大的趋势出现。

4、均值交易不是去抓市场的顶和底,他们总是试图去抓住市场中不稳定的部分。但是如果趋势继续发展,则不稳定的假设就是错误的,必须立刻平仓认错。

5、 必须忍受较低的盈亏比。

(转自:A股荟萃)