渤小海伴您读研报之通用股份

一.公司简介

公司成立以来即深耕轮胎行业,上市之初主要从事全钢胎和斜交胎的研发、生产和销售。2017年打造了完整轮胎产品结构,截至目前公司主营业务涵盖全钢胎、半钢胎、工程胎和斜交胎四大类型。目前公司在中国、泰国、柬埔寨三地均建有现代化轮胎生产基地,而根据公司“5X战略计划”,未来,公司仍将紧抓国内外双循环机遇,力争未来十年内实现国内外5大生产基地,5大研发中心,500家战略渠道商、5000家核心门店,以及5000万条以上产能规模的目标。

公司品牌情况

资料来源:公司官网

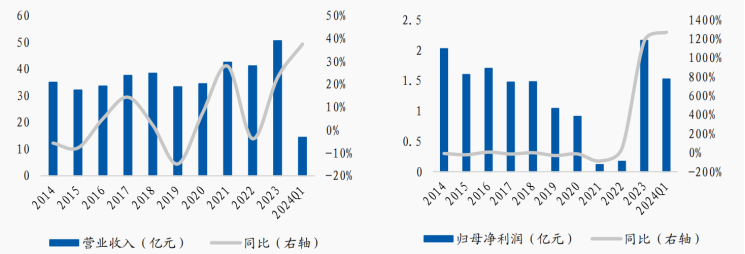

资料来源:公司官网2021-2022年宏观经济下行公司盈利能力承压。2023年开始国内宏观环境逐渐改善,原材料、海运成本下降的同时,海外市场需求逐渐恢复,2023年公司营业总收入为50.64亿元,同比增长22.91%;归母净利润2.16亿元,同比增长1175.49%。2024Q1公司海外基地新产能持续放量,公司实现营业总收入14.43亿元,同比增长37.58%;归母净利润1.53 亿元,同比大幅增长1270.57%。

公司营业总收入、

归母净利润情况及YOY(亿元,%)

资料来源:ifind

资料来源:ifind二.行业情况

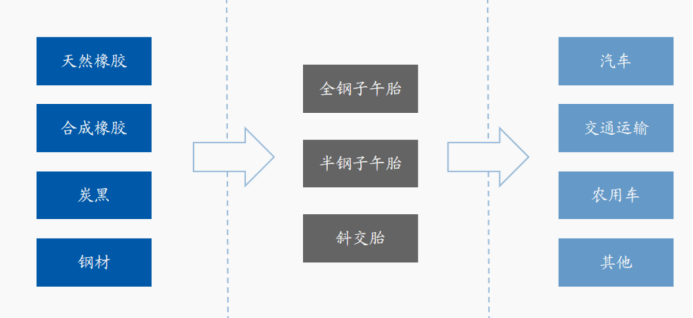

轮胎处于产业链中游,市场规模庞大。轮胎上游行业主要包括橡胶行业、钢铁行业、炭黑及橡胶助剂行业等,下游行业包含汽车行业、交通运输业、农用车行业等,整体处于产业链中游。轮胎行业与其上下游行业均具有较强关联性,在上游行业中,天然橡胶在轮胎生产成本中占比高且价格波动较大,对轮胎行业具有较大影响。作为汽车行业的配套行业,轮胎行业发展的主要驱动因素为汽车行业和交通运输业的发展。受国内市场需求持续增长、全球轮胎产业向国内转移等因素的影响,近年来我国轮胎行业生产规模快速扩张并成为轮胎生产大国。目前轮胎行业已经步入成熟期,全球汽车轮胎销售规模在17-18亿条, 2022 年全球轮胎销售额超过1868亿美元,按人民币计算市场空间超万亿元。

轮胎行业产业链

资料来源:公司公告

资料来源:公司公告轮胎按结构可分为斜交胎和子午胎,目前子午胎已成为市场主流。斜交胎又可称为尼龙胎,是一种老式结构的轮胎。斜交胎帘线按斜线交叉排列,选用尼龙、聚脂钎维或钢丝等高强度的帘线材料,因此具有较高的负荷承载能力,多用于农用车胎或工程车胎。而子午线轮胎,胎侧与胎冠部位相对独立,具有更大的接地面积和抓地力,且弹性和缓冲性能更好,可有效减少地面震动对车辆和货物的损伤。子午线轮胎具有低油耗、散热性能强、安全舒适等优点,已成为市场主流,2000年我国轮胎行业子午化率为35.5%,继我国先后推出子午线轮胎免征消费税、改扩建载重子午胎项目等优惠政策加速子午线轮胎发展后,2017年我国轮胎子午化率已超94%,实现了基本子午化。

子午线轮胎结构示意图

资料来源:轮胎产业网

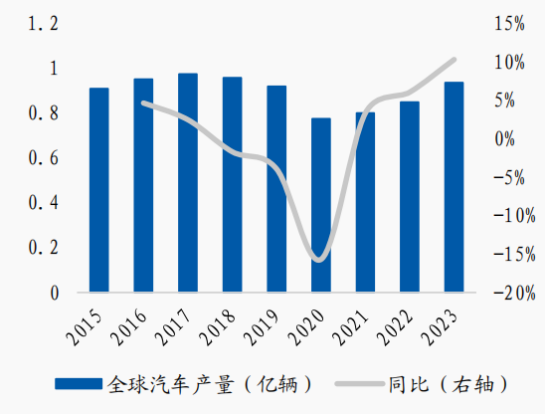

资料来源:轮胎产业网汽车行业发展支撑轮胎需求。汽车产量与轮胎需求之间存在密切关联,其中轮胎配套市场需求直接由汽车销量决定,而汽车保有量的增长则为轮胎替换市场提供了长期的需求支撑。2020年全球汽车产销量均受疫情影响出现显著下降,根据OICA数据,2020年全球汽车产量下降至0.78亿辆,同比下滑15.70%。2020-2023年全球汽车产量在经历了疫情引起的下滑后,正在逐步恢复增长,2023年全球汽车产量恢复至0.94亿辆,同比上升10.27%。全球汽车保有量稳步提升,自2015年的12.87 亿辆提升至2020年的15.90亿辆,CAGR约为4.32%。未来,随着全球汽车产业的发展,轮胎行业也将面临更大的发展空间。

全球汽车产量同比增速

资料来源:OICA

资料来源:OICA轮胎行业集中度较高,但小企业也逐步侵占份额。根据米其林数据,2022年第一梯队企业(米其林、普利司通、固特异)占全球轮胎行业销售额的38.9%,中型轮胎企业(全球销售额占比2-7%的企业)占全球轮胎行业销售额的24.9%。2004年第一梯队企业占全球轮胎行业销售额高达54.1%,尽管龙头企业强大的影响力仍然存在,但行业集中度在不断下降。值得注意的是,近二十年来,随着全球轮胎企业的发展,小企业(全球销售额占比小于2%)正逐步侵占全球轮胎份额,2004-2022年小企业占全球轮胎行业销售额比例从20.5%提升至36.2%。

全球轮胎企业梯队划分

资料来源:华经产业研究院

资料来源:华经产业研究院国产品牌逐步向上拓展,竞争力增强。2010年,全球轮胎75强中中国企业销售额为191亿美元,销售额占比仅为12.44%,经过十几年的快速成长,中国企业综合实力不断增强,截止2022年全球轮胎75强数据中中国企业销售额达到331亿美元,销售额占比提升至17.73%。2023年中国内地企业在前10强中占1席位,前20强中占3席,且排名均无明显下降。目前国内轮胎企业逐渐同各国生产管理、技术研发等方面向世界先进水平看齐,2021年亚洲地区轮胎制造商投资费用达35亿美元,占全球3/4,其中90%为我国轮胎企业投资。综合来看,我国轮胎企业市场竞争力逐步增强,未来有望实现进一步向上拓展。

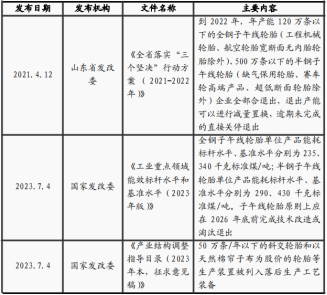

政策引导落后产能出清,国内行业集中度趋于提升。国家供给侧改革叠加诸多绿色环保政策的指导下,国内众多落后轮胎产能淘汰,环保督察的逐渐严格也促使轮胎企业加速转型升级。2013年中国纳入统计部门监测的轮胎工厂有565家,2022年仅有180家,较2013年下降68.1%。随着轮胎落后产能的逐步退出,近年来行业集中度持续提升,在政策积极引导下,随着市场的规模扩大和竞争加剧,轮胎行业的市场集中度将继续提高,具有性价比、研发实力、渠道等优势的企业有望脱颖而出。

部分轮胎企业产能优化相关政策

资料来源:国家发改委,山东省发改委

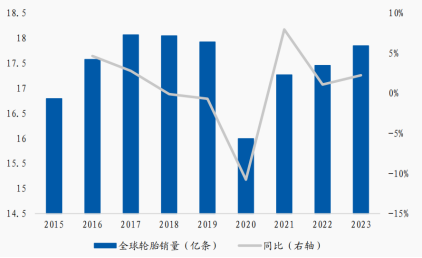

资料来源:国家发改委,山东省发改委2020年是近几年轮胎消费量低点,随后市场恢复性增长。2021 年,多国陆续放开疫情封控政策,海外轮胎市场需求底部复苏,全球汽车轮胎总销量17.3亿条,同比增长8%。2022年,全球汽车轮胎总销量17.5亿条,同比增长1%,但仍未恢复到2019 年总销量水平。未来成熟市场轮胎销量每年将保持0-2%左右的增速,新兴市场每年将保持2-4%的增速,按照2%的复合增速,预计2030年全球轮胎市场总销量将达到20.5亿条。

2015-2023 年全球轮胎销量及同比

数据来源:米其林年报

数据来源:米其林年报三.公司竞争优势

“千里马”品牌持续成长,公司荣获多个奖项。公司旗下拥有“千里马、赤兔马、TBBTIRES、GOODTRIP、黑马”等知名品牌,乘用车胎方面,公司成功打造了高性价比的千里马轿车轮胎系列、赤兔马越野胎系列和新能源绿色轮胎EV系列。千里马至今已被多次入选“年度中国500最具价值品牌”,品牌价值逐年提升。此外,千里马还蝉联“中国轮胎十大影响力品牌”,于2021年12月成为江苏省唯一获得第19届“全国质量奖”的企业。

千里马入选2021 年“年度中国 500 最具价值品牌”

资料来源:搜狐

资料来源:搜狐拥抱“智改数转”,实现生产自动化、信息化和智联化。公司以“全过程自动化、全领域信息化、全物流智联化”作为目标,将智能仓储、WMS系统和能耗碳云平台等数字技术引入企业生产过程中,帮助公司实现原材料“入库-成品-出库”全流程自动化。公司半钢胎工厂率先在行业内实现了硫化“黑灯车间”的运营,能够在无照明、无人工干预的情况下实现24小时不间断生产,帮助企业节省用工成本40%,生产效率提升40%、运营成本降低20%。其中,高度智能化、自动化是“黑灯车间”实现的基础,在和无锡移动合作后,公司材料、成型车间5.5万平方米范围内的5G 网络全覆盖,在复杂环境中仍能顺畅连接和并实现多场景应用,保证生产中的信息畅通、系统稳定和作业精准。

紧跟国家政策,全面落实绿色智能工厂建设。近年来,公司一直积极推进落实国家“双碳”目标,通过大数据、云计算等数字技术,助力企业打造制造柔性化、决策智能化、产品个性化的绿色智能工厂,树立绿色制造标杆企业。除了整个生产和物流过程采用“黑灯车间”实现绿色运营外,公司还引进了国际先进环保方案,从而提升公司环保治理能力,严格维护生产制造各环节的环保标准。此外,通用股份不断在绿色产品上精耕细作,从原材料选用到包装运输均以“碳中和”为导向,研发出绿色环保、节油耐磨的产品。

公司黑灯车间

资料来源:轮胎世界网

资料来源:轮胎世界网(转自:渤海证券财富管理)