年报观察 | 中新集团:业绩困于土地面粉

观点网 地产行业回暖不及预期,开发区域内土地出让节奏放缓,导致了中新集团的业绩之困。

近期,苏州工业园区开发主体中新集团刊发了2023年度业绩,呈现出短期承压的局面,无论是收入端还是利润端,均较上年同期明显下滑。

反观产业投资方面,报告期内表现出反哺主业的迹象,产业投资收益进入增速收成阶段,早期大额投入换来近年来收益金额不断攀高。

面粉困局

自2019年剥离房开业务上市以来,中新集团便不断加大土地开发为主向园区运营转型的力度。从近年投拓上看,区中园出租业务投资已然提升到主体业务的地位。

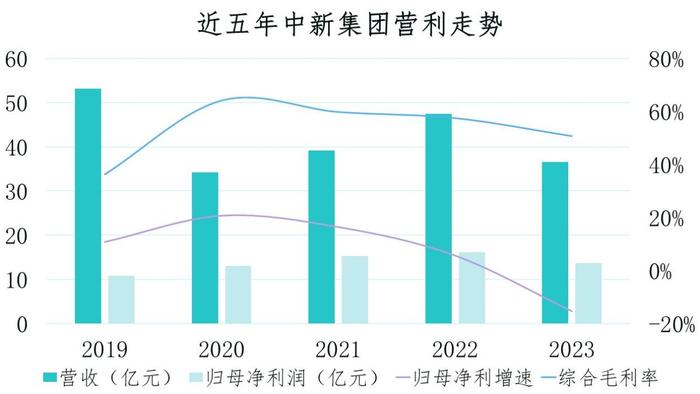

2023年财报显示,由于行业继续大幅下行,导致业务收益下降,于报告期内终止了上市以来的持续盈利增速,而近五年利润增速呈现抛物线走势。

具体数据看,中新集团2023年实现营业收入、归母净利润分别为36.6、13.6亿元,同比分别减少22.9%、15.3%;综合毛利率和净利率分别为50.78%和41.8%,同比分别减少6.8、4.2个百分点。

据悉,自2019年上市以来,中新集团归母净利润年均保持着10亿元以上规模,2019-2022年间,年平均增速在13.37%。

数据来源:观点指数整理、企业公告

数据来源:观点指数整理、企业公告虽然中新集团在积极向园区运营方面转型,但土地一级开发业务占比依旧较高,开发投资成本上升导致盈利能力下滑。

反映在综合毛利率上,2023财年50.78%较2020年高峰期64.19%跌去13.41个百分点,但好在并未跌破上市时的36.35%。

分业务看,中新集团已经建立了“以园区开发运营为主体、绿色公用与产业投资为两翼”的格局,2023年前两者占营收77.99%、17.83%,录得金额28.52亿元、6.52亿元,按年分别减少26.30%及14.03%。

观点新媒体了解到,2021年中新集团优化业务结构,将区中园出租纳入主体业务,即主体业务为土地一级开发和区中园出租,两翼调整为产业投资和绿色公用。

其中,园区开发运营主要以土地一级开发为主。报告期内,采取收益分成开发模式的土地一级开发收入为17.5亿元,占营业收入比重为47.81%。

年报显示,中新集团收入与利润的降幅主要由于本期出地面积减少及园区开发运营项目开发成本较高。

截至报告期末,南通、滁州、嘉善等地分别拓展7个土地一级开发、于银川获1个轻资产运营、在常熟操盘1个轻重资产结合项目。

土地一级开发操盘中,中新集团分为协议分成与PPP模式。其中,由于2021年及以后未披露可出让土地规模,仅能从2020年财报中观察土储结构及规模。

2020年末,中新集团可出让商住用地为1286万平方米,其中75%为收入协议分成模式,这部分土储以苏滁高新区土地为主,占总面积60%。其余部分包括成本加成模式的苏锡通科技产业园以及PPP模式的中新嘉善现代产业园,两项目合计商住面积327万平方米。

据观点新媒体观察,截至目前,中新集团主要项目均进入出让阶段。以协议分成模式中的苏滁现代园项目为例,由于该项目布局早,公共配套已逐渐完善,自2016年开始出让并传递到业绩端,至2021年单项目占土地一级开发收入最高达3成。

到了2023年,中新集团三家从事土地一级开发的子公司里,有2家业绩较上年同期产生较大降幅,其中就包括苏滁现代园。

报告期内,中新苏滁、中新嘉善对合并净利润的贡献录得631万元、408万元,较上年同期减少92.96%及98.72%,波动原因除了无新增地块出让外,还有园区内运营收入下滑。

中新智地新建载体项目已逐步完工并进入招商投产阶段,但产业招商竞争十分激烈,新建厂房类载体出租率爬升可能不及预期进度,租赁类项目盈利压力增大。

由此不难看出,2023财年生产企业扩产意愿依旧较低,苏滁、嘉善现代产业园土地出让节奏因此放缓,导致一级土地开发的业绩贡献降低。

园区开发运营作为中新集团主营业务,开发区域内土地出让面临房地产结构性转变时期带来的挑战,业绩开始受制于土地面粉。

产投希望

中新集团业绩整体下滑的2023年,产业投资板块却表现出一线曙光,投资收益进入兑现期。

从2020年开始,中新集团正式形成了母基金、产业子基金及项目直投的多层次产业投资业务布局。

基金投资方面,2023年,中新集团新增认缴投资基金10支,认缴金额9亿元。截至2023年末,已累计认缴投资外部市场化基金47支,认缴总金额近42亿元,所投基金促成近80个招商项目落户苏州工业园区及各产城融合园区,拉动各园区项目投资总规模近605亿元。

据观点新媒体观察,中新集团产业投资收益体现为公允价值变动净收益、其他非流动金融资产。

自2021年开始产业投资收益进入兑现期,2021-2023年度,中新集团公允价值变动净收益分别为2.2亿元、1.31亿元以及3.26亿元。未来,随着大规模已投项目达成业绩或上市,公允价值变动收益或将继续提升。

其他非流动金融资产方面,中新集团已从2019年的2.5亿元迅速增长至2022年的31.5亿元,复合增速为133%,至2023年末已达43.4亿元。

数据来源:观点指数整理、企业公告

数据来源:观点指数整理、企业公告作为为园区开发主体,中新集团具有获取优质资源的先发优势,能更深入了解被投公司的价值。其产业投资策略为“投早投小”,投资侧重于新能源、新材料、半导体、医药等国家战略性新兴行业。

年报指出,在基金参投方向中,中新集团侧重于与自身各产城融合园区及区中园产业契合度高的行业;投资阶段侧重于早中期。

观点新媒体了解到,在科创直投方面,中新集团发起设立了中新园创、中新园展,规模合计8亿元的产业投资基金。

其中,中新园创以苏州工业园区为主,适度关注新加坡项目,投资领域以生命科学、信息技术、高端装备为主,阶段以早中期为主,兼顾成熟期。

中新园展则是以中新集团各合作园区、区中园为主,投资领域以信息技术、高端制造、新能源、新消费为主,阶段以成长期为主,兼顾早期、成熟期。

从整体布局来看,中新集团产业投资主要投向运营园区内处于发展早期的项目,且投资规模持续加大,这部分项目从初始投资到成熟盈利仍需要较长的培养期。

因此,在投资运营过程中,中新集团对外投资业务可能面临投资决策、投后管理、投资退出等风险出现。

绿色发电业务是国家政策大力扶持的产业方向,也是未来经济发展的潜力所在。在绿色公用板块,中新集团近年来的拓展力度同样不小,2023年6月,中新集团将原定“公用”业务正式更名为中新绿发。

更名后的中新绿发成为中新集团除开产业投资之外的另外一“翼”。

该司曾在2022年3月公告,以自有资金投资12.5亿元设子公司中新绿能,定位分布式光伏电站、储能、充电桩等项目的开发、投资、建设、收购及运营,计划未来三年自持达2GW。

截至2023年底,中新绿能、中新春兴、中新旭德等公司累计完成并网474MW,在建规模211MW,主要分布在长三角区域,持续为上市公司、外资公司、国资公司共计约300余家企业提供可再生清洁电力。

从业绩走势及贡献来看,绿色发展板块凭借在热电联供、市政污水处理、污泥处置等业务的企业特许经营权,收入结构上一直较为稳定,但对业绩的支撑效果较弱。

2022财年是巅峰,实现收入7.57亿元,按年提升1.48%。到了去年,中新集团开始面临公用事业和环境类减排业务收入下降,以及绿色发电业务尚处于布局初期。

因此,导致2023财年绿色发展整个板块的收入、利润的同比下滑。报告期内,实现收入6.51亿元,按年减少14.03%;毛利率方面则按年减少5.1个百分点,至19.04%。