【开源非银】中国太保2024三季报点评:投资端驱动业绩同比高增,负债端延续高质量增长

(来源:超阅非银)

投资端驱动业绩同比高增,负债端延续高质量增长,维持买入评级

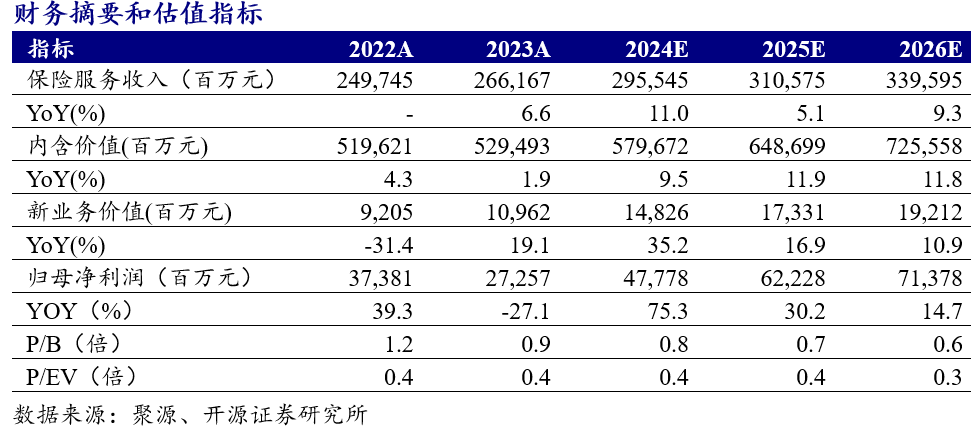

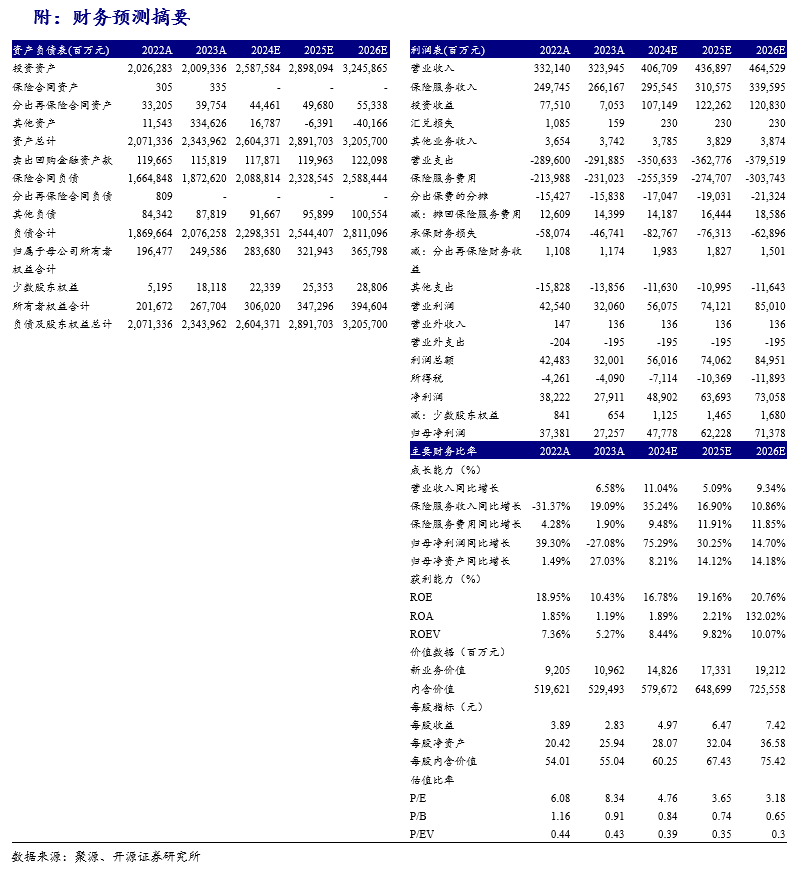

2024年10月30日中国太保披露三季度报告,2024年前三季度实现归母净利润383.1亿元,同比+65.5%,承保/投资服务业绩分别同比+0.6%/+152%,前三季年化ROE达19.5%,同比+6.3pct,净资产较年初+10%,业绩符合我们预期。NBV142.4亿元,同比+37.9%,margin达20.1%,同比+6.2pct,Q3新单回暖+magrin提升驱动NBV增速较2024H1+22.8%扩张。我们预测2024-2026 NBV分别同比+35.2%/+16.9%/+10.9%,对应EV增速+9.5%/+11.9%/+11.8%,我们维持2024-2026年归母净利润预测至478/622/714亿元,分别同比+75.3%/+30.2%/+14.7%,对应EPS分别为4.97/6.47/7.42元。公司寿险核心队伍规模产能延续提升、银保价值贡献高增,财险COR稳定且业务结构改善,当前股息率(TTM)达2.74%,当前股价对应2024-2026年PEV分别为0.4/0.4/0.3倍,维持“买入”评级。

负债端延续高景气,核心人力量稳质升,银保渠道聚焦价值

2024前三季寿险保险服务收入623亿元,同比-2.5%,规模保费2301亿元,同比+3.3%,总体新单保费同比-4.3%(2024H1为-11.6%,下文同),Q3单季同比+16.4%受益停售机遇。(1)个险渠道:代理人渠道深化“芯个险”转型,前三季新保规模保费338亿元,同比+16.3%(+10%)。公司核心人力量稳质升,月均核心人力5.8万人,同比+2.4%,较2024H1环比-3%,对应月人均新单保费6.1万元,同比+15%。前三季增员人力同比+15.5%,对应月人均新单保费同比+35%。13/25个月保单继续率分别97.5%/92.3%,分别同比+2.0pct/+8.2pct。(2)银保渠道:坚持以价值为核心,聚焦重点区域和战略渠道,前三季银保渠道新单规模保费同比-18.4%(-30.4%),其中个人长险期缴新保规模保费同比+23.2%。(3)团政渠道;升级职团开拓管理体系,前三季新保规模保费13.5亿元,同比+18.3%。

COR同比持平且业务结构持续优化,投资资产和收益率受益股市回暖双提升

(1)2024前三季财险保费收入1452亿元,同比+4.4%,整体COR 97.8%,同比持平,较2024H1的97.1%有所提升。根据国家防灾减灾救灾委披露2024前三季自然灾害直接造成经济损失3232亿元,同比+5%,公司加强品质管控,提升风险减量服务效能,有效助力防灾减损。前三季公司实现原保费保费收入1589亿元,同比+7.7%,其中车险原保费收入781亿元,同比+3.3%,持续创新新能源车险经营模式,进一步优化车险成本。非车险原保费为817亿元,同比+12.2%,公司深化“农业保险+”产品和服务创新,全面实施三大主粮完全成本保险和种植收入保险,产品供给能力持续强化。(2)2024三季度末集团总投资资产2.58万亿,较年初+14.9%,年化净/总投资收益率分别3.9%/6.3%,分别同比-0.1pct/+3.1pct,公司投资资产规模和收益率双提升,预计主要受益权益市场改善下FVTPL资产公允价值上升,承保财务损益743亿元,同比+93%,占投资收益比重75%,同比-5pct。公司OCI资产1268亿元,占比达4.9%,较年初+0.5pct。

风险提示:长端利率超预期下行;寿险转型进展慢于预期。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向开源证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非开源证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿订阅、接收或使用本订阅号中的信息。本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,请与我们联系。

开源证券股份有限公司是经中国证监会批准设立的证券经营机构,具备证券投资咨询业务资格。

本报告仅供开源证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。本报告是发送给开源证券客户的,属于商业秘密材料,只有开源证券客户才能参考或使用,如接收人并非开源证券客户,请及时退回并删除。

本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他金融工具的邀请或向人做出邀请。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突,不应视本报告为做出投资决策的唯一因素。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。本公司未确保本报告充分考虑到个别客户特殊的投资目标、财务状况或需要。本公司建议客户应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。若本报告的接收人非本公司的客户,应在基于本报告做出任何投资决定或就本报告要求任何解释前咨询独立投资顾问。