中国人寿:净利润同比增10.6%,中期分红占比15%

8月29日晚间,中国人寿保险股份有限公司(下称“中国人寿”,601628.SH,2628.HK)发布2024年半年度报告(下称“报告”)。

报告显示,中国人寿上半年归母净利润382亿元,同比增长10.6%;总保费4895.66亿元,同比上升4.1%;新业务价值322.62亿元,同比提升18.6%。

截至2024年6月30日,中国人寿总资产、投资资产分别为6.22万亿元和6.09万亿元,净投资收益924.13亿元,净投资收益率为3.03%;总投资收益1223.66亿元,总投资收益率为3.59%。此外,中国人寿董事会建议派发2024年中期现金股息每10股2.0元(含税),将提交股东大会审议。

中国人寿总裁利明光在8月30日的2024年中期业绩会上表示,中国人寿自上市以来,累计现金分红已超过2000亿元,最高分红比例65%,2023年,中国人寿将分红比例提高至58%,在今年中期进一步增加分红,分红比例约占利润的15%,相当于2023年全年分红的50%左右。对于未来的分红政策,中国人寿将延续长期以来的基本原则,综合考虑全年经营情况、股东回报及业务发展需要来确定分红比例和额度。

8月初国家金融监督管理总局下发《关于健全人身保险产品定价机制的通知》,针对业内聚焦的人身险产品预定利率下调及产品定价机制调整,中国人寿管理层亦做出回应。

“中国人寿已经做好了在预定利率下调之后产品全面切换的准备,包括整个公司销售管理的准备,也会积极地做到业务平稳过渡,实现全年新业务价值的较快增长”,中国人寿总精算师侯晋在业绩发布会上表示。

她还透露,中国人寿将根据监管通知要求,平衡好保证利率水平与浮动利率、演示利率水平与分红实现利率水平之间的关系。同时,中国人寿将进一步加强分红产品的长期研发与投放,根据公司不同分红业务的特点,科学管理投资账户,以促进公司业务的高质量发展。

利明光表示,降低预定利率和最低保证利率将有利于行业刚性成本下降,并促进长期风险管控,推动公司健康发展。建立预定利率与市场利率挂钩的动态调整机制,有助于寿险公司进行资产负债管理,更好地适应市场变化,促进行业长期稳健经营。

个险渠道贡献最大,“报行合一”将深入推行

在保费结构中,中国人寿上半年实现寿险业务总保费4046.45亿元,同比增长4.1%;健康险业务总保费为774.23亿元,同比增长6.0%;意外险业务总保费为74.98亿元,同比下降11.8%。

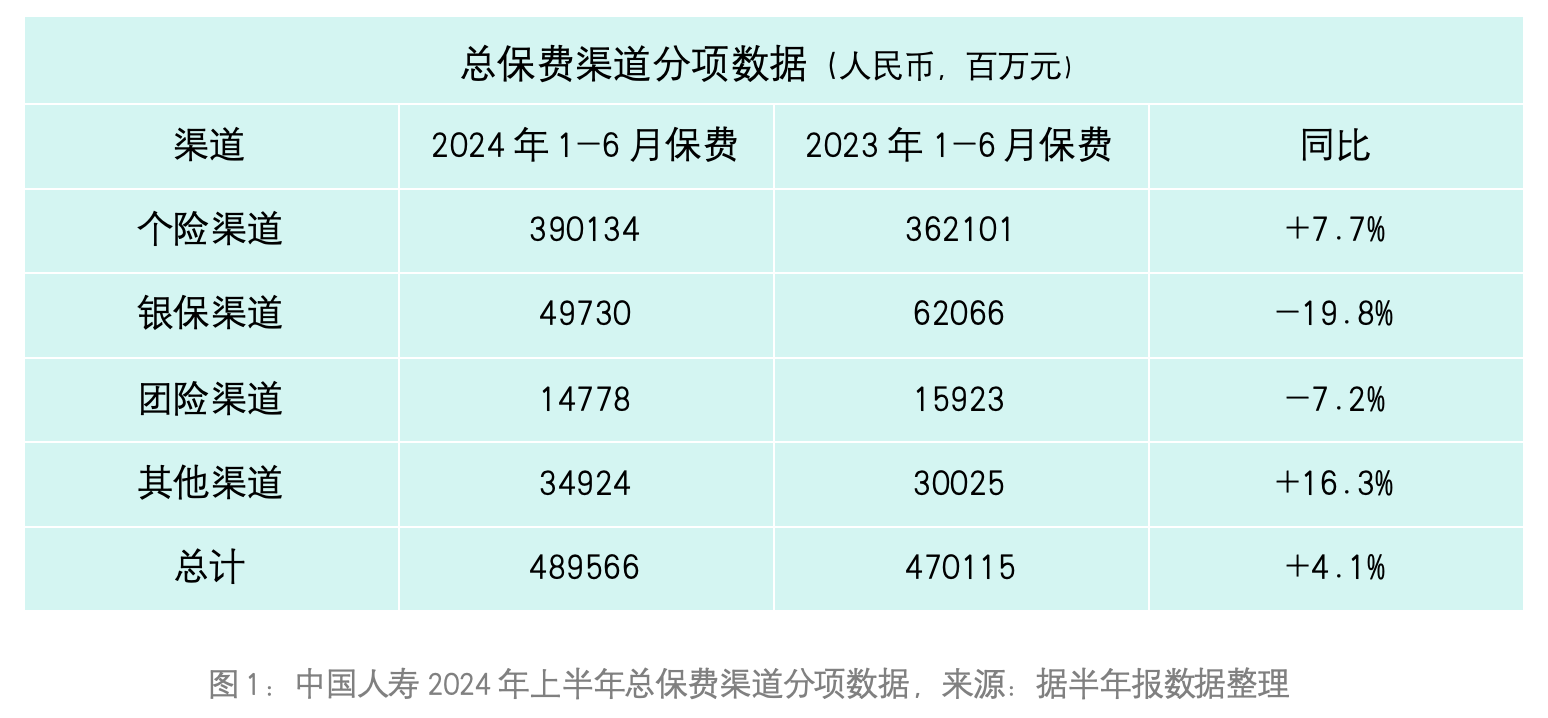

渠道分布上,中国人寿个险渠道贡献绝大部分保费,占比为79.69%,受“报行合一”影响,保险业银保渠道整体承压,中国人寿总保费为497.30亿元,同比下降19.9%。

具体而言,个险渠道总保费为3901.34亿元,同比增长7.7%。其中,续期保费为2958.51亿元,同比增长8.6%;个险渠道上半年新业务价值为292.91亿元,同比上升14.6%。

上半年银保渠道总保费为497.30亿元,续期保费达327.36亿元,同比增长27.7%,占渠道总保费的比重为65.83%。中国人寿表示,严格落实“报行合一”政策要求,强化佣金费用管控,实现降本增效;丰富银保产品,构建多元产品体系;升级队伍基本法,强化队伍专业化管理;加强渠道拓展,扩大合作银行覆盖面。

团险渠道方面,中国人寿实现总保费为147.78亿元,同比下降7.2%;其中,短期险保费为133.95亿元,同比下降6.9%。

就“报行合一”的进一步深化推进等问题,中国人寿副总裁白凯分析,“报行合一”在现行银保渠道推行之外,下一步也将在个险、互联网中介等渠道全面深入推行,个险渠道作为重点渠道,中国人寿一直在深入研究中。个险渠道如果推行,短期内将有一个适应过程,叠加预定利率下调,可能体现在保单利益上的下降,以及市场和队伍都会有接受过程,但长期影响不会很大,中国人寿正按既定策略平稳推动各渠道发展。

债券投资占比57.36%,同比微增

2024年上半年,行业普遍面临着利率水平较快下行,优质资产稀缺,股票市场低位震荡,结构分化明显的局面。

低利率环境也对保险业产品开发、资负联动、模式升级、成本管控、效率提升等方面都提出了更高要求。而保险资金又具有长期性、稳定性和负债经营的特征,这也决定了保险投资要统筹兼顾安全性、收益性和流动性的要求。利明光表示,“下一步工作重点中,将进一步优化与负债特征相匹配的投资策略,稳定投资收益。”

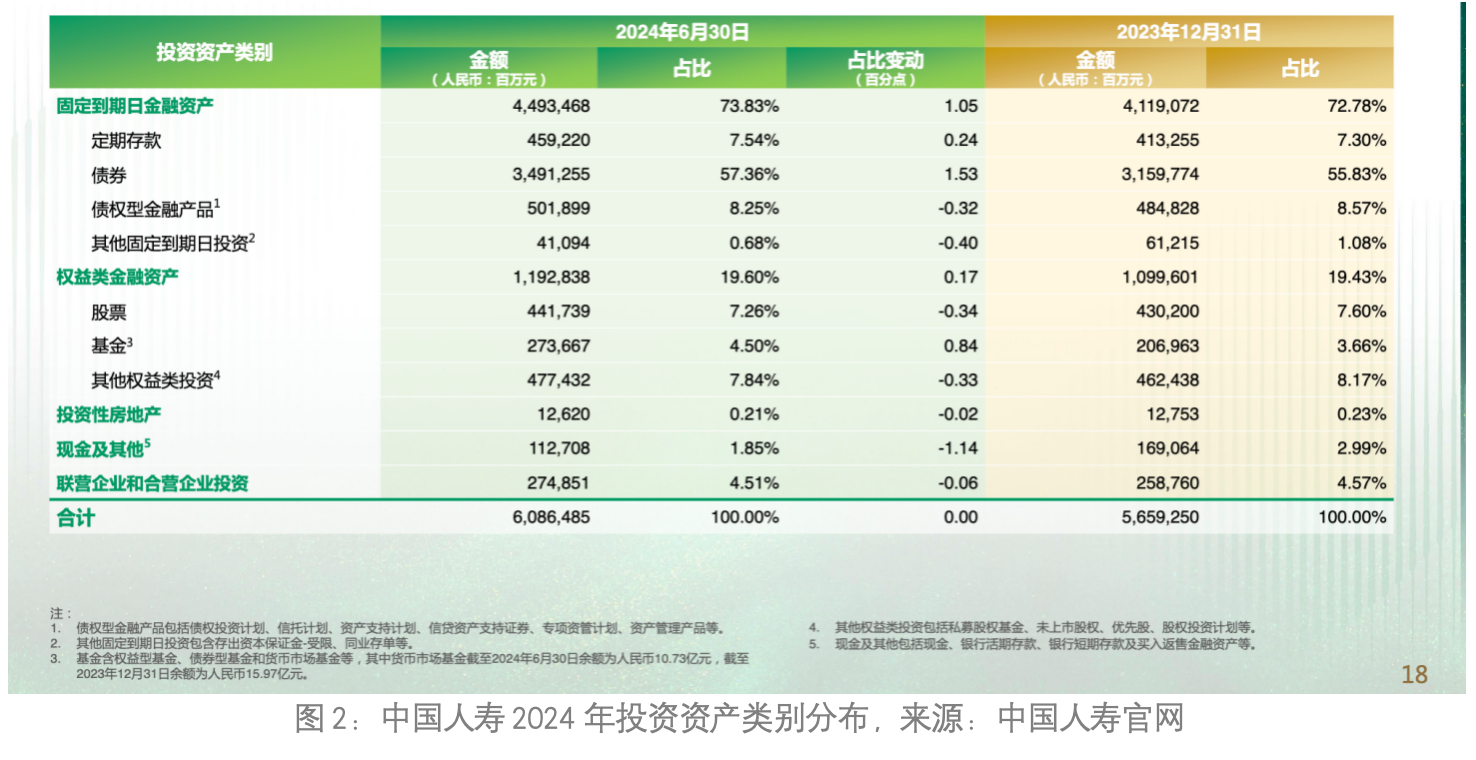

数据显示,截至6月30日,中国人寿投资资产为6.09万亿元。主要品种中债券配置比例为57.36%,定期存款配置比例为7.54%,债权型金融产品配置比例为8.25%,股票和基金(不包含货币市场基金)配置比例为11.74%。

中国人寿副总裁刘晖在业绩发布会上表示,在低利率资产荒的背景下,权益资产配置的重要性在提升,但同时在目前权益市场低位震荡、结构分化的情况下,权益资产投资的难度也在增加。刘晖判断,A股的整体估值处于市场低位,具备长期配置价值。随着一系列资本市场改革和监管新规陆续出台,对于促进资本市场生态、提升长期回报水平有积极意义。在高质量发展、扎实推进先进生产力大力发展的大背景下,科技创新、先进制造、绿色发展等领域蕴含着丰富的长期投资机会。

对于权益市场投资策略,她表示,一是坚持稳健均衡的投资策略,综合考虑市场情况、风险消耗、偿付能力等因素,持续优化权益投资结构;二是坚持分散多元的投资策略,为强化绝对收益率导向,会加大高股息股票的配置,来提升权益投资的稳健性;三是坚持着眼长远的投资布局,发挥保险资金长期资本、耐心资本的优势,践行长周期考核理念,适时适度开展逆势投资、跨周期配置。在普遍乐观的时候关注风险因素,在普遍悲观的时候寻找边际利好,积极买入跌出性价比的优质股票,聚焦经济高质量转型发展方向。

(实习生唐敏安对此文亦有贡献)