山东城商行“龙虎斗”:齐鲁银行攻擂,青岛银行“一哥”不稳

继齐鲁银行之后,1月29日,青岛银行发布2023年业绩快报,至此山东省内城商行“一哥、二哥”均已提交去年的业绩答卷。与往年相比,两家银行的经营业绩均实现增长。

不过,记者从横向对比来看,双方之间资产规模的差距从百亿以上骤然缩小至不到30亿元。此外,体量更大的青岛银行在盈利能力上却稍逊一筹,二级市场表现亦不占优势。面对齐鲁银行的强势攻擂,青岛银行是否能守住“一哥”之座?

营收增速连降4年后回升

资料显示,青岛银行于1996年11月以青岛市辖区内原21家城市信用社为基础组建,该行分别于2015年12月、2019年1月在港交所和深交所上市,成为山东省首家主板上市银行、全国第二家“A+H”股上市城商行。

1月29日晚间,青岛银行发布2023年度业绩快报,整体表现较为亮眼。截至2023年末,该行资产与负债规模均再上一级台阶,资产总额为6079.85亿元,比上年末增长14.80%,由此跻身6000亿“俱乐部”;负债总额为5680.46亿元,比上年末增长15.22%。

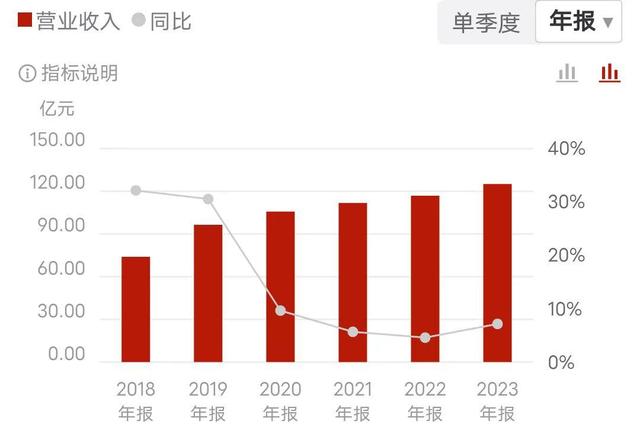

除了资产负债端扩表,2023年青岛银行的盈利水平也保持增长,该行全年实现营业收入124.72亿元,同比增长7.11%;归属于母公司股东净利润35.49亿元,同比增长15.11%;加权平均净资产收益率10.71%,上升1.76个百分点。

(截图自青岛银行2023年业绩快报)

(截图自青岛银行2023年业绩快报)对此,青岛银行在接受采访时称,2023年该行将在新三年战略规划引领下,开启高质量发展之路,以“固强补弱、服务实体、营治风险、规范管理”为年度基本经营指导思想,积极应对利率下行等经营挑战,持续优化业务结构,全面开展降本增效,从而实现营收、净利双增。

不过,拉长时间线看,近年来青岛银行的年度营收增速皆低于10%,相较于前几年两位数的增速偏低,且呈下滑态势。Choice数据显示,2018年至2022年,该行分别实现营业收入73.72亿元、96.16亿元、105.41亿元、111.36、116.44亿元,同比增速分别为32.04%、30.44%、9.61%、5.65%、4.56%。

(截图自Choice数据)

(截图自Choice数据)针对这一形势,青岛银行表示,“近年来,市场利率持续下行,银行业息差总体收窄,给银行经营带来较大挑战,上市银行营业收入增速普遍回落。目前已经发布2023年业绩快报的6家A股上市银行,营业收入增速均低于10%,有5家增速低于上年,青岛银行增速较上年稳步提高。”

除了经营基本面回暖,青岛银行的资产质量也得以提高。截至2023年末,该行不良贷款率为1.18%,比上年末下降0.03个百分点;拨备覆盖率为225.96%,比上年末上升6.19个百分点。记者注意到,近年来该行不良贷款率逐年走低,2017年至2022年末依次为1.69%、1.68%、1.65%、1.51%、1.34%、1.21%。

对于资产质量提高的原因,青岛银行解释称,该行持续强化全面信用风险管理工作,全面推进集团层面统一授信及并表管理,优化信贷制度体系,完善风险管理流程和手段,夯实信贷资产质量基础,提高信贷运营服务能力,前瞻预判风险趋势,提升智能风控能力,切实强化资产质量管控效率和水平。

“同时,在准确分类的基础上,本行坚持稳健审慎的拨备计提政策,根据风险迁徙变化,及时增加减值拨备计提,使拨备计提结果真实反映我行的信用风险水平和预期信用损失变化,增强风险抵补能力,预计本行资产质量仍将保持持续稳定向好的趋势”,青岛银行补充道。

“一哥”之位岌岌可危

1月30日,据中国货币网,新世纪评级在对青岛银行出具的主体信用评级报告中指出,由于青岛银行目前业务经营及未来拓展区域均集中在经济发达地区,而这些区域亦是全国性银行及其他城商行重点竞争区域,因此该行业务拓展面临较大竞争压力。

截至2023年6月末,青岛银行网点遍及岛城六区五市,并在青岛、济南、东营、威海、淄博、德州、枣庄、烟台、滨州、潍坊、临沂、济宁、泰安、菏泽和日照等城市设有180家营业网点,其中分行16家。目前,该行是山东省资产管理规模最大的地方法人银行。

不过,面对同为地方法人银行的齐鲁银行的追赶,青岛银行山东城商行“一哥”之位岌岌可危。资料显示,齐鲁银行成立于1996年6月,是全国首批、山东省首家设立并引进境外战略投资的城商行。2021年6月,该行在上交所挂牌上市。目前,齐鲁银行根植济南,辐射天津、河南、河北,拥有14家分行、200家营业网点,并对外投资济宁银行、德州银行等。

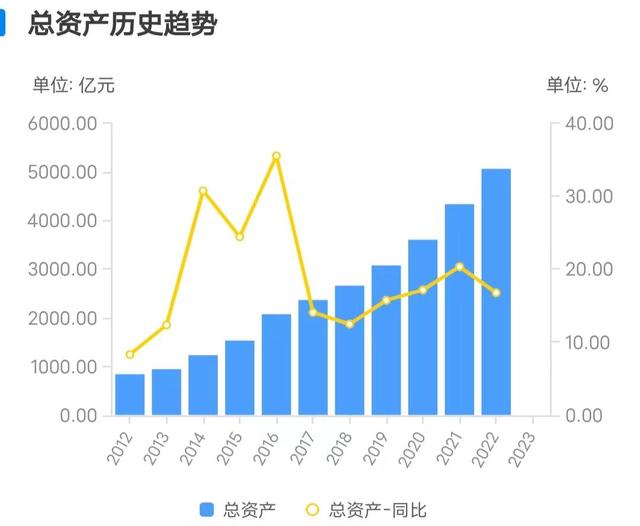

据企业预警通,多年来青岛银行、齐鲁银行分别稳坐山东省内城商行一、二把“交椅”。但双方之间的差距渐趋缩小,近年来尤为明显。2020年至2022年末,青岛银行的资产总额分别为4598.28亿元、5222.50亿元、5296.14亿元,同期末,齐鲁银行的资产总额分别为3602.32亿元、4334.14亿元、5060.13亿元。

(图1:青岛银行历年资产规模及增速,截图自企业预警通)

(图1:青岛银行历年资产规模及增速,截图自企业预警通) (图2:齐鲁银行历年资产规模及增速,截图自企业预警通)

(图2:齐鲁银行历年资产规模及增速,截图自企业预警通)此前,青岛银行与齐鲁银行之间的资产规模差距虽在缩小,但差值至少有百亿元。然而,2023年双方差距骤降至不足30亿元。1月19日,齐鲁银行在山东省内城商行中率先披露2023年业绩快报,截至年末该行资产总额突破6000亿元,达到6050.01亿元,较年初增长19.56%。记者注意到,相较齐鲁银行,青岛银行的资产规模增速稍逊一筹。

除了体量上面临被对方迎头赶上的压力,青岛银行的盈利能力也被齐鲁银行压了一头。2023年,齐鲁银行实现营业收入119.52亿元,同比增长8.03%;归属于上市公司股东的净利润42.34亿元,同比增长18.02%。加权平均净资产收益率12.90%,上升0.98个百分点。可以发现,青岛银行的净利润、净资产收益率,以及营收、净利增速皆不及齐鲁银行。

资产质量方面,双方表现各有千秋。截至2023年末,齐鲁银行不良贷款率为1.26%,较年初下降0.03个百分点;拨备覆盖率为303.58%,较年初上升22.52个百分点。相比而言,青岛银行的不良贷款率更低,齐鲁银行的拨备覆盖率更高。

此外,从二级市场来看,虽然青岛银行与齐鲁银行的上市时间不同,但双方股价整体均呈下滑趋势。不过,横向对比来看,齐鲁银行的股价更高。截至2月1日,齐鲁银行收报4.15元/股,青岛银行收报3.12元/股。

针对股价整体趋于走低的主要因素,青岛银行表示,近年来,银行业估值整体承压,股价受宏观经济形势、二级市场供求关系、市场走势、公司经营情况等多重因素影响。就与齐鲁银行的比较,青岛银行只表示,该行下一步将在新三年战略规划指导下,围绕“高质量发展、质效优先”的战略核心,努力实现良好的经营业绩;同时也将进一步加强与资本市场的互动交流,传递该行的投资价值,不断提高资本市场对该行的了解与认同等。

原标题:《山东城商行“龙虎斗”:齐鲁银行攻擂 青岛银行“一哥”不稳》