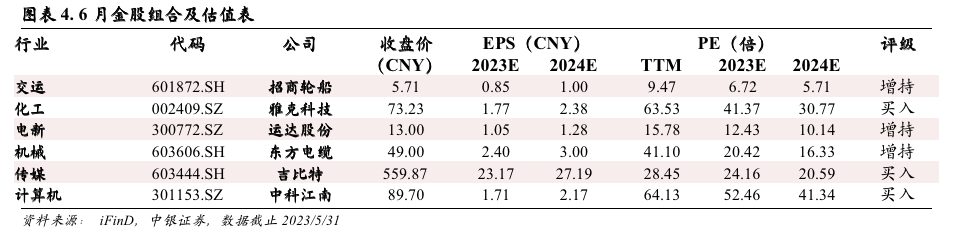

中银证券研究部2023年6月金股组合

6月金股为:招商轮船(交运)、雅克科技(化工)、运达股份(电新)、东方电缆(机械)、吉比特(传媒)、中科江南(计算机)

报告正文

一、策略观点

进入6月,A股进入阶段性底部配置区域,关注AI主线布局机会。海外风险缓释,但扰动仍在。市场短期对于基本面计价了过于悲观的预期,当前下行空间有限,一旦需求数据好转或政策出现边际变化,A股估值极有可能受到提振。行业配置上,AI主线或已企稳,下场布局正当时。在国内经济弱复苏、低通胀以及海外强产业趋势映射的背景下,叠加TMT科技之前低估、机构低配的微观市场结构和交易状态,AI估值修复的动力和空间十足。主题上关注中特估和AIGC科技带来的投资机会。

二、5月组合回顾

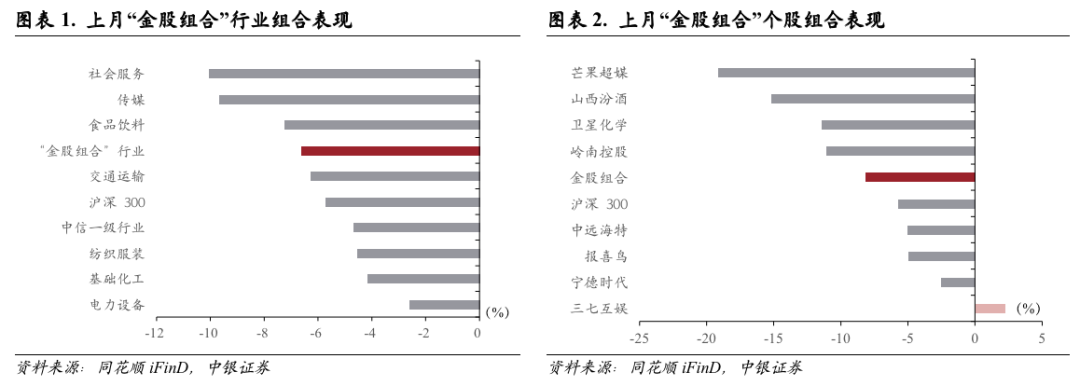

行业组合弱于市场,个股组合弱于市场。上月金股行业组合绝对收益-6.64%,表现弱于市场0.89%;金股个股组合绝对收益-8.16%,表现弱于市场2.41%。

三、6月金股推荐逻辑

交运行业:招商轮船

航运市场整体季节性低迷加之国际经济环境影响,公司业绩略有下降。一季度,公司各主要业务板块市场均处于传统意义上的淡季。其中原油运输市场淡季不淡,年初探出低位后持续上升;干散货市场开局近五年最差,且春节后的季节性反弹时间上明显滞后;集装箱航运市场延续去年四季度以来的低迷,运价总体持续下跌;汽车滚装市场内贸季节性低迷,但外贸出口持续畅旺。由于美元加息导致利息支出增加、以及本期提前偿还银行长期借款的银行手续费等增加,一季度公司财务费用大幅增加。公司一季度盈利主要来源于油运板块,净利润占比约为70%。公司在周期属性较强的航运业当中表现出较强的稳定性和成长性,弱周期平台性属性再次凸显。

油运业务稳健经营景气上行,经营业绩同比大幅扭亏。全球供需关系改善,中国经济复苏加之俄乌战争对全球油运贸易格局的改变,行业景气度持续上升。3月份VLCC油轮中东中国TD3C航线上升到WS100(2023年基准费率,约相当于2022年的WS123.8),波交所TCE评估值一度达到10万美元/天,达到去年旺季最高峰的水平,而且高峰期市场成交更多。油轮长期期租市场运费率也大幅上扬、成交增加。随着期租租出船陆续到期还船,船队期租比例将进一步下降。一季度净利润实现7.64亿元,同比大幅扭亏。公司在报告期内船队平均日TCE达到31,136美元,同比也有三位数的上升。其中VLCC1-3月实现日TCE48,207美元,并落实了部分西部长航次,可望为公司二季度业绩增长奠定坚实基础。

集散景气度虽明显承压,公司两大业务板块仍取得较好业绩。一季度干散货市场极度低迷,年初BDI指数一度跌至530点,但反弹超预期强劲。在市场压力下,公司各船型均跑赢大市,全船队实现平均TCE水平达到31136美元,干散货船队一季度总体经营仍保持盈利。年初低位果断租入部分船舶,整体锁定率保持在相对低位,也为后续业绩的回升拓展了空间。集运业务一季度克服市场深度低迷和租船成本大幅上升的压力,报告期日本和两岸航线保持较好盈利,东南亚航线微利,澳洲航线出现一定亏损,但各航线三月开始均出现改善势头。公司在一季度集散明显承压的情况下,公司集散业务仍然实现2.12亿净利的较好业绩。

展望后市,油运势头正盛,集散业务已跌至低位出现反弹趋势,看好今年油运业务业绩弹性。2023Q2,BDI在大幅反弹至1603点后保持震荡,我们认为煤炭、铁矿石等大宗需求有望随着国内经济复苏回升,散运有望震荡波动向上;SCFI和CCFI当前已跌至1000点以下的接近疫情前的水平,当前在供需两端悲观情绪释放后逐步开始企稳;油运方面,四五月份VLCC指数虽大幅下滑,但也只回归去年同期水平,油运基本面向好,供需关系不断收窄,我们认为目前油运行业仍处于上升周期,公司VLCC运力规模全球第一,后续将受益于行业景气。干散船队规模位于世界前列,有望利用规模效应放大盈利。公司滚装业务积极开辟外贸航线,外贸经营效益快速上升。看好今年后续油运业务为公司带来的业绩弹性。

评级面临的主要风险:油运需求不及预期、燃油价格大幅上涨、散运和集运需求不及预期。

化工行业:雅克科技

前驱体盈利稳健增长,业绩贡献较大。分业务来看,在半导体前驱体材料方面,公司作为全球领先的前驱体供应商之一,产品在DRAM可满足全球最先进存储芯片制程1b、200X层以上NAND、逻辑芯片3nm的产量供应,High-K、金属等多种前驱体可定制化满足国内所有技术节点的客户需求,盈利水平稳步提升;2022年公司半导体化学材料业务实现营业收入11.43亿元,同比增长35.30%;毛利率为50.26%,较上年提升9.38pct。在光刻胶业务方面,2022年公司市场份额不断提升,自行研发的OLED低温RGB光刻胶等产品已正式量产。光刻胶及配套试剂业务2022年实现营业收入12.59亿元,同比增长3.59%;毛利率为18.12%,较上年提升4.36pct。电子特种气体业务实现营业收入4.96亿元,同比增长26.68%;毛利率为36.87%,较上年下降3.30pct。前驱体、光刻胶的稳步发展有望持续为公司业绩带来增量。

LNG景气高增,业务增长迅速。根据2022年年报,2022年受俄乌冲突、原油价格上涨等因素影响,液化天然气贸易量大幅提升,LNG储运装备制造行业景气提升。2022年公司与沪东中华造船(集团)有限公司等船舶制造企业签订80余条LNG运输船等销售合同及有条件生效合同。子公司雅克液化天然气公司中标LNG应急储备项目的6个22.5万方天然气储罐的采购和工程施工项目。公司在手订单充足,长期盈利能力不断提升,LNG储运用增强型绝缘保温复合材料国产化项目基本建设完成,卡脖子项目RSB、FSB次屏蔽层材料研发获得突破性进展。未来公司LNG业务有望持续增长。

多点布局在建产能,体现长期成长性。根据2022年年报,公司前驱体产能450吨/年;在建产能400-500吨,目前基建部分已完成90%,主要生产以及研发设备达到60%-70%。LNG储运用增强型绝缘板中,L03+型产能12万件,MarkIII/GST型产能6万件;在建产能包括MarkIII/GST型8万件。球形硅微粉产能1.05万吨/年,6条球形硅微粉生产线已投产。MUF用球形硅微粉3,000吨/年,在建产能3,000吨/年。覆铜板用球形硅微粉产能2,000吨/年,在建产能2,000吨。LOW-α球形硅微粉产能1,000吨/年,在建产能1,000吨。阻燃剂4.71万吨/年;在建产能包括年产3,000吨辛酸亚锡。随着新建产能的逐步放量,公司综合竞争实力将不断增强。

评级面临的主要风险:原材料价格波动风险,汇率大幅波动风险,商誉减值损失风险。

电新行业:运达股份

2022年盈利同比增长5.12%:公司发布2022年年报,实现收入173.84亿元,同比增长7.57%;实现归母净利润6.16亿元,同比增长5.12%,实现扣非净利润5.68亿元,同比减少1.46%。2022Q4公司实现归母净利润1.57亿元,同比减少32.61%,环比减少4.79%。

风机销量稳步增长:2022年公司风电机组实现收入163.17亿元,同比提升3.76%;风机销售量同比提升30.26%至7.12GW,单价同比下降20.35%至2,292元/kW。但受益于公司的商务与技术降本,在销售单价同比下滑的情况下,公司2022年风机板块毛利率仍同比提升0.63pcts至17.10%。

在手订单充沛,“两海”市场取得突破:截至2022年底,公司在手订单共计16.95GW,相比去年同期提升31.61%,其中5MW以上机型占比72.12%,相比去年同期提升49.10pcts,为公司后续出货规模持续增长提供支持。此外,2022年公司在“两海”市场取得重要突破,在海外市场新增260MW整机订单,在海上市场中标宁波象山一号(二期)500MW项目,是公司国内海风的首次中标。

积极拓展储能、EPC等新业务领域:2022年公司积极开拓新业务板块,储能业务上,公司已推出大型新能源电站储能系统,并完成95MWh配套储能产品的设计交付;同时公司首次进入新能源EPC业务,全年实现4.22亿元营业收入,新增订单合同超50亿元。

加大获取风光储资源开发指标力度:2022年公司获取风光储资源指标超4GW,同比增加约150%;新增已核准/备案的风光项目权益容量1.16GW、储能项目100MWh,后续有望凭借资源优势,实现业绩稳健提升。

评级面临的主要风险:价格竞争超预期;原材料价格高于预期;产业政策风险;大型化降本不达预期;风电需求不达预期;海外开拓不达预期。

机械行业:东方电缆

受海风行业影响,业绩有所下滑。2023年第一季度公司实现营业收入14.38亿元,同比下降20.82%,环比提升6.97%,其中陆缆系统7.82亿元,同比下降2.13%,海缆系统5.60亿元,同比下降24.43%,海洋工程0.94亿元,同比下降65.31%。海缆及海洋工程业务同比下滑的主要原因是,去年同期因21年海风抢装的订单结转导致的收入基数较高。2023年第一季度公司实现归母净利润2.56亿元,同比下降8.09%,环比提升141.10%。

毛利率和净利率改善明显,盈利能力有望随高附加值海缆逐步交付维持较高水平。2023年第一季度公司实现毛利率30.96%,同比提升3.82pct,环比提升13.78pct,净利率17.79%,同比提升2.46pct,环比提升9.89pct,公司毛利率和净利率均明显改善,我们预计是部分毛利率较高的500kV送出缆交付所致。根据公司的年报显示,公司在手订单中220千伏及以上海缆、脐带缆占在手订单总额近50%,未来随着这些高附加值海缆订单的逐步交付,公司的盈利能力有望维持较高水平。

23年海风装机有望快速增长,公司在手订单充沛支撑未来业绩。根据我们的不完全统计,2022年海上风电招标17.93GW,已超过抢装前的2019年的历史最高招标量15.60GW,根据海上风电项目1-2年的建设周期,预计23年将开启海上风电装机的快速增长。根据公司公告,截止2023年4月21日公司在手订单89.31亿元,其中海缆系统50.14亿元,陆缆系统24.48亿元,海洋工程14.69亿元,充沛的在手订单对公司未来业绩形成有力的支撑。

海外市场逐步突破,助力公司国际化战略稳步推进。根据公司公告,公司在海洋油气领域获得了国际著名石油巨头卡塔尔油气公司NFXP脐带缆项目;在海上风电领域获得了英国InchCape项目(装机容量108万千瓦)输出缆前期工程协议,协议金额约人民币1400万元,将提供220kV三芯2000mm2铜导体海缆的设计和整个系统的型式实验,后续完成型式实验并经业主完成项目投资决策程序后,公司有望成为该海上风电项目输出缆的供应商。这两个项目的顺利签署,一方面侧面印证了公司的技术实力,另一方面将进一步打开公司的海缆的出口空间。

评级面临的主要风险:风电装机不及预期;原材料价格波动的风险;价格竞争超预期。

传媒行业:吉比特

玩家线上娱乐时长下降,导致核心游戏营收略有下滑。《问道手游》、《一念逍遥(大陆版)》两款核心游戏长线运营稳健,于23Q1进行了多样化的推广活动,2023年1月《一念逍遥》DAU创新高。但由于23Q1部分高付费玩家线下活动增多,挤压线上游戏时长,以上两款游戏营收同比有所减少。《奥比岛:梦想国度》、《一念逍遥》(韩国、东南亚版)于22Q3上线,同比带来营收增量。《一念逍遥》(港澳台版)、《世界弹射物语》、《地下城堡3:魂之诗》等由于生命周期原因收入贡献同比减少。

多款产品已获版号,自研产品蓄势出海。已公布的游戏储备中,至少已有8款获得版号,其中自研游戏包括放置经营类《不朽家族》、养成类《超喵星计划》,代理游戏包括卡牌策略类《超进化物语2》、模拟经营类《新庄园时代》、《皮卡堂》,Roguelike《黎明精英》,国风RPG《封神幻想世界》,射击RPG《这个地下城有点怪》等,其中5款产品有望年内上线国内市场。未获版号的重点自研储备有射击类端游《重装前哨》、西幻放置类《BUG(代号)》、西幻放置类卡牌《原点(代号)》、修仙放置MMO《M88(代号)》等。此外,《不朽家族》《重装前哨》预计将于本年度上线海外市场,预计将在验证海外布局的同时带来业绩增量。

毛利率小幅下滑,费用率均有上升。23Q1公司毛利率88.28%,同比-2.35ppts。我们认为23Q1吉比特代理产品收入占比有所上升,公司支付研发分成金额上升,导致公司整体毛利率小幅下滑。公司销售/管理/研发费用率为30.97%/7.85%/15.24%,同比+5.28/+0.44/+1.39ppts。销售费用上升主要因为23Q1《问道手游》推广活动增多;23Q1公司月均员工数量增加28%,其中游戏研发人员数量增加170人,海外运营人员增加56人,导致管理、研发费用率均有不同程度上升。

评级面临的主要风险:游戏监管超预期;宏观经济下滑;新游表现不及预期。

计算机行业:中科江南

国资控股的财税IT龙头,数据交易业务有望落地。公司为广电运通分拆上市,实控人为广州国资委,是国内少数几家全国性财政信息化建设服务商,也是人民银行、财政部国库资金电子支付标准的主要参与者。2023年4月18日,公司宣布已成为广州数据交易所登记入库的数据经纪人和第三方专业服务机构,相关数据应用服务正在广州数据交易所进行合规审查。

医保业务打开新增长空间。2023年3月,中办国办印发《关于进一步完善医疗卫生服务体系的意见》,提出加强健康医疗大数据共享交换与保障体系建设,未来国家将以医疗收费电子结算凭证为基础,建设医保区块链中心及电子结算凭证应用系统。公司已承建国家医保局区块链平台及电子票据共享子系统项目。未来随着医保数据平台逐步实现和市场主体、第三方机构的互联共享,公司有望深度受益。

业绩逆势增长,Q1延续高增态势。2022年公司实现营收9.1亿元(+23.7%),归母净利2.6亿元(+65.7%),其中财政预算管理一体化业务实现较大突破,全年营收1.2亿元(+131.9%),已覆盖14个省级财政单位。公司基本盘支付电子化下沉市场推广显著,全年新增10家财政客户的信创应用和15家财政客户国密算法应用,支付电子化业务实现营收6.2亿元(+14.6%)。公司Q1维持高增态势,营收同比增长43.1%,归母净利同增1,159.4%。公司由传统财政信息化业务向医保、数字人民币等财政应用项目拓展,长期发展动力充足。

评级面临的主要风险:数据交易业务进展不及预期;医保业务拓展不及预期。

四、风险提示

大盘系统性风险;个股层面暴雷。