富春环保终止向控股股东不超8.8亿定增 中银证券保荐

来源:中国经济网

中国经济网北京8月7日讯 富春环保(002479.SZ)昨日晚间发布关于申请撤回公司向特定对象发行股票申请文件并重新申报的公告。公司于2023年8月4日召开第五届董事会第二十五次会议、第五届监事会第二十次会议,审议通过《关于申请撤回公司向特定对象发行股票申请文件并重新申报的议案》,同意公司向深交所申请撤回公司向特定对象发行股票申请文件并尽快重新申报。

关于申请撤回向特定对象发行股票申请文件并重新申报的主要原因,富春环保表示,因公司最近一期末的对外投资包括类金融业务,公司于2023年5月10日向深交所申请中止公司向特定对象发行股票的审核程序,申请中止时间不超过三个月,待相关事项落实完毕和申请文件更新完善后及时申请恢复审核。鉴于对外转让类金融业务尚需履行杭州市及富阳区金融办、南昌市市政府和国资委内部审批程序以及招标、拍卖和挂牌程序,公司预计无法按期在三个月内完成对公司类金融业务的处置工作,进而无法向深交所申请恢复审核公司向特定对象发行股票事宜。根据《中华人民共和国公司法》《中华人民共和国证券法》《上市公司证券发行注册管理办法》等法律法规、部门规章和规范性文件的有关规定,公司决定向深交所申请撤回公司向特定对象发行股票申请文件并尽快重新申报。

富春环保称,公司各项业务经营正常,申请撤回向特定对象发行股票申请文件是公司审慎分析并与相关各方充分沟通后提出的,公司将在修订向特定对象发行股票预案后尽快重新申报,该等事项不会对公司日常经营造成重大不利影响,不会损害公司及股东、特别是中小股东的利益。

2023年4月28日,富春环保发布的向特定对象发行A股股票募集说明书(修订稿)显示,本次向特定对象发行A股股票募集资金总额不超过88,000.00万元(含本数),扣除发行费用后的募集资金净额将全部用于偿还银行贷款。

本次向特定对象发行的发行对象为公司控股股东市政集团。本次发行前,市政集团持有公司股权的比例为20.49%,为公司控股股东。本次向特定对象发行的发行对象市政集团与公司存在关联关系。

本次向特定对象发行股票为境内上市人民币普通股(A股),面值为人民币1.00元/股。本次发行股票采用向特定对象发行的方式。在取得中国证监会关于本次发行核准文件的有效期内择机向特定对象发行A股股票。

本次向特定对象发行的发行对象为市政集团,市政集团将以现金方式认购本次向特定对象发行的股份。本次向特定对象发行股票完成后,市政集团持有公司股份比例不低于34.00%。

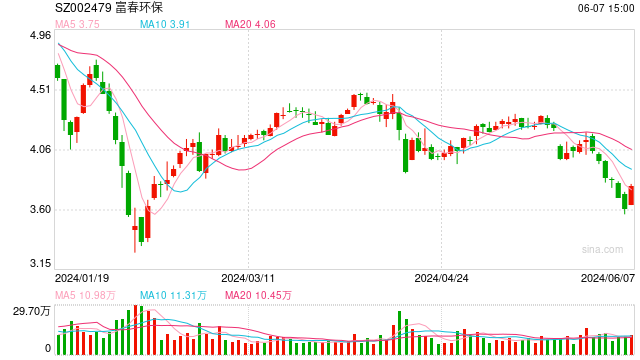

本次向特定对象发行的定价基准日为第五届董事会第十九次会议决议公告日,即2023年1月3日。本次向特定对象发行的发行价格为4.53元/股,发行价格不低于定价基准日前20个交易日股票交易均价的80%,且不低于公司最近一期末经审计每股净资产。

本次向特定对象发行的股票数量按照本次发行募集资金总额除以发行价格计算得出(计算结果出现不足1股的,尾数向下取整),且不超过本次发行前上市公司总股本的30%,即不超过259,500,000股(含本数)。若公司在定价基准日至发行日期间发生派息、送股、资本公积金转增股本等除权除息事项引起公司股本变动的,本次发行的股票数量将做相应调整。

截至募集说明书签署日,市政集团直接持有公司177,242,920股股票,持股比例为20.49%,系公司的控股股东。南昌市国资委持有市政集团90%的股权,系公司实际控制人。市政集团在认购本次向特定对象发行的股份后,其持有公司股份比例将不低于34.00%,对公司的控制权将进一步增强,南昌市国资委仍为公司实际控制人,本次发行不会导致公司控制权发生变化。

富春环保此次向特定对象发行A股股票的保荐机构(主承销商)为中银国际证券股份有限公司,保荐代表人为蒋志刚、俞露。

经中国证券监督管理委员会《关于核准浙江富春江环保热电股份有限公司非公开发行股票的批复》(证监许可[2017]1971号)核准,并经深圳证券交易所同意,公司由主承销商东兴证券股份有限公司采用非公开发行方式,向特定对象非公开发行不超过15,927万股的人民币普通股(A股)股票,且募集资金总额不超过92,000.00万元。根据相关股份认购合同,公司确定向银河金汇证券资产管理有限公司、杭州嘉曦投资管理合伙企业(有限合伙)、上海国鑫投资发展有限公司、深圳招华城市发展股权投资基金合伙企业(有限合伙)、戚国红等5个认购对象非公开发行人民币普通股97,750,000.00股,每股面值1元,每股发行价格为人民币8.00元,应募集资金总额为782,000,000.00元,坐扣保荐承销费10,671,633.96元后的募集资金为771,328,366.04元,已由主承销商东兴证券股份有限公司分别于2018年4月10日及2018年4月12日汇入公司在中国工商银行股份有限公司杭州分行开立的账号为1202021119800102053人民币账户内。另减除上网发行费、招股说明书印刷费、申报会计师费、律师费、评估费等与发行权益性证券直接相关的新增外部费用3,837,500.00元后,公司本次募集资金净额为767,490,866.04元。