中银证券:存量房贷利率调整落地不会太晚

本文来自格隆汇专栏: 朱启兵宏观研究 作者:孙德基 朱启兵

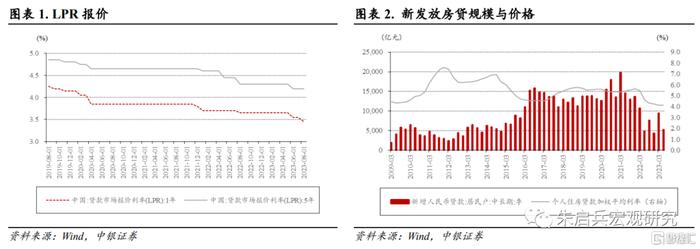

事件:中国人民银行授权全国银行间同业拆借中心公布,2023年8月21日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为4.2%。

本次LPR调降不及预期,中银证券认为后续三点需要关注:

1. 结合LPR报价与存量房贷利率调整来看,后续房贷利率政策仍然可期。存量贷款利率的调整是下半年重要的政策之一,政策落地时间不会太晚,那么在调整存量贷款利率之前,5年期LPR报价保持稳定可以减少对政策制定与实施的干扰。目前部分地区机构如国家金融监督管理总局陕西监管局已选取22家主要银行机构,就存量房贷利率调整的影响开展调研;

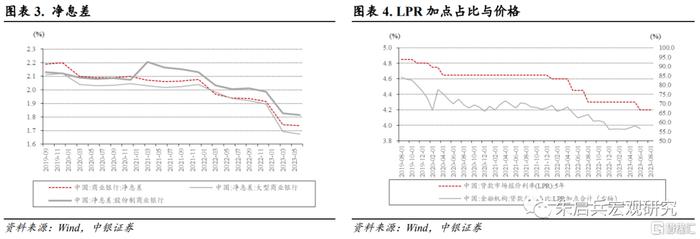

2. 利率政策方面还需关注1年期LPR引导下的存款利率调整。自律机制成员银行将参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。若存量房贷利率下调,未来净息差还将进一步承压,存款利率下调势在必行,目前1年期LPR与债券市场利率同步下调则打开了存款利率下调空间。

3. 货币政策方面,三季度地方债发行提速,流动性压力较为明确,降准可期;年内是否存在第三次降息,取决于未来的基本面环境,若再次出现极低的月度新增信贷和持续低于7天逆回购利率的资金水平,仍可能触发降息。

LPR报价低于预期。本月仅下降1年期LPR报价10bp,5年LPR不变,低于市场预期。从LPR改革以来,六次MLF降息,都会带动LPR进行同步调整,但本次LPR调降具有两点不同:一是非对称调息,5年期LPR保持不变,1年期与5年期LPR利差回升至75bp,回到2022年二季度末水平;二是1年期LRP仅调降10bp,低于8月15日1年期MLF降息幅度,利差升至95bp,达到改革以来最大利差。

5年期LPR调降落空的三点考虑。5年期LPR报价不变,或许是出于以下考虑:1.报价不变,有助于下一步调整存量房贷利率。若LPR报价下调,扩大增量存量信贷利差,将会对调整存量房贷利率形成一定阻碍;2.新发放信贷,尤其是房贷增量有限,调整LPR报价年内只能影响新发放贷款,难以完全缓解持续多时的提前还贷现象;3.贷款需求走弱,存款调整有限,净息差承压。

调整存量房贷利率的考量。7月14日,上半年金融统计数据新闻发布会中提及“新发放贷款置换原来的存量贷款”,8月1日下半年工作会议中再次提及“指导商业银行依法有序调整存量个人住房贷款利率”,8月20日发布的金融支持实体经济和防范化解金融风险电视会议中提到“规范贷款利率定价秩序,统筹考虑增量、存量及其他金融产品价格关系”,第三次提到增量贷款和存量贷款的问题。结合来看,存量贷款利率的调整是下半年重要的政策之一,政策落地时间不会太晚,那么在调整存量贷款利率之前,5年期LPR报价保持稳定可以减少对政策制定与实施的干扰。

对银行和居民的影响有多大?截至今年6月末,我国个人住房贷款余额约为38.6万亿元,据此推算平均还款年限约为7年。计算2016年以来存量贷款加权平均利率约为5.18%,与2023年6月末个人住房贷款加权平均利率4.11%相差107bp,存量和增量贷款价格差异较大。其中贷款加权平均利率较高主要是2017年四季度-2022年一季度期间的新发放房贷,共计24.6万亿元,利率均在5.18%以上,加权平均利率为5.51%。

按保守估计,调整利率较高部分存量房贷利率30bp,将对应减少银行的年利息收入超700亿元,占2022年银行业2.3万亿净利润比例约为3%,对应居民而言,100万贷款每年减少利息负担2136元;按乐观估计,调整全部存量贷款利率100bp,将对应减少银行的年利息收入3860亿元,占2022年银行业净利润比例约为16.8%,对应居民而言,100万贷款每年减少利息负担6996元。整体来看对于银行影响可能在3%-16.8%之间,若5年期LPR继续调降,对于银行净利润影响还将加大。

从净息差的角度来看,银行调降5年LPR报价的动力有限。一方面,今年6月末净息差达到预警线,其中商业银行整体净息差维持在1.74%,大行净息差为1.67%,均低于1.8%预警线,股份行净息差为1.81%接近预警线,导致今年上半年企业贷款加权利率仅从3.97%下至3.95%,低于存款利率下调水平;二是今年6月LPR调降之前,贷款LPR加点的占比从56.21%上升到了58.2%。理论上来说,就算LPR调降,银行也可以提高加点,达到实质上贷款利率不变。但是LPR调降会提升宽松预期,影响银行对于加点的议价能力,所以银行调降LPR报价动力有限;三是各地因城施策空间较大,部分地区如厦门首套房贷利率为LPR报价减50bp,调整5年期LPR的必要性有限。整体来看与二季度货币政策报告专栏1中表达的“商业银行维持稳健经营、防范金融风险,需保持合理利润和净息差水平”相符。

1年期LPR调整对于存款利率具有指引作用。保持合理净息差水平的另一关键在于存款利率,从存款利率市场化调整机制来看,自律机制成员银行将参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。因此1年期LPR调降更多可能是出于引导存款利率进行调整。若存量房贷利率下调,未来净息差还将进一步承压,存款利率下调势在必行,目前1年期LPR与债券市场利率同步下调则打开了存款利率下调空间。

风险提示:经济下行压力加大;流动性超预期收紧;地产复苏不及预期。

注:本文来自中银证券于2023年8月22日发布的《【中银宏观:8月LPR报价点评】存量房贷利率调整落地不会太晚》,证券分析师:孙德基 朱启兵