宏盛华源上市首日涨340.6% 募资11.4亿中银证券保荐

中国经济网北京12月22日讯今日,宏盛华源铁塔集团股份有限公司(股票简称:宏盛华源,股票代码:601096.SH)在上交所主板上市。该股开盘报5.60元,最高至9.90元,截至收盘报7.49元,涨幅340.59%,成交额31.29亿元,振幅272.35%,换手率74.82%,总市值200.37亿元。

宏盛华源主要从事输电线路铁塔的研发、生产和销售,主要产品为全系列电压等级的输电线路铁塔。

截至上市公告书签署之日,山东电工电气集团有限公司(简称“山东电工”)直接持有公司84,325.7367万股,通过其子公司陕西银河间接持有公司18,892.118万股,合计持有公司103,217.8547万股,占公司股本总数的比例为38.58%,为公司的控股股东。国务院国资委合计间接控制公司1,032,178,547股股份,为公司实际控制人。

宏盛华源于2023年7月7日首发过会,上海证券交易所上市审核委员会2023年第62次审议会议现场问询的主要问题:

1.请发行人代表结合行业市场空间和竞争格局、业务获取方式、报告期毛利率下滑,以及开拓海外市场及开发其他钢结构产品的进展等情况,说明发行人是否能够保持经营业绩稳定。请保荐代表人发表明确意见。2.请发行人代表结合现场检查情况,说明内控不规范事项的形成原因,发行人及其子公司提高内控水平的措施,以及整改是否到位。请保荐代表人发表明确意见。

需进一步落实事项:

无。

宏盛华源本次发行股份数量为66,878.8772万股,全部为新股,不安排老股转让,发行价格1.70元/股。宏盛华源的保荐机构(主承销商)为中银国际证券股份有限公司,保荐代表人为任岚、吴哲超。

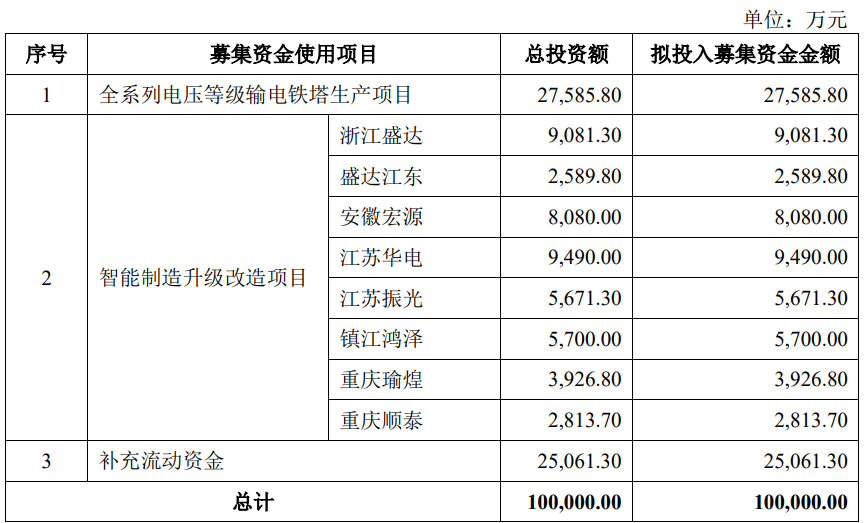

宏盛华源本次发行募集资金总额113,694.09万元,扣除发行费用后的募集资金净额为103,660.41万元。公司最终募集资金净额比原计划多3,660.41万元。宏盛华源2023年12月19日披露的招股书显示,公司拟募集资金100,000.00万元,用于全系列电压等级输电铁塔生产项目、智能制造升级改造项目、补充流动资金。

宏盛华源本次公开发行新股的发行费用合计10,033.68万元(不含税),其中保荐及承销费6,514.74万元。

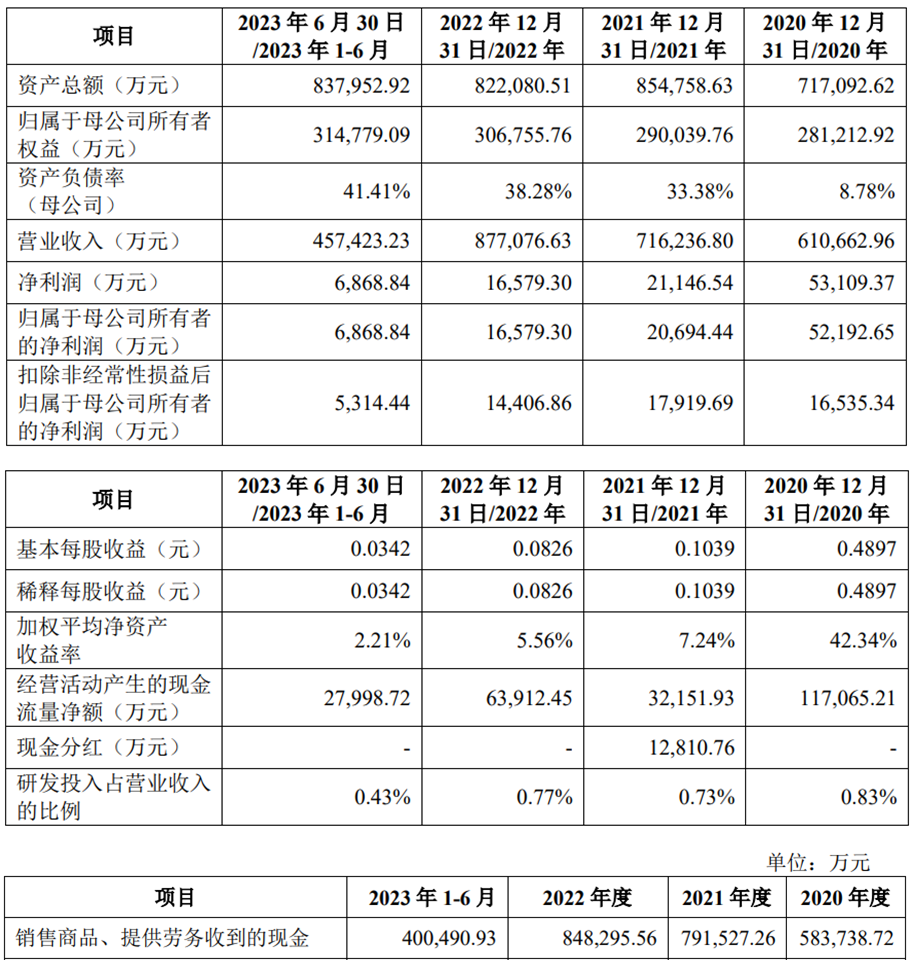

2020年至2023年1-6月,宏盛华源的营业收入分别为610,662.96万元、716,236.80万元、877,076.63万元和457,423.23万元;净利润分别为53,109.37万元、21,146.54万元、16,579.30万元和6,868.84万元;归属于母公司所有者的净利润分别为52,192.65万元、20,694.44万元、16,579.30万元和6,868.84万元;扣除非经常性损益后的归属于母公司股东的净利润分别为16,535.34万元、17,919.69万元、14,406.86万元和5,314.44万元。

上述同期,公司销售商品、提供劳务收到的现金分别为583,738.72万元、791,527.26万元、848,295.56万元和400,490.93万元;经营活动产生的现金流量净额分别为117,065.21万元、32,151.93万元、63,912.45万元和27,998.72万元。

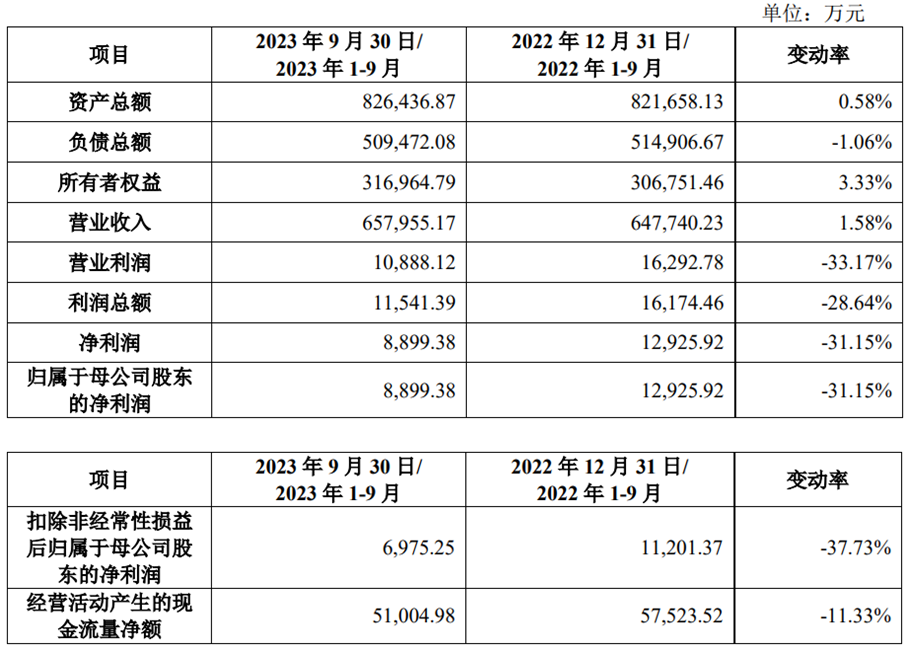

2023年1-9月,宏盛华源的营业收入为657,955.17万元,同比增长1.58%;净利润/归属于母公司股东的净利润为8,899.38万元,同比下降31.15%;扣除非经常性损益后归属于母公司股东的净利润6,975.25万元,同比下降37.73%;经营活动产生的现金流量净额51,004.98万元,同比下降11.33%。

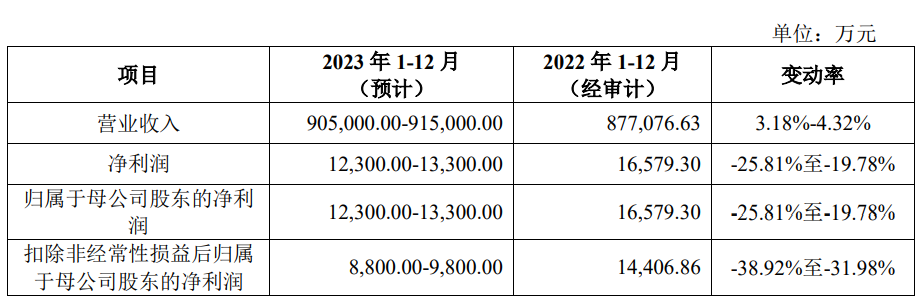

预计2023年全年,公司营业收入为905,000.00万元至915,000.00万元,较2022年同期的变动率为3.18%至4.32%;净利润/归属于母公司股东的净利润为12,300.00万元至13,300.00万元,较2022年同期的变动率为-25.81%至-19.78%;扣除非经常性损益后归属于母公司股东的净利润为8,800.00至9,800.00万元,较2022年同期的变动率为-38.92%至-31.98%。