【华龙传媒】2024年中报综述:2024 上半年传媒业绩承压,下半年有望持续改善

(来源:华龙证券研究)

【核心观点】

摘要:

(1)2024年上半年传媒板块上市公司总营收达2448亿元,同比增长2.43%,归母净利润168亿元,同比下降30.54%。毛利率为32.04%,同比减少0.76pct;净利率6.97%,同比减少3.47pct。2024年上半年传媒板块整体的营业收入稳中有升、归母净利润下滑明显,主要原因一方面在于上半年同期较高的基数效应,另一方面在于行业竞争加大导致费用端的显著提升。2024年年初以来,大模型竞争已经进入红海阶段,各公司在人工智能领域的投入不断加码,不少企业出现增收不增利的情况,传媒板块上市公司在向AI领域转型的初期,在关注技术的先进性的同时也需重视商业模式的合理性,以实现持续、健康的发展并最终实现盈利的目标。

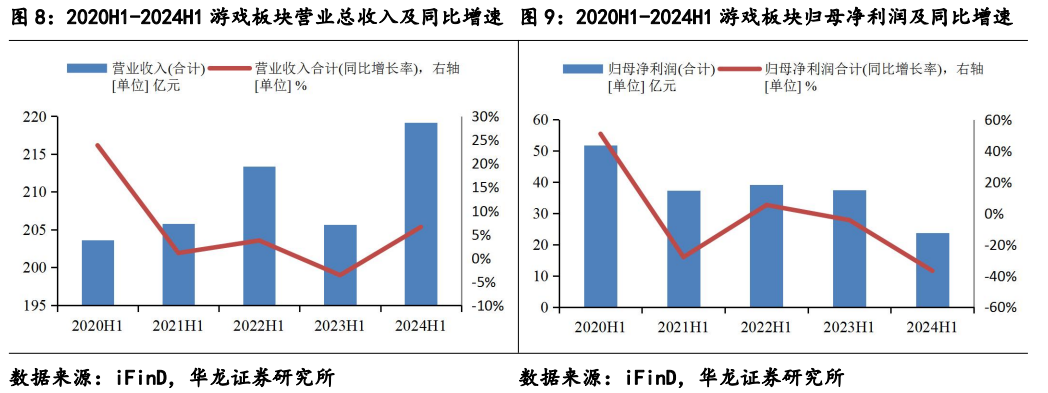

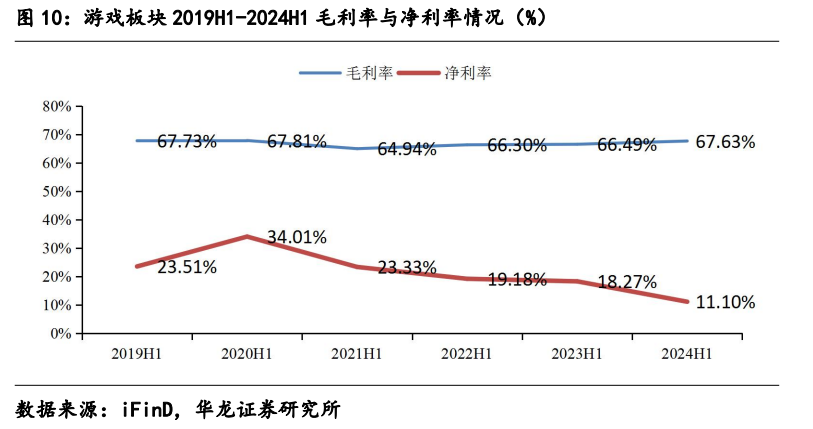

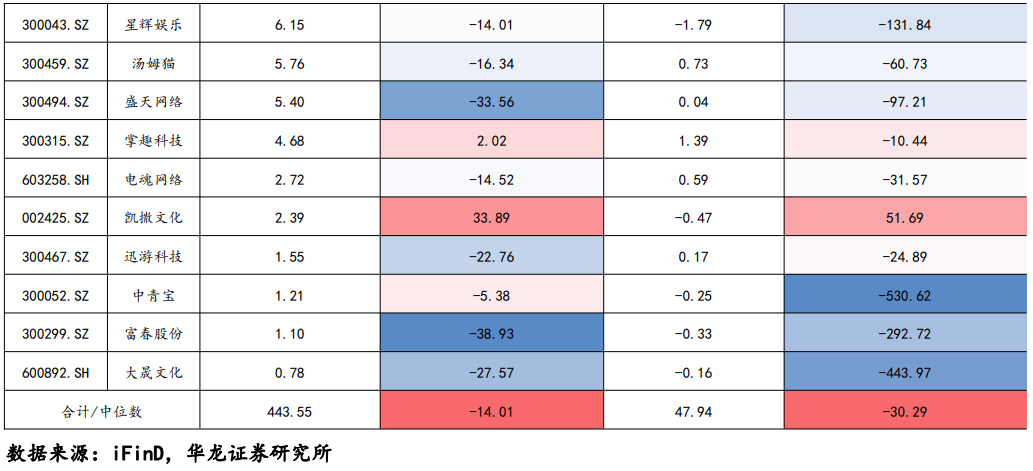

(2)游戏板块2024上半年营收保持稳健增长,归母净利润延续下跌趋势。2024上半年随着游戏版号的发放回归常态化,游戏板块在2024H1收入端整体改善,归母净利润同比下降,主要由于市场竞争加剧,企业在市场推广和广告投放上增加投入,导致了费用端的增加。2024H1游戏板块实现营收443.55亿元,同比上涨4.74%,归母净利润延续下跌趋势,同比下降49.87%至47.94亿元;毛利率回升至67.63%,同比增长1.14pct;净利率下跌至11.10%,同比下降7.17pct。《黑神话:悟空》销售表现出色利好游戏板块情绪,新游戏产品陆续上线将驱动游戏板块新周期开启。

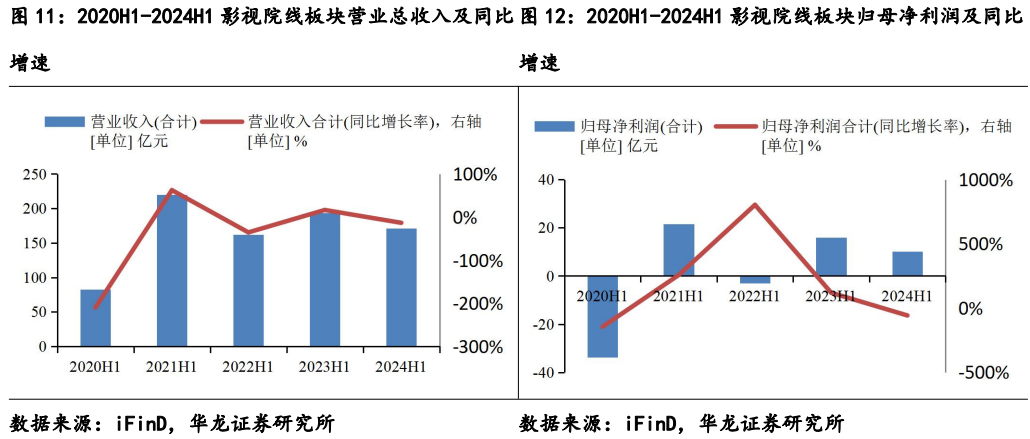

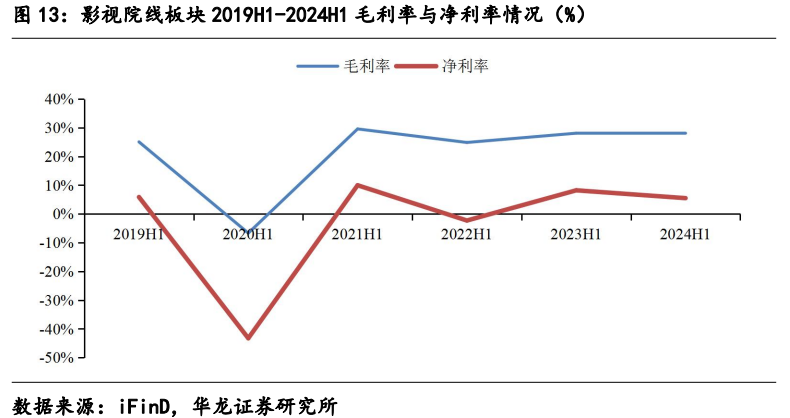

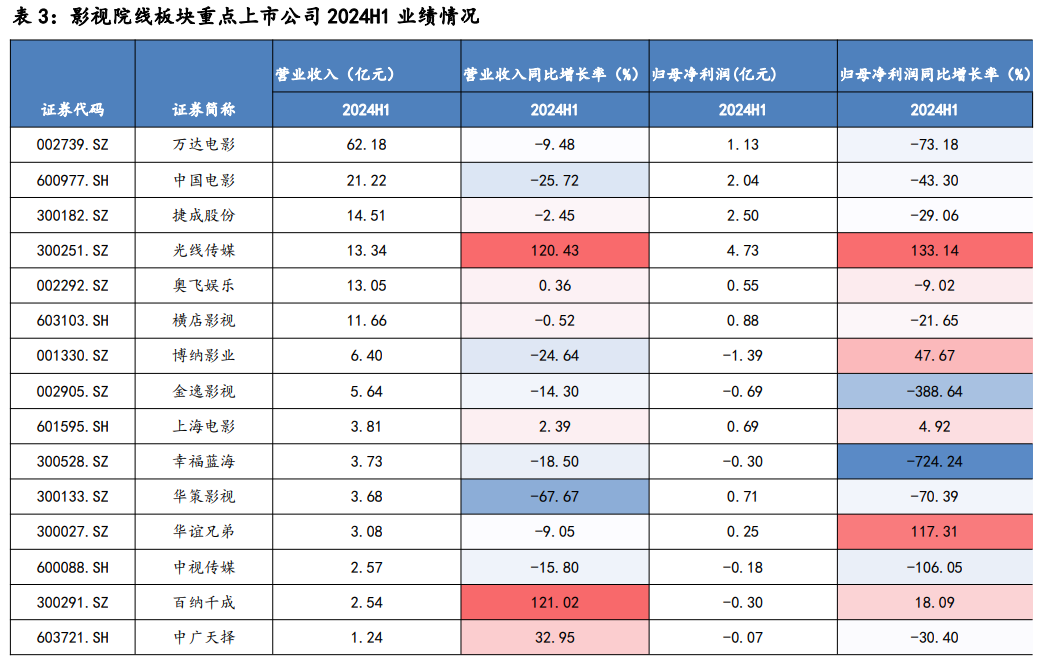

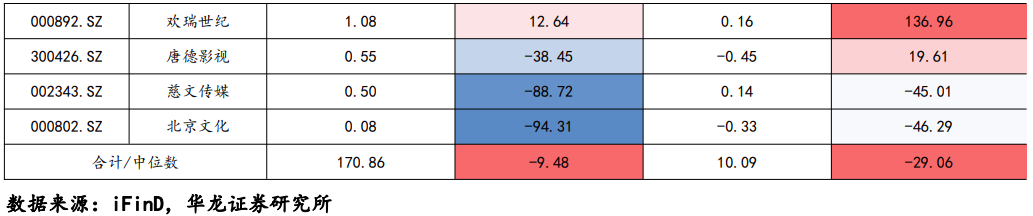

(3)影视院线板块2024上半年整体营收以及归母净利润比同期有所回落。2024年第二季度的电影市场表现未达预期,主要由于缺乏强有力的头部影片引领市场,同时进口影片的市场表现不尽如人意,以及多部影片选择集中上映,竞争激烈影响了整体的市场表现。2024上半年影视院线板块实现营收170.86亿元,同比下降13.43%;归母净利润为10.09亿元,同比下降57.57%;毛利率为28.12%,同比增长0.02pct;净利率下跌至5.49%,同比下降2.73pct。

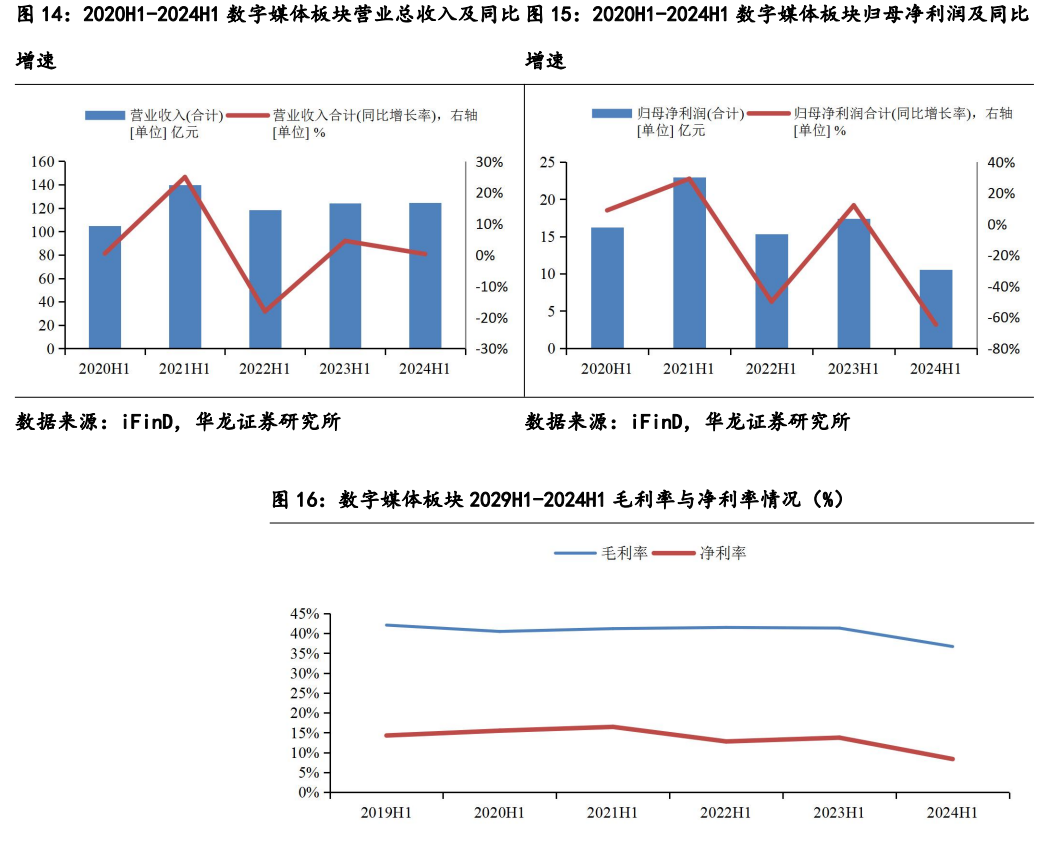

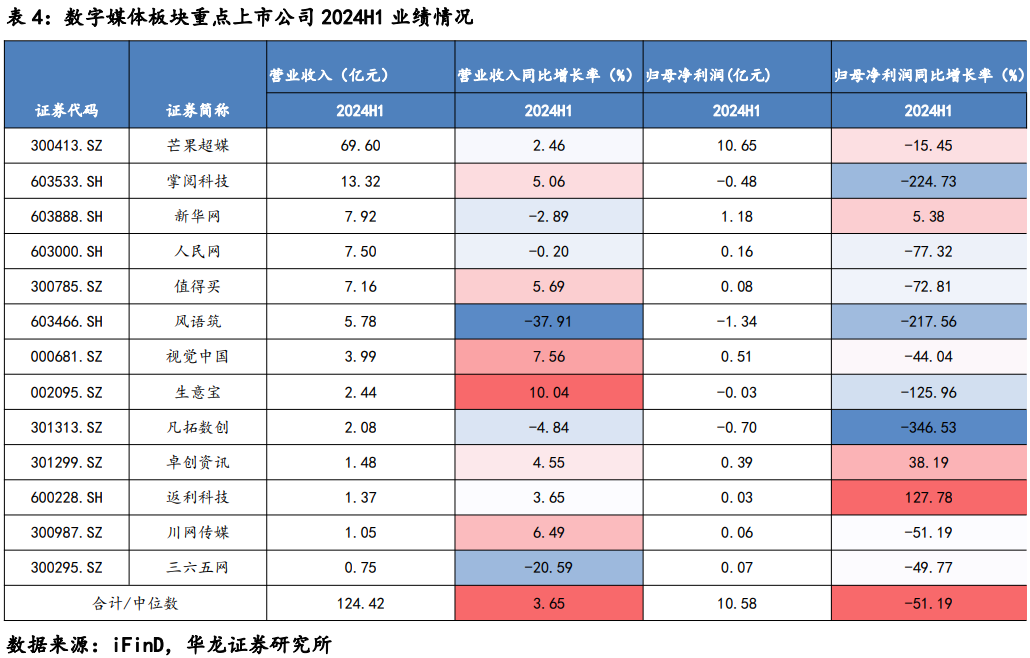

(4)数字媒体板块2024上半年营收整体维持上涨,归母净利润有所下滑。2024H1营收同比小幅上涨,归母净利润同比下降。2024H1数字媒体板块实现营收124.42亿元,同比上涨0.27%;归母净利润为10.58亿元,同比下降64.75%;毛利率为36.69%,同比下降4.64pct;净利率下降至8.37%,同比下降5.38pct。

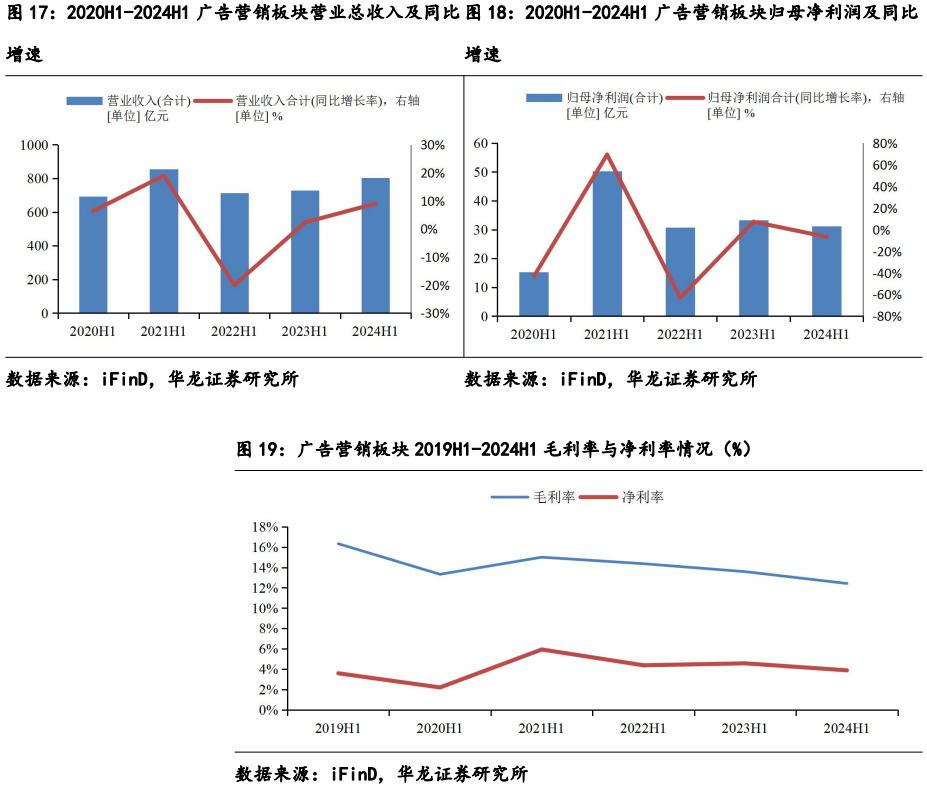

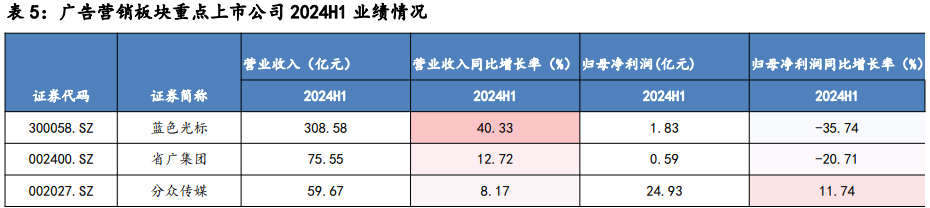

(5)广告营销板块顺周期属性强,营收维持增长,归母净利润有所下降。在宏观经济环境的影响下,广告主在投放广告时更加注重成本效益,持续寻求通过优化广告策略来“降本增效”。2024H1广告营销板块实现营收802.87亿元,同比上涨9.05%;归母净利润下降6.73%至31.15亿元;毛利率下滑至12.42%,同比下降1.16pct;净利率下降至3.89%,同比下降0.69pct。2024年下半年,随着宏观经济和消费市场的复苏,广告营销板块有望迎来进一步的修复。

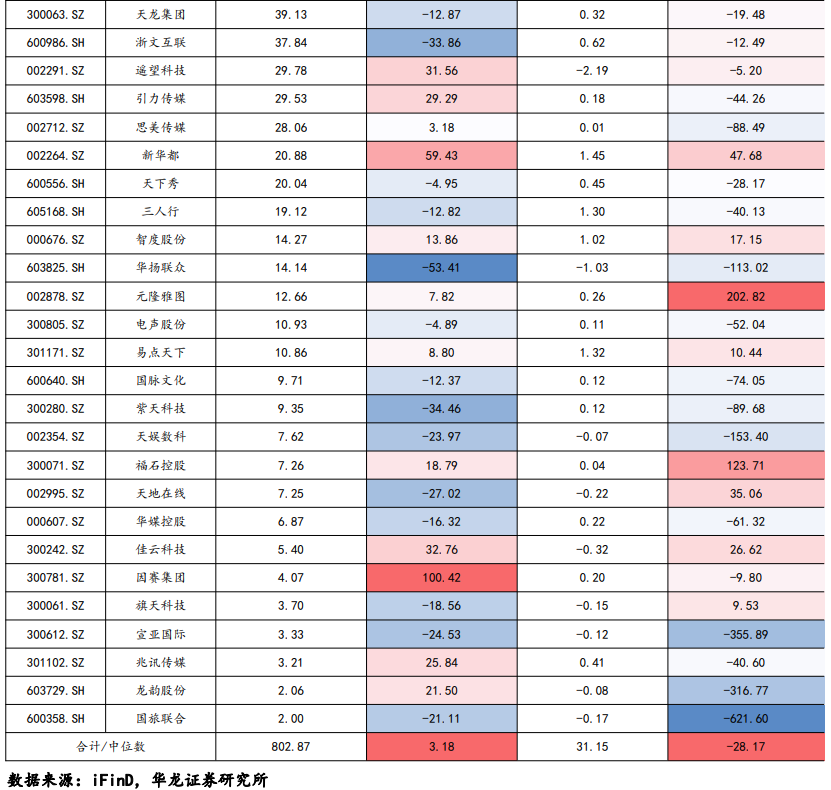

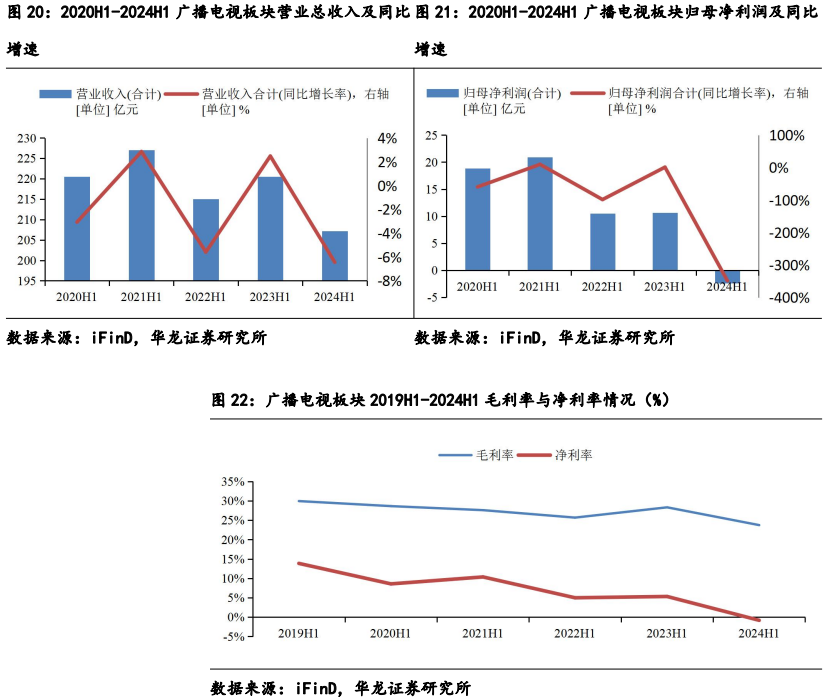

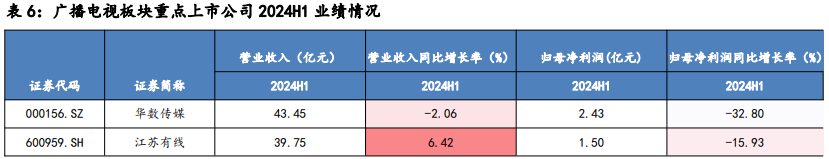

(6)广播电视板块2024上半年营收、归母净利润均下滑,业绩承压。2024H1广播电视板块实现营收207.17亿元,同比下跌6.44%;归母净利润为-2.37亿元,同比下降348.59%;板块净利率持续下跌至-0.83%,同比下降6.15pct;毛利率下跌至23.75%,同比下降4.59pct。

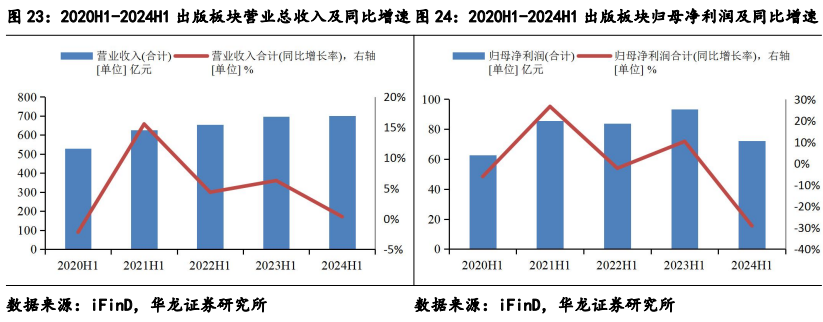

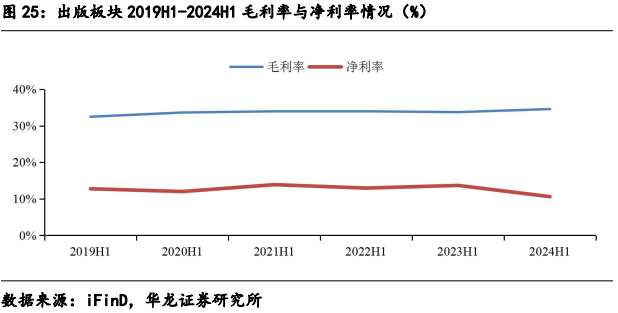

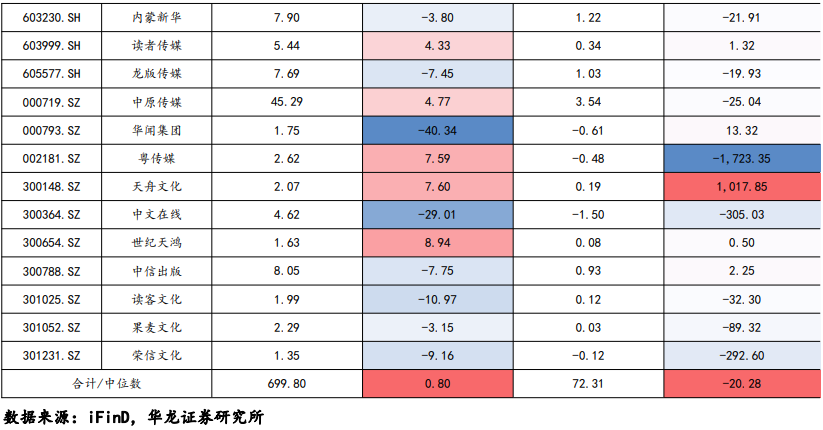

(7)出版板块2024上半年营收同比持平,归母净利润下滑,多家企业响应政策积极提分红。出版板块公司业绩表现稳健,教育出版保持刚性增长,板块内多家上市公司实行降本增效,出版类国企企业响应政策提分红。2024H1出版板块实现营收699.80亿元,同比小幅上升0.33%;归母净利润为72.31亿元,同比下降29.15%;毛利率上涨至33.19%,同比增长0.84pct;净利率下降至10.60%,同比下降3.08pct。出版类国企积极响应新“国九条”政策,2024年中期皖新传媒、新华文轩、中南传媒分别宣告了年中分红计划。

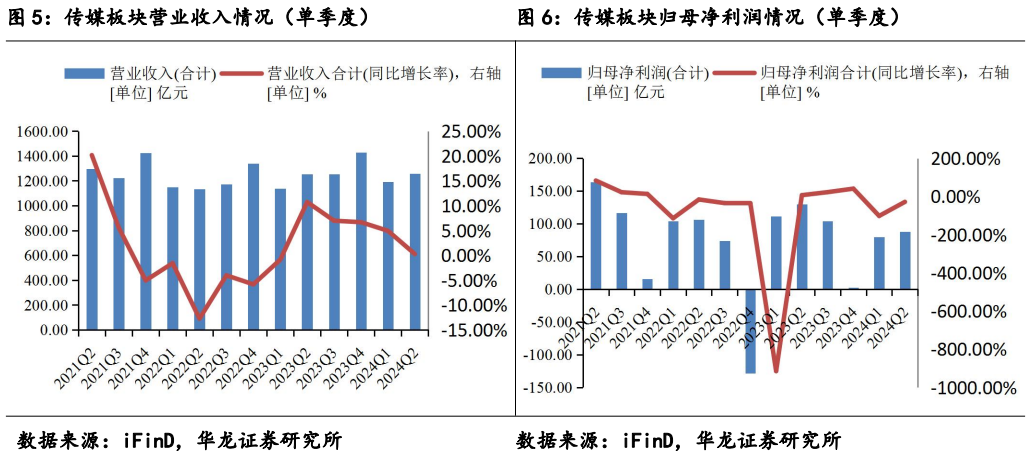

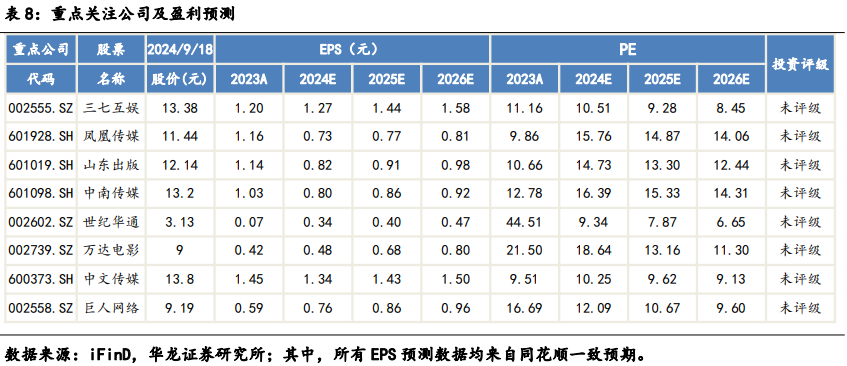

投资建议:传媒板块上市公司处于向AI领域转型的初期,在关注技术的先进性的同时也需重视商业模式的合理性,以实现持续、健康的发展并最终实现盈利的目标。当前国内大模型竞争激烈和开源模型普及的背景下,大模型的调用成本降低,推动价格显著下降,将不断推动AI应用扩展到更为广阔的需求场景,满足增量用户需求,建议继续关注国产大模型及AI应用最新进展,积极布局AI领域。建议关注传媒板块三大AI应用场景:①游戏/影视行业,推荐三七互娱(维权)、世纪华通(维权)、万达电影、巨人网络等。②AI教育,推荐中文传媒、凤凰传媒、山东出版、中南传媒等。③布局AI大模型或产品的公司。维持传媒行业“推荐”评级。

风险提示:新技术发展不及预期;板块竞争加剧;新产品研发上线及表现不及预期;政策及监管环境趋严;国有文化传媒企业优惠政策变动的风险。

正文

1板块总览:2024上半年景气度有所回落,板块利润同比下滑

1.1业绩回顾:2024上半年营业收入稳健,利润整体承压

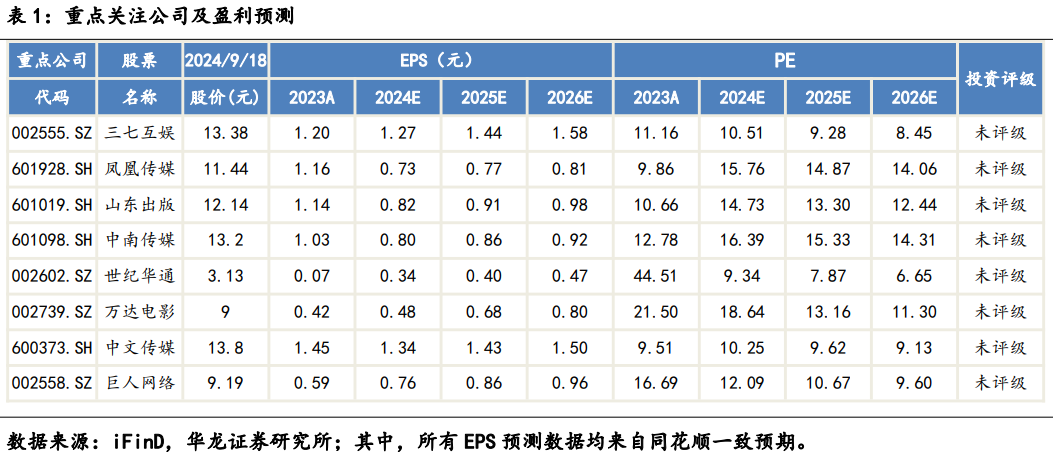

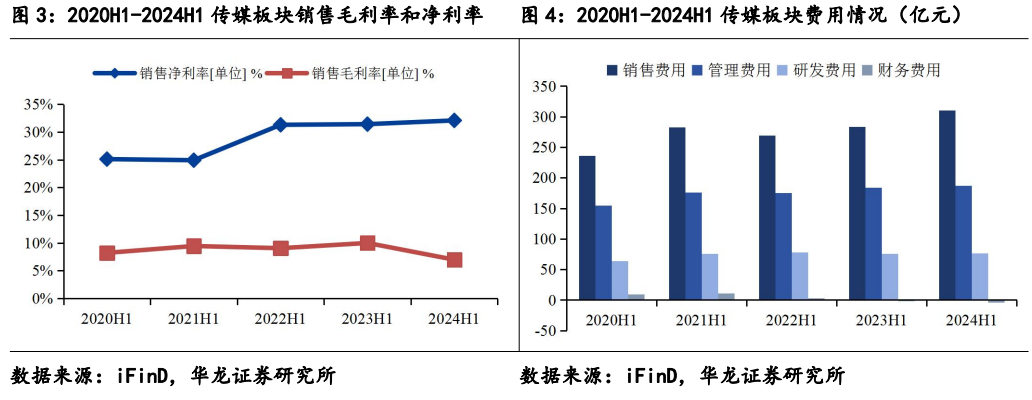

传媒板块我们整体根据申万传媒股票池共选取128家A股传媒板块上市公司(剔除ST股)作为样本进行分析,2024年上半年传媒板块上市公司总营收达2448亿元,同比增长2.43%,归母净利润168亿元,同比下降30.54%。

2024年上半年传媒板块整体的营业收入稳中有升、归母净利润下滑明显,主要原因一方面在于上半年同期较高的基数效应,另一方面在于费用端的显著提升。传媒板块在人工智能的推动下处于基本面持续修复以及改善的阶段。

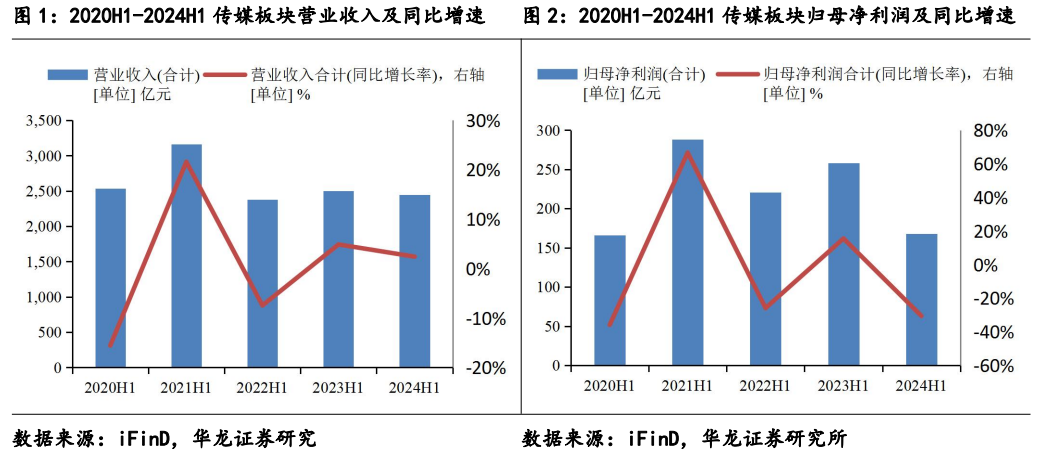

2024年上半年传媒板块平均毛利率为32.04%,同比减少0.76pct;净利率6.97%,同比减少3.47pct。从三大期间费用来看,24H1行业总体产生销售费用310.66亿元(YOY+8.72%),销售费用率12.69%,同比增长1.34pct;产生管理费用187.10亿元(YOY+1.54%),管理费用率7.64%,同比增长0.27pct;产生财务费用-4.20亿元,财务费用率-0.17%,同比降低0.09pct;产生研发费用76.96亿元(YOY+2.01%),研发费用率3.14%,同比增长0.12pct。

从费用端来看,传媒板块整体费用水平略有提升,其中随着业务顺利展开,新产品陆续上线推出,销售费用增长明显,销售费用率和管理费用率均有一定上升。2024年年初以来,大模型竞争已经进入红海,各公司在人工智能领域的投入不断加码,不少企业出现增收不增利的情况,在传媒行业上市公司向AI领域转型的初期,除了关注技术的先进性同时也需重视商业模式的合理性,以实现持续、健康的发展并最终实现盈利的目标。

传媒板块2024年H1子板块出现部分分化,结构性增长显现,2024年H1传媒板块整体实现营收收入1256.90亿元,同比上涨0.27%;2024年H1归母净利润方面,传媒板块公司整体实现归母净利润88.22亿元,同比下降32.22%。

1.2 行情回顾:2024年至今传媒板块景气度有所回落

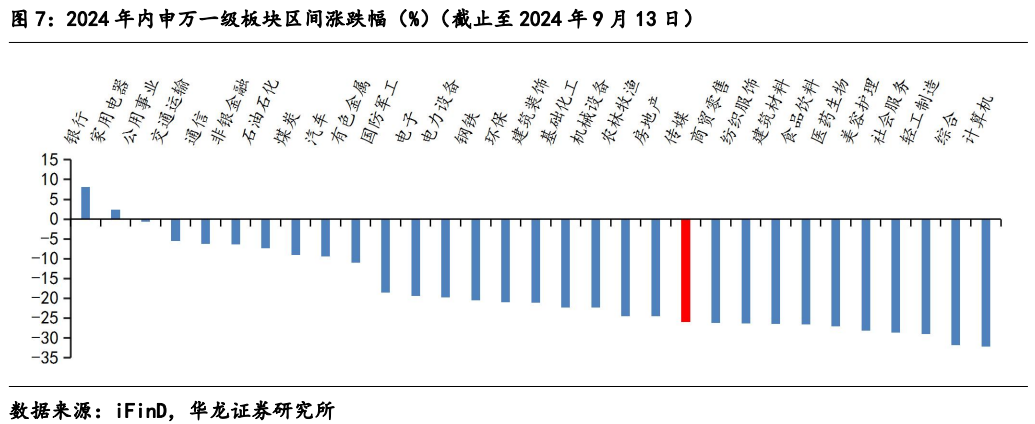

据申万一级板块分类,2024年至今传媒板块涨幅为-25.91%,在31个板块中排名第21。

2 子板块概览:多数子行业实现盈利,利润规模普遍降低

2.1游戏:2024上半年营收保持稳健增长,归母净利润延续下跌趋势

2024上半年随着游戏版号的发放回归常态化,游戏板块在2024H1收入端整体改善,归母净利润同比下降,主要由于市场竞争加剧,企业在市场推广和广告投放上增加投入,导致了费用端的增加。2024H1游戏板块实现营收443.55亿元,同比上涨4.74%,归母净利润延续下跌趋势,同比下降49.87%至47.94亿元;毛利率有所回升,至67.63%,同比增长1.14pct;净利率下跌至11.10%,同比下降7.17pct。《黑神话:悟空》销售表现出色利好游戏板块情绪,新游戏产品陆续上线将驱动游戏板块新周期开启。

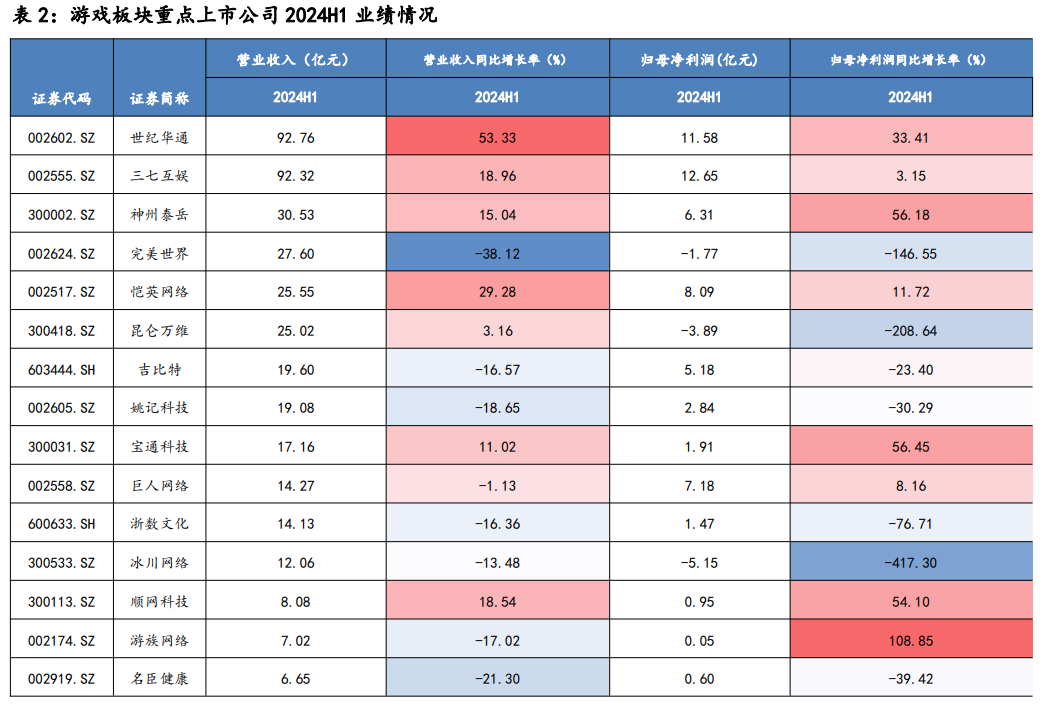

2024上半年年,游戏板块有9家公司营业收入同比实现正增长,16家公司营收水平同比下降。收入排名前五的公司为世纪华通、三七互娱、神州泰岳、完美世界和恺英网络;归母净利润排名前五的公司为三七互娱、世纪华通、恺英网络、巨人网络和神州泰岳。

2.2影视院线:头部影片供给不足,2024上半年景气度有所回落

2024年第二季度的电影市场表现未达预期,主要由于几方面因素共同作用:首先,缺乏强有力的头部影片引领市场;其次,进口影片的市场表现不尽如人意;最后,多部影片选择在同一档期集中上映,导致竞争过于激烈,影响了整体的市场表现。2024上半年整体营收以及归母净利润比同期有所回落。2024上半年影视院线板块实现营收170.86亿元,同比下降13.43%;归母净利润为10.09亿元,同比下降57.57%;毛利率为28.12%,同比增长0.02pct;净利率下跌至5.49%,同比下降2.73pct。

2024上半年共有6家公司营业收入实现正增长,13家公司营业收入水平下降,收入排名前五的公司为万达电影、中国电影、捷成股份、光线传媒以及奥飞娱乐。盈利排名前五的公司为光线传媒、捷成股份、中国电影、万达电影和横店影视。

2.3数字媒体:2024上半年营收整体维持上涨,归母净利润有所下滑

2024H1营收同比小幅上涨,归母净利润同比下降。2024H1数字媒体板块实现营收124.42亿元,同比上涨0.27%;归母净利润为10.58亿元,同比下降64.75%;毛利率为36.69%,同比下降4.64pct;净利率下降至8.37%,同比下降5.38pct。

2024H1共有8家公司营业收入实现正增长,5家公司营业收入水平下降,收入排名前五公司为芒果超媒、掌阅科技、新华网、人民网和值得买。盈利排名前五公司为芒果超媒、新华网、卓创资讯、视觉中国和卓创资讯。

2.4广告营销:顺周期属性强,整体营收维持增长,归母净利润有所下降

在宏观经济环境的影响下,广告主在投放广告时更加注重成本效益,持续寻求通过优化广告策略来“降本增效”。2024H1营收有所上涨,归母净利润有所下降。2024年H1广告营销板块实现营收802.87亿元,同比上涨9.05%;归母净利润下降6.73%至31.15亿元;毛利率下滑至12.42%,同比下降1.16pct;净利率下降至3.89%,同比下降0.69pct。2024年下半年,随着宏观经济和消费市场的复苏,广告营销板块有望迎来进一步的修复。

2024H1共有15家公司营业收入实现正增长,14家公司营业收入水平下降,收入排名前五的公司为蓝色光标、省广集团、分众传媒、天龙集团和浙文互联。盈利排名前五的公司为分众传媒、蓝色光标、新华都、易点天下和智度股份。

2.5广播电视:2024上半年营业收入、归母净利润双双下跌,整体业绩承压

2024上半年广播电视板块营收、归母净利润均下跌。2024H1广播电视板块实现营收207.17亿元,同比下跌6.44%;归母净利润为-2.37亿元,同比下降348.59%;板块净利率持续下跌至-0.83%,同比下降6.15pct;毛利率下跌至23.75%,同比下降4.59pct。

2024H1共有5家公司营业收入实现正增长,9家公司营业收入水平下降,收入排名前五的公司为华数传媒、江苏有线、东方明珠、电广传媒和歌华有线。盈利排名前五的公司为东方明珠、新媒股份、华数传媒、海看股份和江苏有线。

2.6出版:2024上半年营收同比持平,归母净利润下滑,多家企业响应政策积极提分红

出版板块公司业绩表现稳健,教育出版保持刚性增长,板块内多家上市公司实行降本增效,出版类国企企业响应政策提分红。2024H1营业收入实现微幅上升,归母净利润有所下降。2024H1出版板块实现营收699.80亿元,同比小幅上升0.33%;归母净利润为72.31亿元,同比下降29.15%;毛利率上涨至33.19%,同比增长0.84pct;净利率下降至10.60%,同比下降3.08pct。出版类国企积极响应新“国九条”政策,2024年中期皖新传媒、新华文轩、中南传媒分别宣告了年中分红计划。

2024H1共有16家公司营业收入实现正增长,13家公司营业收入水平下降,收入排名前五的公司为凤凰传媒、皖新传媒、山东出版、新华文轩和浙版传媒。盈利排名前五的公司为凤凰传媒、山东出版、中南传媒、新华文轩和中文传媒。

3 投资建议:传媒板块上市公司处于向AI领域转型的初期,在关注技术的先进性的同时也需重视商业模式的合理性,以实现持续、健康的发展并最终实现盈利的目标。当前国内大模型竞争激烈和开源模型普及的背景下,大模型的调用成本降低,推动价格显著下降,将不断推动AI应用扩展到更为广阔的需求场景,满足增量用户需求,建议继续关注国产大模型及AI应用最新进展,积极布局AI领域。建议关注传媒板块三大AI应用场景:①游戏/影视行业,推荐三七互娱、世纪华通、万达电影、巨人网络等。②AI教育,推荐中文传媒、凤凰传媒、山东出版、中南传媒等。③布局AI大模型或产品的公司。维持传媒行业“推荐”评级。

4 风险提示

1)新技术发展不及预期。由于AI相关技术仍在关键发展阶段中,存在新技术革新不及预期。

2)行业竞争加剧。若后续传媒行业竞争加剧,可能会影响相关公司的毛利率水平,进而影响相关公司的盈利能力。

3)新产品研发上线及表现不及预期。

4)政策及监管环境趋严。

5)国有文化传媒企业优惠政策变动的风险。

本文摘自报告:《华龙传媒2024年中报综述:2024 上半年传媒业绩承压,下半年有望持续改善》

报告发布日期:2024年9月21日

报告发布机构:华龙证券

分析师 孙伯文:S0230523080004