【信达交运丨京沪高铁】深度:坐拥黄金路产,铁路龙头未来成长可期

(来源:信达证券研究)

摘要

1、高铁承运量快速提升,铁路黄金资产上市

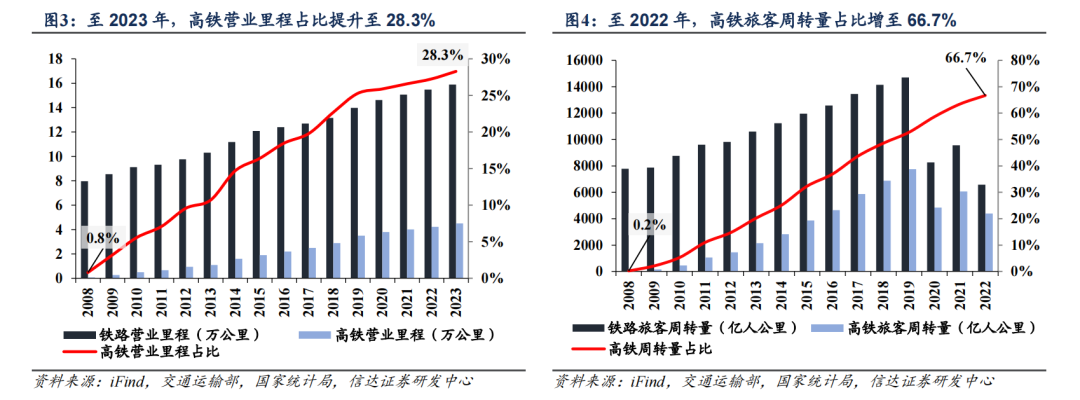

1)行业:铁路发展成效显著,高铁规模持续扩大。营业里程上,2008~2023年,铁路/高铁营业里程年均增速为4.7%/32.0%。截至2023年末,高速铁路营业里程增至4.5万公里,占铁路总里程比例为28.3%。旅客周转量上,铁路已成为最主要的大众出行方式,2022年,铁路周转量占比为50.9%,其中高铁在铁路中的周转量占比达到66.7%。

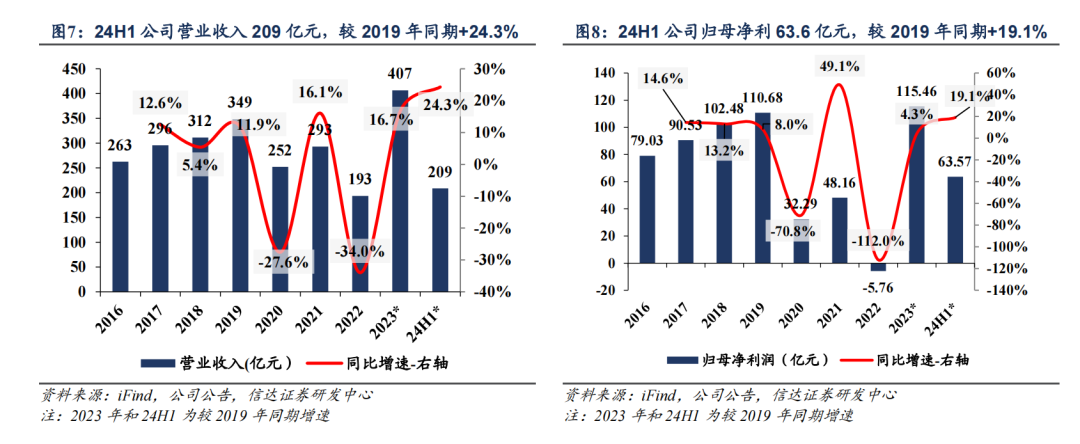

2)公司:京沪线黄金资产,经营稳健坐拥百亿利润。公司线路纵横首都北京和经济中心上海,沿线覆盖了中国经济发展最活跃和最具潜力的区域,运输需求旺盛,客运量增长迅猛。凭借显著的区位优势及高铁出行需求的持续增加,公司盈利稳增。2019年前,公司营收及归母净利保持稳步增长,归母净利同比增速保持在10%以上。2023年公司营收/归母净利达到407/115.46亿元,较2019年同期+16.7%/+4.3%。

2、收入源自客票及路网服务,成本整体较稳定

按是否担当列车,公司业务可分为本线及跨线业务。本线客票业务主要是公司为乘坐担当列车的旅客提供高铁运输服务并收取票价款;跨线的提供路网服务业务则是公司向其他铁路运输企业提供线路使用、接触网使用等服务并收取相应费用等。2019年前,两大主营业务收入基本对半,跨线路网服务业务毛利占比约六成。2023年,公司本线/跨线业务收入分别为160.8/242.2亿元,占比分别为39.5%/59.5%。公司营业成本较稳定,其中委托运输管理费、动车组使用费、折旧和能源支出为主要成本项,合计占比约90%。

3、未来展望:票价市场化持续,运量仍有增长

1)旅客运输业务:京沪黄金通道,量价有望双升。旅客运输业务收入取决于票价及旅客量情况,二者均有进一步提升的可能。票价端,随着高铁票价市场化机制改革持续推进及大众人均收入提升、出行需求增加,票价可能会迎来进一步上涨。旅客量端,可通过提升客座率、增加发车频次、增加加长列车车次等方式提升旅客量。

2)提供路网服务业务:南北大通道价值提升,跨线车稳步增加。我们预计该业务收入增长主要依托于跨线列车车次、运营里程等量的提升。服务价格由国铁集团定价,费率相对稳定;业务量大体与跨线车列次、运营里程、旅客数等正向相关。随路网逐步完善,公司本线跨线列车调整,跨线车列次、运营里程、旅客人数等均有望增长,我们预计将带动路网服务业务量进一步增加。

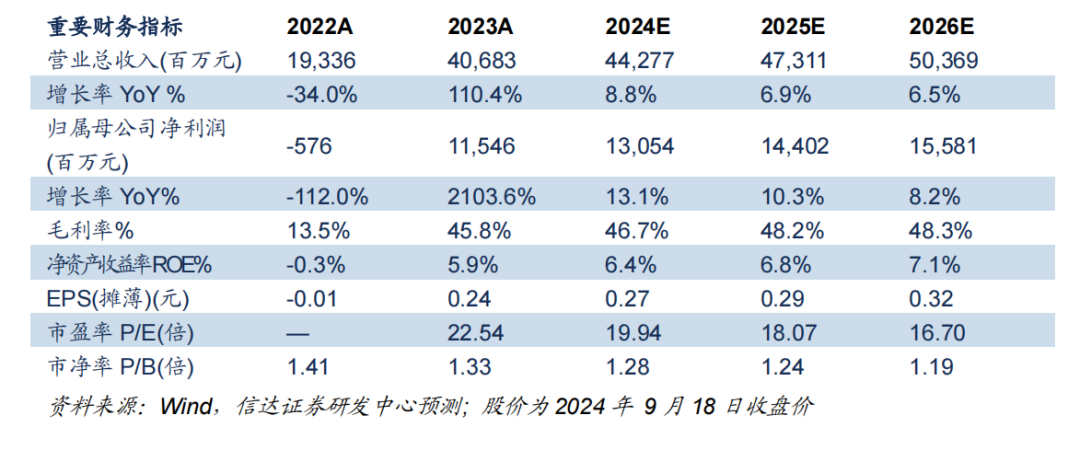

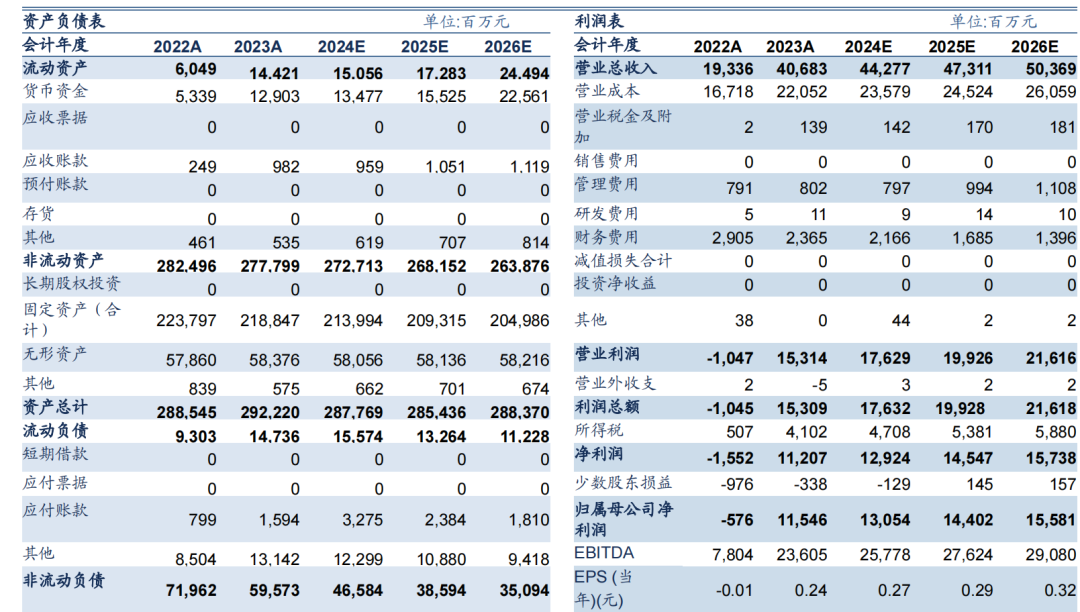

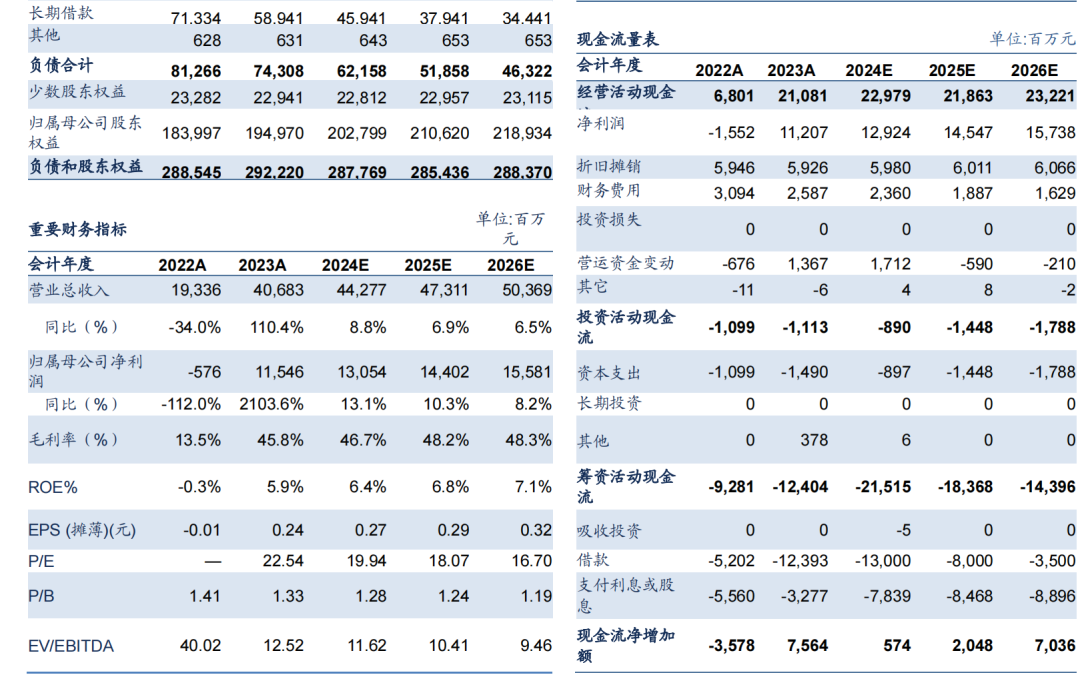

盈利预测与投资评级:我们预计公司2024-2026年公司归母净利润分别130.54/144.02/155.81亿元,同比分别+13.06%、+10.33%、+8.19%,对应每股收益分别为0.27、0.29、0.32元,现价对应PE分别为19.94、18.07、16.70倍。综合绝对估值和相对估值情况考虑,首次覆盖,我们给予公司“增持”评级。

风险因素:宏观经济波动风险,清算政策调整风险,委托管理风险,行业竞争加剧风险,京福安徽运量增长不及预期风险等。

正文目录

01

高铁承运量快速提升,铁路黄金资产上市

1.1行业:铁路发展成效显著,高铁规模持续扩大

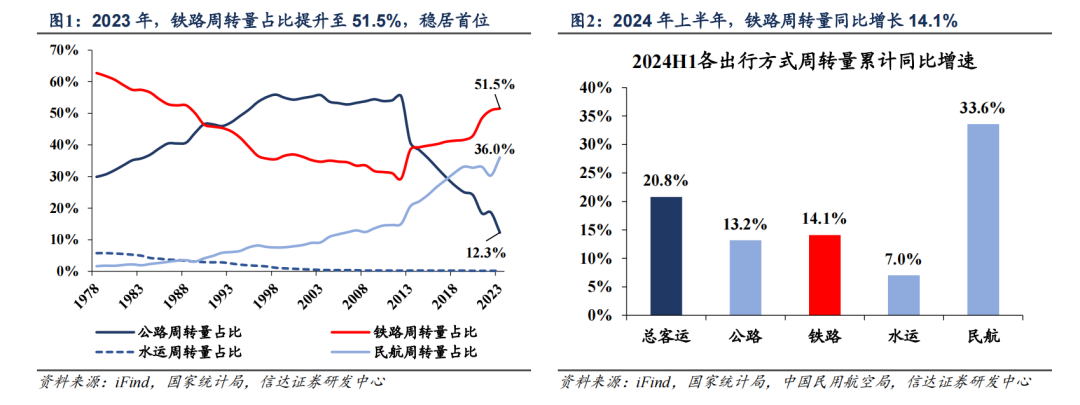

铁路已成为中国最重要的运输方式之一,周转量占比超越公路回升至第一。1978年改革开放后,中国交通运输行业开始飞速发展,综合交通运输体系不断完善,各类交通方式出行旅客量及周转量均大幅提升。1978~2023年,总客运周转量年均复合增速达到6.4%,其中铁路、民航周转量增速最快,分别为5.9%、14.0%。

对比不同出行方式看,铁路周转量占比在2012年前有所下降,此后快速回升至首位。铁路周转量从1978年的1093.2亿人公里增至2012年的9812.3亿人公里,占比从62.7%降至29.4%。2012年后,铁路发展进入新阶段,铁路建设投资持续加大,相应周转量占比不断回升,重新成为大众最主要的出行方式。至2023年,铁路周转量占比提升至51.5%,占比稳居首位。从出行方式增速看,2024年上半年铁路周转量增速达到14.1%,高基数下仍保持两位数以上增长。

铁路客运中高速铁路营业里程及承运量均快速提升。2008年以来,铁路营业里程稳步增长,高速铁路营业里程快速攀升。2008~2023年,铁路营业里程年均增速为4.7%,高速铁路营业里程年均增速高达32.0%。截至2023年末,铁路营业里程增长至15.9万公里,其中高速铁路营业里程增至4.5万公里,占比达到28.3%,对比2008年高铁营业里程占比0.8%提升显著。从旅客周转量看,高铁出行大众化普遍化的程度也在持续扩大。2008至2022年,高铁在铁路中的旅客周转量占比从仅有0.2%快速增加至66.7%。

1.2公司:京沪线黄金资产,区位优势显著

京沪高铁是国家“八纵八横”高速铁路主通道的组成部分,连接北京到上海的黄金通道,是国家战略性重大交通工程。京沪高铁于2011年6月30号建成通车,全长1318公里,共设置24个站点;线路纵横首都北京和经济中心上海,连接“京津冀”和“长三角”两大经济区,途经天津、济南、徐州、南京等多个省会城市及重要交通枢纽,沿线覆盖了中国经济发展最活跃和最具潜力的区域,运输需求旺盛,客运量增长迅猛,公司区位优势显著。

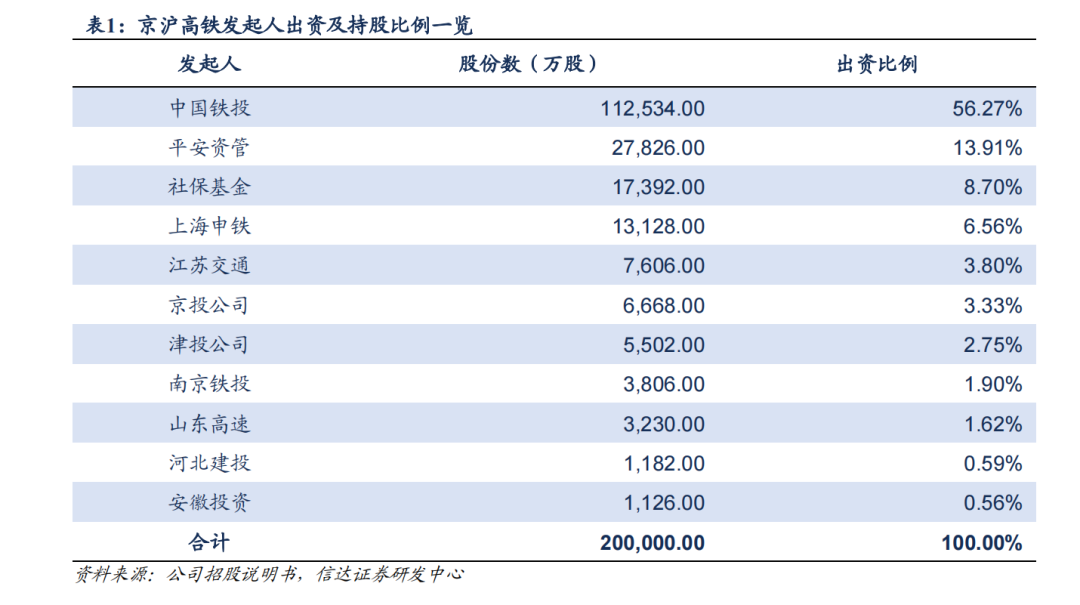

公司是国家重要铁路资产之一,股东资金实力雄厚。2007年,公司由中国铁投、平安资管、社保基金、上海申铁、江苏交通、京投公司、津投公司、南京铁投、山东高速、河北建投、安徽投资等11名股东共同发起设立。2008年1月9日,京沪高铁公司登记设立,主要从事京沪高速铁路的投资、建设和运营,通过委托运输管理模式开展高铁旅客运输等业务。2020年1月16日,公司在上海证券交易所上市,登陆A股市场,公开发行股票不超过62.86亿股,募集资金总额306.74亿元,用于收购京福安徽公司65.0759%的股权。

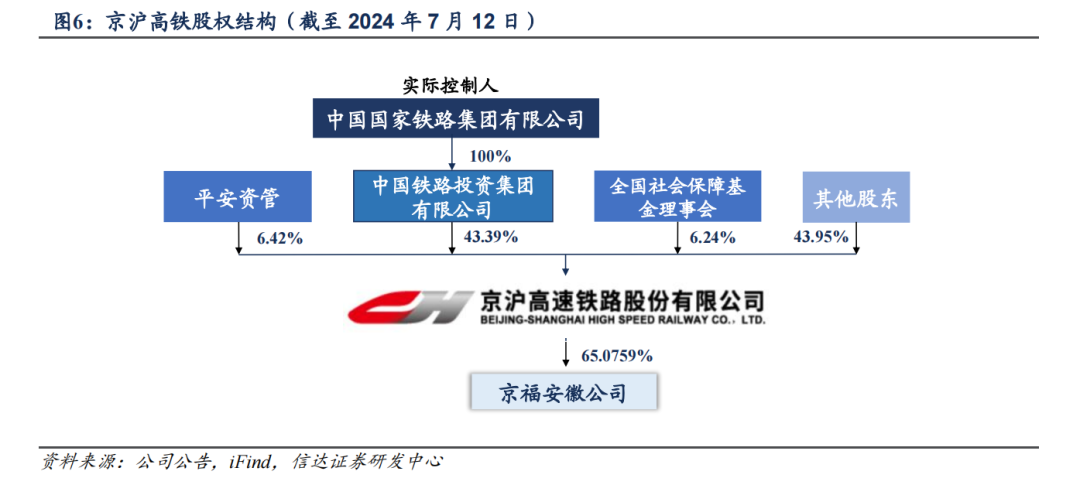

公司大股东为中国铁路投资集团,实际控制人为国铁集团。截至2024年7月12日,公司控股股东为中国铁路投资集团有限公司,持有公司股权43.39%。中国国家铁路集团通过100%控股中铁投集团控制京沪高铁,对公司享有实际控制权。

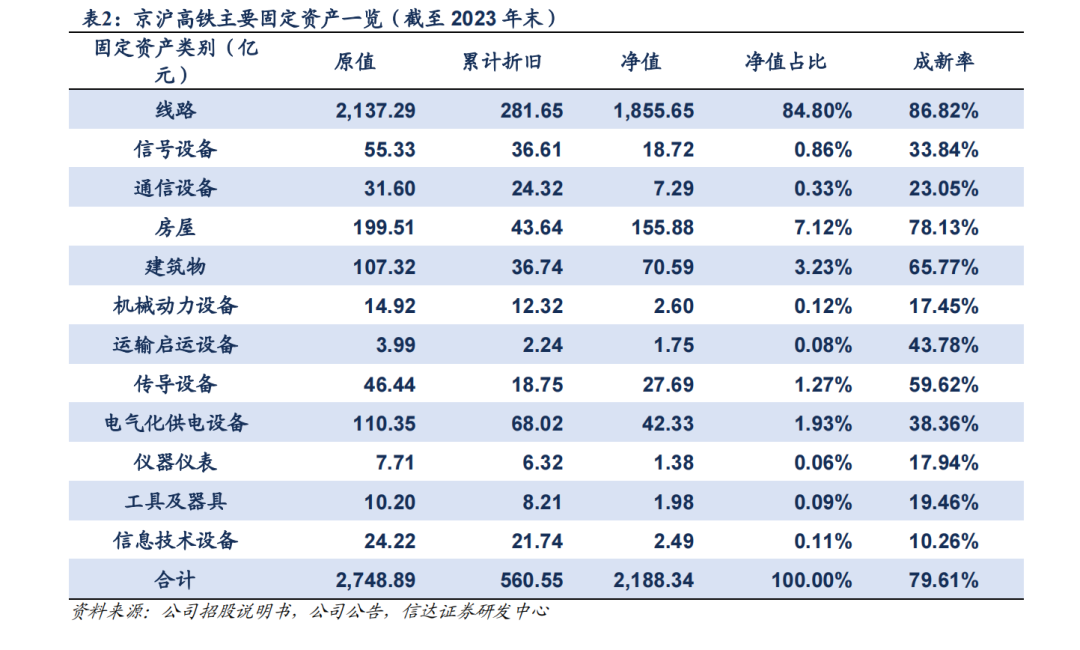

公司“网运分离”模式上市,固定资产均为不动产,主要包括高铁线路、房屋建筑物、电气化供电设备等。

截至2023年末,公司固定资产账面价值2188亿元,占期末总资产的74.89%,主要为线路及沿线配套设施等,其中高铁线路为最主要资产,在固定资产中占比84.8%。由于采用的是“网运分离”模式,公司并不拥有动车组列车资产,而是委托沿线铁路局进行运输组织、线路维护管理等工作。

1.3财务情况:经营稳健坐拥百亿利润,现金流充裕

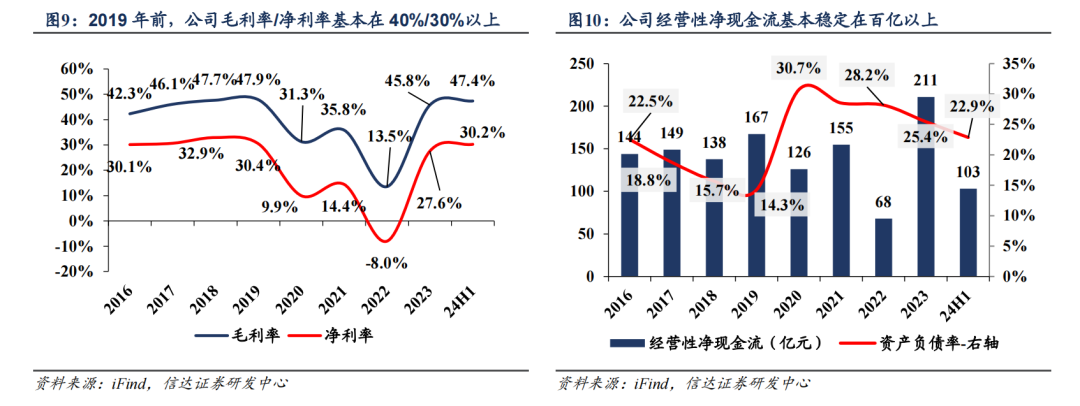

2019年前,公司盈利及偿债能力持续提升,百亿现金流保障稳健经营,负债率逐年下降。凭借显著的区位优势及高铁出行需求的持续增加,公司盈利稳增,现金流保障充足,经营保持稳健。1)营收&归母净利表现:2019年前,公司营收及归母净利保持稳步增长,归母净利同比增速保持在10%以上。疫情期间受出行客流量减少影响,公司营收及净利出现较大波动下降。2023年公司经营快速恢复,营收提升至407亿元,创历史新高,较2019年同期增长16.7%,归母净利达到115.46亿元,较2019年同期+4.3%,恢复至疫情前水平。24H1,公司营收/归母净利分别为209/63.57亿元,同比分别+8.2%/+23.8%,较2019年同期分别+24.3%/+19.1%。

2)毛利率&净利率情况:2019年前,公司毛利率及净利率稳增且水平较高。2019年前,公司毛利率及净利率分别稳定在40%、30%以上,2019年分别达到47.9%、30.4%。疫情期间受到一定影响。2023年公司毛利率及净利率双升,达到45.8%、27.6%,基本快恢复至2019年水平。24H1毛利率、净利率进一步回升,分别为47.4%、30.2%。

3)经营性现金流及负债情况:由于公司客户群体多为公商务旅客,需求较为刚性,客流稳定。且高铁出行大众化程度不断提升,我们预计公司经营可保持长期稳健,保障经营性现金流充裕。2019年前,公司经营性现金流净额基本维持在130亿元以上;高现金流保障下,公司资产负债率保持下降,2019年降低至14.3%。疫情期间负债率提升较多,但2023年已有大幅降低。至24H1末,公司负债率降低至22.9%。

02

收入源自客票及路网服务,成本整体较稳定

2.1业务模式:按是否担当列车分为本线及跨线业务

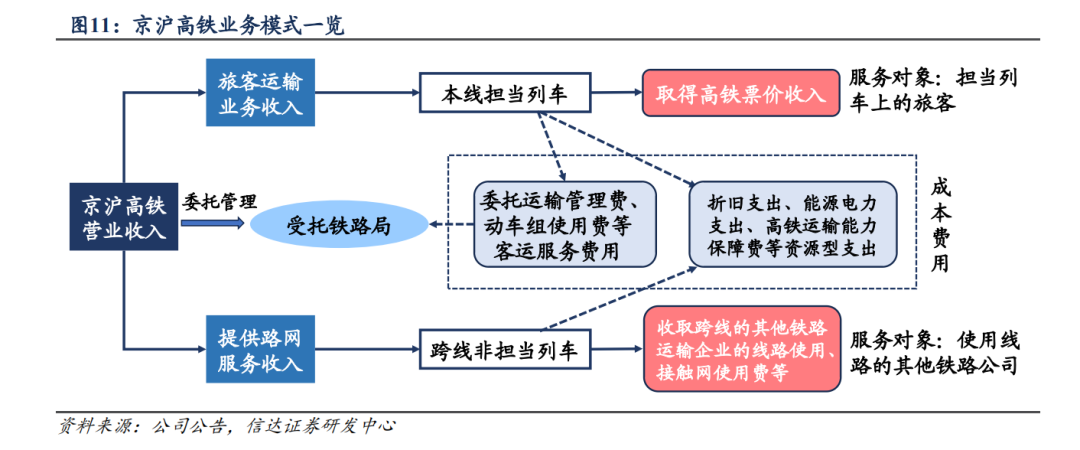

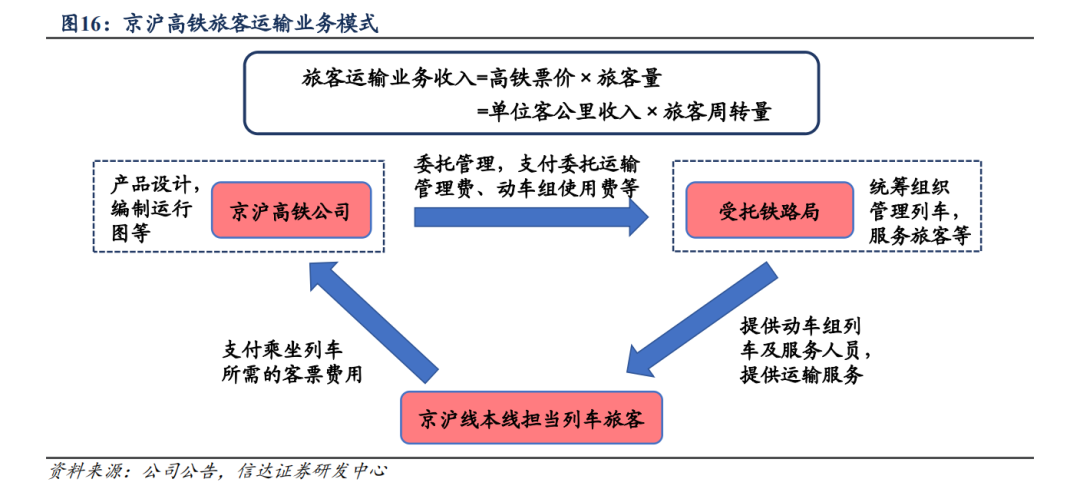

京沪高铁公司是京沪高速铁路及沿线车站的投资、建设、运营主体,主营业务为高铁旅客运输。公司运营京沪高速铁路,通过委托沿线的北京局、济南局、上海局对京沪高速铁路进行运输管理,并支付相应委托管理费用等。按照是否担当列车,公司主要业务可分为客运业务和路网服务业务两部分。

1)旅客运输业务:客票业务主要是公司为乘坐担当列车的旅客提供高铁运输服务并收取票价款,业务主要采用委托管理模式,服务对象为列车旅客。沿线受托铁路局集团向公司提供动车组使用服务及相关工作人员,为本线24个站点间的旅客提供运输服务,公司则向受托铁路局支付相关委托管理费用、动车组使用费及动车组列车服务费等。

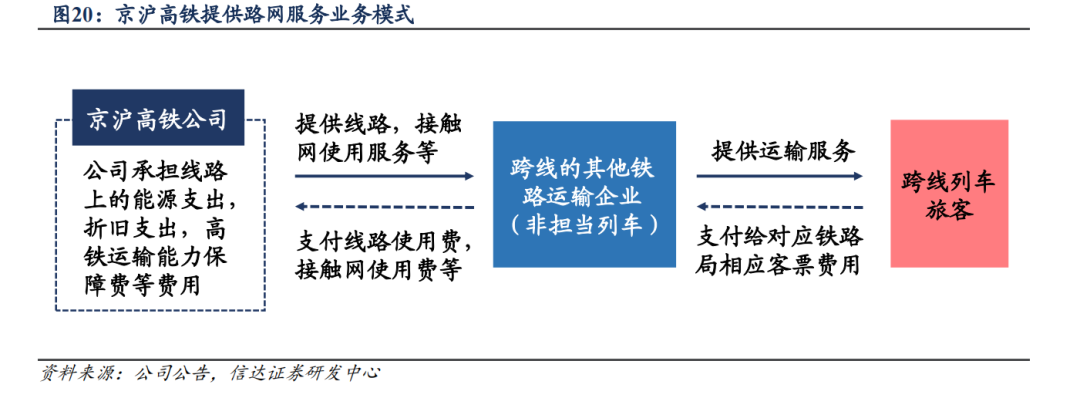

2)提供路网服务业务:提供路网服务业务的服务对象则是其他铁路运输企业担当的列车。非担当列车在京沪高速铁路上运行时,公司向其提供线路使用、接触网使用等服务并收取相应费用等,公司需承担相应的能源电力、水费等支出。

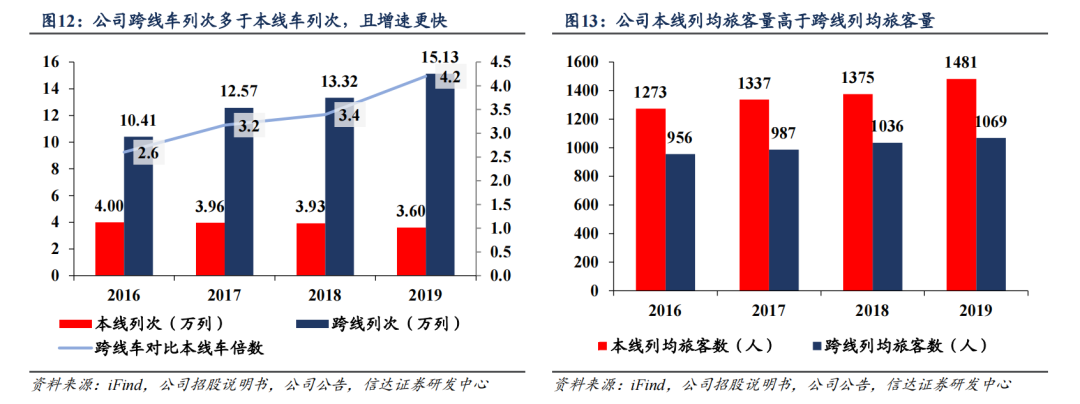

从运营情况看,本线发车列次低于跨线列次,但列均旅客量更高。本线车为公司担当列车,跨线车则为其他铁路运输企业的非担当列车。2016~2019年,本线车列次略有降低,但列均旅客量持续增长,主要是受客座率提升及长编列车增加影响;跨线发车列次持续增长,较本线车列次倍数由2.6增至4.2,京沪线车次结构上跨线车占比逐渐增加。

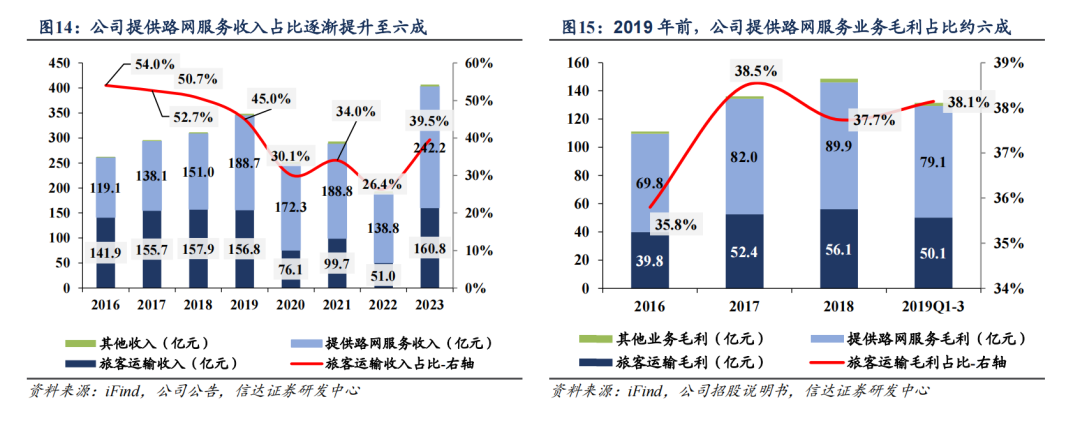

从财务情况看,2019年前,两大主营业务收入基本对半,跨线路网服务业务毛利占比约六成。从营收情况看,2019年前旅客运输业务(本线业务)与提供路网服务业务(跨线业务)收入约各占一半;此后跨线业务占比逐渐增加,至2023年,公司本线业务、跨线业务收入分别为160.8、242.2亿元,占比分别为39.5%、59.5%。

从毛利情况看,2019年前路网服务业务毛利及毛利率高于旅客运输业务。公司提供路网服务业务的毛利率基本在60%左右,旅客运输业务毛利率约30%~40%;2019Q1~3,公司本线业务、跨线业务毛利分别50.1、79.1亿元,占比分别38.1%、60.2%,提供路网服务业务毛利贡献能力更强。

2.2本线业务:收入源自担当列车的客票收入

旅客运输业务收入来自京沪线本线担当列车旅客支付的票价款,因而取决于高铁票价及旅客量情况,或按照单位客公里收益及旅客周转量情况计算。公司采用独特的“网运分离”模式上市,将铁路路网基础设施与运输服务分离,即公司仅拥有线路、土地、车站等基础设施,并不拥有动车组列车资产;公司对基础设施等进行管理维护,需要支付相应的能源支出、折旧支出、运输保障费等。提供运输服务及运输工具的则是公司委托的沿线其他铁路局,公司需向受托铁路局支付相应的委托运输管理费及动车组使用费等。2019年及2023年,公司委托运输管理费及动车组使用费成本合计在营业成本中占比分别为50.02%和47.37%。

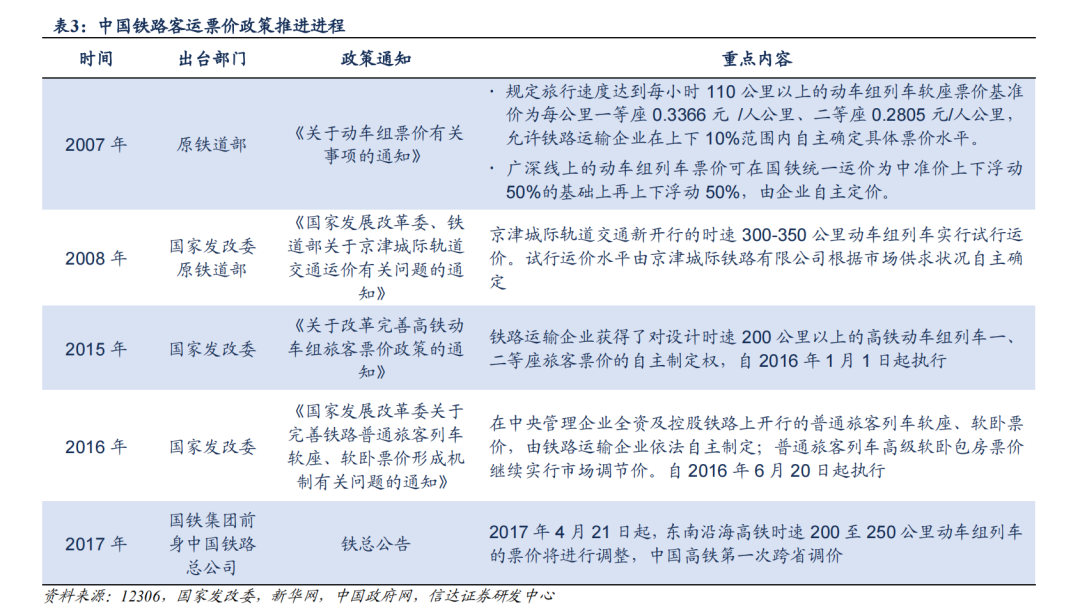

票价定价标准:高铁票价定价经过了较长时间的市场化机制改革,定价权逐渐由政府部门过渡到铁路运输企业。2007年原铁道部发布通知,明确规定了时速110公里以上的动车组列车软座票价基准价为每公里一等座0.3366元 /人公里、二等座0.2805元/人公里,允许铁路运输企业上下浮动10%定价;此后投入运营的普通动车组列车大多按照上述标准执行。因而这一时段的铁路票价基本是由政府部门管控,实施的多为固定票价。

2015年底,国家发改委发布《关于改革完善高铁动车组旅客票价政策的通知》,明确了铁路运输企业可以依据价格法律法规自主制定时速200公里以上的高铁动车组列车一、二等座旅客票价;铁路票价定价权由政府部门过渡到铁路运输企业。此后,铁总(现在的国铁集团)及旗下各铁路局开始根据各车次客流状况、运营成本等,进行差异化的票价调整,浮动的差异化市场调价机制逐渐推广开来。

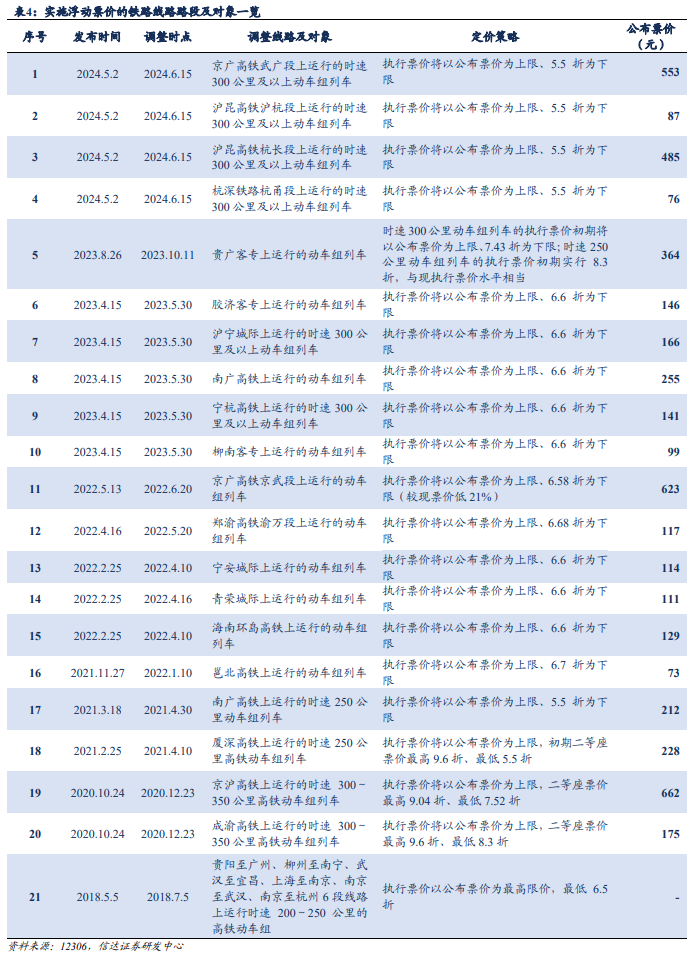

多条铁路路段已实施浮动票价机制,票价更加遵循市场化原则。铁路票价定价权转交至铁路运输企业后,各地铁路局根据各自路段的市场运营情况,逐渐开始实施更为市场化的定价策略。各线路每次调价后,公布票价(即票价上限)基本平均上涨20%,但下限票价也有一定下降,票价有升有降、可调节空间扩大,差异化的折扣浮动定价机制逐渐成熟。

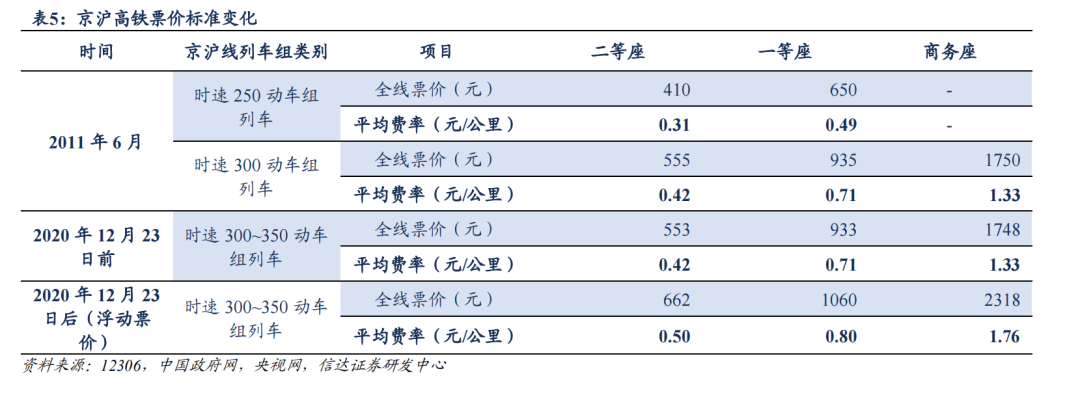

2020年10月,京沪高铁发布公告,明确自2020年12月23日起,实施浮动票价机制,对时速300~350公里高铁动车组列车票价进行调整。执行票价将以公布票价为上限,其中二等座票价最高9.04折、最低7.52折,即最高执行票价调整为598元,最低执行票价调整为498元,商务座、特等座和一等座与二等座的比价关系分别按照3.5倍、1.8倍和1.6倍执行。京沪高铁北京南站~上海虹桥站间区间列车参照全程列车执行票价按照运行距离对应调整执行票价。

京沪高铁此前近十年提速未调价,实施浮动票价后二等座全票价上涨约20%。2011年6月底,京沪高铁开通运行,实行时速300公里和250公里混跑模式,当时全程票价标准为:时速300公里动车组列车二等座全票价为555元,时速250公里动车组列车二等座全票价为410元。2017年6月,时速350公里“复兴号”动车组列车在京沪高铁线首发投入使用,时速提升票价却并未上调。2020年12月23日后,京沪高铁对时速300~350公里高铁动车组列车开始实施浮动票价机制,二等座全票价上调至662元,较此前全票价上涨19.71%。但由于浮动票价机制,二等座票价下限也下调至498元。

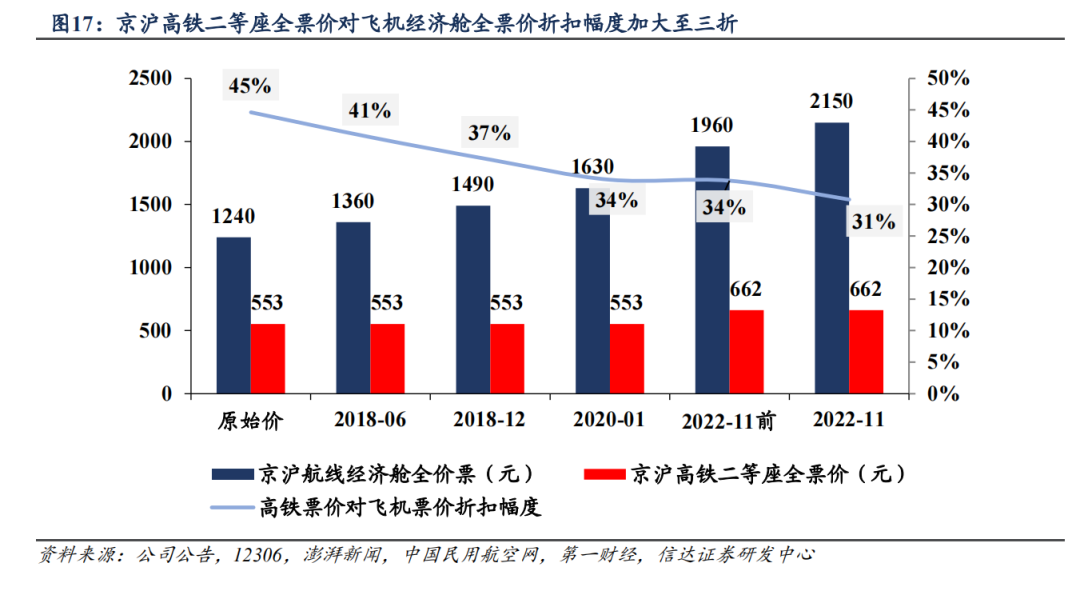

与主要竞争对手航空公司对比,京沪线高铁票价显著低于飞机票价。京沪高铁实施浮动票价前后,对比航空公司票价均具备较强价格优势。此前京沪航线经济舱全票价已经过多轮调价,全票价累计涨幅达到73.4%,基本每次调价上调10%。对比京沪高铁二等座全票价看,仅在2020年12月23日起,票价由553元上调至662元,涨幅为19.7%。高铁票对飞机票的折扣幅度由此前的45%加大至31%,价格优势更加显著;且高铁提速后,京沪高铁线全程用时最快可以达到4小时18分,时间效率也有较大提升。

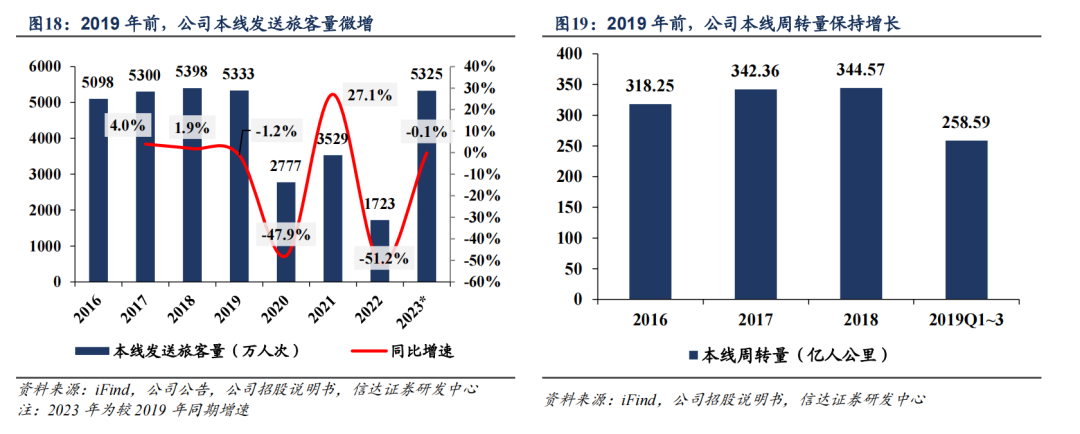

旅客量情况:本线旅客量人数微增,周转量增长。从本线旅客量情况看,2019年前旅客量较稳定,基本保持在5300~5400万人次左右,2023年本线旅客量达到5325万人次,基本恢复到2019年同期水平。周转量情况看,2019年前本线周转量保持增长。

2.3跨线业务:收入源自其他铁路企业支付的路网使用费

提供路网服务业务收入来自跨线的其他铁路企业支付的路网使用费。公司拥有路网基础设施,当其他铁路运输企业运行的公司非担当列车跨线途经京沪线时,需要向公司支付相应的线路使用、接触网使用费用等,跨线列车的旅客票价款收入则归属其他运输企业。公司获得跨线的路网租用费,同时需要承担线路的能源支出、折旧支出、高铁运输能力保障费用等。2019年及2023年,公司能源成本及折旧成本合计在营业成本中占比分别为39.51%和41.08%。

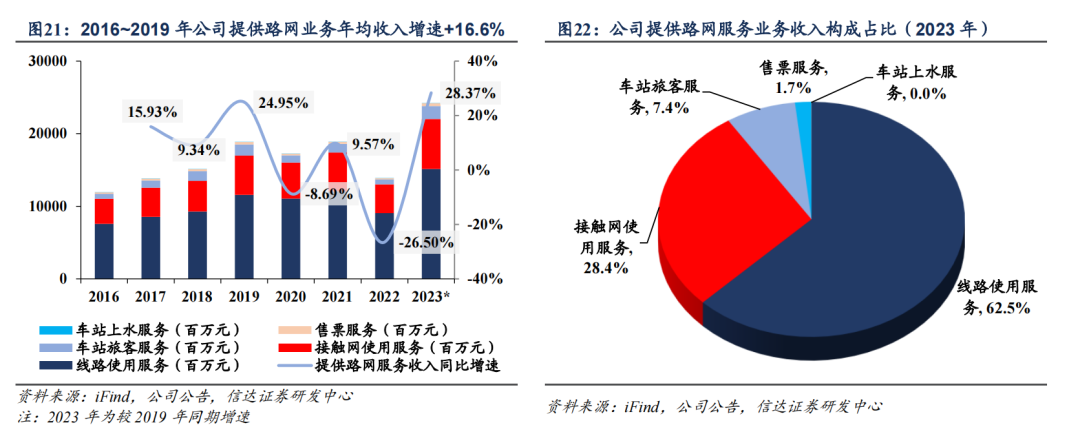

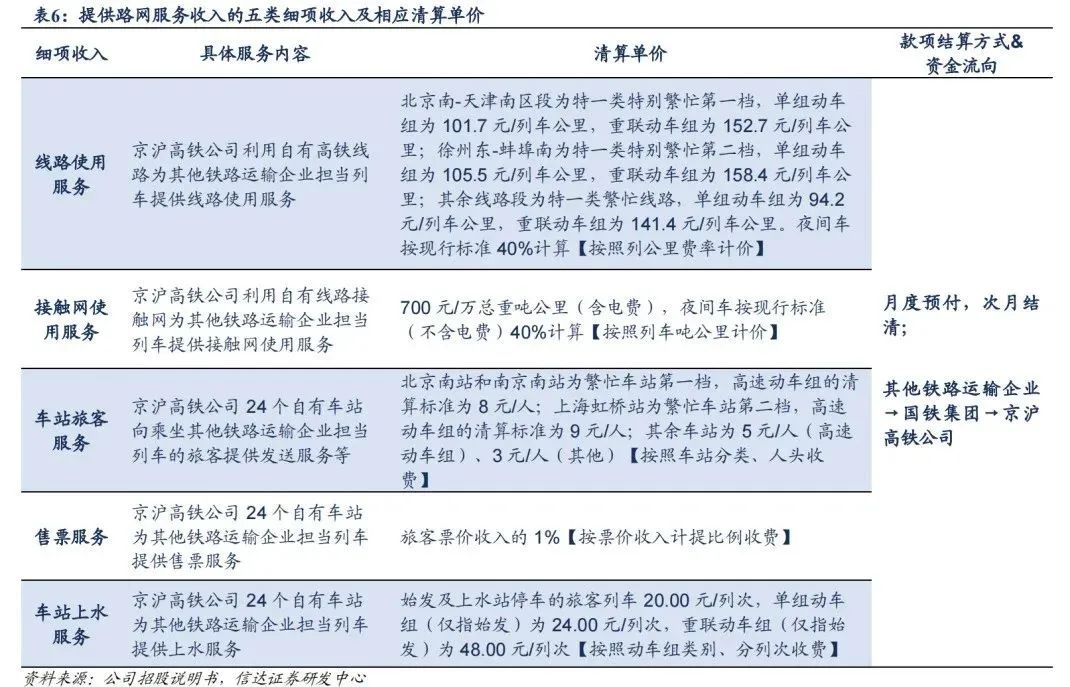

提供路网服务业务细项收入中,线路使用及接触网使用收入占比90%以上。2016~2019年,公司提供路网业务收入保持较快增长,年均复合增速达到16.6%,超过旅客运输业务收入年均增速3.4%。具体细项收入看,路网服务业务收入中包含线路使用服务、接触网使用服务、车站旅客服务、售票服务、车站上水服务等业务收入,其中最主要业务收入为线路使用服务收入和接触网使用服务收入,2023年分别占比62.5%和28.4%。

定价标准:提供路网服务业务各细项业务收费标准参照国铁集团规定,各细项服务收入清算单价各有不同,基本与跨线列车车次数及运营里程正向相关,销售模式为关联交易销售,交易对象为各地铁路局等。

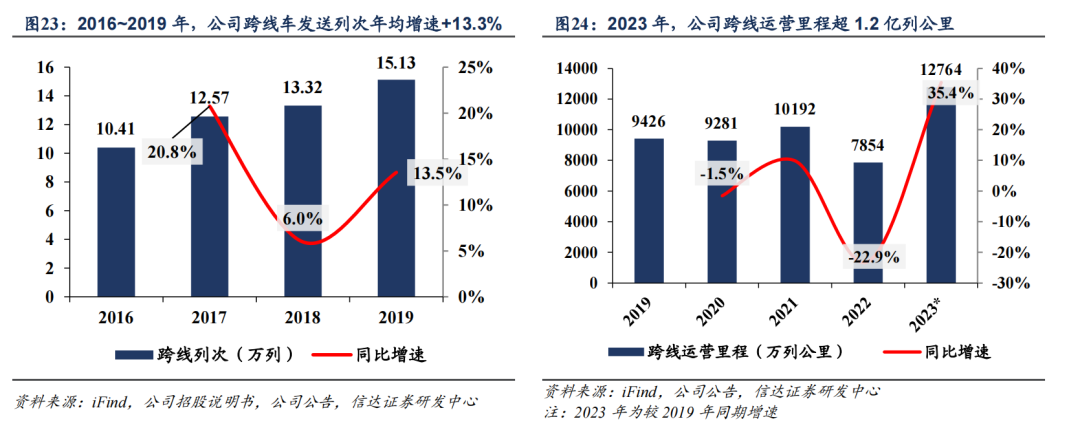

列车量:跨线车发送列次年均增速超10%,运营里程快速增长。从跨线车列次看,2016~2019年跨线车发送列次从10.41万列增至15.13万列,年均复合增速达到13.3%。从跨线车运营里程情况看,2023年运营里程达到12764万列公里,较2019年同期增长35.4%,运营里程大幅提升。

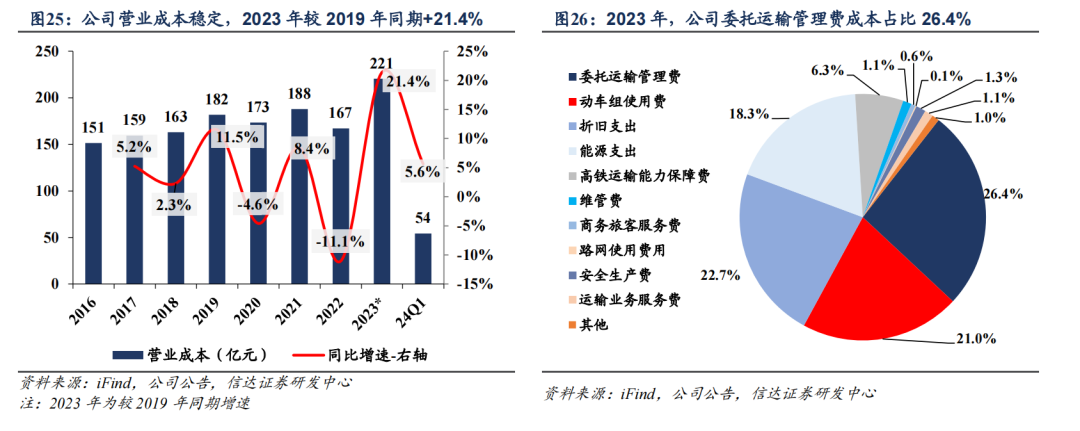

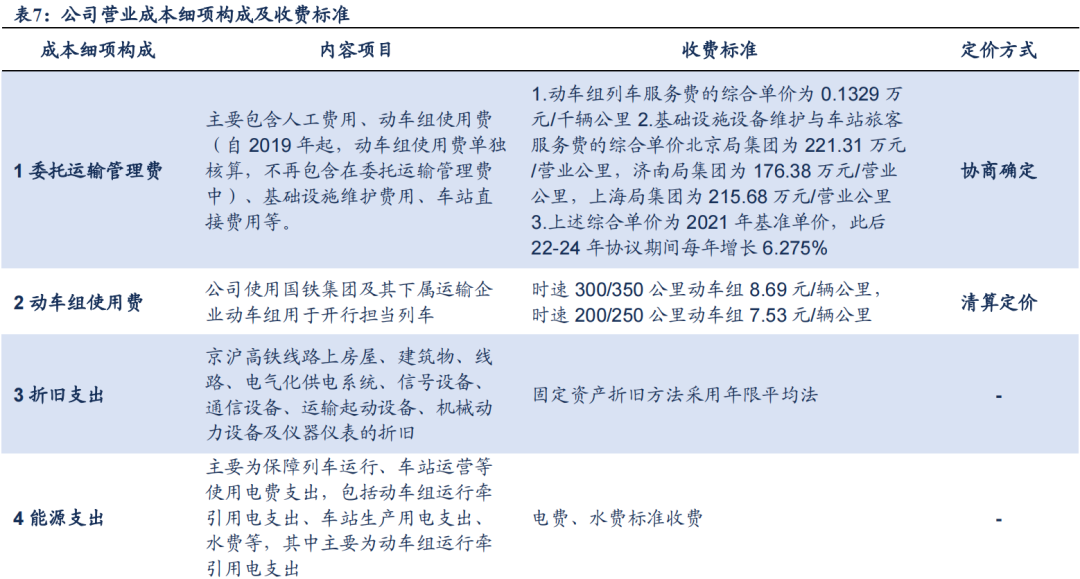

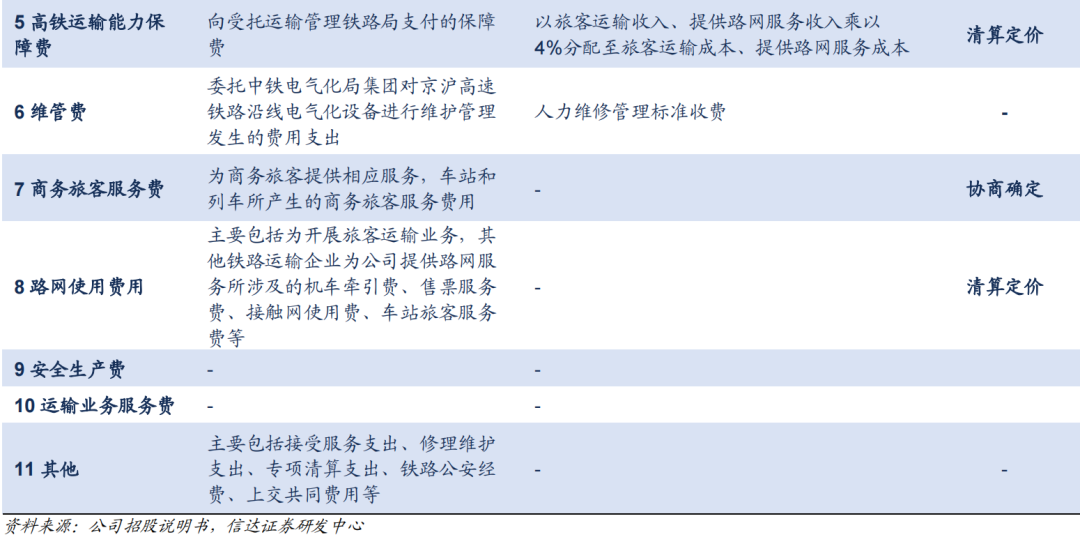

2.4成本情况:多为关联采购交易,收费标准由国铁集团清算定价

公司营业成本较稳定,其中委托运输管理费、动车组使用费、折旧和能源支出为主要成本项,合计占比约90%。2016~2019年,公司营业成本稳中略增,整体较稳定。2023年,公司营业成本221亿元,同比增长31.9%,较2019年同期增长21.4%。结构上看,委托运输管理费、动车组使用费、折旧及能源支出为最主要成本项,合计占比基本在90%左右。委托运输管理费及动车组使用费主要是公司本线的旅客运输业务成本,能源及折旧支出则为全线业务成本项。

营业成本的细项成本服务多通过关联采购模式交易,定价方式较公允。成本细项中委托运输管理服务、动车组使用服务、高铁运输能力保障服务、商务旅客服务等,为公司关联采购的主要内容,费用定价方式包含清算定价、全网统一定价和协商定价三种。清算定价的价格属于行业管理价格,公司细项成本中的动车组使用费、高铁运输能力保障费、路网使用费等为纳入清算体系项目。全网统一定价也具有行业价格管理属性,所有参与国家铁路运输的企业都参照执行。协商定价的项目中,如公司委托运输管理费、商务旅客服务费等,属于单一来源采购,无非关联方市场价格,由公司与受托铁路局集团协商确认。

03

未来展望:票价市场化持续,运量仍有增长

3.1旅客运输业务:京沪黄金通道,量价有望双升

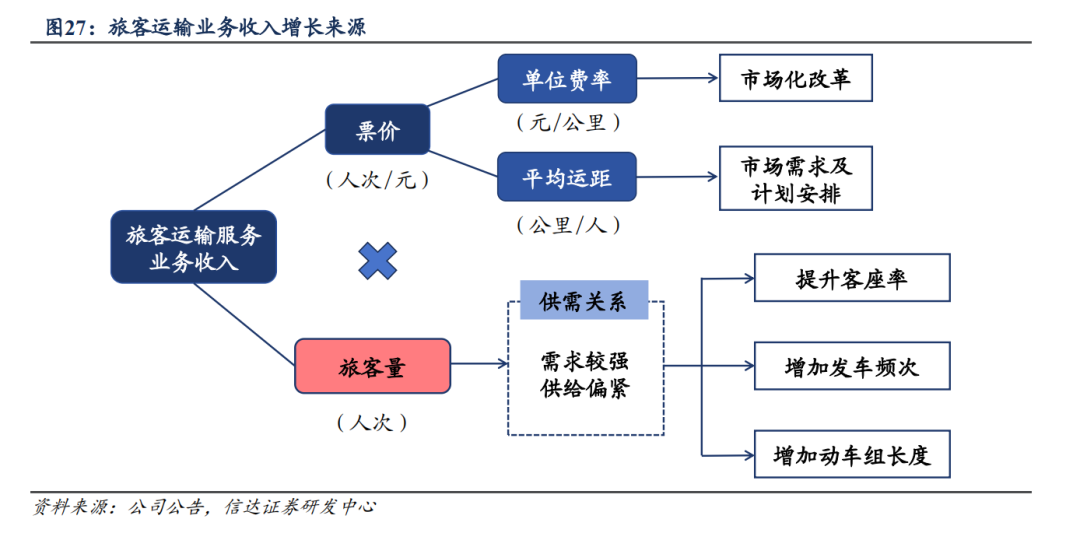

旅客运输业务收入取决于票价及旅客量情况,二者均有进一步提升的可能。

票价端:实行七档浮动票价,平均票价有望上行。单位客公里收入主要受票价实施机制影响,此前京沪高铁已在2020年12月底上调过一次票价,二等座全票价较之前上涨近20%,但与主要竞争对象相比,仍有较为显著的价格优势。后续随着高铁票价市场化机制改革持续推进及大众人均收入提升、出行需求增加,票价可能会迎来进一步上涨。此外,由于铁路为多站运输而非点对点运输,因而平均运距也会受到市场需求及铁路公司计划安排等因素影响,进而出现一定变动。

旅客量端:可通过提升客座率、增加发车频次、增加加长列车车次等方式提升旅客量。

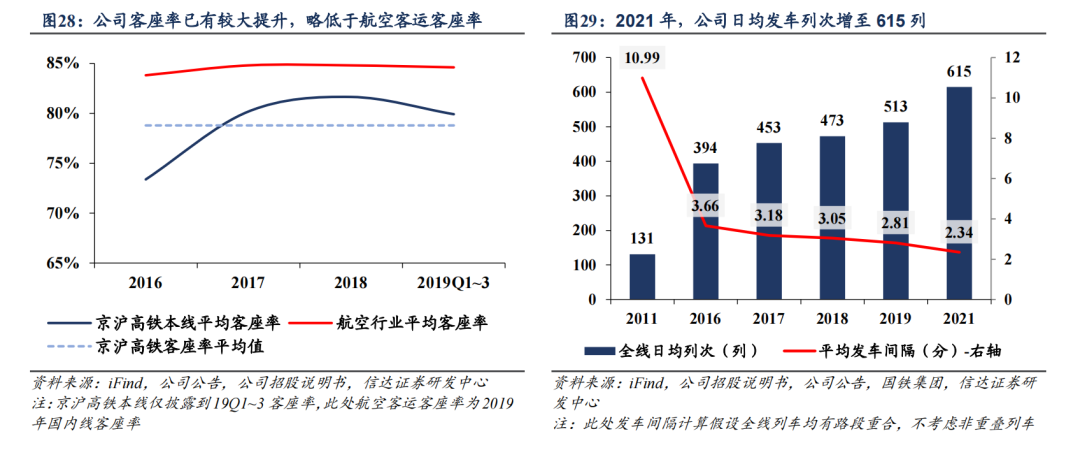

1)提升客座率:目前京沪线高铁出行需求仍然较强,2019年前客座率已经达到80%,与航空客运行业平均客座率近85%对比仍有一定差距。虽然高铁行业受限于多点运输,客座率存在隐形天花板,难以达到民航客运水平,但京沪高铁客座率还是存在一定上行空间。

2)增加发车频次:当前京沪高铁发车最短间隔仅为4分钟,国内沪杭高铁2010年开通运营时设计时速为350公里,发车间隔为3分钟,京沪高铁列车追踪间隔有进一步压缩的空间,进而增加发车频次。从公司全线的日均发车列次情况看,2011年至2021年,公司日均发车列次从131列增至615列,年均复合增速16.7%。假设不考虑非重叠列车组,平均追踪间隔时间从10.99分缩减至2.34分,间隔时间有较明显下降。

3)增加动车组长度:公司动车组列车型号存在长短编区别,最长动车组有17节,座位数从1283座到1440座不等,以17节动车组列车最少座位数1283座对比16节动车组列车最大座位数1193座,座位数增加了90座,提升了7.5%;对比8节动车组列车最大座位数613座则增加了670座位数,增幅达到109.3%。若此后公司进一步调整长短编动车组结构,动车组平均长度增加,运量有望进一步提升。

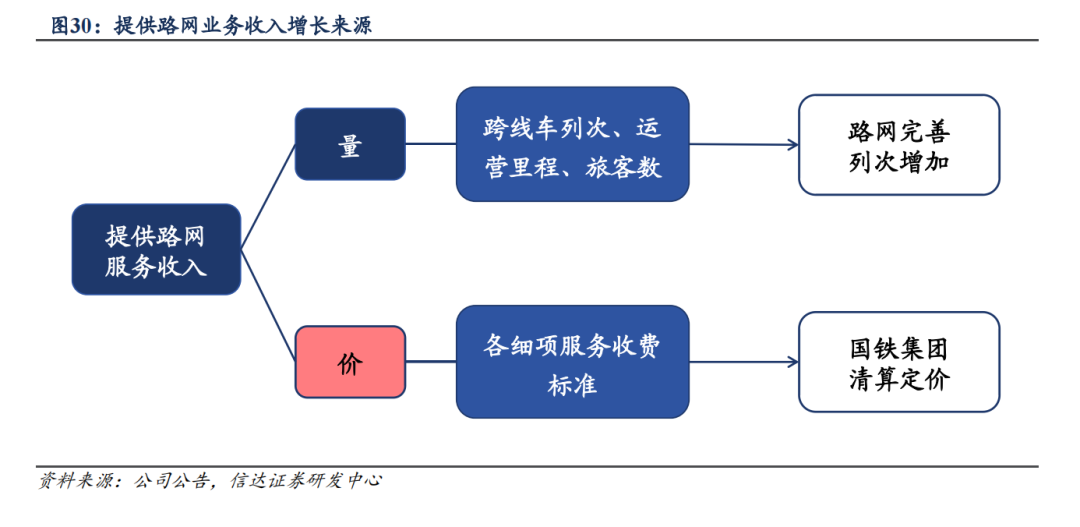

3.2提供路网服务业务:南北大通道价值提升,跨线车稳步增加

提供路网服务业务收入增长,我们预计主要依托于跨线列车车次、运营里程等量的提升。

价:由国铁集团定价,费率相对稳定。各细项业务收费标准参照国铁集团规定,清算单价较为稳定,上行空间有限。

量:跨线业务服务包含多种细项服务,跨线车周转量与跨线车列次、运营里程正向相关。2016~2019年,公司本线跨线发车列次均有增长,其中跨线车列次增速快于本线车列次,较本线车列次倍数由2.6增至4.2,京沪线车次结构上跨线车占比逐渐增加。随路网逐步完善,公司本线跨线列车调整,跨线车列次、运营里程等均有望增长,我们预计将带动路网服务业务量进一步增加。

3.3京福安徽:短期业绩承压,长期利润可期

收购培育期铁路路段,扩大完善公司路网结构。2020年,公司公开发行股票62.86亿股(占发行后总股本的比例不超过12.80%),募集资金总额306.74亿元,用于收购京福安徽公司65.0759%的股权;收购完成后,京福安徽成为公司的控股子公司。公司本次收购主要是扩大自身网络覆盖,优化路网结构;预期收购完成后,将加强公司与其余“八纵八横”主通道的连接,路网协同效应增强,从而进一步提升公司盈利能力。

收购对象:京福安徽公司主营业务为高铁旅客运输,是合蚌客专、合福铁路安徽段、商合杭铁路安徽段、郑阜铁路安徽段的投资、建设、运营主体。

1)合蚌客专段:收购时处于市场培育期,北起蚌埠市与京沪高铁在蚌埠南站接轨,南至合肥枢纽,沿途共有6个站点,营业里程约132公里,设计时速350公里/小时,于2012年10月16日正式开通运营。合蚌客专与合宁、合武铁路相连接,是京沪通道与沿江通道间快速连接线。

2)合福铁路安徽段:收购时处于市场培育期,线路自安徽省合肥北城引出至合肥南站,沿途共设有12个站点,营业里程约388.6公里,设计时速350公里/小时,于2015年6月28日正式开通运营,合福铁路安徽段向北通过合蚌客专与京沪高铁连接,是京港(台)通道的重要组成部分。

3)商合杭铁路安徽段:线路于2020年中旬开通,线路经安徽多地,下行终至浙江杭州,沿途共设有24个站点,营业里程约592公里,设计时速350公里/小时。商合杭高速铁路是客运专线网的重要干线和华东地区南北向的第二大客运通道,与沪昆通道相连接,是有效联系中原、江淮与长三角重要的交通干线。

4)郑阜铁路安徽段:线路于2019年底开通,共设界首南站、临泉站、阜阳西站等3个车站,营业里程约69公里,设计时速350公里/小时。郑阜铁路与陆桥通道、京港澳通道相连,有利于完善中部地区铁路网布局,强化西北与华东地区快速客运通道。

京福安徽业务模式:公司本身不担当列车,仅提供路网服务,收入绝大部分来自于向其他铁路运输企业担当的列车收取的线路使用费、接触网使用费等,因而关联销售占比较高。同时,公司通过委托运输管理模式,委托铁路沿线铁路局集团对其运营路段进行运输管理,并支付相应关联采购费用。京福安徽公司的关联交易与公司同类交易的定价模式相同,关联采购价格也使用清算定价、全网统一定价及协商定价等方式。

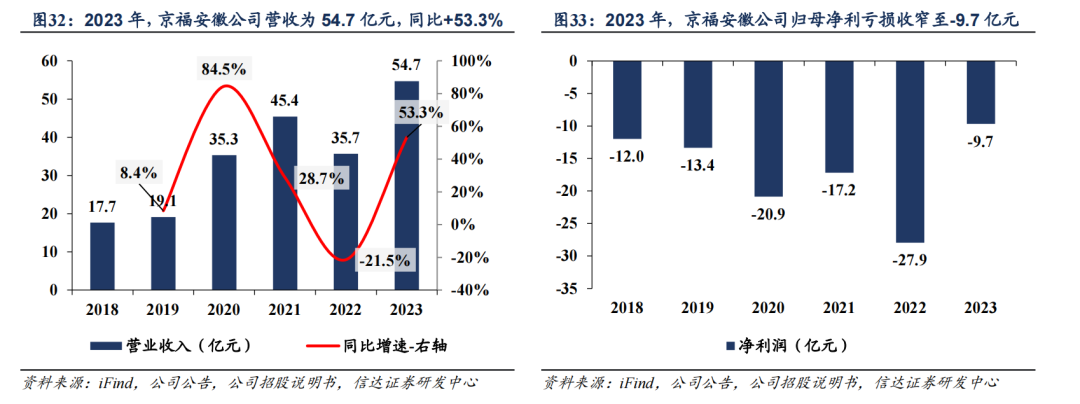

京福安徽业绩表现:公司京福安徽公司收入主要为提供路网业务服务收入,成本主要是相关委托运输管理费用及能源、折旧支出等。公司营业收入大体上稳步上升,2018~2023年营业收入从17.7亿元增至54.7亿元,年均复合增速+25.4%,收入增长较快。但公司利润端目前仍为亏损,前期主要是市场培育期,盈利仍需时间;2020至2022年则受到疫情因素影响,仍有较大亏损;2023年公司净利润已缩减至-9.7亿元,我们预计后续公司盈利回正加快,实现扭亏为盈。

04

盈利预测、估值与投资评级

4.1盈利预测:预计公司2024年归母净利润130.54亿元

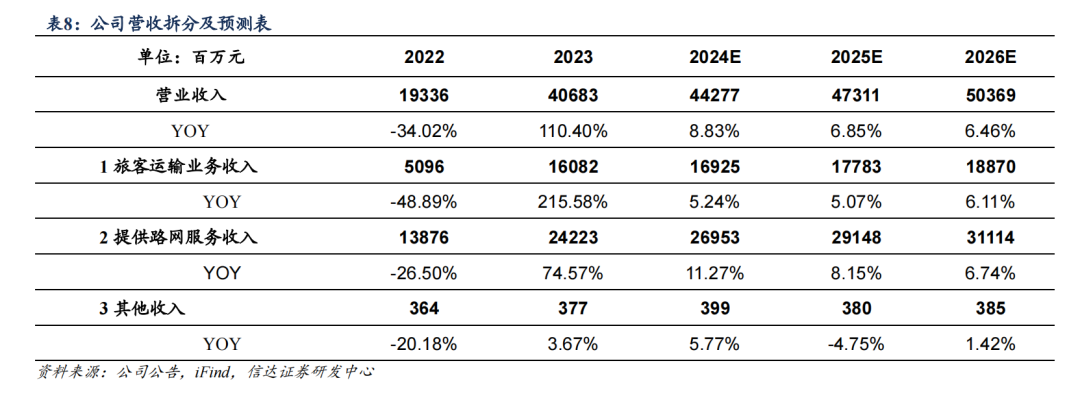

营收预测:公司营业收入分为旅客运输业务收入、提供路网服务收入和其他收入。其中本线客票业务量价均有提升空间,跨线业务预计价格维稳,运量增加。最终我们预计,公司2024-2026年营业收入分别443/473/504亿元,同比分别+8.83%/+6.85%/+6.46%。 1)旅客运输业务收入(本线客票收入):价格方面,预计未来三年价格微增;旅客量方面,预计随发车频次增加、客座率提升、加长列车的增加等,旅客量保持一定增加。预计公司2024~2026年旅客运输收入分别169/178/189亿元,同比分别+5.24%/+5.07%/+6.11%; 2)提供路网服务收入(跨线业务收入):考虑到随路网建设完善,跨线列车车次有望增加。预计公司2024~2026年提供路网服务业务收入分别270/291/311亿元,同比分别+11.27%/+8.15%/+6.74%; 3)其他收入:考虑到其他业务收入占比不足2%影响较小,假设该部分收入相对稳定。

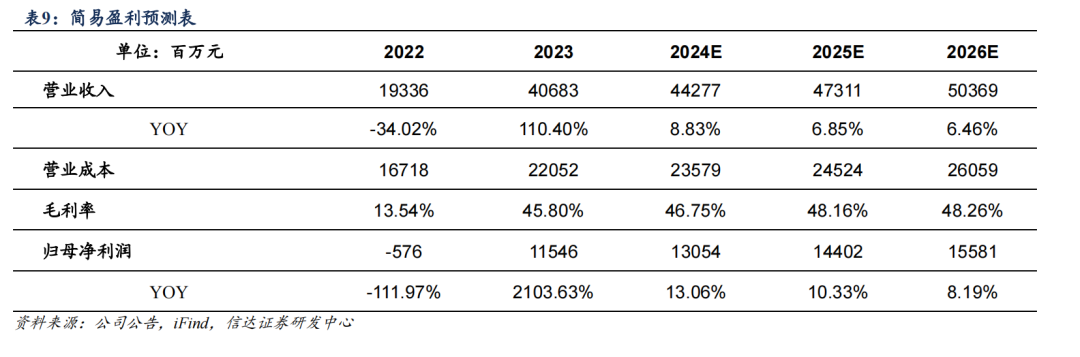

成本预测:公司营业成本可拆分为委托运输管理费、动车组使用费、折旧支出、能源支出、高铁运输能力保障费、维管费、商务旅客服务费等。其中委托运输管理费、动车组使用费、折旧支出及能源支出为最主要成本,四项合计约占总成本90%;以2019年情况为例,以上四项成本分别占比为23.17%、26.85%、22.08%、17.43%。其中,委托运输管理费及动车组使用费主要受到本线运营情况影响;折旧支出主要为线路及配套建筑物设施等资产折旧;能源支出受到全线运营影响;高铁运输能力保障费按照营业收入一定比例计提。最终我们预计,公司2024-2026年营业成本分别为236/245/261亿元,同比分别+6.92%/+4.01%/+6.26%。

利润预测:公司利润主要来自本线客票业务利润及跨线路网服务业务利润。

1)综合毛利率:经测算,最终预计2024-2026年公司综合毛利率分别46.75%、48.16%、48.26%,综合毛利率有望持续回升。

2)归母净利润:我们最终预计2024-2026年公司归母净利润分别130.54/144.02/155.81亿元,同比分别+13.06%、+10.33%、+8.19%。

4.2估值方式:绝对估值与相对估值

根据前文盈利预测,我们预计公司2024-2026年实现归母净利130.54/144.02/155.81亿元,同比分别+13.06%、+10.33%、+8.19%,对应每股收益分别为0.27、0.29、0.32元,现价对应PE分别为19.94、18.07、16.70倍。

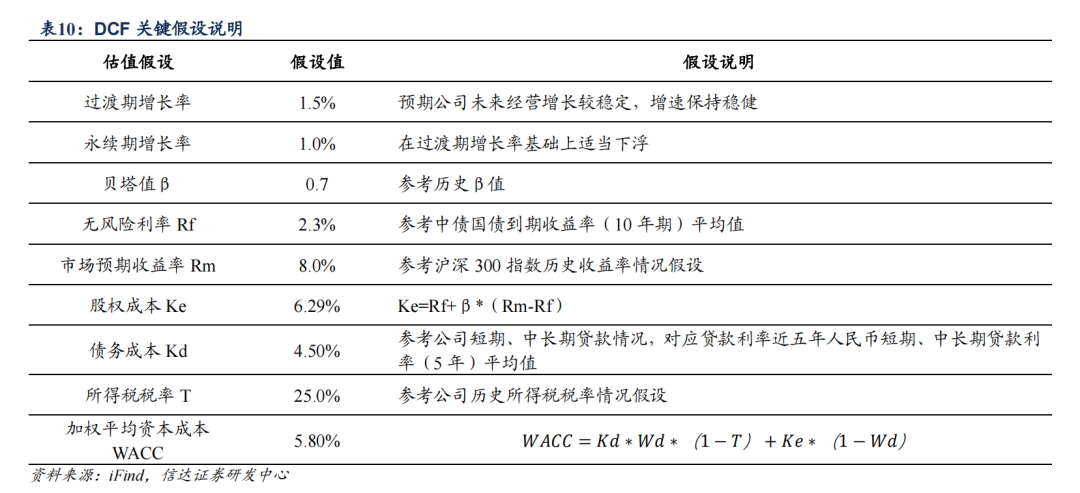

绝对估值法:考虑到公司可比公司较少、毛利率水平高且经营性净现金流较为稳定,我们预计公司长期业绩稳健,采用DCF方式进行估值。

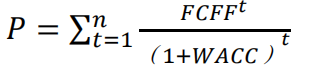

我们使用公司自由现金流量FCFF模型对京沪高铁进行估值,模型公式为FCFF=(税后净利润+利息费用+非现金支出)-营运资本增加-资本性支出。公司价值则为预期FCFF的现值,即:公司价值

其中,WACC为加权平均资本成本,Kd为债务资本成本,Ke为股权资本成本,Wd为债务资本比重,T为所得税税率。

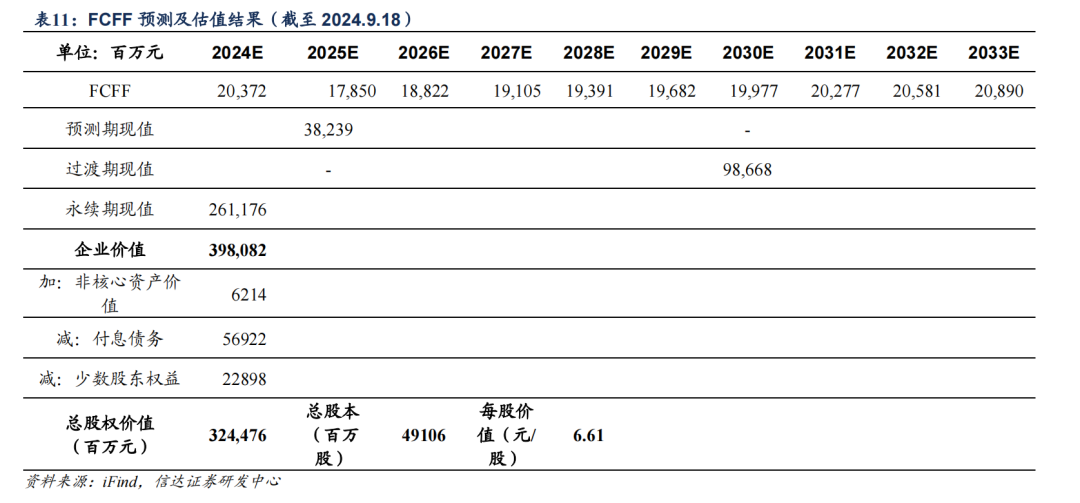

根据以上核心假设,公司加权平均资本成本WACC=5.80%,永续期增长率1%,最终可计算出FCFF估值模型下,公司总价值为3981亿元,其中总股权价值为3245亿元,对应每股价值为6.61元。

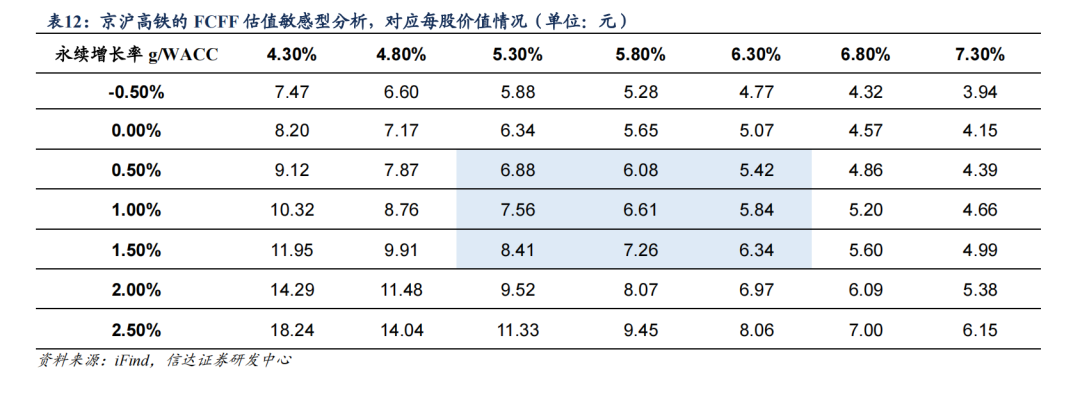

此外,对FCFF模型进行敏感型分析,假设永续增长率g及WACC按照0.5%变动,则京沪高铁对应的FCFF估值结果也会有相应变动,对应每股价值区间在5.42~8.41元。

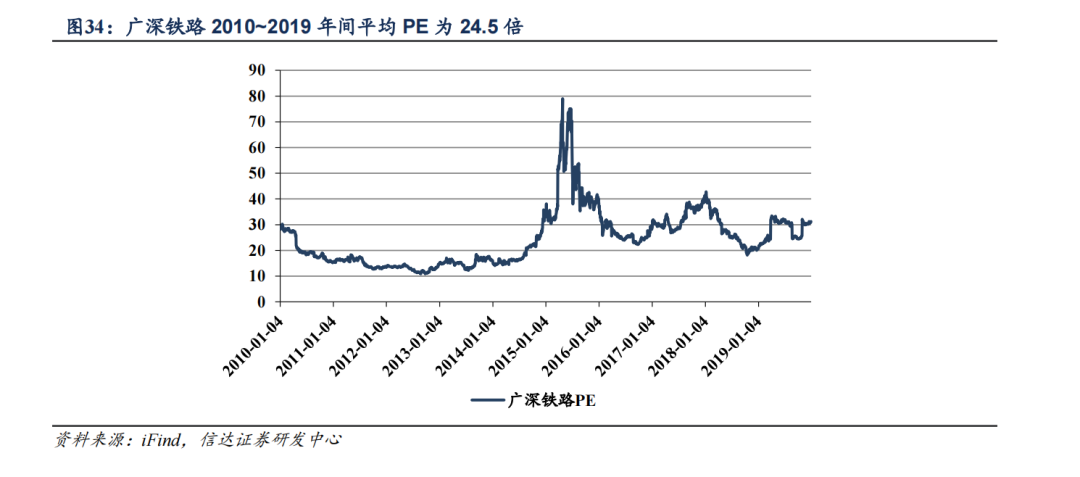

相对估值法:将京沪高铁公司与广深铁路相对比,剔除疫情影响,广深铁路历史估值看,2009~2019年十年PE平均值约24.5倍,2017~2019年三年PE均值约29.4倍。考虑到京沪高铁票价、本跨线列车车次仍有较大提升空间,公司业务成长性较强,业绩有望较快增长。我们认为当前京沪高铁合理估值可在22至25倍,对应公司合理市值为2872~3263亿元。

4.3投资评级:首次覆盖给予“增持”评级

京沪高铁为国内铁路客运上市公司龙头,公司高铁线路连接北京、上海两地,沿线覆盖众多省会重点城市及交通枢纽,区位优势明显,客运需求旺盛。未来随着票价市场化持续推进以及旅客量、列车量的进一步增加,公司客票业务及路网服务业务收入均有望持续增长,公司业绩预期仍有较大增长空间。

根据FCFF模型的估值情况,公司企业价值为3981亿元,其中股权价值为3245亿元;相对估值情况看,公司合理市值在2872~3263亿元。综合绝对估值和相对估值情况考虑,预计公司合理市值区间在2872~3245亿元,首次覆盖,我们给予公司“增持”评级。

05

风险因素

1、宏观经济波动风险:宏观经济下行,公商务及休闲旅客出行需求可能降低,进而影响铁路旅客运输人数,进而影响公司整体业绩。

2、清算政策调整风险:公司提供路网服务收入的多项细项收入及部分成本细项的收费标准由国铁集团清算定价。随着生产要素价格水平提高、路网服务质量提升、行业特点及供求关系变化,国铁集团清算项目、清算范围、清算价格可能出现调整,进而对公司经营业绩产生一定影响。3、委托管理风险:公司与沿线相关铁路局、中铁电气化局集团签署了委托管理协议,服务单价逐年增长。若未来营业收入的增长不能覆盖上述成本的增加,可能导致公司经营业绩下滑。同时也可能出现受托方不能继续提供服务、不能按照约定的方式提供服务、服务质量不达标等不利变化。4、行业竞争加剧风险:公司与公路客运、航空客运等运输方式存在差异化竞争,若后续公路路网持续扩张完善、航空客运服务质量不断提高,或影响旅客出行方式选择。5、京福安徽运量增长不及预期:公司后续跨线业务列车量增长主要源自京福安徽,若相关路网路段列车量增长不及预期,可能影响公司后续收入提升。

附录:三大报表预测值

团队介绍及报告声明

本文源自报告:《京沪高铁(601816.SH)深度报告:坐拥黄金路产,铁路龙头未来成长可期》

报告发布时间:2024年9月20日

报告作者:匡培钦S1500524070004