沪农商行中期“答卷”:经营质效双升 持续加大普惠小微贷款投放

8月23日晚间,沪农商行发布2023年中报,业绩超越市场预期。

2023年上半年,沪农商行营业收入同比增长7.93%,归母净利润同比增长18.47%;期末总资产较上年末增长6.09%。

利润增速快于营收和资产规模增速,反映出该行经营质量提升。财报显示,该行上半年年化平均总资产回报率1.08%,较上年同期上升0.05个百分点;年化加权平均净资产收益率13.07%,较上年同期上升0.97个百分点。

整体来看,沪农商行实现了2023-2025新三年战略规划的良好开端。

更为值得关注的是,该行加大对普惠小微企业、绿色信贷、科技型企业的信贷投放力度。三个领域贷款余额同比增速均实现双位数增长,在总贷款中的占比明显提升。

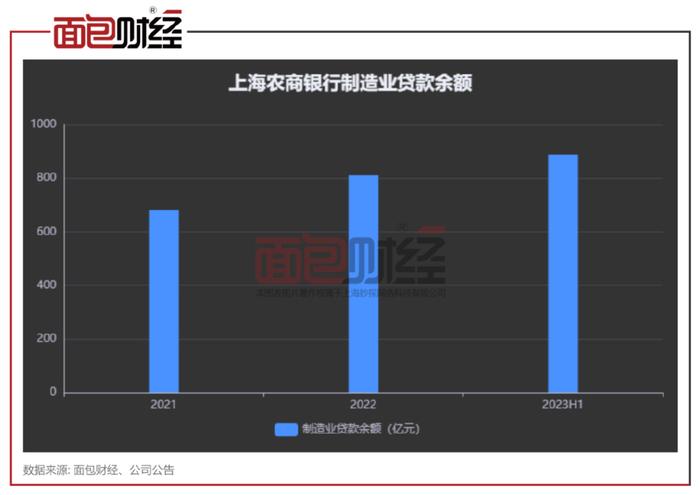

与此同时,该行对实体经济领域的信贷投放力度也继续增强,制造业贷款增速是全行贷款增速的两倍以上,对民营企业的信贷增速超过整体贷款增速。另外,对上海市“专精特新‘小巨人’”企业和“专精特新”中小企业的授信金额分别较上年末增长14.60%、24.13%。

非息收入大幅提升,带动收入结构改善

2023年上半年,沪农商行实现营业收入138.86亿元,同比增长7.93%;归母净利润69.28亿元,同比增长18.47%。

净利润增幅显著超过营收增速,主要得益于收入结构优化和提质增效带来的盈利能力上升。报告期内,沪农商行紧密围绕战略导向,主动管理负债成本,持续加强风险管控。

从营收构成来看,报告期内该行利息净收入及非息净收入均同比增加,其中,实现非息净收入34.33亿元,同比增长近三成,提升幅度较大。该行非息净收入在营收中的占比提升明显。报告期内,该行非息收入在营收中的占比为24.72%,较上年同期上升4.07个百分点。

半年报显示,该行非息收入主要由手续费及佣金净收入和其他非息净收入构成。报告期内,该行实现手续费及佣金净收入15.08亿元,同比增长26.21%;其他非利息净收入19.25亿元,同比增长31.62%。

加大对专精特新、制造业与民营企业信贷投放力度

报告期内,沪农商行立足国家战略全局,服务实体经济发展,坚守普惠金融战略,加快创新金融转型,资产规模稳步增长。

截至2023年6月末,该行资产总额13594.70亿元,较上年末增长6.09%;贷款和垫款总额6965.14亿元,较上年末增长3.86%。

近几年,沪农商行不断加强支持科技创新的力度。报告期末,该行科技型企业贷款余额832.50亿元,较上年末增加16.90%,余额占比较上年末上升1.46个百分点;科技型企业贷款客户数较上年末增加24.96%。

半年报显示,沪农商行已服务上海市近半数“专精特新‘小巨人’”企业和约三成“专精特新”中小企业。其中,上海市141家“专精特新‘小巨人’”企业和1560家“专精特新”中小企业为该行授信客户,授信金额分别为130.47亿元、578.57亿元,较上年末分别增长14.60%、24.13%。

在公司金融方面,沪农商行紧密围绕国家战略布局和区域经济发展,打造以交易银行为引擎的综合金融服务体系。截至今年6月末,该行对公贷款余额4374.46亿元,较上年末增长321.35亿元,增幅7.93%,对公服务规模持续扩张。

制造业贷款方面,报告期末,该行制造业贷款余额888.43亿元,较上年末增加77.60亿元,增幅9.57%;制造业贷款余额占比达20.31%,较上年末上升0.3个百分点。

民营经济方面,沪农商行通过实地走访调研、银企洽谈会、直通车系列活动等支持民营企业发展。报告期末,该行民营企业贷款余额3054.54亿元,较上年末增加225.51亿元,增幅为7.97%。

支持普惠金融、绿色金融,“三农”金融区域领先

报告期内,沪农商行进一步提升了普惠金融服务质效水平,加大了对普惠小微企业的信贷投放力度。

2023年6月末,该行普惠小微贷款余额745.01亿元,较上年末增长16.20%,普惠小微贷款户数4.39万户,较上年末增长28.74%。当年度新发放普惠小微贷款利率4.19%,较上年末下降16BPs,普惠小微贷款不良率1.26%,较上年末下降0.09个百分点。

除此之外,沪农商行还致力于打造以“三农”金融为本色的普惠金融服务体系。截至6月末,该行涉农贷款余额676.60亿元,增幅5.03%,普惠涉农贷款余额152.36亿元,增幅34.40%,服务覆盖面持续扩大。

报告期内,该行上海市中小微企业政策性融资担保基金管理中心项下对涉农经营主体累计发放贷款4.55亿元,持续位列上海市同业第一。

财报数据显示,沪农商行对绿色信贷的投入持续扩大。截至2023年6月末,该行绿色信贷余额573.72亿元,较上年末增长138.04亿元,增幅31.69%,绿色债券投资规模余额为104.33亿元,较上年末增长15.49%;资管产品中对绿色债券的配置规模为22.69亿元,较上年末增长36.77%,绿色租赁融资余额84.46亿元,较上年末增长20.85%。

深化零售转型,持续推进科技赋能

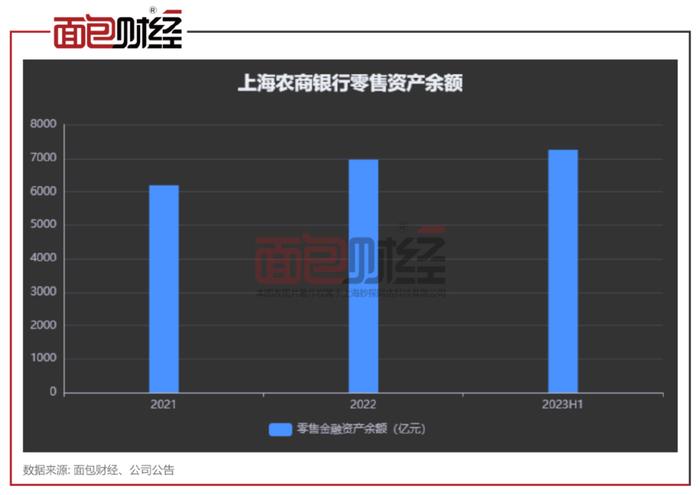

2023年上半年,沪农商行零售业务规模保持稳定增长。

报告期末,该行零售金融资产余额 7242.27亿元,较上年末增加3.95%。个人客户(不含信用卡客户)2187.34万户,较上年末增加92.93万户,增幅4.44%。报告期内,沪农商行围绕新三年发展战略,全面深化零售转型,加快高质量发展。

零售业务中,该行管理代发养老金客群客户金融资产占整体零售客户金融资产的比例达37.86%,代发养老金客群客户117.33万户,年内新增4.11万户,进一步夯实发展养老金融特色的基础。

个人贷款业务方面,截至2023年6月末,该行个人贷款余额(不含信用卡)1909.07亿元。其中,非房产按揭类贷款余额867.14亿元,较上年末增长4.12%。该行持续践行数字化发展战略,推进个人贷款业务资产结构转型与管理体系优化。

财富管理业务方面,沪农商行坚持“稳健”的财富管理定位。2023年上半年,该行上新财富产品逾200只,首购客户逾4万户,财富业务中收同比增长39.77%。截至6月末,该行理财产品总规模1853.62亿元。

在金融业数字化转型日益深化的背景下,沪农商行始终围绕“坚定数字转型”战略,坚持高质量发展目标,推动科技与业务深度融合。赋能零售业务方面,持续优化手机银行,全面整合APP流量,优化线上渠道运营设计,2023年上半年理财产品线上购买率超95%。

另外,在盈利能力持续提升、存贷款规模较快增长的同时,沪农商行资产质量保持稳定。

报告期末,该行不良贷款率为0.95%,较一季度环比下降0.02个百分点;拨备覆盖率432.08%,较一季度环比上升9.42个百分点。报告期内,该行坚持开展不良处置工作,通过强化现金清收,合理利用厚拨备优势加大呆账核销力度,保持资产质量总体稳定。

该行资本充足水平保持良好,资本充足率、一级资本充足率、核心一级资本充足率分别为15.33%、12.92%、12.90%,高于国家金融监督管理总局规定的资本要求。