万亿沪农商行大手笔分红,营收与净利增速双双跌破1%

文/刘振涛

首家发布2024年中报的农商行上海农村商业银行(下称“沪农商行”),大手笔的中期分红引发市场广泛关注!

近日,沪农商行发布了2024年中报,上半年,沪农商行的总资产规模达1.45万亿元,实现营业收入139.17亿元,实现归母净利润69.71亿元。

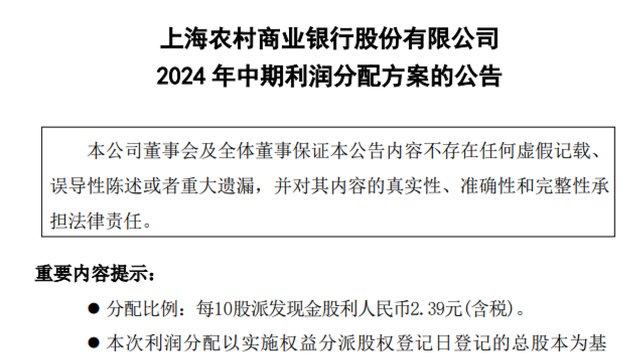

在发布财报的同时,沪农商行还发布了一份中期分红的方案。分红方案显示,沪农商行拟中期分红,每10股派发现金红利2.39元(含税),预计合计派发现金红利23.05亿元(含税),现金分红比例达33.07%。

回顾沪农商行2023年年度分红,每10股派发现金3.79元(含税),合计派发现金36.55亿元,现金分红比例为30.10%。

2024年中期沪农商行的现金分红比例,比2023年年度分红提升了3个百分点至33.07%。大手笔分红刺激投资者情绪。在中报发布后的首个交易日,沪农商行股价大涨超过6%。

相较于沪农商行的大手笔分红,该行中报中业绩增长情况,却没有分红那么“性感”。

营收与净利增速放缓,盈利能力承压

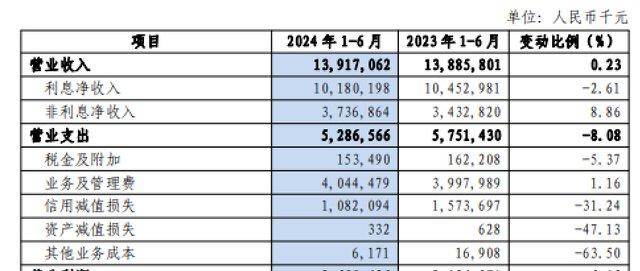

2024年中报显示,沪农商行的营业收入为139.17亿元,同比增长0.23%;归母净利润为69.71亿元,同比增长0.62%。沪农商行的营业收入与归母净利润双双实现增长,但是增速也都跌破了1%。

沪农商行2021年8月登陆上交所,目前上市3年时间。对比来看,2021年中报至2024年中报,沪农商行的营收增速从6.79%下降至0.23%,归母净利润增速从18.20%下降至0.63%。2024年中期营收与归母净利润增速是上市以来表现较差的一年。

拆分单季度来看,2024年二季度,沪农商行的营业收入与归母净利润是双双下滑的,营业收入下降3.13%,归母净利润下降了0.25%。这也是沪农商行上市以来第二次出现单季度营收与净利双双下降的情况。上一次是2023年四季度,沪农商行营收下降了1.49%,归母净利润下降了12.70%。

拆分营收来看,银行的营收主要是利息净收入和非利息净收入。其中,利息净收入占据主要部分。

2024年中期,沪农商行的利息净收入为101.80亿元,占到了营业收入的73%,同比下降了2.61%;非利息净收入为37.37亿元,同比增长了8.86%。非利息净收入增长,拉升了沪农商行的营业收入。

银行的利息净收入来自贷款利息收入和吸收存款利息支出之间的差额,利息净收入下降的情况下,说明银行的利息收入的增长已经跟不上利息支出的增长。

2024年中期,沪农商行的利息收入为226.84亿元,同比增长0.15%;利息支出为125.04亿元,同比增长2.52%。利息支出的增速比利息收入增速多出了2.37个百分点。

2024年中期,沪农商行的生息资产平均收益率为3.48%,同比下降了0.26个百分点;计息负债平均成本率为1.98%,同比下降0.09个百分点。虽然计息负责成本也在下降,但是收益率明显下降更多,进而导致了沪农商行的净息差同比下降0.16个百分点,来到了1.52%。

金融监管总局发布的2024年二季度末商业银行净息差为1.54%,与2024年一季度持平。沪农商行2024年二季度末的净息差1.52%,要低于商业银行的平均值。而农商行二季度整体净息差均值为1.72%,按照农商行标准对比,沪农商行的净息差要低更多。

沪农商行除了营收增速放缓外,盈利能力也在放缓。

根据2024年中报,衡量银行盈利能力的多项指标,沪农商行都出现下降。比如,年化平均总资产回报率下降0.08个百分点,净利差下降了0.17个百分点等等。

非利息净收入方面,沪农商行的非利息净收入为37.37亿元,同比增长8.86%,占营收比提升了2.13个百分点至26.85%,相对表现较好。

细分来看,2024年中期,沪农商行的手续费及佣金净收入12.45亿元,占非利息净收入的33.3%,也就是三分之一,同比下降了17.39%,下降比较明显。

手续费及佣金净收入下降的原因,是沪农商行上半年代理保险业务手续费收入有所减少。

沪农商行虽然是资产破万亿的农商行,但是在金融业务代理的牌照上并不齐全。比如,银行手续费及佣金收入的一个来源就是证券投资基金托管业务,沪农商行在2024年上半年以前没有这个牌照,因此缺少这部分收入。

2024年7月3日,沪农商行公告称,已于近日完成各项业务筹备工作、通过监管验收、换领《经营证券期货业务许可证》,获准正式开展“证券投资基金托管”这项新业务。

由此来看,沪农商行后期手续费及佣金收入可能将会有较大的增长。

在手续费及佣金收入下降的情况下,沪农商行非利息净收入的增长,主要依靠的是投资收益和公允价值的变动大幅增长。投资收益和公允价值变动收益达19.39亿元,占到了非利息净收入的一半之多。

其中,2024年中期,沪农商行的投资收益是14.19亿元,超过了手续费及佣金的净收入,而2023年同期,沪农商行的投资收益是7.32亿元,相比之下,2024年中期增长了93.85%。

对比2022年中报和2023年中报,沪农商行的投资收益和公允价值变动收益合计分别是11.81亿元、17.68亿元。其中,投资收益分别为8.12亿元、7.32亿元。

2022年中期到2024年中期,沪农商行的投资收益分别为8.12亿元、7.32亿元、14.19亿元;公允价值变动收益分别为3.67亿元、10.36亿元、5.20亿元。明显可以看到,投资收益和公允价值变动收益并不算稳定。

此外,投资收益和公允价值变动收益的合计占比超过了手续费及佣金收入,也表明沪农商行在银行卡交易、理财代销上相对较弱,更多依赖资产做投资。

资本充足度较好,不良贷款增长2亿

看完沪农商行的业绩情况,在来看沪农商行的资本充裕度和资产质量情况。

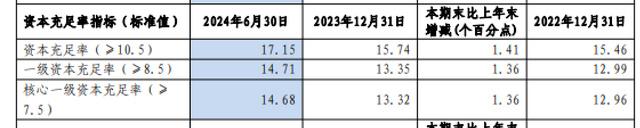

2024年中期,沪农商行的资本充足率、一级资本充足率、核心一级资本充足率分别为17.15%、14.71%、14.68%,远远高于监管部门的标准值,比2023年末有较大的提升,资本充裕度方面沪农商行表现较好。

资产质量方面,2024年中期,沪农商行的不良贷款率为0.97%,比2024年一季度末下降了0.02个百分点,比2023年同期上涨了0.02个百分点,相对保持较好。

沪农商行的拨备覆盖率为372.42%,比2024年一季度下降了9.42个百分点,比2022年同期下降了59.66个百分点。

不过,沪农商行的资产质量虽然保持良好稳定,但也有一些隐忧。2024年中期,沪农商行的不良贷款余额增长了2亿元达71.27亿元。

具体来看,银行的贷款可以分为5级,分别是正常、关注、次级、可疑、损失。其中,次级、可疑和损失类贷款属于不良贷款。

2024年中期,沪农商行的可疑类贷金额为17.84亿元,比2023年末增加3.85亿元,增长了27.52%;损失类贷款金额为21.12亿元,比2023年末增长了3.83亿元,增长了22.11%;次级类贷款减少了14.92%,沪农商行在次级类贷款管理较好,可疑和损失类相对管理较差。

此外,沪农商行的关注类贷款比2023年末增长了2.76%,关注类贷款方面需要提高贷后管理,防范其转变为后期的不良贷款。

整体上来看,2024年中期,沪农商行的资产质量相对保持稳定,营收与净利润增速下滑,盈利能力相对承压,这样的情况下,公司给出了33%现金分红率的高分红,也算给了市场投资者的信心。

后期,沪农商行需要进一步改善盈利能力,扩大自身的非利息收入,进而提升业绩增长,或许在分红上还能有更多的惊喜。